Анализ критериев оценки инвестиционных проектов в условиях неопределенности

Большинство инвесторов готовы пойти на риск только в том случае, если получат за это дополнительный выигрыш (в виде доходов). Поэтому для полноценного анализа инвестиций контроллер должен определить, сколько стоит риск в глазах инвестора, т. е. за какой дополнительный доход инвестор согласится рисковать.

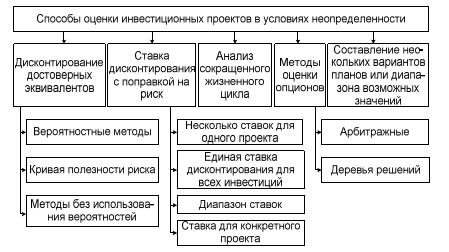

Существует множество подходов к решению непростой проблемы анализа инвестиционных проектов в условиях риска и неопределенности. Возможный вариант их классификации приведен на рис. 5.

1. Анализ ставки дисконтирования с поправкой на риск. Ставка дисконтирования с поправкой на риск – наиболее часто применяемый подход. Напомним, что ставка дисконтирования с поправкой на риск рассчитывается как сумма ставки по безопасным вложениям и поправки на риск. У этого подхода есть ряд достоинств и недостатков.

Основное (и весьма серьезное) достоинство метода в том, что он базируется на хорошо известных законах функционирования рынка капитала (на модели определения цены капитальных активов). Пользуясь этим методом, предприятие оценивает инвестиционные предложения так, как это сделали бы сами акционеры.

Рис. 5. Классификация способов оценки инвестиционных проектов в условиях неопределенности

Но, несмотря на очевидные достоинства, у этого метода есть ряд недостатков:

- использование ставки дисконтирования с поправкой на риск взято из модели определения цены капитальных активов (capital asset pricing model, CAPM) – модели, построенной для «совершенного» (perfect) рынка, а реальный рынок не удовлетворяет требованиям к «совершенному» рынку капитала (полная информация, неограниченное количество продавцов и покупателей, низкие входные и выходные барьеры и т. д.). Кроме того, под риском в этой модели понимают степень отклонения фактической доходности инвестиций от среднерыночной, тогда как в реальной жизни риск более ассоциируется у менеджеров с опасностью потерь или, в крайнем случае, с вероятностью недополучения ожидаемых доходов;

- метод основан на неявном предположении о том, что более отдаленные по времени денежные потоки более рискованны, причем рискованность денежных потоков растет заранее известным нам темпом (в реальности это не всегда так);

- метод повышения ставки дисконтирования не позволяет учитывать конкретные источники риска;

-очень трудно определить точное значение поправки на риск. Не всегда можно найти аналогоцениваемому инвестиционному проекту;

-рационально обоснованные процедуры для этого отсутствуют, а значит, ставка дисконтирования – чисто субъективная величина, для определения ее значения требуется опыт применения методов дисконтирования, а такого опыта в России практически ни у кого из руководителей нет. Неверное определение ставки дисконтирования с поправкой на риск может стать источником значительных ошибок, так как при дисконтировании погрешность накапливается в геометрической прогрессии.

Подводя итог, можно сказать, что несмотря на то, что ставки дисконтирования с поправкой на риск широко используются, на практике этот метод может оказаться не вполне корректным и даже привести к ошибкам в контроллинговых исследованиях.

2. Анализ метода достоверных эквивалентов.Вместо того чтобы менять ставку дисконтирования, многие исследователи предлагают корректировать сами денежные потоки, рассчитав достоверные эквиваленты неопределенных денежных потоков. Достоверный эквивалент неопределенных денежных потоков – это такие определенные денежные потоки, полезность которых для предприятия точно такая же, как и полезность неопределенных денежных потоков.

Использование в качестве достоверного эквивалента математического ожидания денежных потоков – самый простой метод анализа достоверных эквивалентов. Чтобы сделать поправку на риск, находят математическое ожидание денежных потоков для каждого момента времени. Математическое ожидание  где xi – денежные потоки при условии события i; р(i) – вероятность события i.

где xi – денежные потоки при условии события i; р(i) – вероятность события i.

Очевидно, что для вычисления математического ожидания необходимо знать вероятности получения тех или иных денежных потоков. На практике это довольно трудно сделать.

Затем анализ проводят так же, как и в случае, когда риска нет: находят чистую приведенную стоимость или внутреннюю норму рентабельности инвестиций и на основе этих критериев принимают решение, стоит ли оцениваемый проект того, чтобы вкладывать в него деньги, или нет.

Дата добавления: 2016-01-26; просмотров: 1905;