Анализ метода состояния предпочтения (state-preference approach).

Метод состояния предпочтения – более сложный и тонкий инструмент. Если достоверный эквивалент равен математическому ожиданию денежных потоков, то ценность денег зависит исключительно от вероятности наступления каждого возможного «состояния природы». Напротив, в основе метода состояния предпочтения лежит предположение о различной полезности денежных потоков для предприятия в различных ситуациях.

Сначала составляют список всех возможных «состояний природы» на каждый период, времени. Здесь «состояние природы» – это денежные поступления за период. Для каждого такого состояния рассчитывают коэффициент, показывающий, чему равна ценность одной денежной единицы в данном «состоянии природы». Этот коэффициент называется коэффициентом приведенной стоимости с поправкой на риск. Он представляет собой произведение трех сомножителей: p(i) – вероятности того, что состояние наступит; PV– приведенной стоимости достоверного дохода в одну денеж-ную единицу и К – коэффициента поправки на риск при данном состоянии, т. е. количественного выражения полезности риска для предприятия:

Ценность одной денежной единицы

в i-м «состоянии природы»

Денежные потоки для каждого «состояния природы» умножают на коэффициент ценности доллара в соответствующем «состоянии природы» и на вероятность самого по себе «состояния природы». Сумма полученных произведений – это ценность предлагаемого инвестиционного проекта. Коэффициент поправки на риск помогает учесть различную ценность денег в разных условиях. Чем выше коэффициент поправки на риск, тем больше ценность денег в данном «состоянии природы».

Модель предпочтительного состояния предполагает, что все инвесторы пришли к согласию, во-первых, относительно «состояний природы», которые в принципе возможны, и, во-вторых, о сегодняшней ценности одной денежной единицы, которая будет получена в каждом из состояний. Если все договорятся и по поводу денежных потоков, возникающих в каждом из состояний, то тем самым будет выработано общее мнение и о ценности активов. Пример активов, приносящих заранее обусловленный денежный доход в случае если некоторое событие произойдет, и ничего, если оно не произойдет, – страховые полисы.

Инвесторы смогут договориться о значениях коэффициентов приведенной стоимости с поправкой на риск (risk-adjusted present value factor, RAPV) для каждого «состояния природы», если существуют рынки, на которых условные (зависящие от «состояния природы») денежные потоки можно «купить» или «продать» по отдельности. Если такие рынки существуют, то инвесторы или потребители могут вложить свое богатство в при-обретение такого портфеля активов, который приносит оптимальное количество долларов в каждом состоянии в зависимости от бюджетных ограничений предприятия.

Метод предпочтительного состояния математически красив и теоретически верен, а потому его использование в контроллинге инвестиционных проектов представляется целесообразным.

Недостатки метода:

· для сложного проекта трудно составить перечень всех возможных «состояний природы»;

· метод требует большого объема вычислений, даже если расчеты производят при помощи компьютера;

· не всегда можно объективно определить ценность денег в каждом «состоянии природы»;

· человеку психологически трудно оценивать вероятности. Перечисленные недостатки затрудняют использование метода достоверных эквивалентов в контроллинге инвестиционных проектов.

4. Анализ опционных методов.Опционные критерии оценки инвестиционных проектов основаны на предположении о том, что любой инвестиционный проект можно уподобить опциону. Опцион – это ценная бумага, дающая владельцу право на покупку или продажу акции в некоторый будущий момент времени, но по заранее известной цене. Заплатив за опцион сейчас, инвестор покупает право на свободу выбора в будущем: он может либо воспользоваться этим выбором, либо нет. Стоимость опциона всегда неотрицательна (она положительна, если есть ненулевая вероятность получения выгоды от обещанной возможности, и равна нулю, если пользоваться этой возможностью невыгодно).

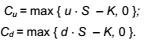

Обычная биномиальная модель оценки опционов выглядит следующим образом.

Пусть r – ставка процента, под которую можно привлечь или вложить капитал на один период, К – цена исполнения опциона покупателя, С – стоимость опциона покупателя в момент времени 0, Сu,С d – стоимость опциона к концу срока, если цена акции в этот момент достигнет соответственно и S и d S

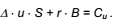

Доходы от опциона покупателя можно точно промоделировать дохода-ми от соответствующим образом выбранного портфеля акций в количестве и облигаций в количестве В. Такой портфель называется хеджированным портфелем. Поскольку опцион покупателя полностью эквивалентен портфелю, стоимости опциона и портфеля должны быть одинаковы.

Если наступит состояние u, то

Если же наступит состояние d, то

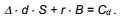

Решая полученную систему уравнений относительно и В, получаем

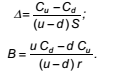

Поскольку доход от хеджированного портфеля равен доходу от опциона, стоимости их тоже должны быть равны между собой:

Достоинство данного метода состоит в том, что для расчета стоимости опциона нет необходимости знать вероятности исходов u и d (эти вероятности учитываются косвенным образом через стоимость акций S).

Ограничение метода опционов в том, что не во всех ситуациях можно создать хеджированный портфель. Применение опционных методов в контроллинге инвестиционных проектов представляется весьма перспективным, поскольку данные методы позволяют оценивать в денежном выражении имеющиеся у предприятия возможности и стоящие перед ним опасности.

При проведении контроллинговых исследований инвестиционных проектов нельзя забывать, что каждый инвестиционный проект интересует предприятие не сам по себе, а в комплексе со всеми остальными. Поэтому в рамках контроллинга инвестиционных проектов возникает вопрос о методике формирования инвестиционных портфелей.

Дата добавления: 2016-01-26; просмотров: 1427;