Инвестиционная деятельность предприятия

Одна из сложных задач, стоящих перед любым нормально работающим предприятием, — выгодное вложение денежных и других ресурсов с целью получения максимального дохода. Такое вложение средств со стороны предприятия в производственную и финансовую сферы, а также в сферу обращения называется инвестиционной деятельностью.

Инвестиции (от англ. investments) — это долгосрочное вложение капитала с целью получения дохода и прибыли. При этом под выгодой необходимо понимать не только получение предприятием дополнительной прибыли, но и сохранение достигнутого уровня рентабельности, снижение возможных убытков, расширение круга клиентов, завоевание новых рынков сбыта продукции и услуг, победа в конкурентной борьбе и т. п.

Различают реальные (капитальные) и финансовые (портфельные) инвестиции.

Реальные инвестиции — это вложение денег в капитальное строительство, расширение и развитие производства, создание новых основных фондов, реконструкцию старых фондов или их техническое перевооружение, формирование кадров предприятия, научно-исследовательские и опытно-конструкторские разработки. Инвестирование в материальную сферу является чрезвычайно важным для предприятий реального сектора, так как обеспечивает стабильное развитие их производственной деятельности.

Финансовые инвестиции — это приобретение ценных бумаг, акций, облигаций, иных финансовых инструментов, вложение денег на депозитные счета в банках под проценты. При отсутствии проекта и возможностей капитальных вложений прибегают к финансовым инвестициям. Например, компания может приобрести контрольный пакет акций перспективного предприятия, благодаря которому сможет оказывать прямое влияние на его работу и принимать выгодные для себя решения, в том числе и в инвестиционной деятельности этого предприятия.

Другое направление вложения свободных денежных активов предприятия — хранение денег на депозитах надежного банка. Следует отметить, что вложение в банки — наиболее спокойная и надежная (что не всегда справедливо для нашей страны), но наименее доходная форма инвестиций. Банки выплачивают вкладчикам проценты из своего дохода, который они получают за счет кредитования реальных инвестиций. Таким образом, конечный доход по банковским вкладам делится между реальным инвестором, банком и вкладчиком. В связи с этим доход по вкладам в целом всегда меньше дохода от реализации проекта реального инвестирования.

Классификация инвестиционных проектов. Инвестиционный проект — основа, центральный элемент деятельности предприятия в области реальных или финансовых инвестиций. Рассмотрим подробнее проекты реальных инвестиций, так как они напрямую связаны с производственной деятельностью предприятий.

Под таким инвестиционным проектом понимают планируемую и осуществляемую систему мероприятий по вложению капитала в создаваемые или модернизируемые материальные объекты, технологические процессы, основные и оборотные фонды с целью сохранения и расширения производства.

Инвестиционные проекты можно классифицировать по типу факторов, определяющих их характерные особенности, и по ряду относительных признаков:

- по величине привлекаемых инвестиционных средств: крупные, средние, мелкие;

- по длительности исполнения: краткосрочные, среднесрочные, длительные;

- по интенсивности вложений: крупные инвестиции на короткий период окупаемости, этапно-прерывистые и т. п.; по типу комплементарное при наличии групповых отношений между проектами: независимые инвестиционные проекты, взаимозависимые и взаимообусловленные, дополнительные и альтернативные;

по типу эффекта: сокращение затрат, повышение конкурентоспособности, увеличение объемов продаж, расширение рынков сбыта, социальный эффект;

по способам финансово-денежных расчетов с инвестором: сотрудничество с другой компанией или с инвестиционным фондом, заем денег в банке под определенный процент; по масштабам: малые инвестиционные проекты, краткосрочные монопроекты, мультипроекты, мегапроекты и международные проекты.

Малые инвестиционные проекты невелики по масштабам, ограничены по объемам инвестиций и допускают ряд упрощений в процедурах проектирования и реализации. Монопроекты имеют четко очерченные ресурсные, временные и другие рамки.

Мультипроекты — взаимосвязанные проекты, выполняющиеся по единому замыслу.

Мегапроекты — это целевые программы, содержащие большое количество взаимосвязанных проектов, объединенных общей целью, выделенными ресурсами и сроками исполнения. Примером отраслевых мегапроектов могут быть проекты, реализуемые топливно-энергетическими комплексами (освоение новых нефтегазоносных районов, строительство систем магистральных трубопроводов).

Международные проекты, как правило, отличаются значительной сложностью и стоимостью, основаны на взаимодополняющих отношениях и возможностях партнеров: например, совместные предприятия, объединяющие двух и более участников для достижения коммерческих целей при совместном контроле.

Методология управления инвестиционными процессами включает следующие основные этапы:

- планирование. Занимает основное место в управлении инвестиционной деятельностью и включает в себя обоснование целей и способов их достижения, детализацию инвестиционных операций, расчет их эффективности и сроков окупаемости;

- реализация инвестиционного проекта. Образование управленческой структуры проекта, функционально-целевое распределение обязанностей участников проекта, собственно инвестирование: осуществление производства, сбыта, финансирования и т. п.;

- текущий контроль и регулирование инвестиционного процесса на всех его стадиях — от первоначального инвестирования до завершения проекта;

- оценка и анализ качества исполнения проекта.

Достижение поставленных целей. Кроме того, необходимо управление не только реализацией конкретных инвестиционных проектов, но и текущей инвестиционной деятельностью предприятия. Оно включает в себя:

- постоянное совершенствование организации производства и труда на базе поиска, отбора, разработки и внедрения инвестиционных предложений;

- формирование банка инновационных идей и вариантов их решений;

- организация процесса выявления проблем развития и их решения;

- формирование на предприятии климата новаторства, поиска новых идей.

Источники финансовых средств для инвестиций могут быть собственные (внутренние) и привлекаемые извне (от внешних инвесторов).

Собственные источники инвестиций формируются в основном за счет амортизационных отчислений по действующему основному капиталу, отчислений от прибыли на инвестиционные потребности и других источников.

Внешние источники инвестирования формируются в основном за счет заемных средств, кредитов банков, внебюджетных фондов инвестиционной поддержки, инвестиционных фондов и компаний, страховых обществ и пенсионных фондов.

Особым видом внешних инвестиций являются средства, привлекаемые предприятием для инвестиций за счет эмиссии собственных акций, бондов и иных ценных бумаг и их размещения на фондовых рынках, а также приращение акционерного капитала, образующееся за счет роста котировочной стоимости акций предприятия.

Выделяют несколько основных сфер вложения капитала на предприятиях.

Инвестиции, направленные на повышение эффективности деятельности предприятия. Цель этих вложений — создание условий для снижения затрат предприятия за счет замены устаревшего оборудования, переобучения персонала или перемещения производственных мощностей в регионы с более выгодными условиями производства и сбыта.

Инвестиции в расширение производства. Цель подобных инвестиций состоит в расширении объемов выпуска товаров и услуг для сформировавшихся рынков в рамках существующих производств.

Инвестиции в создание новых производств. Эти инвестиции предназначены для создания совершенно новых мощностей и освоения ранее не применявшихся технологий для выпуска товаров и предоставления услуг.

Инвестиции для удовлетворения требований государственных органов управления, например, достижение соответствия деятельности предприятия новым экологическим нормам, стандартам безопасности или качества продукции.

Следует отметить, что для различных направлений инвестиционной деятельности свойственны неодинаковые степени риска, т. е. вероятности получения негативных результатов. Возрастание риска по типам инвестиций представлено на рис. 12.2.

С точки зрения экономической конъюнктуры возможны два типа инвестиционной стратегии фирмы:

пассивные инвестиции, которые обеспечивают, по крайней мере, сохранение величины показателей экономической рентабельности данного предприятия;

Рис. 12.2. Схема риска по типам инвестиций

активные инвестиции, которые направлены на повышение конкурентоспособности предприятия, прибыльности его операций по сравнению с уже достигнутыми уровнями. Как правило, этого можно добиться за счет внедрения новых технологий, организации выпуска конкурентоспособной продукции, завоевания новых рынков сбыта, слияния с другими фирмами.

Инвестирование нововведений. Освоение и выпуск новых изделий, применение новой технологии реальны лишь при наличии возможности финансирования таких мероприятий.

Финансовые ресурсы на предприятиях условно предназначаются для следующих целей:

- освоение и выпуск новой продукции;

- техническое перевооружение; расширение производства;

- реконструкция;

- новое строительство.

Четкого разделения направлений инвестирования быть не может. Разграничение ведется, как правило, по доминирующему направлению. Так, например, считается, что инвестиции направляются на освоение новой продукции, если они предназначены для освоения выпуска новых изделий, хотя при этом в технологию и организацию производства почти всегда вносятся прогрессивные изменения, обеспечивающие комплексное и быстрое внедрение передовых достижений в производство.

Для большинства промышленных предприятий выгоднее концентрировать материальные, финансовые и трудовые ресурсы прежде всего на техническом перевооружении и реконструкции действующих мощностей.

Новое строительство целесообразно только для ускорения развития наиболее перспективных и развивающихся продуктов и отраслей производства, а также для освоения новых технологий, которые не могут быть применены в старых производственных строениях. Помимо этого, новое строительство распространено в добывающих отраслях, после выработки месторождений на старых предприятиях при освоении новых экономических районов. В остальных случаях предпочтение отдается техническому перевооружению и реконструкции предприятий.

Техническое перевооружение предприятия или его подразделения — это обновление производственного аппарата, при котором постоянно происходит замена старой производственной техники и технологии на новую, с более высокими технико-экономическими показателями, без расширения производственной площади.

Расширение действующих предприятий — это увеличение объемов производства, которое достигается за счет строительства дополнительных цехов и других подразделений основного производства, а также вспомогательных и обслуживающих цехов. Обычно расширение производится на новой технической основе и, следовательно, предусматривает не только экстенсивное увеличение мощности действующих предприятий, но и повышение технического уровня производства.

Реконструкция — это мероприятия, связанные как с заменой морально устаревших и физически изношенных машин и оборудования, так и с совершенствованием и перестройкой зданий и сооружений. Реконструкция предприятий, как правило, производится в связи с диверсификацией производства и освоением выпуска новой продукции. Реконструкция направлена на рост технического уровня производства и продукции и способствует более быстрому по сравнению с новым строительством освоению производственных мощностей.

Оценка эффективности инвестиционных проектов

Оценка эффективности необходима для всех вариантов и видов инвестиционных проектов. Она подразумевает соизмерение затрат и результатов на всех стадиях инвестирования: на этапе технико-экономического обоснования целесообразности осуществления вложений, в ходе инвестирования, после окончания процесса.

Для осуществления эффективной инвестиционной политики предприятие должно проводить постоянную аналитическую работу. Как правило, выбор наилучшего способа инвестирования осуществляется на основе альтернативных вариантов. Общая схема этого выбора включает следующие этапы:

- формулирование главной и частных целей инвестирования;

- определение круга задач для достижения поставленных целей и разработка - подробной программы действий предприятия;

- оценка доступности и альтернативности используемых ресурсов;

- оценка и обоснование издержек и доходов на всех этапах инвестирования;

- определение общей эффективности проекта, в том числе по каждой стадии инвестиционного цикла.

Для оценки эффективности проекта используется ряд показателей: чистый доход (ЧД), чистый дисконтированный доход (ЧДД), индекс доходности (ИД), внутренняя норма доходности (ВНД), срок окупаемости.

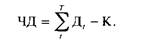

Чистый доход предприятия от реализации инвестиционного проекта представляет собой разницу между выплатами (оттоком средств) и поступлениями (притоком средств) в ходе реализации проекта относительно каждого интервала планирования.

Выплаты предприятия подразделяются на капитальные затраты и текущие затраты. Капитальные (К) направлены на создание, реконструкцию и модернизацию производственных мощностей и разработку продукции. Они носят единовременный характер и производятся, как правило, на начальном этапе реализации проекта (на нулевом этапе). Текущие затраты (3) — это расходы на приобретение сырья, материалов, комплектующих, оплату труда работников, другие виды затрат, относимые на себестоимость продукции. Текущие затраты производятся в течение всего периода осуществления проекта.

Поступления (П) — это результат деятельности предприятия в процессе воплощения проекта в виде выручки от реализации произведенной продукции.

Разница между поступлениями и текущими затратами, относящимися к одному периоду, составляет доход от текущей деятельности предприятия (Д = П - 3). Для оценки реального или чистого дохода, полученного предприятием за весь период реализации проекта (его жизненный цикл), необходимо уменьшить суммарный текущий доход на величину капитальных затрат.

Однако оценка доходности инвестиционного проекта на основе ЧД является неточной (особенно в условиях инфляции), так как не учитывает «стоимость» денег в различные периоды, неравноценность сегодняшних и завтрашних доходов.

Доходы инвестора, полученные в результате реализации проекта, подлежат корректировке на величину упущенной выгоды в связи с «замораживанием» денежных средств, отказом от использования в других сферах применения капитала. Такая корректировка осуществляется при расчете чистого дисконтированного дохода.

Для отражения уменьшения абсолютной величины чистого дохода от реализации проекта в результате снижения «ценности» денег

Принятый способ расчета коэффициента дисконтирования основан на том факте, что наибольшей ценностью денежные средства обладают в настоящий момент. Чем больше отнесен в будущее срок возврата вложений от момента их инвестирования, тем ниже реальные доходы.

Значения коэффициента дисконтирования для заданного интервала реализации проекта определяются выбранным значением нормы дисконтирования.

Норма прибыли, или ставка дисконта, рассматривается в общем случае как норма прибыли на вложенный капитал, на которую инвестор рассчитывает при реализации проекта.

Если ставка дисконта отражает интересы предприятия — инициатора проекта, то она принимается на уровне средней нормы прибыли для данного предприятия или в случае займа предприятием необходимой суммы в банке приравнивается к проценту, под который банк вьщал кредит этой фирме.

При учете интересов другого предприятия, вложившего деньги в проект, норма дисконтирования рассматривается на уровне ставки банковского депозита как альтернативного способа вложения денег; для банков, предоставивших кредит для реализации проекта, — на уровне ставки межбанковского процента.

с течением времени используют коэффициент дисконтирования который рассчитывается по формуле:

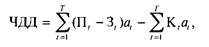

Для вычисления ЧДД необходимо вычесть дисконтированные значения капитальных и текущих вложений из дисконтированных значений поступлений.

В общем виде ЧДД рассчитывается по формуле:

где П/ — поступления от реализации проекта (в течение периода /); 3/ — текущие затраты на реализацию проекта (в течение периода /); а — коэффициент дисконтирования (на период /); К, — капитальные вложения в проект; t — номер временного интервала реализации проекта; Т — срок реализации проекта (во временных интервалах).

Критерием эффективности инвестиционного проекта является положительное значение ЧДД, свидетельствующее о том, что проект приносит реальную прибыль.

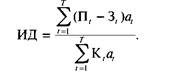

Индекс доходности проекта (ИД — производный от ЧДД показатель) позволяет определить, сможет ли текущий доход от проекта покрыть капитальные вложения в него. Он рассчитывается по формуле:

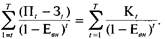

Эффективным считается проект, индекс доходности которого выше 1, т. е. сумма дисконтированных текущих доходов по проекту превышает величину дисконтированных капитальных вложений. Внутренняя норма доходности (ВНД) рассчитывается исходя из равенства ИД единице, т. е. это такая ставка дисконта, при которой величина доходов равна приведенным капитальным вложениям.

Внутренняя норма доходности определяется при решении уравнения:

Внутренняя норма доходности характеризует максимальную отдачу, которую можно получить от проекта, т. е. ту норму прибыли на вложенный капитал, при которой ЧДД равен нулю. При этом ВНД представляет собой предельно допустимую стоимость денежных средств (величину процентной ставки по кредиту, размер дивидендов по эмитируемым акциям и т. п.), которые могут привлекаться для финансирования проекта. Практически вычисление величины ВНД производится методом последовательных приближений с помощью программных приложений (электронных таблиц).

Срок окупаемости — минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Иными словами, это — период (измеряемый в месяцах, кварталах или годах), начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления,

Срок окупаемости рекомендуется определять с учетом дисконтирования. Перечисленные показатели эффективности инвестиционного проекта могут быть дополнены другими (например, точка безубыточности и др.), для того чтобы дать более полную экономическую оценку проекту.

Решение об инвестировании средств в проект должно приниматься с учетом значений всех перечисленных показателей и интересов всех участников инвестиционного проекта.

Важную роль в этом решении должны играть структура и распределение во времени капитала (лаг капитальных вложений), привлекаемого для осуществления проекта, а также другие факторы.

Наряду с этими основными показателями эффективности проектов используют и некоторые другие: точки безубыточности, нормы прибыли, капиталоотдачи, интегральной эффективности затрат и др.

Применение этих показателей зависит от конкретного проекта и поставленных целей. Следует отметить, что ни один из показателей не является достаточным для принятия решения о доходности и целесообразности проекта. Решение об инвестировании средств в проект должно приниматься высшим руководством с учетом совокупности критериев, а также интересов всех участников проекта.

При оценке эффективности инвестиционного проекта рассматривается: коммерческая, бюджетная и экономическая эффективности.

Коммерческая эффективность. Коммерческая эффективность (финансовое обоснование) проекта определяется соотношением финансовых затрат и результатов, обеспечивающих требуемую норму доходности, которая может рассчитываться как для проекта в целом, так и для отдельных участников с учетом их вкладов. В качестве эффекта на t-u шаге (Э,) выступает поток реальных денег.

При реализации инвестиционного проекта выделяются три вида деятельности — инвестиционная, операционная, финансовая деятельность — и соответствующие им притоки и оттоки денежных средств.

Поток реальных денег от инвестиционной деятельности на шаге расчета t— Фи (/) — определяется как разность между притоками (от продажи активов и уменьшения оборотного капитала) и оттоками (на приобретение активов и прирост оборотного капитала) денежных средств на этом шаге.

Ликвидационная стоимость объектов определяется на основании данных и представляет собой разность между рыночной ценой на момент ликвидации и уплачиваемыми налогами.

Поток реальных денег Фи (/) от операционной деятельности на шаге t — Фо(0 — определяется как разность между притоками (от продажи имущества, в виде налогов на операции с недвижимостью, арендной платы и т. д.) и оттоками (приобретение активов, проценты за кредит и т. д.) денежных средств на этом шаге.

При расчете следует иметь в виду, что величина амортизации и процентов за кредиты, включаемые в себестоимость, влияет на поток реальных денег только через размер налогов и сборов.

Необходимым критерием принятия инвестиционного проекта является положительность сальдо накопленных реальных денег в любом временном интервале, где данный участник осуществляет затраты или получает доходы.

Отрицательная величина сальдо накопленных реальных денег свидетельствует о необходимости привлечения участников дополнительных собственных или заемных средств и отражения этих средств в расчетах эффективности.

Дня дополнительной оценки коммерческой эффективности определяются также:

- срок полного погашения задолженности, который определяется только для участников, привлекающих кредитные и заемные средства;

- доля участника в общем объеме инвестиций.

Условиями для обеспечения сравнимости оценки коммерческой эффективности проекта являются:

- определение потока реальных денег в прогнозных ценах с использованием тех денежных единиц (рублей, долларов и т. д.), которые фактически будут его образовывать в соответствии с проектом;

- вычисление интегральных показателей эффективности в расчетных ценах;

- осуществление расчета при разных вариантах набора значений исходных данных.

Минимальный набор исходных данных, подлежащих варьированию, должен включать в себя:

- цены реализации продукции;

- издержки производства;

- общие инвестиционные затраты;

- нормы запасов и задолженностей;

- процент за кредиты.

Выбор проекта (варианта проекта) и принятие решения об инвестировании должны производиться на основании всех приведенных выше показателей коммерческой эффективности, среди которых есть определенные отношения приоритетности. Помимо этого, должна учитываться структура потока и сальдо реальных денег.

Бюджетная эффективность. Показатели бюджетной эффективности отражают влияние результатов осуществления проекта на доходы и расходы соответствующего (федерального, регионального или местного) бюджета.

Основным показателем бюджетной эффективности, используемым для обоснования предусмотренных в проекте мер федеральной, региональной финансовой поддержки, является бюджетный эффект, который для /-го шага осуществления проекта определяется как превышение доходов соответствующего бюджета (Д{) над расходами (Рг).

Интегральный бюджетный эффект Динт рассчитывается как сумма дисконтированных годовых бюджетных эффектов или как превышение интегральных доходов бюджета (Динт) наД интегральными бюджетными расходами (Ринт)-

В состав расходов бюджета включаются:

- средства, выделяемые для прямого бюджетного финансирования проекта;

- кредиты Центрального банка, региональных банков, выделяемые участникам реализации проекта в качестве заемных средств и подлежащие компенсации за счет бюджета; прямые бюджетные ассигнования на надбавки к рыночным ценам на топливо и энергоносители;

- выплаты пособий для лиц, остающихся без работы в связи с осуществлением проекта (в том числе — при использовании импортного оборудования и материалов вместо аналогичных отечественных);

- выплаты по государственным ценным бумагам; > государственные, региональные гарантии покрытия инвестиционных рисков иностранным и отечественным участникам; средства, выделяемые из бюджета для ликвидации последствий возможных при осуществлении проекта чрезвычайных ситуаций и компенсации иного возможного ущерба от реализации проекта.

В состав доходов бюджета включаются:

- налог на добавленную стоимость, иные налоговые поступления (с учетом льгот) и рентные платежи данного года в бюджете от российских и иностранных предприятий и фирм-участников в части, относящейся к осуществлению проекта;

увеличение (со знаком «минус» — уменьшение) налоговых поступлений от сторонних предприятий, обусловленное влиянием реализации проекта на их финансовое положение;

- поступающие в бюджет таможенные пошлины и акцизы по продуктам (ресурсам), производимым (затрачиваемым) в соответствии с проектом;

- эмиссионный доход от выпуска ценных бумаг под осуществление проекта;

дивиденды по принадлежащим государству, региону акциям и другим ценным бумагам, выпущенным с целью финансирования проекта;

- поступления в бюджет подоходного налога с заработной платы российских и иностранных работников, начисленной за выполнение работ, предусмотренных проектом;

- поступления в бюджет платы за пользование землей, водой и другими природными ресурсами, платы за недра, лицензии на право ведения геолого-разведочных работ и т. п. в части, зависящей от осуществления проекта;

- доходы от лицензирования, конкурсов и тендеров на разведку, строительство и эксплуатацию объектов, предусмотренных проектом;

- погашение льготных кредитов на проект, выделенных за счет средств бюджета, и обслуживание этих кредитов; штрафы и санкции, связанные с проектом, за нерациональное использование материальных, топливно-энергетических и природных ресурсов.

К доходам бюджета приравниваются также поступления во внебюджетные фонды — пенсионный фонд, фонды занятости, медицинского и социального страхования — в форме обязательных отчислений по заработной плате, начисляемой за выполнение работ, предусмотренных проектом.

На основе показателей годовых бюджетных эффектов определяются также дополнительные показатели бюджетной эффективности:

внутренняя норма бюджетной эффективности, рассчитываемая по принципам, изложенным в начале раздела; срок окупаемости бюджетных затрат;

степень финансового участия государства (региона) в реализации проекта.

Экономическая эффективность. Показатели народно-хозяйственной экономической эффективности отражают эффективность проекта с точки зрения интересов всего народного хозяйства в целом, а также для участвующих в осуществлении проекта регионов (субъектов Федерации), отраслей, организаций и предприятий.

Сравнение различных проектов (вариантов проекта), предусматривающих участие государства, выбор лучшего из них и обоснование размеров и форм государственной поддержки проекта производится по наибольшему значению показателя интегрального народно-хозяйственного экономического эффекта.

Расчеты показателей экономической эффективности для указанных субъектов производятся по общим формулам.

При расчетах показателей экономической эффективности на уровне народного хозяйства в состав результатов проекта включаются (в стоимостном выражении):

конечные производственные результаты (выручка от реализации на внутреннем и внешнем рынке всей производственной продукции, кроме продукции, потребляемой российскими предприятиями-участниками). Сюда же относится и выручка от продажи имущества и интеллектуальной собственности (лицензий на право использования изобретения, ноу-хау, программ ЭВМ и т. п.), создаваемых участниками в ходе осуществления проекта;

- социальные и экономические результаты, рассчитанные исходя из совместного воздействия всех участников проекта на здоровье населения, социальную и экологическую обстановку в регионах;

- прямые финансовые результаты;

- кредиты и займы иностранных государств, банков и фирм, поступления от импортных пошлин и т. п.

Необходимо учитывать также косвенные финансовые результаты, обусловленные осуществлением проекта изменения доходов сторонних предприятий и граждан, рыночной стоимости земельных участков, зданий и иного имущества, а также затраты на обусловленную реализацией проекта консервацию или ликвидацию производственных мощностей, потери природных ресурсов и имущества от возможных аварий и других чрезвычайных ситуаций.

Социальные, экологические, политические и иные результаты, не поддающиеся стоимостной оценке, рассматриваются как дополнительные показатели народно-хозяйственной эффективности и учитываются при принятии решения о реализации и/или о государственной поддержке проектов.

В состав затрат проекта включаются предусмотренные в проекте и необходимые для его реализации текущие и единовременные затраты всех российских участников осуществления проекта, исчисленные без повторного счета одних и тех же затрат и без учета затрат одних участников в составе результатов других участников.

В этой связи не включаются в расчет:

- затраты предприятий-потребителей некоторой продукции на приобретение ее у изготовителей — других участников проекта;

- амортизационные отчисления по основным средствам, созданным (построенным, изготовленным) одними участниками проекта и используемым другими участниками; все виды платежей российских предприятий-участников в доход государственного бюджета, в том числе — налоговые платежи.

Штрафы и санкции за невыполнение экологических нормативов и санитарных норм учитываются в составе народно-хозяйственных затрат только в том случае, если экологические последствия нарушений указанных норм не выделены особо в составе экологических результатов проекта и не включены в состав результатов проекта в стоимостном выражении;

- проценты по кредитам Центрального банка РФ, его агентов и коммерческих банков, включенных в число участников реализации инвестиционного проекта; затраты иностранных участников.

Основные средства, временно используемые участником в процессе осуществления инвестиционного проекта, учитываются в расчетах одним из следующих способов:

- остаточная стоимость основных средств на момент начала их использования включается в единовременные затраты; на момент прекращения использования единовременные затраты уменьшаются на величину (новой) остаточной стоимости этих средств:

- арендная плата за указанные основные средства за время их использования включаются в состав текущих затрат.

При расчетах показателей экономической эффективности на уровне региона (отрасли) в состав результатов проекта включаются: региональные (отраслевые) производственные результаты — выручка от реализации продукции, произведенной участниками проекта — предприятиями региона (отрасли), за вычетом потребленной этими же или другими участниками проекта — предприятиями региона (отрасли); социальные и экологические результаты, достигаемые в регионе (на предприятиях отрасли);

косвенные финансовые результаты, получаемые предприятиями и населением региона (предприятиями отрасли).

В состав затрат при этом включаются только затраты предприятий — участников проекта, относящиеся к соответствующему региону (отрасли), также без повторного счета одних и тех же затрат и без учета затрат одних участников в составе результатов других участников.

При расчетах показателей экономической эффективности на уровне предприятия (фирмы) в состав результатов проекта включаются:

- производственные результаты — выручка от реализации произведенной продукции за вычетом израсходованной на собственные нужды;

социальные результаты в части, относящейся к работникам предприятия и членам их семей.

В состав затрат при этом включаются только единовременные и текущие затраты предприятия без повторного счета (в частности, не допускается одновременный учет единовременных затрат на создание основных средств и текущих затрат на их амортизацию).

При реализации крупномасштабных проектов с участием иностранных государств, оказывающих существенное воздействие на экономику других государств или на состояние мирового рынка, целесообразно убедиться в мирохозяйственной эффективности проекта. В этих целях рекомендуется определить интегральный мирохозяйственный экономический эффект проекта.

Соответствующий расчет проводится с использованием мировых цен на все виды продукции, товаров и услуг.

При этом в состав результатов проекта включаются (в стоимостном выражении): конечные производственные результаты (выручка от реализации произведенной продукции за вычетом потребляемой всеми предприятиями-участниками); социальные и экономические результаты, рассчитанные исходя из совместного воздействия всех участников проекта на здоровье населения, социальную и экологическую обстановку во всех затрагиваемых проектом регионах; косвенные финансовые результаты (обусловленные реализацией проекта изменения доходов российских и иностранных предприятий и граждан, рыночной стоимости земельных участков, зданий и иного имущества, а также затраты на обусловленную реализацией проекта консервацию или ликвидацию производственных мощностей, потери природных ресурсов и имущества от возможных аварий и других чрезвычайных ситуаций).

В состав затрат проекта в этом случае включаются текущие и единовременные затраты всех участников реализации проекта (российских и иностранных), исчисленные без повторного счета одних и тех же затрат и без учета затрат одних участников в составе результатов других участников. В этой связи не включаются в расчет:

- затраты предприятий — потребителей некоторой продукции на приобретение ее у изготовителей — других участников проекта;

- амортизационные отчисления по основным средствам, созданным (построенным, изготовленным) одними участниками проекта и используемым другими участниками;

- все виды платежей предприятий-участников в доход государственных бюджетов, в том числе налоговые платежи, экспортные и импортные пошлины. Штрафы и санкции за невыполнение экологических нормативов и санитарных норм учитываются в составе мирохозяйственных затрат только в том случае, если экологические последствия нарушений указанных норм не выделены особо в составе экологических результатов проекта и не включаются в состав результатов проекта в стоимостном выражении;

проценты по кредитам государственных и коммерческих банков, включенных в число участников реализации проекта.

Дата добавления: 2018-11-25; просмотров: 474;