Економічна сутність генетики підприємства 4 страница

Що ж є методичним замінником нормативу фінансового показника? Традиційно у світовій практиці використовують “середні по галузі” значення фінансових показників. Ці значення оцінюються щороку на основі фактичних результатів діяльності реальних підприємств з обліків галузевої належності і масштабу діяльності. Наприклад, можна знайти середні показники по деревообробних підприємствах з величиною валового виторгу від 5 до 10 млн американських доларів. Багато вітчизняних менеджерів беруть ці орієнтири для зіставлення з результатами діагностики власних підприємств.

Якщо ж таких даних немає чи вони є непорівнянними, то єдиним джерелом порівняння є значення цього показника підприємства за минулий період. Спостерігаючи позитивну (тобто спрямовану на поліпшення) динаміку якого-небудь показника підприємства його менеджмент робить висновки про те, що команда працює успішно. Водночас негативна динаміка змушує шукати слабкі місця діяльності.

Третій інструментарій (рис. 1.7) фінансової діагностики – це традиційний набір фінансових коефіцієнтів – Ratio Analysis, як часто кажуть західні фінансові аналітики. І тут настає найбільша невизначеність. Кожен автор посібника з фінансового аналізу вважає за свій обов'язок запропонувати власну класифікацію фінансових коефіцієнтів. Найчастіше ознаки таких класифікацій не є очевидними. Слід зазначити, що зазвичай не так уже й важливо, у якій послідовності розраховувати й аналізувати коефіцієнти. Важливо не випустити які-небудь ключові показники і дати їм правильну інтерпретацію.

Необхідно впорядкувати фінансові показники за ознакою операційної діяльності як головного фокуса підприємства з обліку ринкової орієнтації. Цю дещо не чітку, на перший погляд, ознаку ілюструє рис. 1.8. Суть пропонованого підходу полягає в тому, що основним показником результативності підприємства визнаний показник прибутковості власного капіталу (зазвичай позначається ROE). Таким чином, на перше місце ставиться інтерес власника. Цей показник забезпечується, головним чином, двома факторами: прибутковістю продажів (цей показник належить групі показників операційної діяльності) і оборотністю активів (група показників ефективності використання активів). Справді, кожен підприємець розуміє, що високу віддачу від використання вкладених коштів можна забезпечити високою “маржею продажів” і/чи високою оборотністю оборотних коштів. Оцінювання показників ліквідності є невід'ємною частиною діагностичної процедури. Їх призначення полягає в тому, щоб застерегти менеджмент підприємства від зайвого збільшення оборотності. “Пам’ятай про загрозу банкрутства” – ніби говорять ці показники. Нарешті, віддачу від використання вкладених власником коштів можна збільшити за рахунок використання довгострокових позикових ресурсів. Цю частину діяльності компанії (вона називається фінансовою) характеризує група показників структури капіталу.

Рис. 1.8. Структура фінансових показників підприємства

Цим можна було б і закінчити опис структури фінансових показників. Але вона буде не повною. У тому випадку, коли підприємство є акціонерним товариством відкритого типу і коли існує розвинутий ринок цінних паперів, є сенс аналізувати так звані “ринкові показники” типу прибуток на одну акцію, коефіцієнт дивідендних виплат і т. ін.

Після визначення структури фінансових показників виникає питання про часовий аспект діагностики, тобто коли й у якому обсязі робити діагностику підприємства. Це положення може бути охарактеризоване за допомогою принципу часової погодженості фінансової діагностики. Відповідно до цього принципу діагностика підприємства має вироблятися відповідно до встановленого часового регламенту. Найбільш привабливим з практичного погляду уявляється регламент діагностики, при якому

- один раз на рік (у період підготовки річного звіту) здійснюється фундаментальна діагностика, що передбачає використання всього діагностичного інструментарію;

- щомісяця здійснюється оцінювання обмеженої кількості показників за результатами поточного місяця (зазвичай це робиться у перші числа наступного місяця).

Останню процедуру називають моніторингом діяльності підприємства. У процесі моніторингу здійснюється контроль показників, що характеризують оперативні результати діяльності. Зокрема, до складу показників моніторингу не має сенсу вводити показник прибутковості чи активів власного капіталу. Цей показник є інтегральним, він формується протягом усього року. Водночас до складу показників моніторингу варто обов'язково включити показник валової прибутковості (відношення валового прибутку до виторгу). Цю характеристику потрібно “моніторити” якнайчастіше, щоб вчасно виявити негативну тенденцію до погіршення операційної ефективності підприємства.

Як останнє положення фінансової діагностики виступає принцип закінченості, суть якого полягає в тому, що коли розраховано всі фінансові коефіцієнти, зроблено горизонтальний і вертикальний аналіз фінансової звітності й описано її особливості, характерні для аналізованого періоду, необхідно зробити висновки, заради яких, власне, і було здійснено все вищезазначене. Подання таких висновків має бути лаконічним і конструктивним, тобто спрямованим на пошук шляхів поліпшення діяльності компанії. Як таке подання можна рекомендувати SWOT-аналіз.

Узагальнюючи підходи до поняття діагностики як елементу розпізнавання причин “хвороб” підприємства, запобігання їм та профілактики в майбутньому, є необхідність підкреслити, що в діагностиці присутні інструментальні ознаки санаційної технології.

Теорія діагностичних досліджень належить до теорій, що описують і досліджують механізми функціонування в економіці й суспільстві. Її розвиток досяг такого стану, коли досліджувані в ній постановки, моделі і методи стають корисними в практиці управління й у вирішенні теоретичних проблем в інших галузях і сферах діяльності.

Однак діагностика в санаційному управлінні і до цього часу залишається малорозробленою проблемою, тому виявляється актуальним завдання розробки методології й аналітичного апарату побудови моделей, розробки аналітичних процедур для широкого класу як організацій, так і організаційно-економічних умов їх діяльності.

Існує два підходи до прогнозування банкрутства: прогнозування за допомогою фінансових коефіцієнтів та прогнозування за допомогою порівняльного аналізу характеристик підприємств. Для того щоб вирішити, який метод дає найбільш адекватні оцінки стану підприємства, необхідно розуміти за яких умов той чи інший метод можна використовувати.

Методи прогнозування банкрутства, засновані на використанні фінансових коефіцієнтів. У світовій практиці найпоширенішими моделями оцінювання фінансового стану підприємства та схильності його до банкрутства є такі економетричні моделі, які будуються на основі фінансових коефіцієнтів:

1. Двофакторна модель оцінювання ймовірності банкрутства;

2. Оцінювання ймовірності банкрутства на основі Z-рахунка Альтмана;

3. Модель Романа Ліса для оцінювання фінансового стану;

4. Оцінювання фінансового стану за показниками Бівера;

5. Метод рейтингового оцінювання фінансового стану (рейтингове число);

6. R-модель прогнозу ризику банкрутства;

7. Прогнозна модель Таффлера;

8. Модель Фулмера;

9. Модель Спрінгейта;

10. Узагальнена модель, розроблена на основі дискримінантної функції;

11. PAS-коефіцієнт.

Розглянемо переваги і недоліки деяких моделей.

Двофакторна модель

Однією з найпростіших моделей прогнозування ймовірності банкрутства вважається двофакторна модель. Вона базується на двох ключових показниках: показнику поточної ліквідності та показнику частки позикових коштів, від яких залежить імовірність банкрутства підприємства. Ці показники множать на вагові значення коефіцієнтів, знайдені емпіричним шляхом, і результати потім додаються з деякою постійною величиною (const), також отриманою тим самим дослідно-статистичним способом. Якщо результат Z є від'ємним, імовірність банкрутства невелика. Додатне значення Z вказує на високу ймовірність банкрутства.

В американській практиці виявлені та використовуються такі вагові значення коефіцієнтів:

- для показника поточної ліквідності (покриття) (Кп) -1,0736,

- для показника питомої ваги позикових коштів в пасивах підприємства (Кп) +0,0579,

- постійна величина -0,3877

Звідси формула розрахунку Z набуває такого вигляду:

Z = - 0,3877 - 1,0736 Кп + 0,0579 Кз.(1.1)

Для отримання більш точного прогнозу американська практика рекомендує брати до уваги рівень і тенденцію зміни рентабельності реалізованої продукції, оскільки цей показник істотно впливає на фінансову стійкість підприємства. Це дає змогу одночасно порівнювати показник ризику банкрутства Z і рівень рентабельності продажу продукції. Якщо перший показник знаходиться в безпечних межах і рівень рентабельності продукції досить високий, то ймовірність банкрутства дуже незначна.

Потрібно мати на увазі, що ця модель розроблена для США, а в нашій країні інші темпи інфляції, інші цикли макро- і мікроекономіки, а також інші рівні фондо-, енерго- і трудомісткості виробництва, продуктивності праці, інший податковий тягар, а тому не можна механічно використовувати наведені вище значення коефіцієнтів в українських умовах. Однак саму модель з числовими значеннями, що відповідають реаліям українського ринку, можна було б застосувати, якби вітчизняні облік і звітність забезпечували досить представницьку інформацію про фінансовий стан підприємства.

Розглянута двофакторна модель не забезпечує всебічного оцінювання фінансового стану підприємства, а тому можливі дуже значні відхилення прогнозу від реальності.

Модель Альтмана

Для прогнозування ймовірності банкрутства найчастіше використовується аналітична “модель Альтмана”. Цей метод запропонований в 1968 р. відомим західним економістом Альтманом (Edward I Altman). Індекс кредитоспроможності, побудований за допомогою апарату мультиплікативного дискримінантного аналізу (Multiple discriminant analysis - MDA), дає змогу в першому наближенні розділити господарюючі суб'єкти на потенційних банкрутів і не банкрутів.

При побудові індексу Альтман досліджував 66 підприємств, половина яких збанкрутувала в період між 1946 і 1965 рр., а половина працювала успішно, і 22 аналітичних коефіцієнти, які могли бути корисні для прогнозування можливого банкрутства. З цих показників він відібрав п¢ять найбільш значущих і побудував багатофакторне регресійне рівняння. Таким чином, індекс Альтмана являє собою функцію від деяких показників, які характеризують економічний потенціал підприємства та результати його роботи за минулий період.

Інтегральний показник імовірності (рівня загрози) банкрутства, який інакше називають “Z-рахунок Альтмана”, розраховується на основі балансу підприємства та звіту про фінансові результати, а також ринкової вартості звичайних і привілейованих акцій. З огляду на те, що рівень розвитку фондового ринку в Україні не дає змоги визначати ринкову вартість акцій, у наших умовах авторами пропонується цей показник заміняти розміром статутного і додаткового капіталу підприємства.

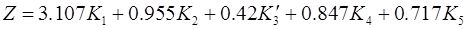

Z-рахунок Альтмана розраховується таким способом:

Z = 1,2х1 + 1,4х2 + 3,3х3 + 0,6х4 + 1,0х5, (1.2)

де х1– відношення оборотних активів до суми всіх активів господарюючого суб'єкта;

х2–відношення резервів нерозподіленого прибутку до суми всіх активів господарюючого суб'єкта;

х3–рівень прибутковості активів (відношення валового прибутку/збитку до суми всіх активів господарюючого суб'єкта);

х4– коефіцієнт співвідношення власного і позикового капіталу;

х5– оборотність активів у кількості оборотів (відношення чистого виторгу від реалізації до суми всіх активів господарюючого суб'єкта).

Імовірність (рівень загрози) банкрутства підприємства в моделі Альтмана оцінюється за шкалою, наведеною в табл. 1.3.

Таблиця 1.3

Оцінювання ймовірності банкрутства

за значенням Z-рахунка Альтмана

| Значення показника "Z" | Імовірність банкрутства |

| 1,80 і менше | Дуже висока |

| 1,81– 2,70 | Висока |

| 2,71 – 2,99 | Можлива |

| 3,00 і вище | Дуже низька |

Як показує зарубіжний досвід, за допомогою формули Альтмана можна прогнозувати банкрутство за 1,5 – 2 роки до появи його очевидних ознак. Вважається, що за п¢ятифакторною моделлю Альтмана спрогнозувати банкрутство на один рік можна з точністю до 90%, на два роки – до 70%, на три роки – до 50%. Причому ця модель більшою мірою підходить для великих підприємств.

Оцінка загрози банкрутства за моделлю Альтмана в наших економічних умовах може розглядатися як умовна, попередня, особливо якщо підприємство не можна зарахувати до середніх чи великих. Ця модель не дає можливості одержати досить об'єктивний результат, що пов'язано з розбіжностями в обліку окремих показників, впливом на їх формування ряду зовнішніх факторів (у першу чергу інфляції), невідповідністю балансової й ринкової вартості окремих активів та з іншими об'єктивними причинами. Такі особливості визначають необхідність коригування коефіцієнтів значущості показників, наведених у моделі Альтмана, що в умовах економіки, яка розвивається, на сьогодні навряд чи можливо. Тому для оцінювання кризового розвитку підприємства доцільно застосовувати критерії фінансової стійкості, засновані не на відносних, а на абсолютних показниках поточного фінансового стану підприємства.

Українські господарюючі суб'єкти можуть використовувати тест, запропонований Альтманом у 1983 р.:

, (1.3)

, (1.3)

де  – відношення балансової вартості власного капіталу до позикового капіталу.

– відношення балансової вартості власного капіталу до позикового капіталу.

Граничне значення  .

.

Модель Спрінгейта

, (1.4)

, (1.4)

де, А – відношення робочого капіталу до загальної вартості активів;

В – відношення прибутку до сплати податків і відсотків до загальної вартості активів;

С – відношення прибутку до сплати податків до короткострокових зобов'язань;

D – відношення обсягу продажів до загальної вартості активів.

Якщо  <0.862, то підприємство є потенційним банкрутом.

<0.862, то підприємство є потенційним банкрутом.

Модель Лісу (  )

)

, (1.5)

, (1.5)

де  – відношення оборотних кошти до сумарних активів;

– відношення оборотних кошти до сумарних активів;

– відношення прибутку від реалізації продукції, робіт, послуг до сумарних активів;

– відношення прибутку від реалізації продукції, робіт, послуг до сумарних активів;

– відношення нерозподіленого прибутку до сумарних активів;

– відношення нерозподіленого прибутку до сумарних активів;

– відношення власного капіталу до позикового.

– відношення власного капіталу до позикового.

Граничне значення  = 0,037.

= 0,037.

Модель Таффлера

Британський учений Таффлер (Taffler) запропонував у 1977 р. чотирифакторну прогнозну модель, при розробці якої використав такий підхід.

При використанні комп'ютерної техніки на першій стадії обчислюється 80 відношень за даними платоспроможних компаній і компаній, що збанкрутіли. Потім, використовуючи статистичний метод, відомий як багатомірний дискримінантний аналіз, можна побудувати модель платоспроможності, визначаючи окремі співвідношення, які найкраще виділяють дві групи компаній та їх коефіцієнти. Такий вибірковий підрахунок співвідношень є типовим для визначення деяких ключових вимірювань діяльності корпорації, таких як прибутковість, відповідність зворотного капіталу, фінансовий ризик і ліквідність. Об'єднуючи ці показники та зводячи їх відповідним чином до одного, модель платоспроможності надає точну картину фінансового стану корпорації. Типова модель для аналізу компаній, акції яких котируються на біржах, набуває форми:

Z= 0,53 х1 + 0,13 х2 + 0,18 х3 + 0,16 х4, (1.6)

де х1 – відношення прибутку від реалізації продукції, робіт, послуг до короткострокових оборотних коштів;

х2 – відношення оборотних активів до сумарних зобов'язань;

х3 – відношення короткострокових зобов'язань до сумарних активів;

х4 – відношення виторгу від реалізації продукції, робіт, послуг до сумарних активів.

Якщо величина Z-рахунка більша за 0,3, то це свідчить, що у фірми непогані довгострокові перспективи, а якщо менша за 0,2, то банкрутство більше ніж імовірне.

Модель Фулмера

Середній розмір сукупних активів фірм у вибірці Фулмера – 455 тис. доларів. Початкова версія моделі включала 40 коефіцієнтів. Модель прогнозує схильність до банкрутства на рік уперед з точністю до 98% випадків, на два роки вперед – до 81% випадків.

Загальний вигляд моделі:

Н = 5,528 х1 + 0,212 х2 + 0,073 х3 + 1,270 х4 –

– 0,120 х5 +2,335 х6 + 0,575 х7 +1,083 х8 +

+ 0,894 х9 – 6,075,(1.7)

де х1 – відношення нерозподіленого прибутку минулих років до сукупних активів;

х2 – відношення об’єму реалізації до сукупних активів;

х3 – відношення прибутку до сплати податків до сукупних активів;

х4 – відношення грошового потоку до суми зобов’язань;

х5 – відношення боргу до сукупних активів;

х6 – відношення пасиву до сукупних активів;

х7 – логарифм від матеріальних активів;

х8 – відношення оборотного капіталу до сукупних зобов’язань;

х9 – відношення прибутку до сплати відсотків та податків до сплаченого відсотка.

За результатами моделі можна отримати такий прогноз:

- втрата платоспроможності неминуча при Н < 0;

- при Н > 0 компанія функціонує нормально, з подальшою градацією.

Дата добавления: 2016-04-19; просмотров: 1125;