Метод рейтингового оцінювання фінансового стану підприємства (рейтингове число).

Р.С. Сайфулін і Г.Г. Кадиков запропонували використати для експрес-оцінювання фінансового стану підприємства рейтингове число:

R = 2Кз + 0,7Кпл + 0,08Кі + 0,45Км + Квк,(1.8)

де Кз – коефіцієнт забезпечення власними коштами (Кз > 0,1);

0,7Кпл – коефіцієнт поточної ліквідності (Кпл > 2);

Кі – інтенсивність обігу капіталу, що авансується, яка характеризує обсяг реалізованої продукції, що припадає на одну грошову одиницю коштів, вкладених у діяльність підприємства (Кі > 2,5);

Км – коефіцієнт менеджменту, характеризується відношенням прибутку від реалізації до величини виторгу від реалізації (Км > (п + 1)/г, де г – облікова ставка НБУ);

Квк – рентабельність власного капіталу – відношення балансового прибутку до власного капіталу (Квк > 0,2).

Якщо рейтингове число R для підприємства має значення більше ніж 1, то підприємство знаходиться у задовільному стані. Якщо значення R менше за 1, то це ознака незадовільного стану. Рейтингове оцінювання фінансового стану може застосовуватися з метою класифікації підприємств за рівнем ризику, відносин з ними банків, інвестиційних компаній, партнерів. Однак діагностика неспроможності на базі рейтингового числа не дає змоги оцінити причини потрапляння підприємства “в зону неплатоспроможності”. Крім того, нормативний зміст коефіцієнтів, що використовуються для рейтингового оцінювання, також не враховує галузевих особливостей підприємств.

R-модель прогнозу ризику банкрутства

Ученими Іркутської державної економічної академії запропоновано чотирифакторну модель прогнозу ризику банкрутства (модель R), яка має такий вигляд:

R=8,38 К1+К2+0,054 К3+0,63 К4, (1.9)

де К1–відношення оборотного капіталу до активів;

К2 – відношення чистого прибутку до власного капіталу;

К3 – відношення виторгу від реалізації до активів;

К4 – відношення чистого прибутку до інтегральних витрат.

Імовірність банкрутства підприємства відповідно до значень моделі R визначається таким чином (табл. 1.4).

Таблиця 1.4

Загальна оцінка ймовірності банкрутства підприємства

| Значення R (коефіцієнта ймовірності банкрутства) | Імовірність банкрутства, % |

| Менше ніж 0 | Максимальна (90 – 100) |

| 0 – 0,18 | Висока (60 –80) |

| 0,18 – 0,32 | Середня (35 – 50) |

| 0,32 – 0,42 | Низька (15 – 20) |

| Більше ніж 0,42 | Мінімальна (до 10) |

До очевидних достоїнств цієї моделі можна зарахувати те, що механізм її розробки та всі основні етапи розрахунків досить прості і можуть бути детально пояснені й обґрунтовані. Але необхідно зауважити, що при проведенні оцінювання схильності підприємства до банкрутства та розрахунку коефіцієнтів імовірності банкрутства потрібно враховувати галузеву специфіку підприємства. Тому при здійсненні більш точного оцінювання схильності підприємства до банкрутства потрібно розробити та користуватися галузевими коефіцієнтами ймовірності банкрутства.

Узагальнена модель, побудована на основі дискримінантної функції

Згідно з деякими методиками прогнозування банкрутства побудовано універсальну дискримінантну функцію:

Z = 1,5 х1 + 0,08 х2 + 10 х3 + 5 х4 + 0,3 х5 + 0,1 х6,(1.10)

де х1 – відношення cash-flow до зобов'язань;

х2 – валюта балансу;

х3 – відношення прибутку до валюти балансу;

х4 – відношення прибутку до виторгу від реалізації;

х5 – відношення виробничих запасів до виторгу від реалізації;

х6 – оборотність основного капіталу (відношення виторгу від реалізації до валюти балансу).

Отримані значення Z-показника можна інтерпретувати так:

- Z > 2 – підприємство вважається фінансово стійким і йому не загрожує банкрутство;

- 1 < Z < 2 – фінансова рівновага (фінансова стійкість) підприємства порушена, але за умови переходу до антикризового управління банкрутство йому не загрожує;

- О < Z < 1 – підприємству загрожує банкрутство, якщо воно не здійснить санаційних дій;

- Z < 0 – підприємство напівбанкрут.

У вітчизняній практиці така модель використовується мало, оскільки не враховує галузевих особливостей розвитку підприємств і форм організації, які властиві їх бізнесу. Тому дані такого прогнозування є вельми суб'єктивними і не дають підстав для практичних висновків.

Модель PAS-коефіцієнта

Для посилення прогнозуючої ролі моделей можна трансформувати Z-коефіцієнт в PAS-коефіцієнт (Perfomans Analysys Score), що дає змогу відстежувати діяльність компанії в часі. Вивчаючи PAS-коефіцієнт як вищий, так і нижчий за критичний рівень, легко визначити моменти занепаду і відродження підприємства.

PAS-коефіцієнт – це відносний рівень діяльності компанії, виведений на основі Z-коефіцієнта за певний рік і виражений у відсотках від 1 до 100. Наприклад, PAS-коефіцієнт, рівний 50, вказує на те, що діяльність компанії оцінюється задовільно, тоді як PAS-коефіцієнт, рівний 10, свідчить про те, що лише 10% компаній знаходяться в гіршому становищі (незадовільна ситуація). Отже, розрахувавши

Z-коефіцієнт для компанії, можна трансформувати абсолютну міру фінансового стану у відносну міру фінансової діяльності. Іншими словами, якщо Z-коефіцієнт може свідчити про те, що компанія знаходиться в ризикованому стані, то PAS-коефіцієнт відображає історичну тенденцію та поточну діяльність на перспективу.

Сильною стороною такого підходу є його здатність поєднувати ключові характеристики звіту про прибутки і збитки балансу в єдине представницьке співвідношення. Так, компанія, що одержує великі прибутки, але слабка з погляду балансу, може бути зіставлена з менш прибутковою, баланс якої врівноважений. Таким чином, розрахувавши PAS-коефіцієнт, можна швидко оцінити фінансовий ризик, пов'язаний з цією компанією, тобто підхід ґрунтується на принципі, що ціле більш цінне, ніж сума його складових.

Додатковою особливістю цього підходу є використання “рейтингу ризику” для подальшого виявлення прихованого ризику. Цей рейтинг статистично визначається тільки тоді, коли компанія має від'ємний Z-коефіцієнт, і обчислюється на основі тренду Z-коефіцієнта, величини від'ємного Z-коефіцієнта і кількості років, протягом яких компанія знаходилася в ризикованому фінансовому стані. Використовуючи п'ятибальну шкалу, у якій 1 вказує на “ризик, але незначну ймовірність кризового стану”, а 5 означає “абсолютну неможливість збереження колишнього стану”, менеджер оперує готовими засобами для оцінювання загального балансу ризиків, пов'язаних з кредитами клієнта.

Безумовно, більшість наведених моделей розроблена для економічних умов, що відрізняються від існуючих в Україні. Відмінності в темпах інфляції і фазах циклу, особливо в фондо-, енерго-, трудомісткості виробництв, інший податковий клімат вимагають відповідного коригування моделей.

Разом з тим саме використання інтегрального підходу при оцінюванні та прогнозуванні фінансового стану підприємств значно підвищить якість аналізу й об'єктивність його висновків, а вживання відповідних моделей дасть змогу досить оперативно виявляти потенційних банкрутів, завчасно доводити інформацію про них до зацікавлених осіб. Це значно пом'якшить наслідки неспроможності для господарюючих партнерів даних підприємств, їх кредиторів, населення та інших осіб.

Орієнтація на якийсь один критерій, навіть вельми привабливий з позиції теорії, на практиці не завжди виправдана. Тому багато аудиторських фірм та інших компаній, що займаються аналітичними оглядами, прогнозуванням та консультуванням, використовують для аналітичного оцінювання системи критеріїв, тобто різноманітні порівняльні, якісні методики оцінювання банкрутства. Використання таких методик для подібного дослідження містить у собі як переваги, так і недоліки. Основною перевагою є те, що за допомогою цих методик можна аналізувати ті процеси, які неможливо описати методами, що працюють з одним оцінюванням. Але в цьому є й свої мінуси. Набагато легше прийняти рішення в умовах однокритеріального завдання, ніж за умов багатокритеріального. Разом з тим будь-яке подібне прогнозне рішення, незалежно від кількості критеріїв, є суб'єктивним, а розраховані значення критеріїв скоріше мають характер інформації для роздуму, ніж спонукальних стимулів для прийняття термінових рішень.

Одним із найбільш ефективних критеріїв, що вірогідно характеризує поточну фінансову стійкість підприємства і його поточний фінансовий стан у дійсних ринкових умовах, є показник забезпеченості запасів і витрат джерелами їх фінансування (ЗЗВДФ). У даному випадку визначаються джерела фінансування оборотних активів підприємства у вигляді запасів і витрат (ЗВ), тобто якою мірою оборотні активи фінансуються власними оборотними коштами з урахуванням довгострокових зобов'язань (ВОК) та іншими позиковими коштами. При цьому інші позикові кошти надаються у формі непрострочених короткострокових кредитів (КК), непростроченої кредиторської заборгованості (КЗ) по товарних операціях, прострочених кредитів і позик (ПК), простроченої кредиторської (ПКЗ) і простроченої дебіторської (ПДЗ) заборгованості.

Стійкість фінансового стану (ФС) залежно від співвідношення обсягу оборотних активів підприємства і видів джерел їх фінансування (типу фінансових ситуацій) поділяється на чотири типи – абсолютну, нормальну, хитку і кризову.

Залежність типу стійкості від типу забезпеченості запасів і витрат джерелами їх фінансування наведено в табл. 1.5.

Таблиця 1.5

Типи стійкості фінансового стану залежно від забезпеченості запасів

і витрат джерелами їх фінансування

| Значіння показника ЗЗВДФ | Тип стійкості фінансового стану |

| ЗЗ ≤ СОС | Абсолютно стійкий фінансовий стан |

| СОС < ЗЗ < СОС + КК + КЗ | Нормально стійкий фінансовий стан |

| ЗЗ ≥ СОС + КК + КЗ | Нестійкий (передкризовий) фінансовий стан |

| ЗЗ ≥ СОС+КК+КЗ+ПК+ПКЗ+ПДЗ | Кризовий (на межі банкрутства) фінансовий стан |

Абсолютно стійкий стан показує, що всі запаси повністю покриваються власними оборотними коштами, тобто господарюючий суб'єкт не залежить від зовнішніх кредиторів. Таке становище зустрічається дуже рідко.

Нормальний стійкий стан пов'язаний з успішним функціонуванням підприємства при ефективному використанні як власних, так і позикових коштів, гарантованій платоспроможності підприємства.

Хиткий (передкризовий) фінансовий стан відповідає становищу, коли підприємство для покриття частини своїх запасів змушене залучати додаткові джерела покриття, що не є обґрунтованим. У результаті порушується платіжний баланс, але зберігається можливість відновлення рівноваги платіжних коштів і платіжних зобов'язань за рахунок залучення тимчасово вільних джерел (резервного фонду, фонду нагромадження і споживання) коштів в обігу господарюючого суб'єкта, кредитів банку на тимчасове поповнення оборотних коштів, перевищення нормальної кредиторської заборгованості над дебіторською. При цьому фінансова нестійкість вважається припустимою, якщо дотримуються такі умови:

- виробничі запаси плюс готова продукція рівні чи перевищують суму короткострокових кредитів і позикових коштів, що беруть участь у формуванні запасів;

- незавершене виробництво плюс витрати майбутніх періодів рівні чи менші за суму власного оборотного капіталу.

Якщо ці умови не виконуються, то наявна тенденція до погіршення фінансового стану.

Кризовий фінансовий стан (підприємство знаходиться на межі банкрутства) характеризується ситуацією, коли на додачу до тимчасово вільних коштів, не прострочених кредитів і кредиторської заборгованості підприємство має прострочені кредити, а також прострочену кредиторську і дебіторську заборгованість. Така ситуація означає, що підприємство не може вчасно розплатитися зі своїми кредиторами і втратило свою платоспроможність. В умовах ринкової економіки при хронічному повторенні такої ситуації підприємство має бути оголошене банкрутом.

Аналіз поточної та прогноз майбутньої платоспроможності підприємства, наявність у нього можливостей її відновити (тобто запобігти банкрутству) здійснюється на основі оцінювання фінансового стану щодо задовільності структури балансу. Методичні основи такого аналізу викладені в “Методичних положеннях щодо оцінювання фінансового стану підприємств і встановлення незадовільної структури балансу”.

Аналіз та оцінювання структури балансу підприємства здійснюються на основі двох показників: коефіцієнта поточної ліквідності (К1) і коефіцієнта забезпеченості власними коштами (К2).

Ці коефіцієнти розраховуються за даними квартальних і річних балансів підприємства (форма №1).

Коефіцієнт поточної ліквідності(К1)характеризує загальну забезпеченість підприємства оборотними коштами для ведення господарської діяльності та своєчасного погашення термінових зобов'язань підприємства.

Коефіцієнт поточної ліквідності визначається як відношення фактичної вартості оборотних коштів, що знаходяться в наявності у підприємства у вигляді виробничих запасів, готової продукції, коштів, дебіторських заборгованостей та інших оборотних активів (підсумок II розділу активу балансу), до поточного зобов'язання підприємства у вигляді короткострокових кредитів банків, короткострокових позик і різних кредиторських заборгованостей (підсумок IV розділу пасиву балансу).

Коефіцієнт забезпеченості власними коштами (К2) характеризує наявність власних оборотних коштів у підприємства, необхідних для його фінансової стійкості.

Коефіцієнт забезпеченості власними коштами визначається як відношення різниці між обсягами джерел власних коштів (підсумок I розділу пасиву балансу за винятком ряду позицій) і фактичною вартістю основних коштів та інших необоротних активів (підсумок I розділу активу балансу) до фактичної вартості оборотних коштів, що наявні у підприємства у вигляді виробничих запасів, незавершеного виробництва, готової продукції, коштів, дебіторської заборгованості й інших оборотних активів (підсумок II розділу активу балансу).

Підставою для визнання структури балансу підприємства незадовільною, а підприємства – неплатоспроможним є виконання однієї з таких критичних умов:

- коефіцієнт поточної ліквідності на кінець звітного періоду (фактичне значення) К1фмає значення менше ніж 2;

- коефіцієнт забезпеченості власними коштами на кінець звітного періоду (фактичне значення) К2ф має значення менше ніж 0,1.

Значення розрахованих показників структури балансу характеризують поточний фінансовий стан підприємства. З метою визначення можливості поліпшення фінансового стану в майбутньому на наступному етапі аналізу здійснюється прогноз реальної можливості втрати платоспроможності підприємства (при задовільній поточній структурі балансу) чи прогноз реальної здатності відновлення платоспроможності (при незадовільній поточній структурі балансу).

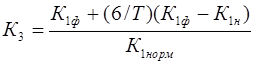

Основним показником, що характеризує наявність у підприємства реальної можливості відновити свою платоспроможність протягом визначеного періоду (6 місяців), є коефіцієнт відновлення платоспроможності (К3). Цей коефіцієнт розраховується в тому випадку, коли хоча б один з фактичних коефіцієнтів К1ф чи К2ф (той чи інший) мають значення менше за критичне (К1ф менше ніж 2, а К2ф менше ніж 0,1).

Коефіцієнт відновлення платоспроможності К3 визначається як відношення розрахункового коефіцієнта поточної ліквідності до його встановленого (нормативного) значення:

, (1.11)

, (1.11)

де К1ф – фактичне значення (вкінці звітного періоду) коефіцієнта поточної ліквідності (К1);

К1н – значення коефіцієнта поточної ліквідності на початку звітного періоду;

К1норм – нормативне значення коефіцієнта поточної ліквідності, К1норм = 2;

6 – період відновлення платоспроможності в місяцях;

Т – звітний період у місяцях.

Як видно з формули (1.11) розрахунковий коефіцієнт поточної ліквідності визначається як сума фактичного значення коефіцієнта поточної ліквідності на кінець звітного періоду і зміна значення цього коефіцієнта між закінченням і початком звітного періоду в перерахуванні на період відновлення платоспроможності, що становить 6 місяців.

Коефіцієнт відновлення платоспроможності, що набуває значення більше ніж 1 і розрахований на період, рівний 6 місяцям, свідчить про наявність у підприємства реальної можливості відновити свою платоспроможність.

Коефіцієнт відновлення платоспроможності, що набуває значення менше ніж 1 і розрахований на період, рівний 6 місяцям, свідчить про те, що в підприємства найближчим часом немає реальної можливості відновити платоспроможність.

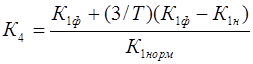

Основним показником, що характеризує наявність у підприємства реальної можливості втратити свою платоспроможність протягом визначеного періоду (3 місяці), є коефіцієнт втрати платоспроможності (К4). Цей коефіцієнт розраховується в тому випадку, коли обоє фактичних коефіцієнтів – К1ф і К2ф – мають значення менше за критичне чи таке, що дорівнює критичному (для К1ф – 2, для К2ф – 0,1).

Коефіцієнт втрати платоспроможності (К4) визначається як відношення розрахункового коефіцієнта поточної ліквідності до його встановленого (нормативного) значення:

, (1.12)

, (1.12)

де К1ф – фактичне значення (в кінці звітного періоду) коефіцієнта поточної ліквідності (К1);

К1н – значення коефіцієнта поточної ліквідності на початку звітного періоду;

К1норм – нормативне значення коефіцієнта поточної ліквідності, К1норм = 2;

3 – період втрати платоспроможності підприємства в місяцях;

Т – звітний період у місяцях.

Як видно з формули (1.12), розрахунковий коефіцієнт поточної ліквідності визначається як сума фактичного значення коефіцієнта поточної ліквідності на кінець звітного періоду і зміни значення цього коефіцієнта між закінченням і початком звітного періоду в перерахуванні на період втрати платоспроможності, що становить 3 місяці.

Коефіцієнт втрати платоспроможності, що набуває значення більше ніж 1 і розрахований на період, рівний 3 місяцям, свідчить про наявність реальної можливості в підприємства не втратити платоспроможність.

Коефіцієнт втрати платоспроможності, що набуває значення менше ніж 1 і розрахований на період, рівний 3 місяцям, свідчить про те, що підприємство найближчим часом може втратити платоспроможність.

На підставі розрахованих значень коефіцієнтів К1, К2, К3 і К4 приймаються такі рішення.

1. У разі, якщо К1 менше ніж 2, К2 менше ніж 0,1, а К3 менше ніж 1 приймається рішення про визнання структури балансу підприємства незадовільною, а підприємства – неплатоспроможним.

У даному випадку проводиться поглиблений (детальний) аналіз фінансово-господарської діяльності підприємства і на основі його результатів вибирається варіант проведення реорганізаційних процедур для відновлення платоспроможності підприємства чи складається план ліквідаційних заходів (банкрутства).

2. У разі, якщо К1 менше ніж 2, К2 менше ніж 0,1, а К3 більше ніж 1 (тобто структура балансу незадовільна, однак у підприємства є реальна можливість відновити свою платоспроможність у встановлений термін) приймається рішення про відкладення визнання структури балансу незадовільною, а підприємства – неплатоспроможним на термін до 6 місяців.

При цьому підприємство має потребу в постійному контролі (моніторингу) за його фінансовим станом, проведенні поточних (оперативних) заходів щодо поліпшення його діяльності.

3. У разі, якщо К1 більше чи дорівнює 2, К2 більше чи дорівнює 0,1, а К3 менше ніж 1 приймається рішення, що структура балансу задовільна, підприємство на даний момент платоспроможне, однак існує реальна загроза втратиним платоспроможності найближчим часом (протягом 3 місяців). При цьому підприємство має потребу в постійному контролі (моніторингу) за його фінансовим станом.

3. У разі, якщо К1 більше ніж 2, К2 більше ніж 0,1, а К4 більше ніж 1 приймається рішення про визнання структури балансу підприємства задовільною, а підприємства – платоспроможним.

Прогнозування розвитку кризового фінансового стану підприємства під негативним впливом окремих факторів здійснюється на основі розробки спеціальних багатофакторних регресійних моделей, використання з цією метою аналітичного апарату SWOT-аналізу й інших методів при викладенні принципів фундаментального аналізу. У процесі прогнозування враховуються фактори, що справляють найбільш істотний негативний вплив на фінансовий розвиток і банкрутство та генерують найбільшу загрозу підприємству в майбутньому періоді.

При прогнозуванні здатності підприємства до нейтралізації загрози банкрутства за рахунок внутрішнього фінансового потенціалу визначається, як швидко й у якому обсязі підприємство здатне:

- забезпечити зростання чистого грошового потоку;

- знизити загальну суму фінансових зобов'язань;

- реструктуризувати свої фінансові зобов'язання шляхом перекладу їх з короткострокових форм у довгострокові;

- знизити рівень поточних витрат і коефіцієнт операційного левериджу;

- знизити рівень фінансових ризиків у своїй діяльності;

- позитивно змінити інші фінансові показники, незважаючи на негативний вплив окремих факторів.

Узагальнюючу оцінку здатності підприємства до нейтралізації загрози банкрутства в короткостроковому перспективному періоді дає змогу одержати прогнозований у динаміці коефіцієнт можливої нейтралізації поточної погрози банкрутства, що розраховується за формулою:

КНзб = ,(1.13)

де КНзб – коефіцієнт можливої нейтралізації загрози банкрутства в короткостроковому перспективному періоді;

ЧГП – очікувана сума чистого грошового потоку;

ФЗ –середня сума фінансових зобов'язань.

Остаточне визначення (ідентифікація) масштабів кризового фінансового стану підприємства має включати аналітичні й прогнозні результати фундаментальної діагностики банкрутства і визначати можливі напрями відновлення фінансової рівноваги господарюючого суб'єкта.

У табл. 1.6 наведено критерії характеристик масштабів кризового фінансового стану підприємства, а також найбільш адекватні їм способи реагування (задіювання відповідних систем захисних фінансових механізмів).

Таблиця 1.6

Масштаби кризового фінансового стану підприємства

та можливі шляхи виходу з нього

| Імовірність банкрутства за результатами діагностики | Масштаб кризового стану господарчого суб’єкта | Спосіб реагування |

| МОЖЛИВА | Легка фінансова криза | Нормалізація поточної фінансової діяльності |

| ВИСОКА | Глибока фінансова криза | Повне використання внутрішніх механізмів фінансової стабілізації |

| ДУЖЕ ВИСОКА | Фінансова катастрофа | Пошук ефективних форм санації (при невдачі – ліквідації) |

Фундаментальна діагностика банкрутства дає змогу одержати найбільш розгорнуту картину кризового фінансового стану підприємства і конкретизувати форми та методи йог майбутнього фінансового оздоровлення.

1.4. ВИЗНАЧЕННЯ КРИЗОВОГО СТАНУ

УКРАЇНСЬКИХ ПІДПРИЄМСТВ

ТА ХАРАКТЕРИСТИКА ОСНОВНИХ ФАЗ

Кризовий стан українських підприємств – це процес зміни, руйнування сформованої структури зв'язків, відносин, виходом з якого може стати або заново сформована структура зв'язків і відносин, або ліквідація підприємства.

Найчастіше кризі передує поява певних ознак, що слугують попередженням для фахівців і менеджерів підприємства:

- загроза цілям і цінностям;

- скорочення часу на реакцію;

- необхідність невідкладності, терміновості дій;

- перешкоди в ефективному здійсненні виробничого процесу;

- збої в просуванні продукції до споживача.

Названі та інші ознаки наближення кризи знаходять свій узагальнюючий вираз у зниженні рентабельності, перетворенні діяльності підприємства в збиткову.

Розглянемо 4 основні фази кризи,кожна з яких відрізняєтьсясвоїм змістом, наслідками і необхідними заходами для їх усунення.

Перша фаза– зниження рентабельності й обсягів прибутку (криза в широкому розумінні), наслідком цього є погіршення фінансового стану підприємства, скорочення джерел і резервів розвитку.

Вирішення проблеми може знаходитися у сфері як стратегічного управління (перегляд стратегії, реструктуризація підприємства), так і тактичного (зниження витрат, підвищення продуктивності).

Друга фаза– збитковість виробництва, наслідком якої є зменшення резервних фондів підприємства (якщо такі існують), бо в протилежному випадку відразу настає третя фаза.

Вирішення проблеми знаходиться у сфері стратегічного управління і реалізується, як правило, через реструктуризацію підприємства.

Третя фаза– виснаження чи відсутність резервних фондів, коли на погашення збитків підприємство направляє частину оборотних коштів і тим самим переходить у режим скороченого відтворення.

Реструктуризація вже не може бути використана для вирішення проблеми, оскільки відсутні засоби на її проведення, тому потрібні оперативні заходи для стабілізації фінансового стану підприємства та вишукування коштів на проведення реструктуризації.

Якщо таких заходів не буде вжито або вони зазнають невдачі, криза переходить у четверту фазу.

Четверта фаза– неплатоспроможність, при цій фазі підприємство досягло тієї критичної межі, коли немає коштів профінансувати навіть скорочене відтворення і (чи) платити за попередніми зобов'язаннями.

Фактично на підприємстві виникає загроза зупинки виробництва і банкрутства, у зв'язку з цим необхідні екстрені заходи щодо відновлення платоспроможності підприємства та підтримки виробничого процесу.

Таким чином, для третьої і четвертої фаз характерні нестандартні, екстремальні умови функціонування підприємства, що вимагають термінових вимушених заходів.

Ключовим моментом тут є настання чи наближення неплатоспроможності; саме ця ситуація і має бути об'єктом реструктуризації та фінансової санації підприємства в процедурі банкрутства.

Зупинимося на визначенні неплатоспроможності докладніше.

Серед факторів неплатоспроможності українських підприємств можна виділити внутрішні та зовнішні.

Внутрішні фактори неплатоспроможності:

- неефективне управління;

- нерозвиненість маркетингових, фінансових служб;

- недостатнє планування;

- невдале проникнення підприємства на ключові ринки збуту продукції;

- недостатнє відновлення продукції;

- обмежені джерела стратегічних чи дефіцитних матеріалів;

- низькі стимули для збереження ціннних кадрів;

- недостача управлінських інформаційних систем;

- відсутність своєчасної внутрішньої звітності;

- недостатня капіталізація доходів;

- надлишковий борг.

Зовнішні фактори неплатоспроможності:

- нерозвинене законодавство;

- нестабільна політична ситуація;

- несприятливі галузеві умови;

- загальні економічні умови, що постійно змінюються;

- проблеми з трудовими ресурсами;

- іноземна конкуренція;

- зміна смаків споживачів щодо якості продукції, яка випускається;

- ринок, що скорочується;

- розрив економічних зв'язків після розпаду СРСР.

Виведення підприємства з кризи є можливим тільки при повному викоріненні всіх факторів неплатоспроможності, інакше через якийсь час воно знову стане неплатоспроможним.

Таким чином, антикризове управління не повинне обмежуватися тільки задоволенням вимог кредиторів; головною метою для кожного підприємства має бути оздоровлення бізнесу в цілому.

Крім того, в українських підприємств існують особливі причини неплатоспроможності та можливого банкрутства, яких не було і немає в підприємств країн Європи.

Проаналізуємо ці причини, що були зумовлені насамперед наслідками багаторічного економічного існування та розвитку України як країни з адміністративно-планового соціалістичного простору.

До моменту, коли Україна стала незалежною, її економіка багато років формувалася як економіка розвинутого соціалізму, внаслідок чого вона набула ряду специфічних особливостей, зовсім невідомих світовій ринковій економіці:

1. На відміну від ринкової економіки, де підприємства створюються і знаходять своє місце на карті країни як продукт ініціативи підприємців, зацікавлених у доходах від ринків, що відкриваються, українська економіка в основному була вибудована після

30-х років на основі централізованих планів з розрахунку єдиних і досить низьких енергетичних і транспортних тарифів.

В Україні будувалися дуже великі підприємства, які внаслідок цього були негнучкими, тому що кожне з них зазвичай спеціалізувалося тільки на своїх виробничих функціях, а дублювання і потенційної конкуренції практично не було.

У результаті в Україні була створена мережа дуже великих малогнучких підприємств із високим рівнем монополізму, з високою енергоємністю та значною залежністю від транспортної мережі.

Наслідком цього став той факт, що багато українських підприємств виявилися зовсім неконкурентоспроможними, коли на український ринок стали надходити імпортні товари.

2. Якщо в одні підприємства вкладалося неприбутково багато коштів, то інші через дефіцит капітальних вкладень ледь розвивалися. У результаті нагромадилася досить висока частка відверто застарілих підприємств – малопродуктивних шахт, машинобудівних і металургійних заводів.

Багато таких підприємств є місто- і селищеутворюючими, однак в умовах ринку вони виявилися зайвими.

3. Дуже багато заводів будувалися як універсальні виробництва для випуску одиничних і малосерійних виробів.

Подібні заводи, які можна назвати заводами-конгломератами, являють собою по суті велику і добре оснащену майстерню, не здатну, однак, давати прибуток, тому в умовах ринку такі підприємства виявилися неконкурентоспроможними.

4. Соціалістична економіка винайшла особливі форми сільськогосподарських підприємств, які ніде у світі не існували, наприклад колгоспи і радгоспи, що зайняли цілі господарські ніші в сільськогосподарському та переробному комплексах.

При цьому, наприклад, у Великобританії на сімейній фермі, що спеціалізується на виробництві молока, утримували і доїли 75 корів з удоєм не менше ніж 5500 літрів за рік і весь цикл робіт тут здійснювали два чи максимум три чоловіки з продуктивністю від 130 до 200 тис. літрів на людину за рік.

В Україні ж середній колгосп мав череду 300–400 корів із середнім удоєм 2500 літрів на рік, а продуктивність на кожну із зайнятих 250 осіб становила приблизно від 3 до 4 тис. літрів на рік і це вважалося середньою нормою. Зовсім очевидно, що українські колгоспи і радгоспи у своїй масі, за винятком господарств, які особливо процвітали, стали неконкурентоспроможними в умовах свободи імпорту продуктів.

На жаль, реальна перебудова українського сільського господарства на фермерський спосіб виробництва потребує таких гігантських зусиль і вкладень, які в сьогоднішніх умовах держава не готова собі навіть уявити, не кажучи вже про фінансування.

5. Соціалістична економіка України, як і СРСР у цілому, завжди відрізнялася високим рівнем мілітаризації, великою кількістю оборонних підприємств і тих, що працювали на оборонні потреби, де виробництво цивільної продукції, тобто так званих товарів народного споживання, становило дуже невелику питому вагу. Як наслідок, значне зниження державного оборонного замовлення на підприємствах незалежної України поставило такі підприємства на межу кризи та ліквідації.

6. Соціалістична економіка СРСР розвивалася на просторі всього соціалістичного табору, незважаючи на його умовні державні й економічні межі, більше того, закладалися та реалізовувалися такі схеми міждержавної кооперації, коли виріб чи вузол машини вироблялися в одній країні, а збирали її в іншій.

Після здобуття незалежності Україною, у результаті процесу відокремлення країн Ради економічної взаємодопомоги (РЕВ) і колишніх республік СРСР багато українських підприємств втратили господарські зв'язки, що складалися протягом десятиліть.

Внаслідок такої політики господарювання незалежна Україна отримала у спадок соціалістичну адміністративно-планову економіку, що виробила таке економічне середовище і менталітет менеджерів, наслідки яких ще довго будуть виявляти себе в економічних рішеннях керівників різного рангу.

У 1930 – 1950 рр. в Україні взагалі не існувало поняття “прибуток”, доходи підприємств вилучалися у повному обсязі, ще в момент відвантаження підприємствами продукції.

На верхніх рівнях управління народним господарством СРСР і України ці доходи підсумовувались і перерозподілялися, причому частково вони поверталися на підприємства, але вже не як зароблені, а як отримані за перерозподілом.

Підприємства одержували капітальні вкладення, фонд заробітної плати і так аж до суми відрядних витрат, тобто фактично підприємства були поставлені в умови жорсткого кошторису витрат, який ніколи не відповідав реальній прибутковості підприємств, а залежав від рівня наближення їх керівництва до органів, що здійснюють перерозподіл. Відповідно формувався і розвивався менталітет керівників підприємств і організацій, орієнтований на такі завдання:

- виконувати плани і кошториси, але не займатися управлінням фінансами своїх підвідомчих структур;

- при будь-якій нагоді просити в держави, вважаючи це природним правом;

- витрачати зароблене й отримане тільки на те, що дозволялося і схвалювалося вище.

Іншими словами, багаторічні стримування і змушений аскетизм приховано породили потяг багатьох керівників українських підприємств і організацій до шику та марнотратства. Після здобуття Україною незалежності, коли підприємства отримали певну свободу розпоряджатися своїми коштами, це виявилося у широкому і повсюдному придбанні ними за рахунок підприємств елементів зовнішньої розкоші (іномарок, стильних меблів), поїздках у розважальні закордонні відрядження тощо.

Уся ця сукупність специфічних характеристик визначила. у нових умовах господарювання та реформування економіки незалежної України особливу схильність багатьох українських підприємств до кризи і явищ, що передують банкрутству.

Безпосередньому початку ринкових реформ в Україні передував короткостроковий період первісного становлення приватних комерційних структур, причому доходи дуже багатьох із них ґрунтувалися на “цінових ножицях” між установленими державними цінами на продукцію і фактичними ринковими.

Ринкові ціни стали орієнтиром для підприємств в умовах скасування державного регулювання цін у 1992 р. по окремих видах продукції, причому ціни деяких українських підприємств перевищили світовий рівень, а це зумовило відвантаження товарів без передоплати з високим ризиком, що вони не будуть вчасно оплачені.

Значного поширення набули розрахунки за так званим бартером, коли сторони обмінювалися товарами без грошових розрахунків, хоча при цьому виникали податкові зобов'язання і практично в багатьох українських підприємств не формувалися кошти навіть на оплату праці.

Фактично при пануванні українських монополій – підприємств-гігантів, які не мали на внутрішньому ринку конкурентів, був спровокований інтерес до збільшення доходів підприємств за рахунок зростання цін на продукцію при знижених обсягах виробництва, що призвело до різкого підвищення цін і одночасного зниження обсягів виробництва, починаючи вже із січня 1992 року.

Україна фактично підтвердила положення світової економічної теорії про те, що в умовах монополії при відсутності ринкового регулювання цін, при коливаннях попиту та пропозиції і державного контролю за цінами зростання цін і одночасне скорочення обсягів виробництва є неминучим.

Спад українського промислового виробництва до середини 1994 року набув структурного характеру, при цьому одночасно зі скороченням виробництва окремих видів продукції стала спостерігатися стабілізація випуску продукції інших видів. Така ситуація в промисловості була наявна вперше з початку економічних реформ у незалежній Україні.

Зростання цін і спад виробництва одночасно супроводжувалися прогресивним збільшенням усіх видів неплатежів, і насамперед між українськими підприємствами.

Певною мірою у формуванні неплатежів брала участь і держава, що декларувала ринкову свободу виробників і водночас зобов'язувалася здійснювати обов'язкові постачання сільському господарству, армії, завозити товари на Донбас і в Західну Україну при відсутності реальних розрахунків за здійсненими постачаннями.

У багатьох підприємств утворилася хронічна нестача грошей і тоді стали зароджуватися українські комерційні банки, які надавали їм кредити під дуже високі відсотки з правом наступного перегляду (у бік збільшення) відсотків за кредит у разі зростання індексу інфляції.

У результаті вищеперерахованих умов і причин переважна більшість українських підприємств за своїм фінансовим станом стали абсолютно неплатоспроможними.

Основна причина неплатоспроможності визначалася складом оборотних коштів, де абсолютно переважав позиковий капітал, через що підприємство постійно опинялося перед таким вибором: розплачуватися вчасно за взятими зобов'язаннями, але тоді їм нічого не залишалося на господарську діяльність, чи продовжувати діяльність, але тоді оплата за зобов'язаннями буде неухильно зростати і відтягуватися на місяці та роки.

Крім того, у цілому по Україні намітився чіткий розрив маршрутів руху товарних і грошових потоків, що утруднило валютно-експортний контроль і збір податків, а також створило ґрунт для численних зловживань.

Також стали звичними численні та різноманітні зловживання капіталом підприємств з боку їх керуючих; основна риса здійснюваних зловживань полягає у характерній тенденції безповоротно витрачати капітал або переміщувати його в інші підконтрольні структури чи за кордон, замість того, щоб нагромаджувати капітал, змушуючи його тим самим працювати краще.

Якщо досліджувати характер використання оборотних коштів більшістю українських підприємств, то видно, що оборотні кошти підприємств поділяються на:

- вкладення у виробництво, де кошти обслуговують виробництво і його потреби (запаси, інструменти, заділи, вкладення в незавершене виробництво, у готову, але не реалізовану продукцію і т. д.);

- вкладення в розрахунки, де кошти обслуговують інші види діяльності.

У доперебудовний український період невиробнича частина оборотних фондів (розрахунків) становила приблизно 40–50% від виробничої, тобто якщо узяти виробничу частину за 100 умовних одиниць, тоді всі оборотні фонди підприємств становитимуть 150 одиниць.

У період після здобуття Україною незалежності ситуація на її промислових підприємствах різко змінилася, стало очевидним дуже значне зростання оборотних коштів підприємств, що ніяк не було зумовлено виробничою необхідністю, оскільки різко збільшилися не вкладення у виробництво, а відволікання з нього.

У 90-х роках ХХ століття на українських підприємствах найбільш істотну роль у розширенні оборотних фондів стала відігравати дебіторська заборгованість, чи фактично товарні позики дебіторам. Незаперечним є той факт, що при дійсній наявності в складі дебіторської заборгованості багатьох підприємств боргів армії, сільського господарства й інших “об'єктивних” боржників їх вплив на загальну неплатоспроможність значною мірою перебільшувався.

Водночас чітко виявилася практика повного ігнорування позикового походження коштів в обороті підприємств, коли чужі ресурси, що потрапляли в розпорядження підприємств, широко використовувалися з егоїстичною метою поточного споживання.

Були відзначені в цей період численні випадки, коли ексклюзивні (як правило, пов¢язані з керівництвом великого підприємства) фірми збільшували власний капітал за рахунок використання й обслуговування оборотних фондів підприємств із згоди їх перших керівників.

У цілому, оцінюючи результати аналізу проблеми неплатежів більшості великих українських підприємств, можна зробити висновок, що поряд з комплексом об'єктивних причин зростання неплатежів через руйнування єдиного економічного простору колишнього СРСР і відповідно Ради економічної взаємодії (РЕВ), скорочення держзамовлення, необов'язковості держави щодо платежів з бюджету, неплатежі і, відповідно, неплатоспроможність багатьох українських підприємств у специфічних умовах переходу від соціалістичної планово-адміністративної економіки до ринкового майбутнього спровоковані, з одного боку, недостатньою компетентністю фінансового керівництва підприємств, з іншого – приватними інтересами керуючих вивести частину капіталу підприємств у сферу торгового обороту та в інші невиробничі сфери.

Аналізуючи процеси, що відбуваються в нашій державі, можна дійти простого, але дуже невтішного висновку: виявляється, що впровадження в українську економіку по-справжньому ефективних ринкових механізмів, які позитивно спрацьовують у десятках інших країн, у нас стає засобом масштабної спекуляції, що, у свою чергу, запускає могутні руйнівні механізми.

Так, на початку 1992 року під впливом “російського фактора” в Україні почалася раптова і швидка лібералізація цін, що збільшувалися до небачених масштабів, причому робилося це дуже швидко і свідомо: усі недоробки, недоліки, “дірки” “виливалися” у ціни.

Усе це запустило могутній механізм інфляції (у 1993 – 1994 роках – більше ніж десять тисяч відсотків), що “ дав старт” розвалу української економіки.

Коли інфляція досягла свого апогею, її почали “приборкувати”, але, як-то кажуть, святе місце порожнім не буває і спекулятивний механізм цінового зростання пішов у банківську сферу, адже саме тоді було порушене питання про стабілізацію виробництва, всієї української економіки і банківська система мала була б відіграти в цьому процесі особливу стабілізуючу роль.

На практиці ж банківська система України продемонструвала зовсім інший варіант: відірвавшись від виробництва, банки запустили власний механізм спекуляції, заснований на системі державних облігацій і до 1998 року існувало дуже потужне внутрішнє джерело (причому замикалося воно на десяти банках), що давало їм величезні прибутки.

Капітал, що бере участь у приватизації останніх років, теж має в основному спекулятивний, але більш витончений і агресивний характер, тому що це найчастіше капітал, сформований через діяльність посередників, пов'язаний з великими виробниками.

Причому, знаходячись між виробниками і споживачами, монополізуючи товарні та фінансові потоки, ці структури-посередники поглинають прибуток, що призводить до ліквідації будь-яких механізмів відтворення й розвитку.

Діяльність і життєздатність таких структур забезпечується або сприянням і опосередкованою участю в їх роботі директорату, або організацією і політичним прикриттям великих політико-економічних корпоративних груп, а останні таким чином трансформують свій політичний капітал у фінансовий.

Кілька років назад за допомогою уряду В. Пустовойтенка це було реалізовано способом, що отримав назву “приватизація менеджменту”, результати ж були жалюгідними, скажімо, у Західній Україні за цією схемою руйнувалася калуська “Оріана”.

Однак не встигли українські економісти зупинити попередні негативні процеси, як на початку 2000 року був запущений новий механізм спекуляції, пов'язаний з відчуженням майна.

Колись існували два канали відчуження: через приватизацію (до 1997–1998 рр. ці процеси в приватизаційному законодавстві були відпрацьовані повністю) і через податкову заставу (з кінця 1998 року).

Трохи пізніше запрацювали ще два канали — через державну виконавчу службу та нову структуру “Укрспец'юст”, причому процедури, що здійснюються через виконавчу службу, мають фактично позасудовий характер, тобто продавати майно підприємств можна без рішення суду. Досить підписати в нотаріальній конторі відповідним чином оформлені документи, а далі – до виконання: до вас на підприємство можуть прийти, описати майно чи просто забрати його для реалізації, причому сьогодні в Україні ці процеси набувають характеру сніжної лавини.

Можна навести дуже показовий приклад Червоноградскої панчішної фабрики, яка ще зовсім недавно була одним із кращих підприємств Львівської області, оскільки мала сучасне устаткування, зокрема італійські в'язальні машини й унікальну італійську установку з фарбування пряжі.

За виконавчим записом нотаріуса в підприємства були вилучені з виробництва десять в'язальних машин, а за унікальну установку півтора року йшла війна, до того ж директора фабрики ще й почали переслідувати за те, що він намагався боротися з цим явищем.

Як правило, таке устаткування реалізується за цінами, набагато нижчими за залишкову вартість, спеціально саме так і здійснюється “незалежне” експертне оцінювання.

Дуже показовий приклад, коли за підписом голови ліквідаційної комісії (до речі, представника податкової служби), що займається реалізацією майна підприємства-банкрута – Львівського заводу “Кінескоп”, був проданий прес, який у разі потреби можна перевести на випуск патронів (таке устаткування завжди на контролі в Міністерстві оборони України) і на який уже була зроблена заявка (від Союзу промисловців України) на купівлю, що пропонували за нього $50 тис. Однак під різними приводами промисловцям було відмовлено, а прес продали іншому “дружньому” покупцю за 50 тис. грн, який дещо пізніше через “треті руки” був проданий за кордон за ціною, набагато вищою, і коли представники Львівського відділення ФДМУ звернулися до правоохоронних органів за роз'ясненням про законність цієї угоди, їм відповіли, що вся процедура на законодавчому рівні була оформлена і проведена правильно.

Увесь цей комплекс об'єктивних і суб'єктивних причин неплатоспроможності українських підприємств призвів до того, що багато хто з них опинився на межі кризи й у стані банкрутства, тому запобігання останньому й антикризове управління стали для багатьох українських підприємств актуальними і вкрай необхідними.Економічні перетворення в незалежній Україні спричинили виникнення нових відносин у сфері фінансової діяльності підприємств, але зусилля органів державної влади в ході реформ були спрямовані в основному на проведення ринкової макроекономічної політики, що не переломило негативних тенденцій до спаду виробництва і не створило реальних передумов для подолання кризи неплатежів на багатьох українських підприємствах.

Основною перешкодою на шляху до налагодження ефективного функціонування ринкового механізму став дуже повільний процес перетворень на рівні окремих українських підприємств.

На сьогодні в Україні близько 70 тисяч підприємств перебувають на межі банкрутства, а тисячі підприємств уже знаходяться за цією межею, тобто здійснюють процедуру банкрутства.

Настільки жалюгідне становище українських підприємств зумовлене як макроекономічними проблемами, що впливають на загальний стан економіки України, так і мікроекономічними проблемами на рівні окремих підприємств.

2. ФІНАНСОВА САНАЦІЯ ПІДПРИЄМСТВА

2.1. СУТНІСТЬ І МЕХАНІЗМ ФІНАНСОВОЇ САНАЦІЇ

Найдієвішим засобом запобігання банкрутству підприємства є фінансова санація.

Термін “санація” походить від латинського “saпаre”– оздоровлення, видужання. Економічний словник тлумачить це поняття як систему заходів, здійснюваних для запобігання банкрутству промислових, торгових, банківських монополій, зазначаючи, що санація може відбуватися злиттям підприємства, яке перебуває на межі банкрутства, з могутньою компанією; випуском нових акцій чи облігацій для мобілізації грошового капіталу; збільшенням банківських кредитів і наданням урядових субсидій; перетворенням короткострокової заборгованості в довгострокову; повною чи частковою купівлею державою акцій підприємства, що перебуває на межі банкрутства.

Дехто з вітчизняних авторів із санацією ототожнює лише заходи щодо фінансового оздоровлення підприємства, які реалізуються за допомогою сторонніх юридичних чи фізичних осіб і спрямовані на запобігання оголошенню підприємства-боржника банкрутом і його ліквідації.

М.І. Тітов у монографії, присвяченій матеріально-правовому і процесуальному аспектам банкрутства, пропонує дати таке законодавче визначення санації: санація — це оздоровлення неспроможного боржника, надання йому фінансової допомоги з боку власника майна, кредиторів та інших юридичних і фізичних осіб (у тому числі закордонних), спрямованої на підтримку діяльності боржника і запобігання його банкрутству.

Згідно із Законом України “Про банкрутство” від 1992 р., під санацією розуміють задоволення вимог кредиторів і виконання зобов'язань перед бюджетом та іншими державними цільовими фондами, у тому числі перед кредитором, який добровільно переймає на себе задоволення зазначених вимог і виконання відповідних зобов'язань.

Новий Закон “Про відновлення платоспроможності боржника чи визнання його банкрутом”, прийнятий у 1999 році, розмежовує поняття “санація” і “досудова санація”. У цьому випадку санація розглядається як система заходів, передбачених процедурою провадження справи про банкрутство з метою запобігання ліквідації боржника і спрямованих на оздоровлення його фінансового стану, а також на задоволення в повному обсязі чи частково вимог кредиторів шляхом кредитування, реструктуризації боргів і капіталу і (чи) зміною організаційної та виробничої структури боржника.

Досудова санація – система заходів щодо відновлення платоспроможності боржника, здійснюваних власником майна боржника, інвестором, з метою запобігання його ліквідації шляхом реорганізаційних, організаційно-господарських, управлінських, інвестиційних, технічних, фінансово-економічних, правових заходів у межах чинного законодавства до початку справи про банкрутство.

Своє тлумачення поняття “санація” має і Національний банк України: режим фінансової санації— це система непримусових і примусових заходів, спрямованих на збільшення обсягів капіталу до необхідного рівня протягом певного періоду з метою відновлення ліквідності й платоспроможності, усунення порушень, які призвели комерційний банк до збиткової діяльності чи скрутного фінансового стану, а також наслідків цих порушень.

У Законі України “Про страхування” ми знаходимо також “оригінальне” тлумачення терміна “санація”. Відповідно до цього Закону, примусова санація страхової компанії передбачає:

- проведення комплексної перевірки фінансово-господарської діяльності страхувальника, у тому числі обов'язкової аудиторської перевірки;

- встановлення заборони на вільне користування майном страхувальника і переймання страхових зобов'язань без дозволу Комітету у справах нагляду за страховою діяльністю;

- встановлення обов'язкового для виконання графіка здійснення розрахунків зі страхувальниками;

- прийняття рішення про ліквідацію чи реорганізацію страхувальника.

Однак найбільш повним можна вважати визначення, яке дали відомі зарубіжні економісти М. Здравомислов, Б. Бекенферд та М. Гелінг – провідні спеціалісти з питань виведення підприємств з фінансової кризи:санація — це система фінансово-економічних, виробничо-технічних, організаційно-правових і соціальних заходів, спрямованих на досягнення чи відновлення платоспроможності, ліквідності, прибутковості, конкурентоспроможності підприємства-боржника в довгостроковому періодічи санація — це сукупність усіх можливих заходів, що здатні привести підприємство до фінансового оздоровлення.

Джерелами фінансування санації можуть бути кошти, залучені на умовах позики чи на умовах власності; на поворотній чи безповоротній основі.

Метою фінансової санації є покриття поточних збитків і усунення причин їх виникнення, поновлення чи збереження ліквідності та платоспроможності підприємств, скорочення усіх видів заборгованості, поліпшення структури оборотного капіталу та формування фондів фінансових ресурсів, необхідних для проведення санаційних заходів виробничо-технічного характеру.

Санаційні заходиорганізаційно-правового характеру спрямовані на вдосконалення організаційної структури підприємства, організаційно правових форм бізнесу, підвищення якості менеджменту, звільнення підприємства від непродуктивних виробничих структур, поліпшення виробничих відносин між членами трудового колективу і т. ін.

У цьому контексті розрізняють два види санації:

1. Санація зі збереженням існуючого юридичного статусу підприємства-боржника.

2. Санація зі зміною організаційно-правової форми та юридичного статусу підприємства (реорганізація).

Виробничо-технічні санаційні заходи пов'язані, насамперед, із модернізацією й відновленням виробничих фондів, із зменшенням простоїв і підвищенням ритмічності виробництва, скороченням технологічного часу, поліпшенням якості продукції та зниженням її собівартості, удосконаленням асортименту продукції, що випускається, пошуком і мобілізацією санаційних резервів у сфері виробництва.

На практиці досить часто із санацією ідентифікується поняття “реструктуризація”.Реструктуризація суб'єкта господарювання — це проведення організаційно-економічних, правових, виробничо-технічних заходів, спрямованих на зміну структури, системи управління, форм власності, організаційно-правових форм, що здатні відновити прибутковість, конкурентоспроможність, ефективність виробництва.

Можна стверджувати, що “санація” уявляється більш широким поняттям, ніж “реструктуризація”. Реструктуризацію доцільно починати на ранніх стадіях кризи. Вона спрямована переважно на подолання причин стратегічної кризи і кризи прибутковості. А санація містить у собі як реструктуризацію (заходи щодо відновлення прибутковості й конкурентоспроможності), так і заходи фінансового характеру (спрямовані на відновлення ліквідності й платоспроможності).

Класифікація процедур санації має не тільки теоретичні, але й практичні цілі, що полягають у вдосконаленні правотворчої і діяльності, на жаль, ні вітчизняна, ні зарубіжна наука не приділяють належної уваги питанню класифікації процедур санації й аналогічних їй процедур.

Як виняток може бути названа спроба деяких українських дослідників проблем банкрутства розробити таку класифікацію за способами відновлення платоспроможності боржника, виходячи з національного правового регулювання.

Однак очевидно, що одного критерію для класифікації санації недостатньо, в основу поділу процедур санації на види можуть бути покладені різні класифікаційні ознаки.

За критерієм специфіки правового становища чи специфіки діяльності боржника процедури санації поділяють на загальні і спеціальні.

Такий розподіл процедур санації зумовлений тим, що Закон України “Про відновлення платоспроможності боржника або визнання його банкрутом” від 1999 року, на відміну від його першої редакції, здійснює диференціацію механізму судової процедури санації окремих категорій боржників, з огляду на те, як це прийнято в законодавстві зарубіжних країн, визначає специфіку окремих категорій боржників (містоутворюючих підприємств, особливо небезпечних підприємств, сільськогосподарських підприємств, страховиків та інших, котрі названі в Розділі VI Закону України від 1999 року) і передбачає особливості застосування до них процедур банкрутства і процедур санації зокрема.

За критерієм порядку входження в судові процедури санації останні можуть бути поділені на добровільні й примусові процедури, цей поділ пов'язаний з визначенням виду сторони, що ініціює провадження справи про банкрутство.

Кредитори, відповідно до норм національного й зарубіжного законодавства про банкрутство, наділені правом ініціювати недобровільні стосовно боржника процедури банкрутства, у тому числі і процедуру санації, у частинах 1 і 6 статті 7 Закону України від 1999 року й у законодавстві про неспроможність (банкрутство) зарубіжних країн передбачено право боржника ініціювати також добровільні процедури банкрутства.

За критерієм формалізації порядку здійснення процедур санації їх можна класифікувати на судові й досудові. Законом України від 1999 року передбачена як судова, так і досудова санація.

Досудова санація, відповідно до положень цього Закону, спрямована на запобігання порушенням у провадженні справи про банкрутство і здійснюється, як правило, на основі спеціального законодавства, а в зарубіжних країнах регулюється нормами цивільного чи торгового права.

Судова процедура санації й аналогічні їй процедури, відповідно до законодавства зарубіжних країн, здійснюються в ході судового процесу банкрутства згідно з нормами законодавства про неспроможність (банкрутство).

За критерієм заходів, що застосовуються для відновлення платоспроможності боржника, процедури санації можна поділити на процедури, змістом яких є переважно (чи виключно) такі заходи:

- правові (угоди про продаж майна, частини майна боржника, виконання зобов'язань боржника його власником, переведення боргу на третіх осіб і т. ін.);

- організаційні (зміна керівництва, форми власності, організаційно-правової форми боржника й т. ін.);

- виробничо-технічні (перепрофілювання виробництва, закриття нерентабельних виробництв боржника й т. ін.).

За критерієм тривалості термінів здійснення судові процедури санації можна поділити на:

а) процедури, що здійснюються в рамках загального терміну (частина 1 статті 17 Закону України від 1999 року);

б) процедури, що здійснюються в рамках спеціальних термінів (наприклад, при проведенні процедури санації містоутворюючого підприємства (частина 6 статті 42 цього Закону), особливо небезпечного підприємства (частина 6 статті 43 цього Закону), сільськогосподарського підприємства (частини 6 і 7 статті 44 цього Закону).

На жаль, українське законодавство не містить норм про проведення прискореної судової процедури санації, така можливість була вперше передбачена тільки французьким законодавством.

Прискорена процедура відновлення підприємства (аналог судової процедури санації) у Франції застосовується до підприємств, що мають менше ніж 50 службовців і встановлений законом обсяг річного обороту. Ця процедура проста, швидка і досить дешева.

У Російській Федерації, відповідно до Розпорядження Федеральної служби Росії у справах про неспроможність і фінансове оздоровлення, з 1998 року були введені прискорені процедури банкрутства, у тому числі й аналог судової процедури санації – процедура зовнішнього управління.

З метою підвищення ефективності застосування судових процедур банкрутства і процедур санації зокрема, на наш погляд, доцільно скористатися зарубіжним досвідом і запровадити в Україні прискорену судову процедуру санації малих і середніх підприємств.

Процедури санації можна класифікувати і за іншими критеріями, наприклад за критерієм обсягу повноважень боржника в цих процедурах: при здійсненні судової процедури санації на загальних підставах керуючим санацією і керівником боржника, відповідно до статті 53 Закону України від 1999 року.

Санація підприємства проводиться в трьох основних випадках:

1) до порушення кредиторами справи про банкрутство, якщо підприємство під час спроби виходу з кризового стану вдається до зовнішньої допомоги зі своєї ініціативи;

2) якщо саме підприємство, звернувшись до арбітражного суду із заявою про своє банкрутство, одночасно пропонує умови санації (такі випадки санації найбільш характерні для державних підприємств);

3) якщо рішення про проведення санації виносить арбітражний суд за пропозиціями, що надійшли від тих, хто бажає задовольнити вимоги кредиторів до боржника і погасити його зобов'язання перед бюджетом.

У тому випадку, коли санацію ініціює саме підприємство до порушення кредиторами справи про його банкрутство, вона має випереджальний характер, повністю узгоджується з цілями й інтересами підприємства, підлягає завданням антикризового управління ним і сполучається зі здійснюваними заходами внутрішньої фінансової стабілізації.

У двох останніх випадках санація здійснюється в процесі провадження справи про банкрутство підприємства за умови згоди зборів кредиторів з термінами виконання їх вимог і на переведення боргу.

Отже, економічним змістом санації є відновлення платоспроможності й фінансової стійкості підприємства. При цьому санація здійснюється за допомогою (за участю) зовнішніх з позицій боржника осіб (власника майна; органу, уповноваженого управляти майном боржника; інвестора).

Фінансове оздоровлення підприємства шляхом санації здійснюється за такими основними етапами:

1) визначення доцільності й можливості проведення санації;

2) обґрунтування концепції санації;

3) визначення напряму здійснення санації;

4) вибір форми санації;

5) розробка плану санації;

6) проведення процедури санації.

На первинному етапі санаційного управління на основі результатів діагностики банкрутства і контролінгу здійснення заходів щодо внутрішньої фінансової стабілізації підприємства приймається принципове рішення про проведення санації.

Доцільність проведення санації зумовлюється тим, що використання внутрішніх механізмів фінансової стабілізації підприємства не досягло своєї мети і кризовий фінансовий стан підприємства продовжує поглиблюватися.

Можливість здійснення санації визначається перспективами виходу з кризового фінансового стану й успішного розвитку підприємства при наданні йому істотної зовнішньої допомоги на сучасному етапі. Якщо за результатами об'єктивного оцінювання така перспектива існує, то санація, яку ініціює саме підприємство, має шанси на успіх.

Санація становить складний і з багатьох поглядів болючий для підприємства процес, що потребує ефективного фінансо

Дата добавления: 2016-04-19; просмотров: 2651;