Методический инструментарий оценки стоимости денег во времени в процессе управления финансовыми рисками

Концепция стоимости денег во времени состоит в том, что стоимость денег с течением времени изменяется с учетом нормы прибыли на финансовом рынке, в качестве которой обычно выступает норма ссудного процента.

Будущая стоимость денег – это сумма инвестированных в настоящий момент средств, в которую они превратятся через определенный период времени с учетом определенной ставки процента. Определение будущей стоимости денег характеризует процесс наращения их стоимости (компаундинг), который состоит в присоединении к их первоначальной сумме начисленной суммы процентов.

Настоящая стоимость денег – это сумма будущих денежных средств, приведенная с учетом определенной ставки процента к настоящему периоду времени. Определение настоящей стоимости денег характеризует процесс дисконтирования их стоимости, который представляет операцию, обратную наращению, осуществляемую путем изъятия из будущей стоимости соответствующей суммы процентов (дисконта).

Процессы наращения или дисконтирования стоимости могут осуществляться по:

- простым процентам – сумма дохода, начисляемого к основной сумме денежного капитала в каждом интервале общего периода его использования;

- сложным процентам – сумма дохода, начисляемого в каждом интервале общего периода его использования, которая присоединяется к основной сумме денежного интервала и в последующем платежном интервале сама приносит доход.

Методы начисления процента:

- предварительный метод (метод пренумерандо) – характеризует способ расчета платежей, при котором начисление процента осуществляется в начале каждого интервала;

- последующий метод (метод постнумерандо) – характеризует способ платежей, при котором начисление процента осуществляется в конце каждого интервала.

Дискретный денежный поток – поток платежей на вложенный денежный капитал, который имеет четко детерминированный период начисления процентов и конечный срок возврата основной его суммы.

Непрерывный денежный поток характеризует потом платежей на вложенный денежный капитал, период начисления процентов по которому не ограничен, не определен и конечный срок возврата основной его суммы (аннуитет).

Методический инструментарий оценки стоимости денег во времени в процессе управления финансовыми рисками:

1. Методический инструментарий оценки стоимости денег по простым процентам:

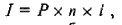

а) Расчет суммы простого процента в процессе наращения стоимости (компаундинга):

где I — сумма процента за обусловленный период времени в целом;

Р~ первоначальная сумма (стоимость) денежных средств;

n — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени;

i— используемая процентная ставка, выраженная десятичной дробью.

Будущая стоимость вклада (S) с учетом начисленной суммы процента:

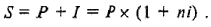

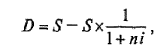

б) Расчет суммы простого процента в процессе дисконтирования стоимости (т.е. суммы дисконта):

где D — сумма дисконта (рассчитанная по простым процентам) за обусловленный период времени в целом;

S — стоимость денежных средств;

n— количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени;

i — используемая дисконтная ставка, выраженная десятичной дробью.

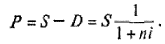

Настоящая стоимость денежных средств (Р) с учетом рассчитанной суммы дисконта определяется:

2. Методический инструментарий оценки стоимости денег но сложным процентам:

а) Расчет будущей суммы вклада (стоимости денежных средств) в процессе его наращения по сложным процентам:

где Sc — будущая стоимость вклада (денежных средств) при его наращении по сложным процентам;

Р — первоначальная сумма вклада;

i — используемая процентная ставка, выраженная десятичной дробью;

n — количество интервалов, по которым осуществляется каждый процентный платеж, в общем обусловленном периоде времени.

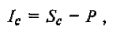

сумма процента (Ic) в этом случае определяется по формуле:

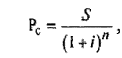

б) Расчет нестоящей стоимости денежных средств в процессе дисконтирования по сложным процентам:

где Рс — первоначальная сумма вклада;

S —будущая стоимость вклада при его наращении, обусловленная условиями инвестирования;

i — используемая дисконтная ставка, выраженная десятичной дробью;

n —количество интервалов, по которым осуществляется каждый процентный платеж, в общем обусловленном периоде времени.

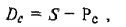

сумма дисконта (Dc):

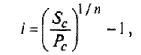

в) определение средней процентной ставки, используемой в расчетах стоимости денежных средств по сложным процентам

где i — средняя процентная ставка, используемая в расчетах стоимости денежных средств по сложным процентам, выраженная десятичной дробью;

Sc — будущая стоимость денежных средств;

Рс — настоящая стоимость денежных средств;

n — количество интервалов, по которым осуществляется каждый процентный платеж, в общем обусловленном периоде времени.

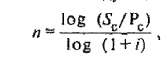

г) Длительность общего периода платежей, выраженная количеством его интервалов, в расчетах стоимости денежных средств по сложным процентам:

где Sc — будущая стоимость денежных средств;

Рс — настоящая стоимость денежных средств;

i— используемая процентная ставка.

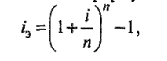

д) Определение эффективной процентной ставки в процессе наращения стоимости денежных средств по сложным процентам:

где іэ — эффективная среднегодовая процентная ставка при наращении стоимости денежных средств по сложным процентам, выраженная десятичной дробью;

i — периодическая процентная ставка, используемая при наращении стоимости денежных средств по сложным процентам, выраженная десятичной дробью;

n — количество интервалов, по которым осуществляется каждый процентный платеж по периодической процентной ставке на протяжении года.

Пример: необходимо определить эффективную среднегодовую процентную ставку при следующих условиях: денежная сумма 1000 усл. ден. ед. помещена в коммерческий банк, на депозит сроком на 2 года; годовая процентная ставка, по которой ежеквартально осуществляется начисление процента, составляет 10% (0,1).

Подставляя эти значения в формулу, получим:

Результаты расчетов показывают, что условия помещения денежной суммы сроком на 2 года под 10% годовых при ежеквартальном начислении процентов, равнозначны условиям начисления этих процентов один раз в год под 10,38% годовых (10,38% составляет размер эффективной или сравнимой процентной ставки).

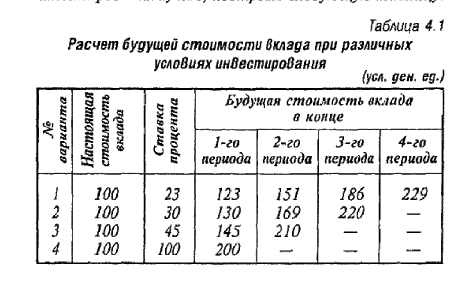

Пример: Перед инвестором стоит задача разместить 100 усл. ден, ед. на депозитный вклад сроком на один год. Один банк предлагает инвестору выплачивать доход по сложным процентам в размере 23% в квартал; второй — в размере 30% один раз в четыре месяца; третий — в размере 45% два раза в году; четвертый — в размере 100% один раз в году.

Для того, чтобы определить, какой вариант инвестирования лучше, построим следующую таблицу:

Сравнение вариантов показывает, что наиболее эффективным является 1-й вариант (выплата дохода в размере 23% один раз в квартал).

3. Методический инструментарий оценки стоимости денег при аннуитете:

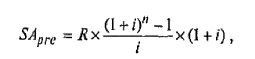

а) Расчет будущей стоимости аннуитета на условиях предварительных платежей (пренумерандо):

где SApre — будущая стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо);

R — член аннуитета, характеризующий размер отдельного платежа;

i — используемая процентная ставка, выраженная десятичной дробью;

n —количество интервалов, по которым осуществляется каждый платеж, в общем обусловленном периоде времени.

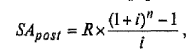

б) Расчет будущей стоимости аннуитета, осуществляемого на условиях последующих платежей (поептуме-рандо):

где SApost - будущая стоимость аннуитета, осуществляемого на условиях последующих платежей (постнумерандо);

R — член аннуитета, характеризующий размер отдельного платежа;

i— используемая процентная ставка, выраженная десятичной дробью;

n — количество интервалов, по которым осуществляется каждый платеж, в общем обусловленном периоде времени.

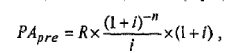

в) Расчет настоящей стоимости аннуитета, осуществляемый на условиях предварительных платежей (пренумерандо):

где PApre —настоящая стоимость аннуитета, осуществляемого на условиях предварительных платежей (пренумерандо);

R —член аннуитета, характеризующий размер отдельного платежа;

i — используемая процентная (дисконтная) ставка, выраженная десятичной дробью;

n —количество интервалов, по которым осуществляется каждый платеж, в общем обусловленном периоде времени.

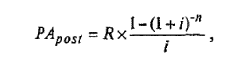

Г) Расчет настоящей стоимости аннуитета, осуществляемый на условиях последующих платежей (постнумерандо):

где РАpost — настоящая стоимость аннуитета, осуществляемого на условиях последующих платежей (постнумерандо);

R — член аннуитета, характеризующий размер отдельного платежа;

i — используемая процентная (дисконтная) ставка, выраженная десятичной дробью;

n —количество интервалов, по которым осуществляется каждый платеж, в общем обусловленном периоде времени.

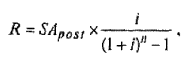

д) Расчет размера отдельного платежа при заданной будущей стоимости аннуитета:

где R — размер отдельного платежа по аннуитету (член аннуитета при предопределенной будущей его стоимости);

SApost — будущая стоимость аннуитета (осуществляемого на условиях последующих платежей);

i — используемая процентная ставка, выраженная десятичной дробью;

n — количество интервалов, по которым намечается осуществлять каждый платеж, в обусловленном периоде времени,

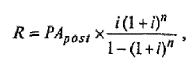

е) Расчет размера отдельного платежа при заданной текущей стоимости аннуитета:

где R — размер отдельного платежа по аннуитету (член аннуитета при известной текущей его стоимости);

PApost - настоящая стоимость аннуитета (осуществляемого на условиях последующих платежей);

i — используемая процентная ставка, выраженная десятичной дробью;

n — количество интервалов, по которым намечается осуществлять каждый платеж, в обусловленном периоде времени.

4. Методический инструментарий оценки стоимости денежных средств с учетом уровня риска:

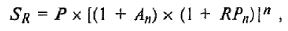

а) Оценка будущей стоимости денежных средств с учетам уровня риска:

где SR - будущая стоимость вклада (денежных средств),учитывающая уровень риска;

Р— первоначальная сумма вклада;

Аn —безрисковая норма доходности на финансовом рынке, выраженная десятичной дробью;

RPn - уровень премии за риск по конкретному финансовому инструменту (финансовой операции), выраженный десятичной дробью;

n— количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени.

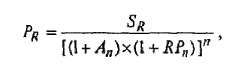

Б) Оценка настоящей стоимости денежных средств с учетом уровня риска:

где Pr —настоящая стоимость вклада (денежных средств), учитывающая уровень риска;

Sr — ожидаемая будущая стоимость вклада (денеж-ных средств);

Аn — безрисковая норма доходности на финансовом рынке, выраженная десятичной дробью;

RPn — уровень премии' за риск по конкретному финансовому инструменту (финансовой операции), выраженный десятичной дробью;

n — количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени.

Дата добавления: 2015-10-19; просмотров: 2042;