Заемное проектное финансирование

Главными формами заемного проектного финансирования выступают: (а) инвестиционный банковский кредит, включая специализированную инвестиционную кредитную линию; (б) целевые облигационные займы; (в) лизинг оборудования, приобретение которого предусмотрено в бизнес-плане проекта; (г) приобретение необходимых для проекта активов с оплатой их в рассрочку (коммерческий проектный кредит).

Инвестиционный кредиткак форма целевого проектного финансирования характеризуется следующими особенностями. Во-первых, инвестиционные кредиты являются долгосрочными, их срок сопоставим со сроком окупаемости финансируемого инвестиционного проекта.

Во-вторых, для его получения в банк необходимо представить основательно проработанный бизнес-план инвестиционного проекта, который должен быть не только оформлен в одном из принятых для этого форматах (например, Project Explorer), но и подкреплен соответствующими проведенными маркетинговыми исследованиями, обоснован необходимыми опирающимися на рыночные расценки калькуляциями, планами по прибылям и убыткам, денежным потокам, инвестиционными расчетами. На все это обычно требуется выделение за счет инициатора проекта (заемщика) так называемого «посевного капитала» (Seed Capital), размер которого может достигать (при истребовании особенно большого кредита) 5—6% запрашиваемой суммы. Бизнес-план проекта подлежит также защите, т. е. совместному анализу с кредитором, который не обязан быть специалистом по профилю именно данного проекта и которого, следовательно, необходимо убедить в разумности бизнес-плана.

Решающей предпосылкой получения инвестиционного кредита является положительное заключение кредитора по поводу бизнес-плана проекта и, следовательно, его уверенность в способности заемщика нормально обслуживать предоставляемый кредит за счет доходов по проекту. В этой связи важно иметь в виду, что за предоставлением инвестиционного кредита имеет смысл обращаться, как правило, к банкам или иным кредитным учреждениям, специализирующимся на отрасли, к которой относится проект. Иначе они не смогут (и не захотят) действительно детально анализировать представляемый им по проекту бизнес-план.

В-третьих, по испрашиваемому кредиту (в дополнение к тому, что для кредитора готовится бизнес-план проекта) нужно предоставить адекватное имущественное обеспечение в виде залога имущества, гарантий и поручительств третьих лиц (возможно, других банков, государственных органов, имеющих право распоряжаться специально резервируемыми для этого в бюджетах разного уровня средствами, материнских и аффилированных компаний, совладельцев фирмы-заемщика и пр.) При этом рыночная стоимость имущественного залога, оцениваемая за счет заемщика лицензированными оценщиками соответствующего имущества, должна превышать сумму кредита, так как в случае ненадлежащего обслуживания заемщиком своего долга кредитор, чаще всего рефинансирующий предоставление кредита, в свою очередь, взятием средств взаймы (например по депозитам у вкладчиков банка, по кредитам на рынке межбанковских кредитов и т. п.), будет вынужден срочно продавать заложенное имущество по его более низкой, чем рыночная, ликвидационной стоимости (цене быстрой продажи). Необходимое превышение рыночной (оценочной) стоимости имущественного обеспечения над суммой кредита зависит от степени ликвидности активов, предоставляемых в качестве залога, и сложности для кредитора процедур вхождения в права собственности на заложенное имущество и физического распоряжения им. Проверяется также, не является ли предлагаемое в залог имущество уже заложенным. Если оно уже частично заложено по «старшему» зало-

гу, то должно быть доказано, что стоимость и степень юридической и физической делимости этих активов таковы, что данное имущество может быть предметом и «младшего» (более позднего) залога.

В-четвертых, получение инвестиционного кредита возможно лишь тогда, когда кредитор уверен в том, что финансовое состояние заемщика благополучно и позволит ему нормально расплачиваться за кредит. Для этого от заемщика требуется предоставление кредитору исчерпывающей стандартной информации о своем финансовом состоянии (бухгалтерский баланс, подвергнутый внушающему доверие аудиту), а также готовность предоставить на этот счет любые дополнительные сведения и даже допустить представителей кредитора к проведению собственного анализа финансового состояния заемщика. Заметим при этом, что чем более финансово прозрачными являются операции и баланс заемщика, тем больше у него шансов получить инвестиционный кредит. Если финансовое состояние инициатора проекта (заемщика) внушает кредитору сомнения, то для увеличения шансов на получение инвестиционного кредита может потребоваться выделение под инициируемый проект самостоятельного дочернего предприятия, на отдельный и не отягощенный долгами баланс которого тогда и будут поступать кредитные средства.

В-пятых, в кредитном соглашении по инвестиционному кредиту обычно предусматривается какой-либо достаточно надежный специальный механизм контроля кредитора за целевым расходованием денег, выделяемых на конкретный инвестиционный проект. Таким механизмом способно оказаться, например, открытие в банке-кредиторе особого счета, куда помещаются выделяемые под проект средства и с которого их снять можно только на оплату предусмотренных в бизнес-плане проекта капитальных и текущих (в начальный период проекта) затрат (причем зачастую при наделении банка правом второй подписи на соответствующих платежных поручениях).

В шестых, для инвестиционного кредита свойственно то, что льготный период по нему (т.е. период, когда еще не надо приступать к выполнению оговоренного графика погашения основной части долга) является сравнительно длительным. Это облегчает обслуживание кредита, но увеличивает его стоимость, так как регулярные процентные платежи постоянно исчисляются с одной и той же еще непогашенной суммы долга.

Инвестиционные кредитные линии отличаются от инвестиционно" го кредита тем, что заемщик получает право в пределах объема кредитной линии и определенного длительного периода времени по мере возникновения потребности в финансировании отдельных капитальных затрат по проекту брать отдельные кредиты (транши) на суммы текущей потребности в упомянутых капитальных затратах. Для заемщика это означает экономию на процентном обслуживании кредитных сумм, превышающих текущие потребности финансирования проекта. Для кредитора выделение кредитной линии вместо единовременного предоставления крупного кредита облегчает рефинансирование (изыскание на стороне) необходимых кредитных средств и уменьшает кредитный риск, поскольку в этом случае в каждый отдельно взятый момент времени риску невозврата подвергается меньший объем средств.

Процентная ставка в кредитной линии, по которой в счет этой линии выдаются отдельные транши, как правило, является плавающей — привязанной, например, к текущей ставке рефинансирования Центрального банка.

Инвестиционные кредитные линии могут выделяться на разных условиях:

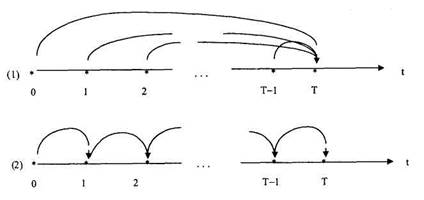

(1) срок возврата и процентного обслуживания всех траншей, берущихся в различные моменты времени, относится на единый момент, соответствующий, например, календарной дате завершения действия кредитной линии;

(2) сроки возврата и процентного обслуживания каждого отдельного транша меньше, чем срок действия соглашения о кредитной линии (при этом кредитная линия, по сути, оказывается последовательностью кратко- и среднесрочных целевых кредитов).

Конфигурация во времени названных двух типов инвестиционных кредитных линий схематически представлена на рис. 10.1.

Рис. 10.1. Конфигурации во времени двух типичных инвестиционных

Дата добавления: 2015-03-07; просмотров: 1375;