Облигационные займы

Одним из альтернативных методов финансирования инвестиций, по отношению к традиционному банковскому кредитованию, является выпуск облигационных займов. Во второй половине XX в. возникла тенденция увеличения доли долгового финансирования в форме облигационных займов по сравнению с традиционным банковским кредитованием. Данная тенденция сохраняется и в настоящее время. Облигация как инструмент заимствования в большей степени отвечает современным условиям финансового рынка и обладает рядом преимуществ относительно других инструментов. К ним можно отнести следующие:

• возможность доступа напрямую (без посредника) к денежным ресурсам инвестора. При этом поскольку величина денежной суммы долга, удостоверяемой одной облигацией, как правило, незначительна, эмитент получает доступ к ресурсам мелких инвесторов;

• ввиду раздробленности большого количества держателей облигаций мала вероятность вмешательства кредитора во внутренние дела заемщика;

• облигационные займы предоставляют больше возможностей для финансирования на долгосрочной основе;

• имеется возможность оперативного управления структурой и объемом задолженности, их оптимизации в соответствии с изменяющимися условиями хозяйствования, как внутренними, так и внешними;

• функционирование вторичного рынка выявляет ориентиры, на которые опирается эмитент при выработке параметров новых облигационных выпусков. Ликвидный вторичный рынок своим существованием создает возможности для последующих выпусков облигаций эмитентом, поскольку именно высокая ликвидность облигаций является одной из их наиболее привлекательных для потенциальных инвесторов характеристик.

Широкий спектр облигаций, отличающихся дополнительными условиями, вносимыми в облигационное соглашение, возможность предложения новых условий и их комбинаций позволяют эмитенту выпускать долговые инструменты, максимально удовлетворяющие рыночному спросу на момент выпуска, и управлять рядом рисков, сопутствующих выпуску и обращению займа.

В отличие от традиционного банковского кредита погашение основного долга по облигационному займу происходит, как правило, в день окончания срока обращения займа. Данное обстоятельство делает возможным полное обслуживание долга за счет прибыли от реализации самого инвестиционного проекта.

Оформление долга в форме облигационного займа позволяет заемщику претендовать на меньшую стоимость заимствования и в конечном счете определяет возможность развития данного метода финансирования. Основными преимуществами облигационного заимствования с точки зрения кредитора являются возможности: (а) формирования эффективных портфелей с различной протяженностью и соотношением «риск — доход», учитывая большое разнообразие обращающихся на рынке облигаций по эмитентам, срокам обращения и дополнительным условиям и их высокую ликвидность, и (б) оперативного управления инвестиционными портфелями через операции на вторичном рынке в соответствии с требованиями инвестора и меняющейся конъюнктурой рынка.

Увеличение доли финансирования посредством облигационных займов по сравнению с долей банковского кредитования оказывает положительное воздействие на эффективность и стабильность функционирования финансовой системы в целом, в чем заинтересованы заемщики и кредиторы одновременно. Среди позитивных последствий развития облигационного рынка можно выделить: (1) увеличение доли долгосрочного финансирования; (2) повышение информационной прозрачности рынка инвестиционных капиталов как следствие обязательного раскрытия эмитентом существенной информации о своей деятельности и о выпускаемых ценных бумагах; (3) рост объективности оценки кредитного риска по сравнению с банком, в котором принятие решения о выделении кредита может носить субъективный характер.

Развитый рынок корпоративных облигаций выявляет объективную шкалу процентных ставок по привлечению и размещению денежных ресурсов на различные сроки для эмитентов с различным кредитным риском. На эту шкалу могут ориентироваться участники финансового рынка при принятии решения о финансировании различных инвестиционных проектов посредством альтернативных по отношению к выпуску облигационного займа способов.

В большинстве стран процедура эмиссии корпоративных облигаций регулируется нормативными актами, описывающими действия эмитента, которые необходимы для успешного размещения облигаций. В Российской Федерации процедура эмиссии облигаций, как и других эмиссионных ценных бумаг, регулируется Федеральным законом от 22 апреля 1996 № 39-ФЗ «О рынке ценных бумаг»1, а также постановлениями государственного регулирующего органа — Федеральной комиссии по рынку ценных бумаг (ФКЦБ).

Сложность и рисковость процедуры эмиссии вынуждают заемщика для ее прохождения прибегать к услугам профессиональных участников рынка ценных бумаг — инвестиционных компаний, которые в зависимости от формы размещения ценных бумаг выполняют функции компании-андеррайтера или инвестиционного консультанта. Затраты на оплату их услуг существенно увеличивают стоимость заимствования. Размер вознаграждения зависит от объема предоставляемых услуг, объема размещаемого выпуска, и от других факторов. В российской практике он достигает четырех процентов от номинала выпуска для достаточно больших объемов (от 100 млн руб. до нескольких млрд руб.). Кроме того, в соответствии с Федеральным законом от 12 декабря 1991 №2023-1 «О налоге на операции с ценными бумагами»1 в момент предоставления документов на регистрацию выпуска эмиссионных ценных бумаг эмитент производит уплату налога в размере 0,8% от номинальной суммы выпуска.

Затратность процедуры ограничивает круг инвестиционных проектов, которые имеет смысл финансировать через облигационный займы. Преимущества облигаций проявляются только в случае больших объемов заимствования, которые могут себе позволить только крупные эмитенты. Дело не только в том, что для выпусков небольших объемов расходы на обслуживание единицы привлеченных средств значительно возрастают, но и в том, что выпуски небольших объемов, как правило являются недостаточно ликвидными и тем самым теряют основное преимущество заимствования в форме облигаций. Высокая стоимость процедуры эмиссии, как правило, удлиняет сроки заимствования. Для краткосрочных займов более дешевыми оказываются заимствования в форме банковских кредитов. Законодательство ряда стран позволяет размещение облигаций с короткими сроками обращения (например, в США меньше 270 дней), без обязательной регистрации, что снижает стоимость услуг андеррайтера (до 0,12% за размещение 270-дневной облигации в США). Отсутствие подобных норм в российском законодательстве существенно ограничивает возможности краткосрочного финансирования компаниями через выпуск облигаций.

В решении о выпуске облигаций должны быть указаны основные параметры облигационного займа, которые остаются неизменными весь срок заимствования. Наиболее важными среди них являются: страна и валюта заимствования; объем займа по номиналу; номинал облигации; дата и цена погашения облигационного займа; форма выпуска облигации; форма и периодичность выплаты дохода по облигации; размер или методика вычисления размеров купонных выплат; дополнительные условия обращения облигаций.

При разработке параметров займа эмитент, как правило, привлекает профессиональных участников рынка ценных бумаг, специализирующихся на предоставлении подобного рода услуг. Именно они проводят маркетинговые исследования, осуществляют анализ текущей ситуации на рынке и прогноз тенденций, на основе которых и формируются параметры облигационного займа. Установление параметров займа имеет огромное значение, поскольку их адекватность рыночным условиям как на момент выпуска, так и в будущем, определяет успешность финансирования.

Рассмотрим основные параметры облигационного займа и факторы, оказывающие влияние на их формирование.

Внутренний или внешний по отношению к национальному рынку характер заимствования. Внутренние облигации выпускаются эмитентом в стране, резидентом которой он является, и номинированы, как правило, в валюте этой страны. В случае если эмитент считает, что по ряду причин размещение облигаций на зарубежных рынках предоставляет ему ряд преимуществ (возможность размещения с меньшей доходностью, налоговые льготы, большая емкость зарубежных рынков капитала и другие), он может осуществить выпуск внешних облигаций.

В свою очередь внешние облигации подразделяются на иностранные и еврооблигации. Иностранные облигации размещаются за рубежом, как правило, в валюте страны размещения. Термин «еврооблигация» применяют для облигаций, размещаемых как за пределами страны заемщика, так и страны, в валюте которой указан их номинал. Рынок еврооблигаций является составной частью международного рынка капиталов. Их основные покупатели — международные инвесторы. При выпуске облигаций, номинал которых установлен в валюте, отличной от валюты финансирования инвестиционного проекта, и, соответственно валюты получения доходов, эмитент принимает на себя дополнительный по отношению к обычным рискам выпуска и обращения облигационного займа риск — валютный. Ряд российских акционерных обществ имеют опыт выпуска и обслуживания еврооблигационных займов, в том числе опыт реализации валютного риска из-за обвальной девальвации рубля в 1998 г.

Объем заимствования определяется потребностями эмитента в рамках финансируемого проекта и возможностями рынка удовлетворить данные потребности по цене (доходности облигаций при размещении), устраивающей инвестора. Этот параметр определяется в процессе проведения маркетинговых исследований рынка и анализа прошлых размещений аналогичных облигаций эмитентом или компанией-аналогом. В Федеральном законе «Об акционерных обществах» введен ряд ограничений на объем заимствования. В соответствии с ним номинальная стоимость всех выпущенных обществом облигаций не должна превышать размер уставного капитала общества либо величину обеспечения, предоставленного обществу третьими лицами для цели выпуска облигаций.

Срок заимствования определяется особенностью финансируемого проекта, возможностью на момент размещения привлечения достаточного объема ресурсов по приемлемой для эмитента цене, прогнозом развития ситуации на финансовом рынке в течение планируемого периода финансирования. В США распространена практика финансирования среднесрочных проектов (4—5 лет) через выпуск последовательных краткосрочных (меньше 270 дней) облигационных займов вместо одного займа продолжительностью, равной сроку, необходимому для финансирования проекта. Такой метод называется методом возобновлений (roll-over) и имеет ряд преимуществ: (а) при нормальном виде кривой доходности процент по краткосрочным займам существенно ниже долгосрочного; (б) затраты на выпуск так же значительно ниже из-за отсутствия обязательной регистрации; (в) появляется возможность оперативно реагировать на изменение потребности в объеме финансирования, благодаря чему снижается риск пере- и недофинансирования проекта; (г) при снижении уровня процентных ставок происходит и снижение затрат на обслуживание долга.

Необходимо отметить, что при этом методе финансирования заемщик несет на себе риск повышения процентных ставок, который может быть хеджирован позициями на одном из рынков процентных производных финансовых инструментов. Как указывалось выше, для российских эмитентов возможности применения данного метода ограничены особенностями действующего законодательства.

Устанавливая номинал облигации,эмитент принимает во внимание соображения необходимости повышения ликвидности (чем меньше номинал, тем выше ликвидность), а также снижения своих затрат на обслуживание выпуска и обращения ценных бумаг. Уменьшение номинала облигации ведет к повышению затрат, связанных с изготовлением сертификатов (в случае документарной формы выпуска) и оплатой услуг реестродержателей (регистраторов) и платежных агентов. Схожие соображения лежат в основе решения о форме выпуска(документарные, бездокументарные, именные, предъявительские) облигаций.

Выбор формы выплаты дохода(дисконтная облигация, облигация с фиксированным или плавающим купоном) во многом зависит от особенностей финансируемого проекта, а также от существующей и прогнозируемой конъюнктуры финансового рынка.

В случае выпуска облигаций с фиксированным купоном тенденция повышения процентных ставок за период обращения является благоприятной для эмитента, а неблагоприятной — обратная тенденция. Разновидностью облигаций с фиксированным купоном являются доходные облигации. Они предоставляют право на получение фиксированного процента. При этом в облигационное соглашение вносится дополнительное условие, согласно которому эмитент может не выплачивать купон в ряде оговоренных ситуаций (как правило, выплата обусловливается определенными финансовыми результатами эмитента). Заимствование в такой форме позволяет эмитенту использовать для обслуживания долга результаты реализации финансируемого проекта и накладывает на владельцев облигаций дополнительный риск недополучения дохода. Поэтому при выпуске таких облигаций эмитент, как правило, предлагает более высокую ставку купона по сравнению с гипотетическими облигациями без такого условия и (или) какие либо другие дополнительные условия, привлекательные с точки зрения владельца. В ряде случаев может оговариваться, что задолженность по невыплаченным купонным суммам перед владельцами облигаций накапливается. Такие облигации называются доходными кумулятивными облигациями. Наибольшее распространение доходные облигации получили в США.

В случае выпуска облигаций с переменным купоном ее держатель получает право на получение купонных выплат, размер которых привязан к какому-либо параметру, который может меняться в период обращения облигации. В практике развитых стран наиболее распространенными являются облигации с плавающей процентной ставкой, валютно-индексируемые облигации и инфляционно-индексируемые облигации. Купонная ставка облигаций с плавающей процентной ставкой привязана к какой-либо рыночно определяемой или устанавливаемой процентной ставке. Выпуск таких облигаций целесообразен при прогнозируемой тенденции снижения уровня процентных ставок за период финансирования.

При выпуске индексируемых облигаций их номинал пересчитывается с периодичностью купонных выплат в соответствии с изменением базового индекса (курса национальной валюты или индекса инфляции). Такие облигации содержат в себе инструмент страхования владельца облигаций от процентного, валютного диска и риска снижения покупательной способности денег. Внесение заемщиком подобных положений в облигационное соглашение позволяет ему улучшить условия заимствования, в том числе понизить свои расходы на обслуживание долга за счет меньшей доходности при размещении.

В практике выпуска облигаций российскими акционерными обществами в 1999—2000 гг. было очень распространено использование валютной индексации как купонных выплат, так и суммы номинала. Популярность включения данных условий в решение о выпуске облигаций объяснялась ожиданиями дальнейшего существенного ослабления рубля по отношению к внешним валютам, прежде всего к доллару США.

К облигациям с переменным купоном относятся также участвующие облигации и облигации с отсроченными или увеличивающимися платежами. Для участвующих облигаций величина купонной выплаты, как правило, зависит от финансовых результатов деятельности эмитента.

Смысл облигаций с отсроченными и увеличивающими платежами заключается в следующем. Для того чтобы получить возможность обслуживания облигационного долга за счет прибыли от проекта, заемщик вносит в облигационное соглашение условие о невыплате или о существенном занижении купонных выплат в первые купонные периоды облигаций. Время действия данного условия зависит во многом от срока окупаемости инвестиционного проекта. Для этого типа облигаций эмитент, как правило, предоставляет некоторую «премию» инвестору в общей сумме выплат по отношению к его же гипотетическим облигациям, не предусматривающим такие условия.

Дисконтные облигации, или облигации с нулевым купоном, достаточно редко используются для финансирования инвестиционных проектов из-за их краткосрочности. Исключением можно считать метод возобновлений и выпуск долгосрочных дисконтных облигаций финансовыми корпорациями на базе декомпозиции долгосрочных государственных купонных облигаций.

Частота и размер купонных выплатв значительной мере определяют как размеры расходов на обслуживание долга, которые заемщик всегда стремится минимизировать, так и уровень доходов инвесторов, которые заинтересованы в максимизации последних. Важнейшим фактором, учитываемым при установлении баланса их интересов, является степень кредитоспособности эмитента, определяющая величину кредитного риска инвестора. Поэтому величину купона (более широко —величину доходности при выпуске облигаций) условно можно разделить на две составляющие — безрисковую ставку процента, величина которой принимается равной доходности государственных ценных бумаг со схожими сроками погашения, и премию за риск. Величина премии зависит от кредитного рейтинга, присваиваемого эмитенту международными (Standard & Poor's, Moody's и др.), национальными рейтинговыми агентствами, или от неформального рейтинга, осуществляемого участниками рынка. Чем выше рейтинг, тем с меньшей доходностью могут быть выпущены в обращение долговые обязательства эмитента. На величину купона влияет также отношение потенциальных владельцев к дополнительным условиям, включенным в решение о выпуске облигаций, и частота купонных выплат.

При выборе вариантов финансирования проекта посредством выпуска облигаций лучшим для эмитента является вариант с минимальными затратами на выпуск и обслуживание обращения. Для количественного сравнения стоимости различных вариантов финансирования используется метод дисконтирования всех будущих потоков платежей заемщика, связанных с выпуском (оплата услуг по консалтингу и (или) андеррайтингу, налоговые платежи, затраты на подготовку и опубликование проспекта эмиссии, затраты на изготовление сертификатов и др.) и обращением (купонные выплаты, сумма выплачиваемая при погашении, оплата услуг реестродержателя и платежных агентов) облигаций с целью приведения их суммарной стоимости к моменту размещения. Значение коэффициента дисконтирования, при котором приведенная стоимость облигации будет равна планируемой цене ее размещения, является, с точки зрения эмитента, внутренней доходностью облигации. Этот показатель характеризует степень затратности финансирования проекта. Необходимо отметить, что для корректной оценки и сравнения различных вариантов финансирования нужно сравнивать их не только по уровню затрат, но и по степени рисковости. Другими словами, при выборе окончательного варианта финансирования необходимо применять двухкритериальный подход.

При внесении дополнительных условийв решение о выпуске облигаций эмитент стремится к минимизации затрат на обслуживание задолженности по займу, снижению рисков, сопутствующих вторичному обращению облигаций, компенсации других параметров выпуска, которые с точки зрения потенциального покупателя снижают инвестиционные качества облигации и др. В России возможности эмитента в этой части решения о выпуске ограничены Законом «О рынке ценных бумаг», в соответствии с которым облигация может предусматривать дополнительные права держателя, а не эмитента.

За длительную историю обращения облигаций в мировой практике было разработано и успешно внедрено в обращение огромное количество видов облигаций, отличающихся различными дополнительными условиями, которые предоставляют дополнительные права и (или) накладывают обязанности на владельцев и (или) эмитентов. Рассмотрим наиболее распространенные разновидности таких облигаций.

Обеспеченные облигации — это облигации, исполнение обязательств по которым обеспечивается залогом эмитента либо специальными денежными фондами, которые обязуется сформировать на время обращения облигаций эмитент, либо гарантиями третьих лиц. Предлагая в облигационном соглашении дополнительное обеспечение, эмитент снижает кредитный риск владельцев облигаций и тем самым создает предпосылки для выпуска займа с более низкой доходностью. Дополнительное обеспечение является затратным для эмитента, поскольку возникает необходимость выплат определенных сумм участвующим в нем лицам (гаранту, залогодержателю, оценщику и др.). Поэтому при принятии подобных решений необходимо финансовое обоснование, которое должно предусматривать сравнение дисконтированных денежных сумм экономии для эмитента от снижения доходности выпущенных облигаций и затрат на достижение данного результата.

Распространенной формой облигационного обеспечения, позволяющего снизить расходы на обслуживание долга, является формирование эмитентом выкупного фонда или фонда погашения. Данные фонды в соответствии с облигационным соглашением могут использоваться только для ежегодного выкупа части облигационного выпуска на вторичном рынке по рыночным ценам или для его погашения на заранее оговоренных условиях. Выбор облигаций, которые погашаются из фонда погашения, проводится в форме лотереи. Результатом создания таких фондов является более равномерное распределение нагрузки по выплате основной суммы долга эмитентом по всему сроку обращения выпуска и постепенное снижение сумм периодических выплат. Формирование в соответствии с облигационным соглашением выкупного фонда воспринимается потенциальными инвесторами всегда положительно, поскольку кроме снижения риска кредитора такой фонд способствует повышению ликвидности облигаций. Создание фонда погашения воспринимается ими уже не столь однозначно, так как в результате появляется возможность досрочного погашения облигаций, не зависящая от воли владельца. В России в соответствии с Законом «Об акционерных обществах» размещение облигаций без обеспечения допускается не ранее третьего года существования общества и при условии надлежащего утверждения к этому времени двух годовых балансов общества.

Часто в облигационное соглашение включаются дополнительные условия, описывающие права держателя (эмитента) облигаций совершать определенные действия, затрагивающие интересы эмитента (держателя) облигаций. Наиболее распространенными среди таких облигаций являются облигации с правом досрочного отзыва по инициативе эмитента, облигации с правом досрочного отзыва по инициативе владельца и конвертируемые облигации. Оговорка об отзыве по инициативе эмитента включается им для управления риском неблагоприятного изменения уровня процентных ставок за время обращения выпуска. Для заемщика неблагоприятной (только с точки зрения уже выпущенных в обращение облигационных займов) является тенденция понижения процентных ставок. При наличии оговорки об отзыве эмитент может провести рефинансирование обращающегося займа посредством выпуска нового займа под меньший процент. В случае отсутствия указанной тенденции отзыв не происходит.

С точки зрения инвестора такое условие увеличивает риск вложений. Поэтому со стороны эмитента в этом случае необходимы дополнительные предложения (условия), компенсирующие данное отрицательное качество инструмента. В частности, для таких облигаций может предусматриваться погашение по цене выше номинала в случае досрочного отзыва и т. п.

Облигации с правом досрочного отзыва по инициативе владельца являются в некотором смысле противоположностью рассмотренных выше отзывных облигаций. Поскольку право инициативы досрочного погашения принадлежит владельцу, то оно реализуется им, как правило, при росте уровня доходности финансовых инструментов. В этом случае инвестор получает возможность реинвестировать вырученные от погашения облигаций средства в другие финансовые инструменты под больший процент. Такое условие включается заемщиком для снижения уровня доходности при выпуске или компенсации других, негативных с точки зрения потенциального инвестора, дополнительных условий в облигационном соглашении.

При выпуске конвертируемых облигаций в облигационное соглашение включается условие, согласно которому владелец получает право обменять облигацию на определенное количество других ценных бумаг, как правило, акций эмитента. Эта разновидность корпоративных ценных бумаг получила большое распространение в конце XX в. Для эмитента выпуск конвертируемых облигаций не только позволяет уменьшить расходы по обслуживанию займа за счет снижения его доходности при выпуске, но и облегчает принятие решения о дополнительной эмиссии акций. Для инвестора конвертируемая облигация предоставляет возможность получения более высоких, по сравнению с рынком облигаций, доходов, характерных для спекулятивного рынка акций, с одновременным ограничением высоких рыночных рисков, характерных для рынка акций, за счет облигационной составляющей данного инструмента. Эта особенность позволяет заемщику уменьшить цену заимствования. С целью ограничения риска эмитента, связанного с размещением акций эмитентом по существенно заниженной цене в период конвертации, в облигационное соглашение может вноситься условие об отзыве облигаций по инициативе эмитента в случае достижения ценами облигаций (или акций) определенного уровня. Внесение такого условия ограничивает возможность получения инвестором спекулятивной прибыли от владения конвертируемой облигацией.

Приведенный список разновидностей облигаций, отличающихся дополнительными условиями, включенными в облигационное соглашение, является далеко не исчерпывающим. В облигационное соглашение чаще всего включается не одно дополнительное условие, а их внутренне непротиворечивая комбинация. Изменение условий хозяйствования эмитентов и конъюнктуры финансового рынка приводит к выпуску" в обращение все новых и новых разновидностей облигаций.

Современный российский .рынок корпоративных облигаций начал формироваться в начале девяностых годов XX в. Однако вплоть до 1999 г. практика заимствований в форме облигационных займов была мало распространена. Особенностями облигационного рынка этого периода были: (а) доминирующая роль «товарных» выпусков, обеспеченных и погашаемых различными товарами; (б) незначительные объемы подавляющего большинства выпусков; (в) отсутствие вторичного рынка корпоративных облигаций. Последнее обстоятельство является наиболее существенным, поскольку только ликвидный вторичный рынок позволяет реализовать основные преимущества облигаций по сравнению с другими методами финансирования.

Выпуская товарные облигации, предприятия решали проблему сбыта продукции и одновременно предлагали инвестору инструмент, застрахованный от инфляционных процессов в той степени, в которой цена товара коррелирует с индексом инфляции.

Наличие альтернативных, более привлекательных для заемщиков и кредиторов инструментов также негативно отражалось на рынке корпоративных облигаций. Для заемщиков таким инструментом был вексель, выпуск которого гораздо более прост и дешев. Для инвестора более привлекательным инструментом были государственные облигации с их развитым вторичным рынком и инфраструктурой, льготным налогообложением доходов и, как тогда казалось, отсутствием кредитного риска.

Развитие рынка корпоративных облигаций ограничивалось рядом положений законодательства. Прежде всего, речь идет об ограничении объема выпуска облигаций размером уставного капитала или величиной обеспечения, предоставляемого третьими лицами для цели выпуска облигаций, а также неблагоприятным для эмитента налоговым режимом выпуска и обращения облигаций. Ставка налога на операции с ценными бумагами в размере 0,8% от номинала выпуска существенно повышает цену заимствования.

Однако самым большим законодательным препятствием развитию финансирования через рынок облигаций была невозможность отнесения процентных выплат по обслуживанию облигационного долга в состав затрат эмитента, за исключением кредитных учреждений. Данное положение было отменено только в 1999 г., что фактически и послужило толчком для начала развития национального рынка корпоративных облигаций. Единственными облигациями, активно торговавшимися на вторичном рынке до 1999 г., были облигации РАО «Высокоскоростные магистрали» пяти серий на общую сумму 1,2 трлн руб. Для них был предусмотрен специальный режим обращения, они были гарантированы государством, торговались вместе с государственными облигациями на Московской Межбанковской Валютной Бирже (ММВБ), и даже режим налогообложения доходов, полученных от владения ими, был такой же, как для государственных облигаций.

При незначительных объемах внутреннего рынка корпоративных облигаций ряд российских эмитентов в период с 1996 по 1998 г. успешно использовали выпуск еврооблигаций для финансирования своих потребностей. Это стало возможно после присвоения России кредитного рейтинга и выхода ее на этот рынок в качестве заемщика.

В 1997 г. заимствования на рынке еврооблигаций были осуществлены как рядом субъектов федерации (Москва — 500 млн долл., Санкт-Петербург — 300 млн долл., Нижегородская область —100 млн долл.), так и акционерными обществами. Наибольшее количество выпусков осуществили банки (Автобанк, ОНЭКСИМбанк, Башкирский Кредит, Альфа-Банк, СБС-Агро, Внешторгбанк, Российский Кредит). Из нефинансовых организаций выпуск осуществили: ОАО Сибнефть—150 млн долл.; ОАО Татнефть — 300 млн долл.; ОАО Мосэнерго — 200 млн долл.; ОАО ЛУКОЙЛ — 550 млн долл. (два выпуска). Привлекательность рынка еврооблигаций для российских компаний определялась возможностью осуществить заимствование достаточно большого объема денежных ресурсов на длительный срок по существенно более низкой цене по сравнению с национальным рынком. В качестве примера можно привести размещение в октябре

1997 г. облигаций ОАО ЛУКОЙЛ, конвертируемых в глобальные депозитарные расписки на обыкновенные акции эмитента. Это был четвертый выпуск такого инструмента компанией, являющейся пионером среди российских эмитентов по использованию конвертируемых облигаций. В результате было размещено облигаций на 354 млн долл. сроком на 5 лет с доходностью 8,2%, что было существенно ниже уровня процентов на внутреннем рынке. После кризиса августа

1998 г. очередное заимствование российской компанией на рынке еврооблигаций произошло только в 2000 г., когда компания «Вымпелком» разместила конвертируемые в американские депозитарные расписки облигации на сумму 75 млн долл. В конце 2001 г. «Газпром» заявил о своем намерении разместить на рынке еврооблигаций заем на общую сумму 750 млн долл. При сохранении существующих позитивных тенденций в экономике России объем заимствований российскими компаниями на рынке еврооблигаций может значительно вырасти и составить существенный процент от общего объема привлекаемого инвестиционного капитала.

В июне 1999 г. было принято постановление Правительства РФ от 26 июня 1999 № 696 «О внесении дополнения в положение о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли»1, которое позволяло эмитенту относить процент, выплачиваемый владельцам облигаций, на затраты, включаемые в себестоимость, в пределах действующей ставки рефинансирования плюс три процентных пункта при условии их обращения на организованном биржевом рынке. Такое законодательное изменение в условиях выпуска и обращения облигаций послужило стимулом развития внутреннего рынка. Уже до конца 1999 г. были выпущены в обращение значительные объемы облигаций пяти крупнейших компаний России: РАО «Газпром» — 3 млрд руб., РАО «ЕЭС» — 3 млрд руб., ОАО ЛУКОЙЛ — 3 млрд руб., ОАО «Тюменская нефтяная компания» — 2,5 млрд руб., ЗАО «Алмазы России-Саха» — 500 млн руб. Все эти облигации прошли листинг и были допущены к торгам на ММВБ. Одной из особенностей практически всех выпусков облигаций конца 1999 г.— начала 2000 г. была индексация доходов и суммы, выплачиваемой при погашении, по отношению к девальвации национальной валюты. Включение таких дополнительных условий обусловливалось ожиданиями инвесторов дальнейшего значительного обесценивания рубля.

В течение 2001 г. позитивные тенденции в развитии национального российского рынка корпоративных облигаций получили существенное развитие. В это время происходило наращивание как объема облигаций, находящихся в обращении, так и числа эмитентов, выпустивших эти облигации. Подчеркнем, что именно в этот период сформировался ликвидный биржевой вторичный рынок облигаций российских эмитентов. Уже в начале 2002 г. объемы оборотов на рынке корпоративных облигаций почти сравнялись с оборотами на рынке государственных ценных бумаг. К концу 2001 г. на биржевых площадках активно обращались более 30 выпусков облигаций различных эмитентов, а общий объем рынка достиг 50 млрд руб. по номиналу, что сравнимо с объемом рынка государственных облигаций (примерно 180 млрд руб.) за этот период.

Основными особенностями выпусков 2001 г. стало наличие периодически (как правило, каждый купонный период) обновляемой безотзывной оферты со стороны эмитента, позволяющей инвестору осуществить досрочное погашение облигации по установленной заранее эмитентом цене, что повышает ликвидность этого инвестиционного инструмента и снижает риски инвестора.

Подавляющее число выпущенных облигаций являются купонными (с выплатой 2 или 4 раза в год) средней длительности (2—4года). Не значительная длительность заимствования связана с непродолжительной кредитной историей эмитентов и с отсутствием в России значительных объемов долгосрочных инвестиционных ресурсов.

Кроме купонных облигаций в обращении находятся и облигации с нулевым купоном. Так, ОАО «Внешторгбанк» в мае 2000 г. выпустило бескупонные облигации с погашением в мае 2002 г., которые активно обращаются на вторичном рынке и также обладают периодически возобновляемой офертой по выкупу.

Дальнейший прогресс в развитии рынка может привести к тому, что выпуск облигаций станет одним из основных методов привлечения инвестиционного капитала российскими компаниями. Необходимыми условиями для этого являются совершенствование действующего законодательства, регулирующего выпуск и обращение облигаций, расширение круга эмитентов и инвесторов и дальнейшее увеличение ликвидности рынка. Значительные позитивные сдвиги могут быть достигнуты через привлечение на рынок институциональных инвесторов, в особенности тех, которые обладают долгосрочными ресурсами (пенсионные фонды), что повысит ликвидность рынка и позволит решить проблему увеличения сроков заимствований.

Лизинг

Как уже отмечалось, реальные инвестиции представляют собой вложение средств в объекты- материально-технической базы и могут финансироваться различными способами. Одной из форм финансирования приобретения объектов имущества, т. е. осуществления реальных инвестиций является лизинг. Это относительно новое понятие появилось в отечественной практике с началом проведения рыночных реформ в постсоветской России. Ранее в хозяйственной жизни достаточно широкое распространение имели арендные операции1.

Согласно ст. 606 Гражданского кодекса РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется пре доставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование. Ключевыми моментами в операциях аренды являются, во-первых, право собственности, т. е. кто является собственником арендуемого имущества и меняется ли этот собственник в связи с арендой, и, во-вторых, риски случайной гибели, т. е. кто несет убытки в случае непредумышленной порчи объекта аренды или его потери.

Напомним, что право собственности в отношении некоторого имущества представляет собой абсолютное господство собственника над этим имуществом и выражается в совокупном наличии прав владения, пользования и распоряжения им. Право владения — это возможность фактического обладания имуществом. Право пользования — это основанная на законе возможность эксплуатации имущества с целью извлечения полезных свойств, поступлений и доходов, которые будут принадлежать лицу, использующему данное имущество. Право распоряжения состоит в праве определить юридическую судьбу имущества и выражается в том, что собственник может совершать в отношении своего имущества любые действия, не противоречащие законодательству и не нарушающие права других лиц (в частности, отчуждать имущество, уничтожить его и т. п.).

Традиционно аренда понималась и осуществлялась именно как наем имущества, чаще всего не предусматривала перехода права собственности к арендатору, предполагала физическую передачу имущества на период аренды и др. В современных условиях варианты арендных операций существенно расширились. Например, стало возможным предоставлять арендатору только право пользования (например, аренда машинного времени), оговаривать возможность перехода права распоряжения объектом аренды и др. Лизинговые сделки как раз и представляют собой некоторое расширение традиционно понимаемых арендных операций.

Лизингом (от англ. lease — брать в аренду) признается специфическая операция, предусматривающая инвестирование временно свободных или привлеченных финансовых ресурсов в приобретение имущества с последующей передачей его клиенту на условиях аренды.

В структуре арендных операций лизинг занимает особое место, поскольку представляет собой целенаправленную, специально организованную деятельность по сдаче имущества в аренду. В то же время аренда в своем классическом, обыденном понимании нередко рассматривается как в некотором смысле вынужденная мера — имущество сдается в аренду, поскольку оно не находит должного применения у его владельца.

В России в связи с данным обстоятельством прежде всего отметим существование определенного терминологического недоразумения в трактовке категорий «лизинг» и «аренда» и их соотношении. Смысл этого недоразумения заключается в том, что в отечественной практике два этих термина в определенном смысле различаются, т. е. отдельными нормативными документами введены понятия «аренда», «финансовая аренда (лизинг)», «финансовый лизинг» и др. Иными словами, некоторый раздел арендных операций поименован

иностранным словом «лизинг». Поэтому у практических работников, читающих не только отечественную, но и переводную литературу, может сложиться впечатление, что в экономически развитых странах существуют две принципиально различающиеся операции — аренда и лизинг. На самом деле этого нет, поскольку специфическая трехстороння сделка — лизинг — по своей сути представляет собой комплекс взаимоотношений между сторонами, оформленный рядом договоров, одним из которых выступает договор аренды.

Тем не менее в соответствии с Гражданским кодексом РФ (ст. 665—670) лизинг является синонимом термина «финансовая аренда» и представляет собой специфически понимаемую арендную операцию, когда в сделке участвуют три стороны:

• арендодатель, обязующийся приобрести в собственность указанное потенциальным арендатором имущество у определенного им продавца;

• арендатор, обязующийся взять в аренду данное имущество;

• продавец, т. е. фирма-изготовитель, производящая интересующее арендатора имущество.

Существуют и другие законодательные документы, например Федеральный закон от 29 октября 1998 г. № 164-ФЗ «О лизинге», в котором термин «лизинг» является уже видовой характеристикой, что, безусловно, более корректно, и применяется в контексте долгосрочных и краткосрочных арендных операций — соответственно финансовый и оперативный лизинги.

И вновь мы сталкиваемся с терминологическими особенностями арендных операций. На наш взгляд, использование термина «оперативный лизинг» представляется не вполне корректным. Вероятно, он был введен благодаря прямому и не самому удачному переводу англоязычного выражения operating lease (вспомним, что, как и многие английские слова, слово operating многозначно). В отечественной литературе понятие «оперативный» традиционно увязывается с временным интервалом и подразумевает краткосрочность. Однако понятие operating lease никакого отношения к подобной трактовке не имеет; точнее говоря, конечно, могут быть и краткосрочные арендные операции, но в целом временной аспект здесь не является определяющим. Не случайно в англо-американской практике операционный лизинг определяется как лизинг, не являющийся финансовым (как видим, никакого упоминания о временном параметре здесь нет). Термин «операционный» гораздо точнее отражает суть лизинговой операции в этом случае, которая, повторим, может быть и достаточно протяженной во времени.

Рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции. В специальной экономической литературе приводится несколько десятков видов (типов и разновидностей) лизинговых операций, однако выбор классификационных признаков для обособления того или иного вида лизинга во многих случаях не

всегда корректен, прежде всего, с точки зрения экономической сущности операций. Встречаются и попросту абсурдные классификации. Например, подразделение операции лизинга некоторыми специалистами на «чистый» и «широкий» (в первом случае лизингополучателю передается только имущество, а во втором — лизингодатель оказывает лизингополучателю еще и услуги по техническому сопровождению объекта лизинга) вызвано исключительно технической стороной дела, однако с экономической точки зрения не представляет никакого интереса. Так или иначе, суть лизинга заключается в том, что имущество приобретается не напрямую у поставщика, а через лизинговую компанию, которая для этого использует собственные или заемные средства. На наш взгляд, экономически оправдана классификация лизинговых операций прежде всего с позиции их экономического содержания, а также в зависимости от выбора источника финансирования приобретения имущества лизинговой компании1.

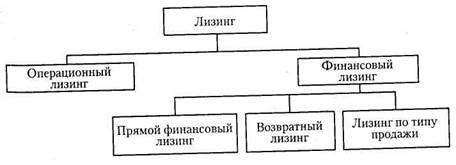

Классификация с позиции экономической сущности сделки по приобретению и сдаче имущества в аренду Если исходить из экономической сущности сделки по приобретению и сдаче имущества в аренду, то лизинг можно подразделить на операционный и финансовый (см. рис. 10.4).

Рис. 10.4. Классификация лизинговых операций

Финансовая аренда (финансовый лизинг)— это аренда, при которой риски и вознаграждения от владения и пользования арендованным имуществом ложатся на арендатора. Любая другая арендная операция, не подпадающая под определение финансовой аренды, может быть поименована как операционная аренда (операционный лизинг).Эти два вида арендных операций различаются целевыми установками субъектов сделки, объемами обязанностей, характером и сроками использования имущества.

Операционный лизинг заключается на срок, меньший, чем амортизационный период арендуемого имущества, и предусматривает возврат объекта лизинга владельцу по окончании срока действия контракта. Как правило, техническое обслуживание, ремонт, страхование и другие обязательства в этом случае принимает на себя лизингодатель. Теоретически в этом случае общая сумма выплат арендатора за арендованное имущество не покрывает расходов арендодателя по его приобретению, поэтому, как правило, такое имущество сдается в операционный лизинг неоднократно. Нередко операционный лизинг предусматривает возможность досрочного возврата арендуемого имущества по желанию арендатора с выплатой определенного штрафа за расторжение лизингового контракта. Различают три основные причины, обусловливающие выбор арендатора в пользу операционного лизинга:

• арендатору необходимо арендуемое имущество лишь на время, например, для реализации какого-то проекта (работы), имеющего разовый характер; после окончания проекта надобность в данном типе имущества полностью отпадает;

• доходы от использования арендуемого оборудования не окупают его первоначальной цены;

• арендуемое имущество подвержено сравнительно быстрому моральному старению, т. е. арендатор полагает, что по истечении определенного времени, в частности срока аренды, на рынке могут появиться новые, более эффективные аналоги данного имущества; в качестве наиболее распространенного примера можно привести вычислительную технику.

Таким образом, операционный лизинг с экономической точки зрения представляет собой временное использование объекта лизинга, соответственно, и лизингополучатель компенсирует лизингодателю расходы, связанные с содержанием объекта лизинга.

Финансовый лизинг заключается на весь амортизационный период арендуемого имущества или на срок, близкий к нему. По окончании договора имущество, как правило, переходит в собственность лизингополучателя или выкупается им по остаточной стоимости (необходимо отметить, что при финансовом лизинге, когда сроки амортизации и лизинга совпадают, остаточная стоимость у лизингодателя по окончании договора лизинга равна нулю)1. Платежи лизингополучателя в этом случае превышают расходы лизингодателя по приобретению данного имущества, таким образом, лизингополучатель возмещает лизинговой компании ее инвестиционные затраты (стоимость объекта лизинга) и уплачивает комиссионное вознаграждение.

Во многом проблема идентификации сделки как сделки финансового лизинга напрямую увязывается еще и с характером обязательств, возникающих у арендатора. Совершенно очевидно, что последствия одностороннего расторжения арендатором договора аренды при различных условиях неодинаковы для арендодателя. Например, для компании, занимающейся сдачей имущества в операционный лизинг, досрочный, неоговоренный возврат объекта лизинга арендатором за редким исключением практически никак не скажется на ее финансовом положении. Законодательство многих стран, в том числе и Гражданский кодекс РФ, наделяет арендатора правом при краткосрочной аренде (прокате) в любой момент расторгнуть договор без опасности уплаты каких-либо штрафов; необходимо лишь письменно уведомить арендодателя о расторжении договора, а в некоторых странах подобное заблаговременное уведомление вообще не требуется.

В том случае, если в долгосрочную аренду сдается, например, уникальное, несерийное оборудование, созданное специально на заказ, последствия одностороннего, непредвиденного расторжения договора арендатором могут быть весьма плачевны для лизинговой компании, поскольку вследствие именно уникальности объекта возможность повторной сдачи его в лизинг представляется в некоторых случаях весьма сомнительной. Таким образом, принцип «нерасторжимости» договора лизинга в течение определенного срока является необходимым признаком классического финансового лизинга.

Следует отметить, что по своему экономическому содержанию договор финансового лизинга близок к договору купли-продажи имущества в рассрочку. Имущество передается лизингополучателю в начале договора, а последний осуществляет периодические выплаты по нему в течение определенного срока. Фактическим владельцем имущества является лизингополучатель; лизингодатель со своей стороны выступает только юридическим собственником имущества в течение срока договора (в некоторых случаях лизингодатель может даже и не видеть в прямом смысле объекта лизинга, когда оборудование поставляется сразу лизингополучателю, а по окончании действия договора лизинга объект переходит в собственность последнего).

Особый вид отношений по поводу права собственности при финансовом лизинге повлек изменения в юридическом сопровождении данных операций. Например, в большинстве экономически развитых стран введено исключение в законодательство об аренде в части, касающейся регулирования операций финансового лизинга, в отношении распределения риска случайной гибели объекта финансового лизинга между сторонами сделки. По общему правилу гражданского права риск случайной гибели имущества всегда несет его собственник, и только при финансовом лизинге лизингополучатель принимает его на себя. В зарубежном праве (например в англо-американском) даже введен специальный термин, скорее учетный, нежели юридический,— «экономический собственник», т. е. лицо, не имеющее формального, определенного законом права собственности, но в силу договора осуществляющее фактический контроль над имуществом. Это сделано прежде всего для корректного отражения в учете операций, связанных с указанным имуществом1.

Принимая во внимание вышесказанное, можно рассматривать финансовый лизинг как один из вариантов финансирования приобретения имущества. Очевидно, что капитальные вложения могут быть профинансированы за счет двух источников — собственного и заемного капиталов2. К основным источникам собственных средств относятся уставный капитал и реинвестированная прибыль. Поскольку эти источники либо ограничены в объеме (прибыль), либо трудно мобилизуемы (например, эмиссия сопровождается относительно высокими затратами, достаточной продолжительностью периода мобилизации, определенными ограничениями правового характера и т. п.), неотъемлемо присущее рыночным отношениям требование динамичности принимаемых решений финансового характера, в том числе и в области стратегии развития предприятия, с необходимостью повышает значимость заемного капитала. В наиболее общем виде заемный капитал как долгосрочный источник финансирования подразделяется на банковские кредиты, облигационные займы, а также финансовый лизинг.

В свою очередь финансовый лизинг можно подразделить на три основных вида: прямой финансовый, лизинг по типу продажи и возвратный лизинг, различия между которыми объясняются разнонаправленностью финансовых потоков.

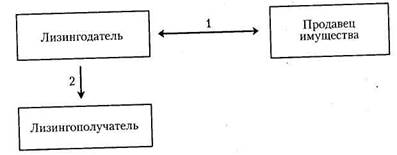

Прямой финансовый лизингобычно предполагает участие в сделке трех сторон (см. рис. 10.5). Будущий лизингополучатель нуждается в некотором имуществе, но не имеет для его приобретения свободных денежных средств или же не желает по каким-либо другим причинам приобретать его за счет собственных средств. Тогда он находит специализированную лизинговую компанию, которая по его заявке приобретает в собственность это имущество (операция 1), а затем передает его во временное владение и пользование лизингополучателю за определенную плату (операция 2). Отметим, что по своим формальным признакам именно подобная операция определена в российском законодательстве как сделка финансовой аренды (лизинга).

Рис. 10.5. Схема прямого финансового лизинга

В случае если продавец имущества и лизингодатель объединяются в одном лице, сделку можно классифицировать как лизинг по типу продажи (sales-type lease). Как правило, имущество сдается в лизинг самим производителем практически на весь свой нормативный или ожидаемый срок службы. По своему экономическому содержанию указанная операция близка к продаже имущества в рассрочку, однако существенное различие между ними заключается прежде всего в отношениях собственности на имущество. При лизинге производитель оборудования возмещает всю его стоимость и получает прибыль, не теряя права собственности, что в определенной мере снижает риск неисполнения обязательств со стороны лизингополучателя. Следует отметить, что в данном случае его доход состоит из двух частей: надбавки к себестоимости имущества и процентов по лизингу.

1 Напомним, что в экономически развитых странах в балансе фирмы отражается имущество, принадлежащее ей на праве собственности или находящееся под ее контролем. Объекты финансовой аренды подпадают именно под последнюю часть этого определения. Согласно международным стандартам финансовой отчетности объекты финансовой аренды принято отражать на балансе лизингополучателя. Сделано это по двум причинам. Во-первых, тем самым обеспечивается более достоверное представление об экономическом потенциале фирмы, ее материально-технических возможностях генерирования прибыли. Во-вторых, и это все же следует признать главным, формируется более реальная картина о степени финансовой зависимости данной фирмы от лендеров и кредиторов, т. е. от внешних поставщиков финансовых ресурсов. Дело в том, что, как отмечалось выше, договоры финансовой аренды обычно носят нерасторжимый характер, т. е. заключив договор с лизингодателем, фирма надолго ограничивает себя в получении прибылей, поскольку часть ее валовых доходов должна идти в погашение задолженности перед лизингодателем. Согласно российскому законодательству балансодержатель объекта финансовой аренды определяется в договоре лизинга.

2 Следует подчеркнуть, что термины «собственный капитал» и «заемный капитал» в приложении к конкретной покупке достаточно условны, поскольку относятся лишь к характеристике пассива бухгалтерского баланса. Денежные средства, аккумулируемые на расчетном счете фирмы и используемые для покупки имущества, предназначенного для сдачи в аренду, могут быть обеспечены как собственными (взносы акционеров, прибыль), так и привлеченными источниками (кредиторская задолженность, полученные авансы, займы, кредиты). Практически все, что приведено в активе баланса фирмы, находится в собственности именно этой фирмы, поэтому в конечном итоге оплата любой покупки осуществляется за счет собственных средств покупателя. Что касается источников формирования средств на расчетном счете, то они могут быть различными, причем в точности идентифицировать источник не всегда возможно. Таким образом, при списании денежных средств с расчетного счета в оплату приобретаемого имущества однозначно нельзя сказать, за счет каких источников были сформированы списанные средства. Также заметим, что говоря о капитале как источнике финансирования капитальных вложений, мы абстрагировались от возможного их финансирования за счет пролонгируемых (т.е. возобновляемых) краткосрочных кредитов. Что касается собственно понятия «капитал», то с различными подходами к его трактовке можно ознакомиться по работе (Ковалев В. В., Ковалев Вит. В., с. 145—149).

Следующая форма лизинга достаточно широко применяемая на Западе, в отечественной практике еще не распространена. По договору возвратного лизинга(см. рис. 10.6) компания, владеющая каким-либо имуществом, продает право собственности на этот объект лизинговой компании (операция 1) и одновременно оформляет договор о его аренде на определенный срок с выполнением некоторых условий (операция 2). Организацией, предоставляющей капитал, необходимый для выкупа, может быть банк (операция 3), иное кредитное учреждение и т. д.

Рис. 10.6. Схема возвратного лизинга

В результате осуществления данной операции, во-первых, повышается оборачиваемость средств лизингополучателя, а во-вторых, у него появляются дополнительные финансовые ресурсы. Заметим, что данный вид лизинга предусматривает, как правило, переход права собственности на объект соглашения к лизингополучателю после совершения последнего платежа, т. е. в данной ситуации соблюден один из критериев, позволяющий относить данный вид сделок к группе операций финансового лизинга.

По экономическому смыслу данная операция сходна с кредитованием лизингополучателя, когда объект лизинга выступает в качестве гарантии, залога. Тем не менее имеется и весьма существенное различие, а именно — объект лизинга формально является собственностью лизингодателя. Указанное обстоятельство в определенном смысле способствует повышению гарантии выполнения своих обязательств лизингополучателем. Важным преимуществом возвратного лизинга является использование уже находящегося в эксплуатации оборудования в качестве источника финансирования строящихся новых объектов с вытекающей из этого возможностью использовать налоговые льготы,

предоставляемые для участников лизинговых операций. Возвратный лизинг дает возможность рефинансировать капитальные вложения с меньшими затратами, чем при привлечении банковских ссуд, особенно если платежеспособность организации ставится кредитующими организациями под сомнение ввиду неблагоприятного соотношения между его уставным капиталом и заемными фондами. Однако на практике подобные операции сдерживаются чрезвычайно высокими процентными ставками по заемным средствам, вследствие чего организации гораздо выгоднее спокойно довести амортизацию имущества до своего конца.

Дата добавления: 2015-03-07; просмотров: 1914;