Методы расчета интегральных показателей риска

Одним из наиболее информативных с точки зрения достоверности источников о рисках предпринимательской деятельности можно считать метод расчета интегрального показателя риска, основанный на данных бухгалтерской отчетности организации.

Основываясь на анализе отчетности, можно сделать вывод, что предпринимательская деятельность подвержена в основном имущественному, кредитному и рыночному риску. Именно они определяют общий уровень и динамику предпринимательского риска.

Рассмотрим методику расчета интегрального оценочного показателя риска. Предлагаемая методика содержит показатели, для которых составлены пороговые значения для трех рисковых ситуаций, характеризующих соответственно высокий, средний и низкий уровень риска (табл. 7.4). Рекомендуемые значения получены в результате изучения данных бухгалтерской отчетности о рентабельности и ликвидности предприятий. При разработке методики предполагалось, что количество показателей, характеризующих уровень предпринимательского риска, может быть любым.

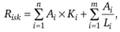

Формула для расчета интегрального показателя Risk (риск) выглядит следующим образом:

где Аi – удельный вес показателя; – значение показателя, увеличение которого рассматривается как положительный фактор для предприятия; п – количество показателей, увеличение которых рассматривается как положительный фактор для предприятия; Li – значение показателя, снижение которого рассматривается как положительный фактор для предприятия; т – количество показателей, снижение которых рассматривается как положительный фактор для предприятия.

Таблица 7.4. Система показателей, включенных в методику интегральной оценки рисков

| Вид риска | Показатель (критерий) | Тип рисковой ситуации | Вес показателя | ||||

| Наименование | Обозначение | ||||||

| Высокий риск | Средний риск | Низкий риск | |||||

| Имущественный риск | Показатель доли основных средств в имуществе | ί-1 | > 0,7 | 0,5-0,7 | < 0,5 | 0,056 | |

| Показатель участия в средствах организации (финансовая независимость) | к. | < 0,3 | 0,3-0,7 | > 0,7 | 0,056 | ||

| Кредитный риск | Рентабельность основной деятельности | к2 | <0 | 0–0,22 | > 0,22 | 0,08 | |

| Коэффициент текущей ликвидности | к3 | < 0,8 | 0,8–1 | > 1 | 0,08 | ||

| Коэффициент критической ликвидности | К4 | < 0,5 | 0,5-0,8 | > 0,8 | 0,08 | ||

| Коэффициент абсолютной ликвидности | к5 | 0,03 | 0,03–0,08 | >0,08 | 0,08 | ||

| Деловая активность партнеров малого предприятия | к6 | Чем выше деловая активность предприятия, тем ниже деловая активность партнеров, тем меньше риск | 0,056 | ||||

| Оборачиваемость запасов (оборотов) | к7 | < 5 | 5–8 | > 8 | 0,08 | ||

| Удельный вес дебиторской задолженности в оборотных активах | ^2 | > 0,6 | 0,4-0,6 | < 0,4 | 0,08 | ||

| Рыночный риск | Оборачиваемость дебиторской задолженности за год | Кв | < 1 | 1–2 | > 2 | 0,08 | |

| Оборачиваемость кредиторской задолженности за год | К9 | < 1 | 1–2 | > 2 | 0,08 | ||

| Обеспеченность материальными запасами | К ίο | < 0,3 | 0,3–0, 4 | 0,4-0,7 | 0,08 | ||

| Показатель зависимости от поставщиков (N – количество поставщиков) | ^3 | 0,1-0,5 при N > 20 | 0,05–0,1 при N = 10–20 | 0,05–0,1 при N = 10–20 | 0,056 |

Значение интегрального показателя R характеризует общий уровень предпринимательского риска для предприятия и определяет тип рисковой ситуации. Увеличение показателя характеризует стабилизацию положения, сокращение неопределенности, снижение риска. К методам интегральной оценки риска следует отнести также количественную оценку степени риска, ведущего к банкротству. С этой целью рассчитывается коэффициент риска, представляющий соотношение максимально возможного объема убытков и объема собственных средств инвестора.

Эмпирические исследования показывают, что оптимальный коэффициент риска составляет 0,3, а критический, превышение которого ведет к банкротству, – 0,7.

Имеются отдельные виды предпринимательской деятельности, в которых риск поддается расчету, количественной оценке и где методы определения риска хорошо отработаны и в теории, и на практике. Это прежде всего относится к страховой деятельности и игорному бизнесу, где широко используются методы теории вероятностей, модели теории игр, математической статистики. Однако применение этих методов к другим видам деятельности часто не столь эффективно, так как страховой риск относится к определенному объекту независимо от вида деятельности. При оценке же предпринимательского риска менеджера прежде всего интересует не судьба всего объекта, а степень вероятности и размер потенциального ущерба в условиях конкретной сделки и связанных с ней решений.

Дата добавления: 2017-11-04; просмотров: 354;