ГЛАВА 6. УПРАВЛЕНИЕ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТЬЮ

6.1 Принципы управления дебиторской задолженностью

Дебиторская задолженность является наиболее динамичной составляющей текущих активов компании. В структуре оборотных активов дебиторская задолженность, как правило, занимает наибольший удельный вес.

В зависимости от сферы применения понятие дебиторской задолженности имеет разные трактовки (табл.)

Таблица – Подходы к определению дебиторской задолженности

| Сфера применения | Определение |

| Экономическая | Сумма долгов за реализованные товары (работы, услуги) от других юридических и физических лиц |

| Финансовая | Совокупность финансовых отношений по поводу способов и сроков расчетов между поставщиками и покупателями. Отложенный во времени потенциально положительный денежный поток. |

| Бухгалтерская | Статья оборотных активов во II разделе «АКТИВЫ» бухгалтерского баланса (Форма №1). |

| Юридическая | Имущественные права (требования), принадлежащие организации как кредитору по неисполненным денежным обязательствам третьих лиц. |

Множество подходов к трактовке понятия дебиторской задолженности определяет необходимость ее классификации.

Согласно критерию «срок задолженности» дебиторскую задолженность подразделяют на:

1. Краткосрочную задолженность – задолженность, подлежащую погашению в течению года.

2. Долгосрочную задолженность – задолженность, подлежащую погашению через год или более.

По критерию «качество задолженности» дебиторская задолженность подразделяется на:

1. Текущую дебиторскую задолженность – это задолженность, сроки погашения которой еще не наступили в соответствии с условиями договора.

2. Просроченная дебиторская задолженность – это задолженность, неоплаченная после наступления срока, установленного договором. Подразделяется на:

2.1 Сомнительную дебиторскую задолженность – дебиторская задолженность, под которую не созданы специальные фонды и резервы, и не обеспеченная залогом, поручительством, банковской гарантией.

2.2 Безнадежную дебиторскую задолженность – это нереальная к взысканию задолженность в связи с истечением срока исковой давности (три года) или наступления какого-либо другого события, установленного законодательством РФ.

В соответствии с Налоговым Кодексом РФ дебиторская задолженность, по которой истек срок исковой давности (3 года), списывается на внереализационные расходы, уменьшая налогооблагаемую прибыль.

Для равномерного списания на внереализационные расходы неполученной в течение срока исковой давности дебиторской задолженности компании могут создавать резерв по сомнительным долгам.

Согласно ст.266 НК РФ в резерв по сомнительным долгам включается следующая дебиторская задолженность со сроками возникновения:

· Свыше 90 дней – в 100% размере;

· От 45 до 90 дней – в сумме 50% выявленной задолженности.

· До 45 дней – не включается в сумму резерва.

После создания резерва по сомнительным долгам компания списывает безнадежную задолженность только за счет резерва.

В случае, если сомнительная дебиторская задолженность превышает сумму резерва, разница включается в состав внереализационных расходов.

Предельный размер суммы резерва по сомнительным долгам – 10% выручки от продажи отчетного периода.

Пример. По данным инвентаризации компания Х имела следующие сведения о размере и видах дебиторской задолженности в 2015 году (табл. )

Таблица – Состояние дебиторской задолженности

| Период | Размер дебиторской задолженности, тыс. руб. |

| С 20 марта 2015 г. | |

| В том числе % по выданному займу | |

| С 7 июня 2015 г. | |

| С 10 октября 2015 г. | |

| С 1 ноября 2015 г. | |

| С 9 ноября 2015 г. | |

| С 15 декабря 2015 г. | |

| В том числе обеспеченная залогом | |

| Итого |

1. Определить резерв по сомнительным долгам на 1 января 2016 г.

2. Определить, за счет каких источников была покрыта безнадежная задолженность, если ее размер в I квартале 2016 г. составил 200 тыс. руб.

Решение:

Задание 1. 90 – 30 + 40 + (50 + 40 + 80)·0,5 = 185.

Пояснение к заданию №1:

1. Дебиторская задолженность, обеспеченная залогом, в сумме 30 тыс. руб. не является сомнительной, поэтому в резерв по сомнительным долгам не включается.

2. Дебиторская задолженность со сроком возникновения 15 декабря 2015 г. в сумме 60 млн. руб. (90-30=60) в резерв по сомнительным долгам также не входит, поскольку срок ее возникновения менее 45 дней.

Задание 2. Дебиторская задолженность на сумму 185 тыс. руб. будет профинансирована за счет резерва по сомнительным долгам. Оставшаяся сумма дебиторской задолженности в размере 15 тыс. руб. – за счет внереализационных расходов.

Возникновение дебиторской задолженности определяется условиями договора и связано с моментом реализации товаров (работ, услуг). Таким образом, дебиторская задолженность возникает:

· при переходе права собственности на товары после оформления и подписания документов на отгрузку товаров;

· при передаче результатов работ, услуг после оформления и подписания акта выполнения работ (услуг) или акта сдачи-приемки выполненных работ (услуг).

Цель управления дебиторской задолженностью состоит в максимизации поступлений денежных средств от дебиторов при минимизации издержек, связанных с формированием дебиторской задолженности.

Принципы эффективного управления дебиторской задолженностью:

1. Принцип единства и взаимодействия состоит в том, что принимаемые решения по управлению дебиторской задолженностью должны исключить возникновение противоречий в маркетинговой и финансовой политике компании.

2. Принцип непрерывности и последовательности заключается в необходимости на регулярной основе осуществлять управление дебиторской задолженностью в логической увязанной последовательности всех этапов управления.

3. Принцип гибкости состоит в том, что при управлении дебиторской задолженностью необходимо использовать только те методы и инструменты, которые в большей степени соответствуют оставленным перед предприятием целям и задачам.

4. Принцип информационной доступности заключается в необходимости построения прозрачного учета дебиторской задолженности таким образом, чтобы можно было получить информацию о каждом дебиторе и каждом договоре на любую дату.

Алгоритм управления дебиторской задолженностью включает ряд последовательных этапов:

Этап 1. Проведение сквозного анализа дебиторской задолженности по срокам возникновения и по перечню дебиторов с выявлением сомнительной и безнадежной задолженности.

Этап 2. Деление покупателей на группы в зависимости от возможности применения к ним различных вариантов расчетов: предоплата, отсрочка платежа и др.

Этап 3. Определение возможности предоставления скидок с цены продукции и их размера в зависимости от уровня и условий взаимодействия с покупателем, объема продаж, репутации потенциального дебитора.

Этап 4. Определение условий (сроков, размера, обеспечения и др.) коммерческого кредита, предоставляемого при отсрочке платежа.

Этап 5. Выявление возможности возникновения сомнительной дебиторской задолженности и возможных допустимых убытков при этом.

Этап 6. Определение способов взыскания сомнительной дебиторской задолженности.

Этап 7. Прогнозирование величины поступления дебиторской задолженности и расчет показателей эффективности управления дебиторской задолженностью.

Для того, чтобы оценить достигнутый результат от реализации представленного алгоритма следует проводить регулярный анализ за состоянием дебиторской задолженности и уровнем использования денежных средств, авансированных в коммерческий кредит покупателям и заказчикам.

6.2 Показатели эффективности управления дебиторской

задолженностью

Анализ и контроль дебиторской задолженности осуществляется с использованием ключевых показателей эффективности ее использования. К ним относятся:

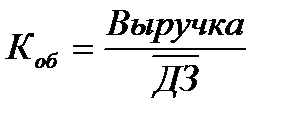

1. Доля оборотного капитала, вложенного в дебиторскую задолженность (  ):

):

,

,

где  – средняя сумма дебиторской задолженности за расчетный период, д.е.

– средняя сумма дебиторской задолженности за расчетный период, д.е.

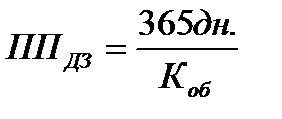

2. Период погашения дебиторской задолженности (ППДЗ):

,

,

Чем больше период просрочки задолженности, тем выше риск ее непогашения.

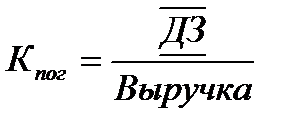

3. Коэффициент погашаемости дебиторской задолженности (Кпог):

,

,

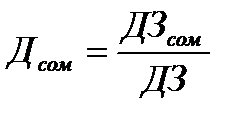

4. Доля сомнительной дебиторской задолженности (Дсом):

,

,

где ДЗсом – сомнительная дебиторская задолженность, д.е.;

ДЗ – вся дебиторская задолженность компании, д.е.

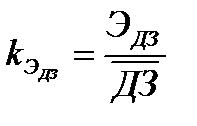

5. Экономическая эффективность от увеличения периода отсрочки платежа (  ):

):

,

,

где ЭДЗ – сумма эффекта, полученного от увеличения отсрочки платежа, д.е.;

– средний остаток по расчетам с покупателями в расчетном периоде.

– средний остаток по расчетам с покупателями в расчетном периоде.

6. Экономический эффект от повышения периода отсрочки платежа для привлечения потенциальных покупателей (ЭДЗ):

,

,

где  – дополнительная прибыль, полученная от увеличения объема продаж на условиях коммерческого кредита, д.е.;

– дополнительная прибыль, полученная от увеличения объема продаж на условиях коммерческого кредита, д.е.;

– текущие издержки, связанные с предоставлением коммерческого кредита, д.е.;

– текущие издержки, связанные с предоставлением коммерческого кредита, д.е.;

– сумма прямых финансовых потерь от невозврата долга покупателями, д.е.

– сумма прямых финансовых потерь от невозврата долга покупателями, д.е.

Говорить о повышении эффективности управления дебиторской задолженностью можно в случае ускорения оборачиваемости дебиторской задолженности и сокращения длительности ее оборота, т.е. увеличения количества оборотов дебиторской задолженности в течение периода и сокращения продолжительности одного оборота в днях.

При анализе дебиторской задолженности следует учитывать, что рост дебиторской задолженности может быть связан с усилением деловой активности компании, тогда увеличение удельного веса дебиторской задолженности в общей сумме оборотных активов является положительной тенденцией в производственно-хозяйственной деятельности компании.

6.3 Методы рефинансирования дебиторской

задолженности

Наиболее распространенными методами рефинансирования дебиторской задолженности в отечественной практике финансового управления являются следующие:

· Факторинг;

· Цессия;

· Учет и залог векселей;

· Форфейтинг;

· Краткосрочные банковские кредиты.

Факторинг – уступка дебиторской задолженности финансовому учреждению в обмен на финансирование и услуги по управлению дебиторской задолженностью.

Цессия (дисконтирование счетов) – предполагает продажу третьему лицу с дисконтом права требования по одному или нескольким счетам.

Форфейтинг (экспортный факторинг) – уступка права требования дебиторской задолженности, возникшей в связи с проведением экспортной сделки, финансовому учреждению в обмен на ее немедленное финансирование.

Учет и залог векселей – позволяет произвести заимствования на короткие сроки с помощью выпуска краткосрочных ценных бумаг.

Преимущества использования методов рефинансирования дебиторской задолженности:

· поступление денежных средств на счета компании до наступления срока платежа по расчетным документам;

· улучшается структура баланса;

· ускоряется денежный оборот;

· снижается риск неплатежа со стороны партнеров.

Контрольные вопросы

Дата добавления: 2016-05-25; просмотров: 1647;