ГЛАВА 5. УПРАВЛЕНИЕ ОБОРОТНЫМИ АКТИВАМИ

5.1. Экономическое содержание и классификация

оборотных активов

Общеизвестно, что капитал делится в зависимости от скорости оборота и способа перенесения стоимости на новый продукт (товар, услугу) на два вида – основной и оборотный. Оборотный капитал, как и основной капитал, выражает определенные производственные отношения.

Оборотный капитал –это часть капитала предприятия, финансирующая в процессе своего движения оборотные активы.

Оборотные активы компании представляют собой совокупность имущественных ценностей, обслуживающих текущую операционную деятельность.

Особенности оборотных активов:

1. Высокая скорость оборота;

2. Функционируют только в одном производственном цикле;

3. Полностью переносят свою стоимость на весь изготовленный продукт.

4. В процессе кругооборота принимает три формы – денежную, производственную и товарную.

Оборотные активы формируют:

- запасы (производственные запасы, незавершенное производство, расходы будущих периодов, запасы готовой продукции на складе, товары отгруженные);

- дебиторская задолженность;

- краткосрочные финансовые вложения;

- денежные средства.

Производственные запасы– это запасы сырья, материалов, покупных полуфабрикатов, топлива, тары, запасных частей для ремонта машин и оборудования и другие аналогичные ценности.

Незавершенное производство – это продукция, не законченная производством и подлежащая дальнейшей обработке. Полуфабрикаты собственного изготовления – это предметы труда, которые полностью закончены в одном цехе и подлежат дальнейшей обработке в других цехах того же предприятия.

Расходы будущих периодов – это затраты, производимые в отчетный период, но подлежащие погашению в будущем. Например, расходы на рекламу, подготовку кадров и т.д.

Готовая продукция – это продукция, изготовленная для реализации и находящаяся на складах предприятия, оцененная по фактической производственной себестоимости. Готовая продукция представляет собой конечный продукт производственного процесса предприятия.

Товары отгруженные – это отгруженная продукция, по которой определен отличный от общего порядка момент перехода, права владения, пользования и распоряжения ею от организации к покупателю (например, продукция на ответственном хранении у покупателя).

Дебиторская задолженность – это задолженность данному хозяйствующему субъекту других субъектов. Дебиторская задолженность возникает в связи с временным разрывом между продажей продукции, произведенной предприятием, и оплатой покупателями счетов за поставленную продукцию. Неоплаченные счета за поставленную продукцию и векселя к получению и составляют дебиторскую задолженность.

Краткосрочные финансовые вложения – это вложение денежных средств на срок не более года в ценные бумаги, а также предоставляемые предприятием другим организациям краткосрочные займы.

Денежные средства – это денежные средства, находящиеся в кассе предприятия и на его счетах (расчетных, валютных, депозитных).

Движение оборотного капитала и его овеществление в оборотных активах включает четыре стадии.

На первой стадии денежные средства и краткосрочные финансовые вложения используются для приобретения производственных запасов. На второй стадии входящие запасы материальных оборотных средств в результате непосредственной производственной деятельности превращаются в запасы готовой продукции. На третьей стадии запасы готовой продукции реализуются потребителям и до наступления их оплаты преобразуются в дебиторскую задолженность. На четвертой стадии инкассированная, т.е. оплаченная дебиторская задолженность вновь преобразуется в денежные средства, часть которых может храниться в краткосрочных финансовых вложениях.

Классификация оборотных активов по различным признакам представлена в табл.

Таблица - Классификация оборотных активов

| Классификационный признак | Группировка оборотных активов |

| 1. По характеру участия в операционном процессе | - оборотные активы, обслуживающие производственный цикл (все виды производственных запасов); - оборотные активы, обслуживающие финансовый цикл (дебиторская задолженность, краткосрочные финансовые вложения, денежные средства). |

| 2. По периоду функционирования | - постоянная часть оборотных активов – часть оборотных активов, которая не зависит от сезонных, технологических, рыночных колебаний; - переменная часть оборотных активов – часть оборотных активов, которая существенно изменяется под воздействием сезонных, технологических, рыночных и других колебаний. |

| 3. По возможности планирования объемов и структуры | - нормируемые оборотные активы; - ненормируемые оборотные активы. |

| 4. По уровню ликвидности | - абсолютно ликвидные оборотные активы (денежные средства); - наиболее ликвидные оборотные активы (краткосрочные финансовые вложения); - быстро реализуемые оборотные активы (дебиторская задолженность); - медленно реализуемые оборотные активы (запасы сырья, материалов, незавершенное производство, готовая продукция на складах). |

Процесс управления оборотными активами включает в себя совокупность взаимосвязанных между собой мероприятий, которые составляют содержание финансовой политики по управлению оборотными активами компании:

1. Анализ оборотных активов компании за предшествующий период;

2. Оценка реальных потребностей предприятия в оборотных средствах;

3. Оптимизация соотношения постоянной и переменной частей оборотных активов;

4. Оценка возможных потерь оборотных активов;

5. Мониторинг ликвидности и оценка величины собственных оборотных средств;

6. Эффективный выбор источников финансирования оборотных активов.

При выборе политики управления оборотными активами следует соотносить риск потери ликвидности и эффективность деятельности компании (прибыльность). Можно выделить три принципиальных подхода к формированию оборотных активов:

1. Консервативный подход. Предполагает полное удовлетворение текущих потребностей компании в оборотных средствах, а также создание значительных по величине страховых резервов. С одной стороны, это позволяет минимизировать финансовые и операционные риски, с другой – снижает эффективность деятельности компании.

2. Умеренный подход. Предполагает поддержание объема оборотных активов на таком уровне, чтобы полностью удовлетворить текущие потребности компании и создать нормальные по величине страховые резервы. Этот тип политики обладает средним по величине риском и средней эффективностью.

3. Агрессивная политика связана с минимизацией страховых резервов или полным их отсутствием. Данная политика сопряжена с высоким операционным риском, но обеспечивает максимальную эффективность.

Для реализации выбранной политики управления оборотными активами необходимо произвести расчет потребности в оборотных активах.

5.2. Методы планирования потребности в

оборотных активах

К основным методам планирования потребности в оборотных активах относятся:

· метод прямого счета (нормативный метод);

· метод коэффициентов;

· балансовый метод;

· метод процента от продаж;

· метод корреляционно-регрессионного анализа;

· факторный метод;

· метод экспертных оценок.

Нормативный метод предусматривает расчет минимального размера оборотных средств, необходимых на каждый день для обеспечения текущей деятельности компании.

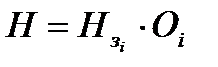

Нормативный метод предполагает установление нормативов по нормируемым элементам оборотных средств по формуле:

,

,

где Н – норматив оборотных средств в денежном выражении;

Нзi – норма запаса по i-му элементу оборотных средств;

Оi – показатель, относительно которого устанавливается норма.

Норматив оборотных средств в составе сырья и материалов рассчитывается по формуле:

где Ом – однодневная потребность в определенном материале, д.е. Определяется делением сметы затрат материалов на число календарных дней в периоде, на который рассчитана смета.

Нзм – норма запаса в днях.

Норма запаса в днях по сырью и материалам включает время в виде: транспортного запаса; запаса на приемку и разгрузку материалов; запаса на складирование; запаса на подготовку к производству (технологический запас); текущего складского запаса; гарантийного (страховой) запаса.

Транспортный запас создается у покупателя и необходим на время разрыва между оплатой счета покупателя и временем поступления сырья и материалов. Норма определяется как разница между сроком (временем) пробега грузов и временем документооборота (время на почтовый пробег платежных документов + время обработки в банках + время, установленное для акцепта счета).

Время, необходимое для приемки грузов, и время на складирование определяется хронометражем или нормами, установленными компанией.

Текущий складской запас устанавливается в размере 50% средневзвешенного интервала между поставками.

Страховой запас сырья и основных материалов рассчитывается в размере 50% текущего складского запаса.

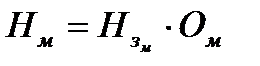

Норматив оборотных средств в незавершенном производстве рассчитывается по формуле:

где  – однодневные затраты на производство продукции, д.е. Рассчитываются путем деления планируемого выпуска продукции, оцененного по производственной себестоимости на число календарных дней в планируемом периоде.

– однодневные затраты на производство продукции, д.е. Рассчитываются путем деления планируемого выпуска продукции, оцененного по производственной себестоимости на число календарных дней в планируемом периоде.

– длительность производственного цикла в днях;

– длительность производственного цикла в днях;

– коэффициент нарастания затрат.

– коэффициент нарастания затрат.

Коэффициент нарастания затрат характеризует уровень готовности продукции в составе незавершенного производства. Коэффициент рассчитывается отношением себестоимости незавершенного производства к плановой себестоимости продукции.

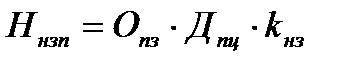

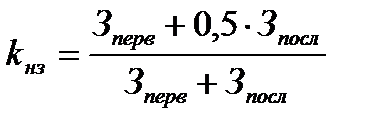

При относительно равномерном нарастании затрат в себестоимости продукции коэффициент исчисляется по формуле:

где Зперв – сумма единовременных затрат на изделие в начале производственного процесса, д.е;

Зпосл – сумма всех последующих затрат на изделие, д.е.;

0,5 – поправочный коэффициент к сумме последующих затрат.

Норматив оборотных средств на расходы будущих периодов определяется по формуле:

,

,

где РБПнп – расходы будущих периодов на начало планируемого года, д.е.;

РБПпл – расходы на эти цели, производимые в плановом году, д.е.;

РБПспис – расходы, списываемые на себестоимость продукции, выпускаемой в плановом году, д.е.

Норматив оборотных средств в запасах готовой продукции на складе предприятия определятся по формуле:

где  – однодневный выпуск готовой продукции, оцененной по производственной себестоимости, д.е.;

– однодневный выпуск готовой продукции, оцененной по производственной себестоимости, д.е.;

– норма запаса готовой продукции в днях (включает время подборки по ассортименту, накопления изделий до партии отгрузки, транспортировки, приемки представителем заказчика, погрузки готовой продукции).

– норма запаса готовой продукции в днях (включает время подборки по ассортименту, накопления изделий до партии отгрузки, транспортировки, приемки представителем заказчика, погрузки готовой продукции).

Нормативная величина дебиторской задолженности может быть рассчитана по формуле:

,

,

где  – однодневная выручка с учетом НДС, д.е.;

– однодневная выручка с учетом НДС, д.е.;

– срок предоставления отсрочки платежа, дни;

– срок предоставления отсрочки платежа, дни;

– продолжительность нахождения документов в расчетах, дни.

– продолжительность нахождения документов в расчетах, дни.

По тем элементам, удельный вес которых в составе оборотных активов невелик (например, запасы топлива, тары, запасных частей и т.п.) при расчете норматива рекомендуется использовать коэффициентный метод.

Норматив оборотных средств в запасах тары, запасных частей, специального инструмента может определяться произведением нормы запаса в рублях, установленной по отношению к определенному показателю, на плановую величину последнего. Например, норма запаса на запасные части для ремонта – в рублях на 1000 руб. первоначальной стоимости оборудования, норму спецодежды – на 1000 работающих и т.д.

Балансовый метод позволяет планировать потребность в оборотных средствах на основе сопоставления и взаимной увязки поступлений и расходования финансовых ресурсов на начало и конец расчетного периода.

где  – остаток денежных средств на конец периода, д.е.;

– остаток денежных средств на конец периода, д.е.;

– остаток денежных средств на начало периода, д.е.;

– остаток денежных средств на начало периода, д.е.;

– суммы поступлений денежных средств, д.е.;

– суммы поступлений денежных средств, д.е.;

– сумма отчислений денежных средств, д.е.

– сумма отчислений денежных средств, д.е.

Метод процента от продаж базируется на предположении, что величина оборотного капитала растет прямо пропорционально выручкеот реализации продукции.

Использование метода корреляционно-регрессионного анализа позволяет определить плановую величину оборотного капитала с помощью уравнения регрессии, устанавливающего связь между искомой плановой величиной и факторами ее определяющими.

Факторный метод учитывает уровень использования оборотного капитала в базовом периоде, тенденции изменения оборотного капитала под влиянием не только объемов производства и реализации продукции, но и себестоимости продукции, изменения форм расчетов с поставщиками и покупателями, методов организации производства, изменения индексов инфляции и т.д.

5.3. Показатели эффективности использования

оборотного капитала

5.4. Модели финансирования оборотных активов

В формировании оборотных активов могут быть задействованы следующие источники финансирования:

· собственный капитал (СК);

· долгосрочный заемный капитал (ДЗК);

· краткосрочные обязательства (КО).

Выбор того или иного источника финансирования оборотных активов зависит от общей потребности в оборотных активах, а также от принятой в организации политики управления оборотными средствами, подразумевающей поиск компромисса между риском потери ликвидности и прибыльностью компании.

В зависимости от принимаемого управленческого решения в каком соотношении использования собственные и заемные средства для финансирования текущей потребности в оборотных средствах выделяют следующие стратегии финансирования оборотных активов:

1. Агрессивная стратегия финансирования;

2. Консервативная стратегия финансирования;

3. Компромиссная стратегия финансирования.

В основе представленных стратегий финансирования потребности в оборотном капитале лежит деление оборотных активов на переменную и постоянную часть.

Постоянная часть оборотных активов определяет необходимый минимум оборотных средств для осуществления непрерывной текущей производственной деятельности.

Переменная часть оборотных активов отражает дополнительные оборотные активы, необходимые в пиковые периоды или в качестве страхового запаса.

Графическое представление структуры источников финансирования оборотных активов в зависимости от используемой стратегии их финансирования отражено на рисунке 5.

| КО |

| Оборотные активы |

| Внеоборотные активы |

| СК |

| ДЗК |

| Агрессивная политика Финансирования оборотных активов |

| Консервативная политика финансирования оборотных активов |

| Переменные оборотные активы |

| Постоянная часть оборотных активов |

| СК + ДЗК |

| Внеоборотные активы |

| КО |

| Переменные оборотные активы |

| Компромиссная политика финансирования оборотных активов |

| Постоянные оборотные активы |

| Внеоборотные активы |

| ДЗК |

| СК |

Рисунок 5. Модели финансирования оборотных активов

При агрессивной модели финансирования оборотных активов постоянная часть оборотного капитала и все внеоборотные активы финансируются за счет собственного капитала. У компании, применяющей агрессивную политику финансирования риск потери ликвидности выше.

Консервативная политика предполагает, что внеоборотные активы и вся постоянная часть оборотных активов, а также большая величина переменных оборотных средств покрывается за счет собственного капитала. Оставшаяся часть переменного оборотного капитала финансируется за счет долгосрочных кредитов и займов.

Организации, использующие консервативную политику финансирования оборотных активов, будут явно проигрывать в прибыльности, длительное время неся дополнительные затраты по обслуживанию кредитов и займов. Следовательно, при данной модели стоимость финансирования – высокая, а риск потери ликвидности – низкий.

Компромиссная стратегия финансирования оборотных активов основана на согласовании сроков существования активов и обязательств. При использовании данной модели постоянная часть оборотных активов и половина переменных оборотных активов финансируется за счет собственного капитала и долгосрочных обязательств, оставшаяся часть оборотного капитала покрывается за счет краткосрочных обязательств.

Компромиссная модель допускает наличие излишних запасов оборотных средств, что отрицательно влияет на прибыльность компании, но рассматривается как плата за поддержание риска потери платежеспособности на должном уровне.

Пример. Определить объем финансирования активов компании и структуру капитала в случае использования консервативной политики финансирования активов.

Исходные данные: среднегодовая стоимость внеоборотных активов – 159,9 млн. руб.; постоянная часть оборотных активов – 112,8 млн. руб.; максимальная дополнительная потребность в оборотных активах в период сезонного производства (6 мес.) – 68,8 млн. руб.

Решение:

1. Общий объем финансирования активов:

159,9 + 112,8 + 68,8 = 341,5 млн. руб.

2. При консервативном подходе к финансированию активов размер собственного капитала равен:

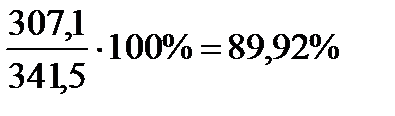

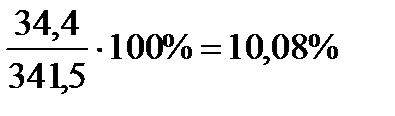

159,9 + 112,8 + 68,8/2 = 307,1 млн. руб.

3. Соответственно заемный капитал составит:

68,8/2 = 34,4 млн. руб.

4. Структура капитала, минимизирующая уровень финансового риска, имеет вид:

Собственный капитал =

Заемный капитал =

Контрольные вопросы:

1. Раскройте экономическое содержание оборотных активов

2. Охарактеризуйте состав оборотных активов.

3. Дайте характеристику подходов к формированию оборотных активов.

4. Раскройте основные методы планирования потребности в оборотных активах.

5. Раскройте сущность основных стратегий финансирования оборотных активов.

Дата добавления: 2016-05-25; просмотров: 3192;