ГЛАВА 4. УПРАВЛЕНИЕ ВНЕОБОРОТНЫМИ

АКТИВАМИ

4.1 Экономическое содержание и классификация

внеоборотных активов

Экономическое содержание внеоборотных активов можно раскрыть с двух позиций.

Согласно материально-вещественной характеристике:внеоборотные активы– это совокупность имущественных ценностей предприятия, многократно участвующих в процессе отдельных циклов хозяйственной деятельности и переносящие на продукцию свою стоимость частями в виде амортизационных отчислений.

Согласно финансовой характеристике: основной капитал – это часть капитала компании, который направлен на финансирование внеоборотных активов организации.

Внеоборотные активы формируют:

- нематериальные активы;

- результаты исследований и разработок;

- основные средства (включая незавершенное строительство);

- материальные и нематериальные поисковые активы;

- доходные вложения в материальные ценности;

- долгосрочные финансовые вложения;

- отложенные налоговые активы;

- прочие внеоборотные активы.

Нематериальные активы – это приобретенные или созданные результаты интеллектуальной деятельности и (или) созданные результаты интеллектуальной собственности, используемые в производстве продукции или для управленческих нужд организации в течение длительного времени.

Особенности нематериальных активов:

- используются в хозяйственной деятельности организации более 12 месяцев,

- приносят доход,

- обладают стоимостью,

- не имеют натурально-вещественного содержания.

Группировка нематериальных активов по определенному классификационному признаку представлена в табл.2.

Таблица 2. Классификация нематериальных активов

| Классификационный признак | Виды нематериальных активов |

| В зависимости от возможности идентификации | - идентифицируемые (могут быть четко выделены, пройти оценку, быть приняты на баланс предприятия); - неидентифицируемые (являются объектами права, например гудвилл) |

| В зависимости от степени отчуждения | - отчуждаемые (способны полностью передаваться при их продаже, передаче, аренде); -неотчуждаемые (остаются в собственности предприятия даже при частичной передаче прав на их использование) |

| В зависимости от источника приобретения | - собственные (разработанные лично работниками предприятия); - паевые (разработанные на долевых условиях); - приобретенные со стороны (получены от других физических или юридических лиц за плату или безвозмездно) |

| По функциональным видам | - объекты интеллектуальной собственности (исключительные права автора (патентообладателя) на промышленный образец, полезную модель, изобретение, программу ЭВМ, товарный знак, знак обслуживания, фирменное наименование, , а также владение «ноу-хау», секретной формулой или процессом); - деловая репутация организации; - прочие нематериальные активы |

Особый интерес, с точки зрения оценки стоимости активов компании и роста ее рыночной стоимости, проявляется в оценке неидентифицируемого нематериального актива – гудвилла.

Сущность гудвилла заключается в следующем: гудвилл возникает, когда бизнес приобретается по цене, превышающей сумму рыночных стоимостей его активов. Это превышение объясняется следующим: рыночная стоимость бизнеса в целом содержит стоимость всех активов, в том числе и тех, которые не отражены в балансе. Поскольку известно, что в балансе не отражены только неидентифицируемые нематериальные активы – значит, в гудвилле воплощена стоимость этих активов.

Общие положения в отношении оценки учета деловой репутации (гудвилла) приведены в нормативных документах:

- Международные стандарты финансовой отчетности;

- Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2000) //.

Гудвилл– это неидентифицируемый неосязаемый актив, ценность которого определяется приверженностью клиентуры, добрым именем, деловыми связями, местонахождением.

Оценка гудвилла происходит в следующих случаях:

· покупка (продажа) бизнеса;

· слияния и поглощения;

· принятия управленческих решений (при управлении стоимостью компании).

В российской практике наиболее широко применяются следующие способы оценки стоимости гудвилла компании:

1) по разности суммарной рыночной стоимости активов предприятия и стоимости всего бизнеса;

2) с позиции избыточной прибыли;

3) по объему реализации.

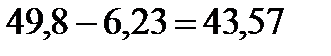

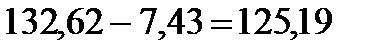

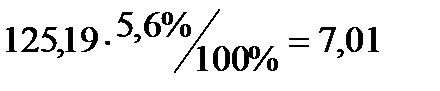

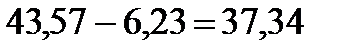

Согласно первой позиции величина гудвилла находится как разница между стоимостью компании (т.е. ее рыночной капитализацией) и величиной ее чистых активов в рыночной оценке.

Оценка гудвилла путем расчета избыточной прибыли основывается на предположении, что если одно предприятие получает больший объем прибыли на единицу активов, чем аналогичное предприятие этой же отрасли, то это означает, что дополнительную прибыль предприятию приносит именно его деловая репутация.

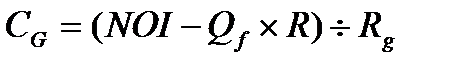

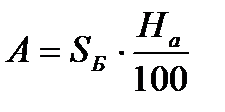

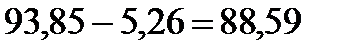

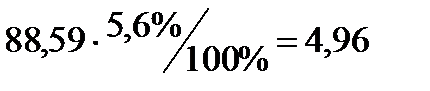

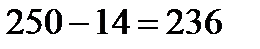

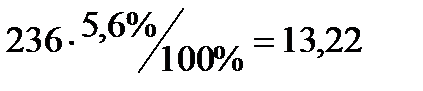

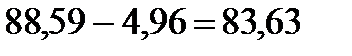

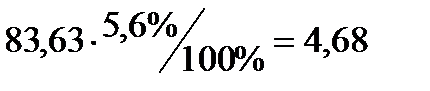

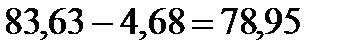

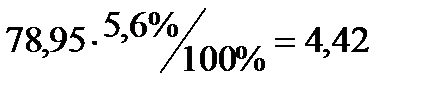

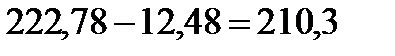

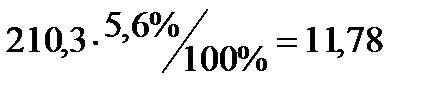

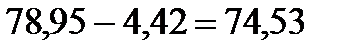

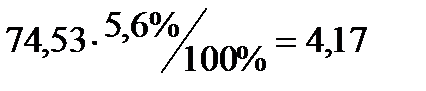

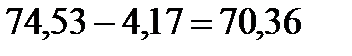

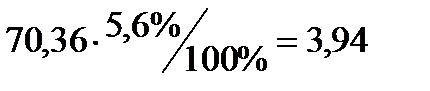

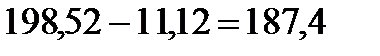

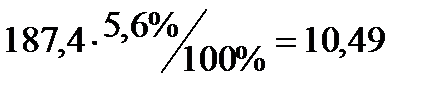

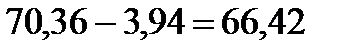

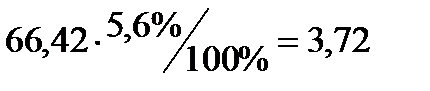

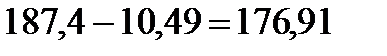

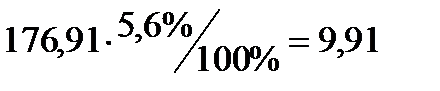

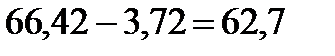

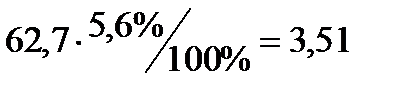

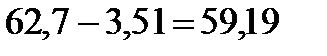

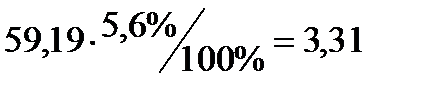

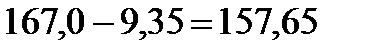

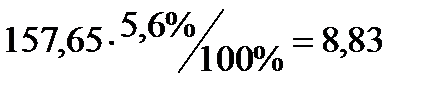

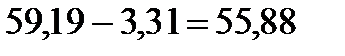

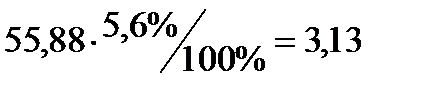

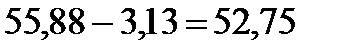

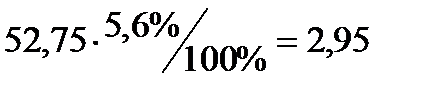

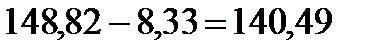

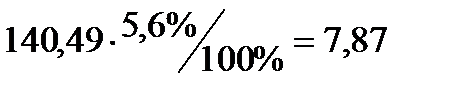

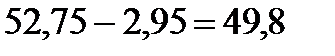

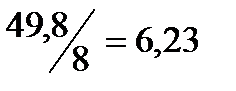

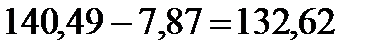

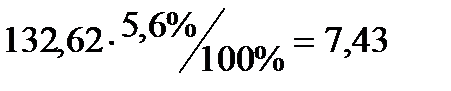

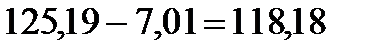

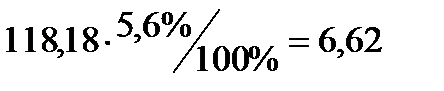

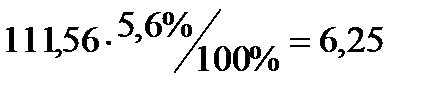

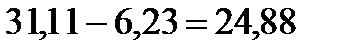

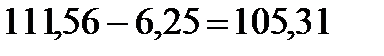

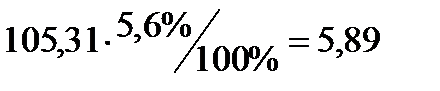

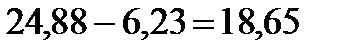

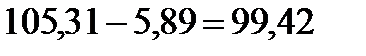

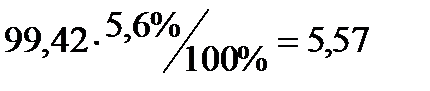

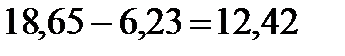

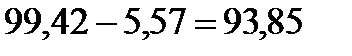

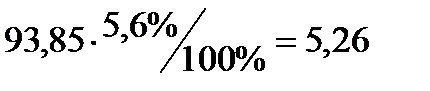

Для использования метода оценки гудвилла по объему реализации нужно знать среднеотраслевые коэффициенты рентабельности. В этом случае стоимость гудвилла компании (СG) определяется по формуле:

,

,

где NOI - чистый операционный доход от деятельности компании. Рассчитывается как валовой доход за вычетом операционных издержек и расходов на возмещение (на текущий ремонт);

Qf – стоимость реализованной продукции;

R — среднеотраслевой коэффициент рентабельности реализации продукции;

Rg – коэффициент капитализации нематериальных активов (отношение прибыли компании к стоимости нематериальных активов, учтенных на балансе) //.

Гудвиллпредставляет собой исключительно важную и абсолютно рыночную категорию, обладающую рядом особенностей:

3) является критерием, характеризующим приращение стоимости компании, достигнутое благодаря эффективному управлению;

4) не имеет материальной субстанции;

5) не отражается в балансе компании, однако существует и оказывает влияние на доходы организации;

6) оценка гудвилла может быть получена независимыми экспертами, субъективным мнением покупателей и собственников компании;

7) не отчуждаем от компании, т.е. его нельзя передать во временное пользование или продать как самостоятельную ценность;

8) не может непосредственно использоваться в производственной деятельности;

9) не очевиден в плане идентификации расходов по формированию данного ресурса;

10) является одним из ключевых показателей в оценке инвестиционной привлекательности компании.

Результаты исследований и разработоквключают расходы на завершенные научно-исследовательские, опытно-конструкторские и технологические разработки, давшие положительный результат.

Основные средства – это часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью свыше 40 000 рублей.

Состав основных фондов проиллюстрирован на рисунке .

| Основные фонды |

| Основные производственные фонды |

| Основные непроизводственные фонды |

| Активная часть ОПФ: машины, оборудование, транспортные средства |

| Пассивная часть ОПФ:здания, сооружения, передаточные устройства |

| Имущество, используемое в качестве средств труда |

| Машины и оборудование |

| Земельные участки, объекты природопользования |

| Капитальные вложения на коренное улучшение земель и в арендованные основные средства |

| Прочие основные средства |

| Здания |

| Сооружения |

| Передаточные устройства |

| Производственный и хозяйственный инвентарь |

| Инвентарь |

| Рабочий, продуктивный и племенной скот |

| Транспортные средства |

Рисунок Состав основных фондов компании

Под незавершенным строительствомпонимают затраты по незаконченному капитальному строительству, авансовые платежи, направленные на осуществление капитальных вложений, стоимость объектов основных средств и нематериальных объектов, которые еще не введены в эксплуатацию.

Таким образом, незавершенное строительство – это стоимость объектов, не введенных в эксплуатацию и не сданных заказчику.

К незавершенному строительству относятся:

- затраты на приобретение объектов основных средств и нематериальных активов, которые еще не введены в эксплуатацию и стоимость которых не сформирована;

- стоимость оборудования, переданного для монтажа;

- расходы, связанные с выполнением НИОКР и др.

Наличие у организации расходов на НИОКР расценивается как положительная динамика роста инновационной активности.

В форме №5 «Пояснительная записка к бухгалтерской отчетности» представлена расшифровка той части незавершенного строительства, которая представляет собой расходы, связанные с выполнением НИР и ОКР. Выделяют:

- сумму расходов по незаконченным НИОКР;

- сумму не давших положительных результатов расходов по НИР, ОКР и технологическим работам, отнесенных на прочие расходы.

Доходные вложения в материальные ценностихарактеризуются остаточной стоимостью имущества, предназначенного для передачи в лизинг или в прокат. То есть это имущество, переданное во временное владение и пользование или во временное пользование с целью получения дохода.

Долгосрочные финансовые вложения – это часть внеоборотных активов, представляющие собой инвестиции на срок более года.

К долгосрочным финансовым вложениям относятся:

· вклады в уставные капиталы других организаций;

· инвестиции в ценные бумаги;

· дебиторскую задолженность, полученную по договору уступки права требования;

· займы, предоставленные другим организациям и т.д.

Вклад в уставный фонд других организаций может быть осуществлен в разной форме: денежной, сырьем и материалами, основными средствами и т.д.

Для этого сравнивают процент дохода на инвестированный капитал (рентабельность вложений) в другие предприятия, который должен быть выше, чем на средства, вложенные в собственное производство.

К материальным поисковым активам относятся затраты, связанные с приобретением (созданием) объекта, имеющего материально-вещественную форму.

К нематериальным поисковым активам относятся затраты на поиск, оценку месторождений полезных ископаемых и разведку полезных ископаемых на определенных участках недр.

По статье «Прочие внеоборотные активы» отражаются средства и вложения долгосрочного характера, не нашедшие отражения в разделе I Баланса компании.

Решения в области управления внеоборотными активами сводятся к следующему:

· оптимизация структуры внеоборотных активов;

· обеспечение своевременного обновления внеоборотных активов;

· обеспечение эффективного использования внеоборотных активов;

· оптимизация структуры источников финансирования.

Оптимизация структуры внеоборотных активов осуществляется с учетом возможных резервов повышения эффективности использования внеоборотных активов. В процессе оптимизации основных средств из их состава исключается те из них, которые не участвуют в производственном процессе. Оптимизация состава и структуры внеоборотных активов может производиться на основе факторного анализа.

Обеспечение своевременного обновления внеоборотных активов предполагает следующие мероприятия:

- формирование эффективной амортизационной политики;

- определение необходимого объема обновления внеоборотных активов в предстоящем периоде и выбор наиболее эффективных форм обновления.

- оптимизация структуры источников финансирования внеоборотных активов.

4.2. Управление обновлением внеоборотных активов

4.3 Амортизационная политика организации

Амортизационная политика компании – это совокупность подходов к организации и проведению практических мероприятий по своевременному возмещению физического и морального износа амортизируемого имущества.

Задачи формирования амортизационной политики:

1. Выбор способа начисления амортизации по отдельным группам амортизируемого имущества для налогового и бухгалтерского учета;

2. Определение порядка установления сроков полезного использования по вводимым объектам амортизируемого имущества.

3. Определение целесообразности и порядка переоценки амортизируемого имущества.

4. Определение возможности и целесообразности использования поправочных коэффициентов к нормам амортизации.

При разработке амортизационной политики следует учитывать различия в способах начисления амортизации для целей бухгалтерского и налогового учета.

Амортизация –это процесс постепенного переноса стоимости основных фондов и другого амортизируемого имущества на себестоимость произведенного с их помощью продукции.

Амортизируемым имуществомпризнается имущество,результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности, используется им для извлечения дохода, и стоимость которых погашается путем начисления амортизации.

Амортизируемым имуществом признается имущество со сроком службы более 12 месяцев и первоначальной стоимостью более 40 000 рублей.

Не подлежат амортизации земля и иные объекты природопользования (вода, недра и т.д.), а также материально-производственные запасы, товары, объекты незавершенного строительства, ценные бумаги, финансовые инструменты срочных сделок (фьючерсы, опционы).

Из состава амортизируемого имущества исключены следующие основные средства:

· переданные по договорам в безвозмездное пользование, за исключением основных средств, переданных в безвозмездное пользование органам государственной власти и управления и органам местного самоуправления;

· переданные по решению руководства организации на консервацию продолжительностью свыше 3-х месяцев;

· находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев.

Амортизация включается в состав собственных источников финансовых ресурсов компании по следующим причинам:

1) амортизация не изымается у компании на всем протяжении ее функционирования;

2) накопленные амортизационные отчисления за срок службы оборудования и других объектов, на которые начисляется амортизация, до момента их выбытия являются временно свободными денежными средствами.

Для целей бухгалтерского учета выделяют следующие методы начисления амортизации:

- линейный метод;

- метод уменьшаемого остатка;

- метод списания стоимости по сумме чисел лет срока полезного использования;

- метод списания стоимости пропорционально объему продукции (производственный метод).

Для целей налогового учета выделяют:

- линейный метод;

- нелинейный метод.

Сравнительная характеристика различных методов начисления амортизации представлена в табл. 3.

Таблица 3. Характеристика методов начисления амортизации в бухгалтерском и налоговом учете

| Бухгалтерский учет. ПБУ 6/01 | Налоговый учет. Глава 25 НК РФ | |||||||||||||||||||||||||||||||||

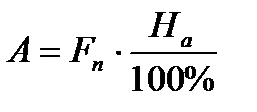

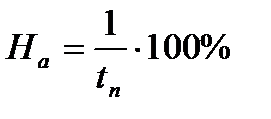

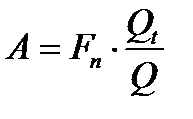

1. 1. Линейный метод.При линейном способе годовая сумма амортизационных отчислений (А) рассчитывается путем умножения первоначальной (восстановительной) стоимости на норму амортизации, исчисленную исходя из срока полезного использования этого объекта.

; ;  ,

где ,

где  - первоначальная стоимость, д.е.; - первоначальная стоимость, д.е.;  - норма амортизации, %; - норма амортизации, %;  - срок полезного использования данного объекта амортизируемого имущества, лет. - срок полезного использования данного объекта амортизируемого имущества, лет.

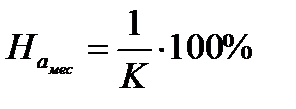

| 1. Линейный способиспользуется для единичных объектов и совпадает с линейным методом начисления амортизации в бухгалтерском учете. Разница состоит в том, что сумма амортизации для целей налогообложения определяется, исходя из расчета месячной нормы амортизации:

,

где ,

где  - месячная норма амортизации,%; - месячная норма амортизации,%;  - полное количество месяцев полезного использования.

2. Нелинейный способ применяется для целей амортизационной группы и близок к методу уменьшаемого остатка, используемому в бухгалтерском учете. - полное количество месяцев полезного использования.

2. Нелинейный способ применяется для целей амортизационной группы и близок к методу уменьшаемого остатка, используемому в бухгалтерском учете.

,

где ,

где  - суммарный баланс соответствующей амортизационной группы; - суммарный баланс соответствующей амортизационной группы;  - норма амортизации для соответствующей амортизационной группы: - норма амортизации для соответствующей амортизационной группы:

Суммарный баланс каждой амортизационной группы ежемесячно уменьшается на суммы начисленной по этой группе амортизации. При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта достигнет 20 процентов от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему осуществляется в следующем порядке: - остаточная стоимость объекта фиксируется как его базовая стоимость для дальнейших расчетов; - сумма начисленной за один месяц амортизации в отношении данного объекта амортизируемого имущества определяется путем деления базовой стоимости объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта. | |||||||||||||||||||||||||||||||||

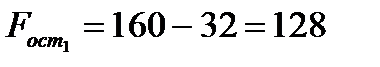

2. Метод уменьшаемого остатка.Годовая сумма амортизации начисляется путем умножения остаточной стоимости объекта основных средств на начало отчетного года на норму амортизации, увеличенную в два раза по сравнению с линейным способом.

,

где ,

где  - остаточная стоимость, д.е.; - остаточная стоимость, д.е.;  - коэффициент ускорения, устанавливаемый в соответствии с законодательством РФ (по перечню высокотехнологичных отраслей и эффективных видов машин и оборудования) - коэффициент ускорения, устанавливаемый в соответствии с законодательством РФ (по перечню высокотехнологичных отраслей и эффективных видов машин и оборудования)

| ||||||||||||||||||||||||||||||||||

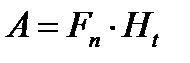

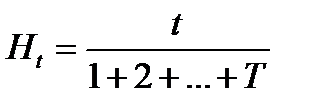

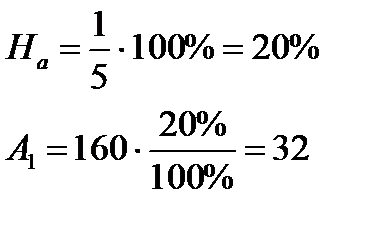

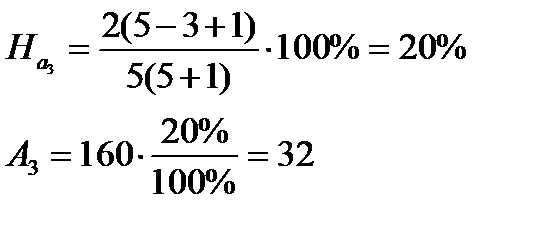

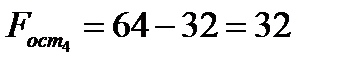

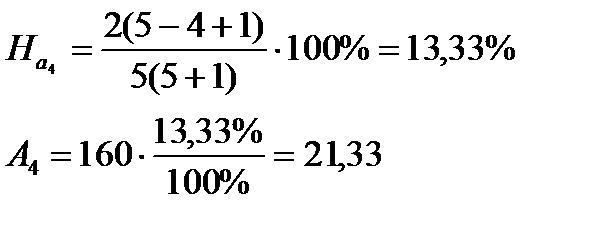

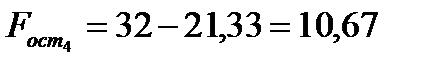

2. 3. Метод списания стоимости по сумме чисел лет полезного использования.Годовая сумма амортизационных отчислений начисляется исходя из первоначальной стоимости объекта основных средств и годового соотношения, где в числителе число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы объекта.

;

где ;

где  - норма амортизации, рассчитываемая как: - норма амортизации, рассчитываемая как:

,

где ,

где  - число лет, оставшихся до истечения срока полезного использования; - число лет, оставшихся до истечения срока полезного использования;

- срок полезного использования. - срок полезного использования.

| ||||||||||||||||||||||||||||||||||

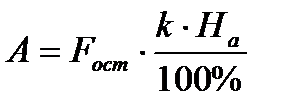

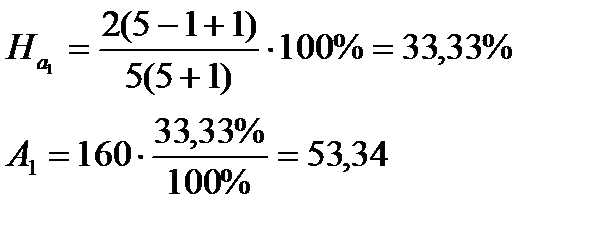

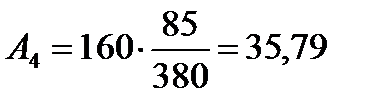

1. 4. Производственный метод.Начисление амортизационных отчислений производится исходя из натурального показателя объема продукции в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции за весь срок полезного использования объекта основных средств.

,

где ,

где  - предполагаемый объем продукции за весь срок полезного использования; - предполагаемый объем продукции за весь срок полезного использования;

- объем продукции в отчетном периоде. - объем продукции в отчетном периоде.

|

Амортизация начисляется отдельно по каждой амортизационной группе при применении нелинейного методаначисления амортизации или отдельно по каждому объекту амортизируемого имущества при применении линейного метода начисления амортизации.

Начисление амортизационных отчислений производится ежемесячно независимо от применяемого метода начисления амортизации в размере 1/12 исчисленной годовой суммы амортизации.

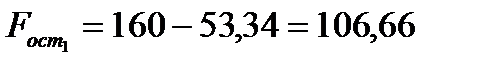

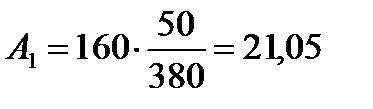

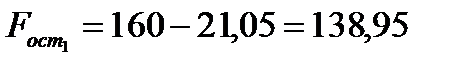

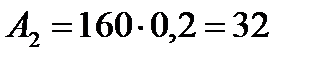

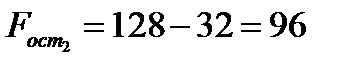

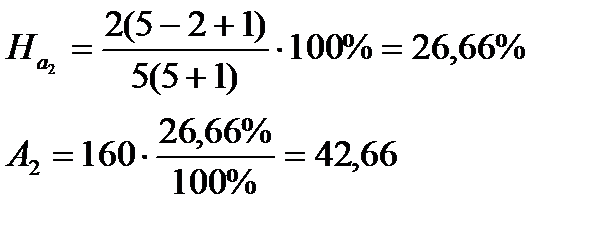

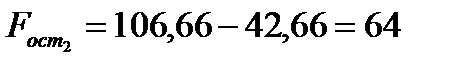

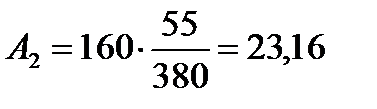

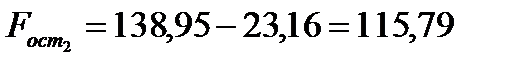

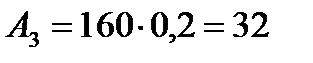

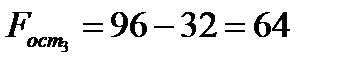

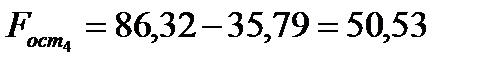

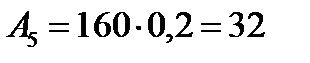

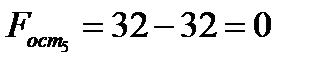

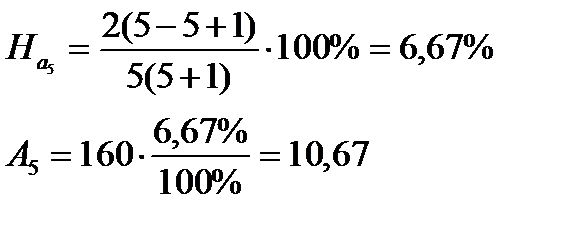

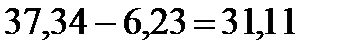

Пример 1. Первоначальная стоимость объекта основных средств составляет 160 тыс. руб. Срок полезного использования 5 лет. Объем производства по годам эксплуатации представлен в табл.

Таблица . План производства и реализации продукции.

| Наименование продукции | Объем производства, шт. | ||||

| 1 год | 2 год | 3 год | 4 год | 5 год | |

| Х |

Рассчитайте годовые суммы амортизационных отчислений и остаточную стоимость объекта основных средств:

а) линейным способом;

б) методом списания стоимости по сумме чисел лет полезного использования;

в) производственным способом.

Решение: для наглядности полученных результатов расчеты представлены в табл.

Срок полезного использования – период, в течение которого использование объекта основных средств призвано приносить доход организации и служить для выполнения целей деятельности организации.

Для целей налогового учета срок полезного использования основных средств определяется компанией самостоятельно на дату ввода их в эксплуатацию в рамках разрешенного диапазона для соответствующей амортизационной группы.

По амортизируемому имуществу, относящемуся к восьмой, девятой и десятой группам не разрешено использовать нелинейный способ начисления амортизации.

Чем короче установлен срок полезного использования, тем выше норма амортизации и соответственно, тем больше годовая сумма амортизационных отчислений.

Таблица. Порядок расчета амортизационных отчислений для целей бухгалтерского учета

В тыс. руб.

| Год | Линейный способ | Метод списания стоимости по сумме чисел лет полезного использования | Производственный способ | |||

| At | Fост | At | Fост | At | Fост | |

|

|

|

|

|

| |

|

|

|

|

|

| |

|

|

|

|

|

| |

|

|

|

|

|

| |

|

|

|

|

|

|

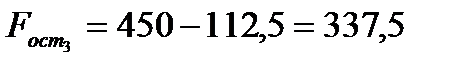

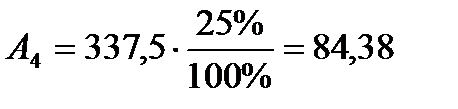

Пример 2.Первоначальная стоимость объекта основных средств 250 тыс. руб. Объект относится к 3-ей амортизационной группе. Рассчитайте суммы амортизационных отчислений нелинейным способом для целей налогового учета.

Решение: расчет представлен в табл.

Таблица – Расчет амортизационных отчислений нелинейным методом

| Месяц | Суммарный баланс амортизационной группы, тыс. руб. | Сумма амортизации, тыс. руб. | Месяц | Суммарный баланс амортизационной группы, тыс. руб. | Сумма амортизации, тыс. руб. |

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

| ||

|

|

|

|

На практике расчеты амортизационных отчислений для целей налогового учета автоматизируют с использованием ППП MS Excel или иных прикладных программных продуктов в рамках корпоративной информационной системы (КИС).

В отношении амортизируемых основных фондов, используемых для работы в условиях агрессивной среды и повышенной сменности, к основной норме амортизации налогоплательщик вправе применить специальный коэффициент, но не выше 2.

Налогоплательщик вправе применять к основной норме амортизации специальный коэффициент,но не выше 3, в отношении амортизируемых основных средств:

1) являющихся предметом договора лизинга;

2) осуществления научно-технической деятельности.

Данные положения не распространяются на основные средства, относящиеся к первой, второй и третьей амортизационной группам, в случае, если амортизация по данным основным средствам начисляется нелинейным способом.

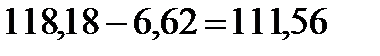

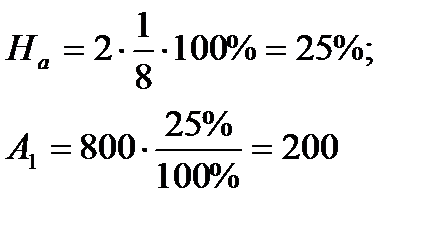

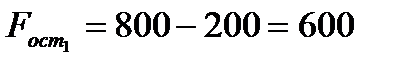

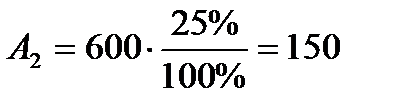

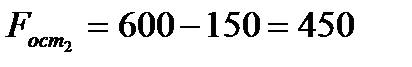

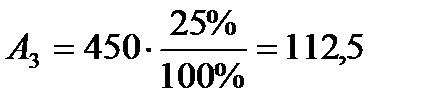

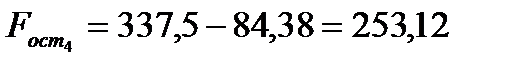

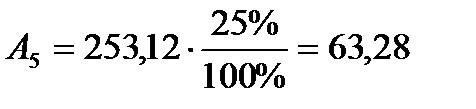

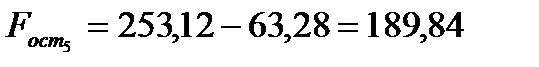

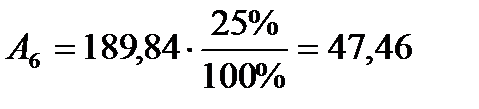

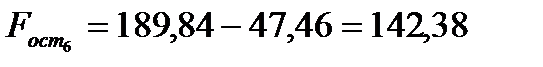

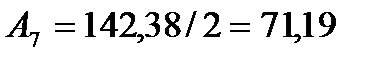

Пример 3. Рассчитайте годовую сумму амортизационных отчислений объекта основных средств методом уменьшаемого остатка (k=2), первоначальная стоимость которого равна 800 тыс. руб. Срок полезного использования установлен 8 лет.

Решение: результаты расчетов представлены в табл.

Таблица – Расчет суммы амортизационных отчислений способом уменьшаемого остатка (k=2)

В тыс. руб.

| Год | At | Fост |

|

| |

|

| |

|

| |

|

| |

|

| |

|

| |

|

| |

|

|

Таким образом, в основе разработки амортизационной политики лежит механизм использования амортизационных отчислений для снижения налогового бремени (уменьшения налогооблагаемой прибыли) за счет:

· применения нелинейного способа начисления амортизации,

· установления минимального срока полезного использования из разрешенного диапазона для соответствующей амортизационной группы;

· применения повышающих коэффициентов к нормам амортизации (если это возможно);

· проведения регулярной переоценки амортизируемого имущества.

Однако следует учитывать, что использование вышеперечисленных мер может привести к значительному увеличению себестоимости выпускаемой продукции и удорожанию ее стоимости.

4.4 Характеристика источников финансирования

основного капитала

Источники финансирования основного капитала по сферам образования можно подразделить на:

- внешние источники финансирования;

- внутренние источники финансирования.

К внешним источникам финансирования относятся

· кредиты и займы,

· паевые и иные взносы;

· эмиссия и реализация ценных бумаг;

· ассигнования из государственных и местных бюджетов;

· иные фонды.

Внутреннее финансирование осуществляется за счет денежных средств, формируемых в результате уставной деятельности организации.

По направлениям образования все источники финансирования основного капитала подразделяются на:

- собственные источники финансирования;

- заемные источники финансирования.

Ксобственным источникам формирования основного капитала относятся:

· уставный капитал;

· добавочный капитал;

· амортизационные отчисления;

· чистая прибыль.

Заемные источники формирования основного капитала:

· кредиты банков (долгосрочные);

· займы хозяйствующих субъектов (долгосрочные);

· лизинг.

Лизинг – это совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга.

Договор лизинга – договор, в соответствии с которым арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование //.

Договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора лизинга или до его истечения на условиях, предусмотренных соглашением сторон.

Лизинговая сделка основана на разграничении права собственности, права владения и права пользования:

1) предмет лизинга является собственностью лизингодателя;

2) право владения и пользования предметом лизинга переходит лизингополучателю.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может быть использовано для предпринимательской деятельности.

Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которые федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Предмет лизинга, переданный лизингополучателю по договору лизинга, учитывается на балансе лизингодателя или лизингополучателя по взаимному соглашению.

Субъекты лизинговой сделки:

1) лизингодатель – физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга.

2) лизингополучатель – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

3) Продавец – физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга.

Схематично процесс лизинговой сделки представлен на рис.

Этапы проведения лизинговой сделки:

1. Лизингополучатель самостоятельно определяет поставщика предмета лизинга (или выбирает из списка партнеров лизинговой компании) и условия сделки (цены, сроки поставки, комплектность).

2. Лизингополучатель подает заявку и полный пакет документов в лизинговую компанию.

3. Лизинговая компания рассматривает документы и принимает решение о финансировании.

4. Заключается договор между лизинговой компанией и лизингополучателем.

5. Лизинговая компания приобретает предмет финансовой аренды (например, оборудование, автотранспорт, недвижимость) и страхует его от всех имущественных рисков в страховой компании;

6. Предмет лизинга передается лизингополучателю во владение и пользование на срок, установленный договором лизинга;

7. Лизингополучатель выплачивает лизинговые платежи в течение установленного договором срока;

8. После исполнения обязательств по договору лизинга лизингополучатель может возвратить предмет лизинга или приобрести предмет лизинга в собственность на основании договора купли-продажи.

Под лизинговыми платежами понимается общая сумма платежей по договору лизинга за весь срок действия договора лизинга, в которую входят:

· возмещение затрат лизингодателя, связанных с приобретением и передачей предмета лизинга лизингополучателю;

· возмещение затрат, связанных с оказанием других предусмотренных договором лизинга услуг, а также доход лизингодателя.

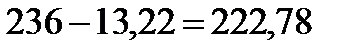

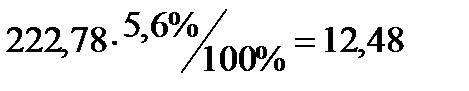

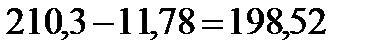

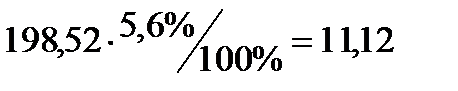

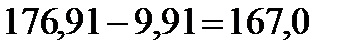

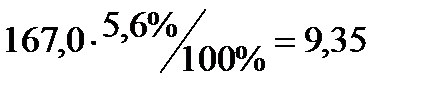

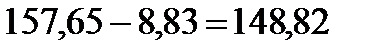

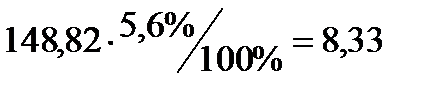

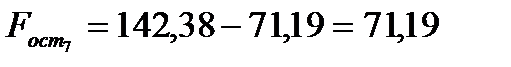

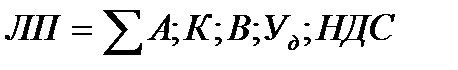

Укрупненно лизинговая плата (ЛП) рассчитывается по формуле:

где А – сумма начисленных амортизационных отчислений за срок договора лизинга;

К – плата за привлеченные лизингодателем кредитные ресурсы при получении предмета лизинга;

В – комиссионное вознаграждение лизингодателю;

Уд – плата за дополнительные услуги;

НДС – налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

Основные преимущества лизинговой сделки для лизингополучателя: 1) возможность применения повышающих коэффициентов к нормам амортизации до 3; 2) в целях налогообложения прибыли все лизинговые платежи относятся к расходам, связанным с производством и реализацией и уменьшают налогооблагаемую прибыль; 3) не требуется дополнительное обеспечение; 4) относительная доступность по сравнению с долгосрочным кредитом и займом.

Контрольные вопросы:

1. Раскройте экономическое содержание внеоборотных активов.

2. Дайте краткую характеристику основных элементов внеоборотных активов.

3. В чем проявляется сущность гудвилла? Перечислите особенности гудвилла.

4. Раскройте понятие и назначение амортизационной политики компании.

5. Охарактеризуйте основные методы начисления амортизации для целей бухгалтерского и налогового учета.

6. Перечислите основные источники финансирования внеоборотных активов. Раскройте сущность лизинговой сделки.

Дата добавления: 2016-05-25; просмотров: 771;