КОРПОРАТИВНЫХ ФИНАНСОВ

ПОНЯТИЕ, СОДЕРЖАНИЕ И ФУНКЦИИ

1.1 Особенности корпоративной формы хозяйствования.

Понятие и содержание корпоративных финансов

Приступая к изучению дисциплины «корпоративные финансы» сразу же встает вопрос, что следует понимать под термином «корпорация»?

Корпорация – это крупная вертикально и (или) горизонтально интегрированная структура, в состав которой входят организации различных форм собственности, объединенных с целью получения дополнительных конкурентных преимуществ.

Дополнительные конкурентные преимущества достигаются за счет получения эффекта синергии. Эффект синергии – получение положительного эффекта от интеграции (объединения) за счет использования системных принципов.

Критерии приобретения юридическими лицами статуса «корпорация»:

· наличие статуса юридического лица. Основной формой организации корпорации является акционерное общество;

· долевая собственность;

· ограниченная ответственность собственников;

· легкость перехода права собственности от одних собственников к другим;

· долгосрочный характер деятельности;

· централизованное управление, осуществляемое членами правления данного юридического лица.

Цели объединения предприятий в корпорации можно подразделить на стратегические и тактические финансовые цели.

К стратегическим финансовым целям корпоративных образований можно отнести:

1.Увеличение рыночной доли и укрепление конкурентных позиций на международном рынке.

3. Снижение издержек по сравнению с конкурентами.

4. Повышение эффективности инновационной политики.

5. Рост инвестиционной привлекательности.

6. Расширение ассортимента продукции и повышение ее привлекательности за счет проведения более агрессивных рекламных компаний.

Тактические финансовые цели включают:

1. Рост доходов за счет снижения затрат и увеличения объемов производства и реализации продукции.

2. Рост дивидендов за счет роста чистой прибыли.

3. Рост денежных потоков.

4. Повышение курса ценных бумаг.

5. Оптимизация структуры источников дохода.

Традиционно основополагающей целью создания и функционирования любой коммерческой организации считается получение прибыли, как конечного финансового результата сложившегося при выработке и реализации определенных управленческих решений.

Однако в настоящее время с развитием экономической науки в условиях усложнения деловых экономических отношений главной целью функционирования крупных компаний считается возможность удовлетворения интересов всех заинтересованных участников в деятельности компании (стейкхолдерская теория).

Исходя из сложившегося опыта создания и функционирования корпоративных образований в отечественной практике хозяйствования, можно выделить основные преимущества и недостатки создания корпорации (табл.1).

Таблица 1. Преимущества и недостатки корпоративной формы организации предпринимательской деятельности

| Преимущества | Недостатки |

| 1. Ограниченная ответственность акционеров по обязательствам корпорации. | 1. Двойное налогообложение: с дохода, выплачиваемого в виде дивидендов держателем акций и с прибыли корпорации. |

| 2. Оптимизация производственной деятельности по технологической цепочке (от получения сырья до производства и реализации продукции). | 2. Конфликт интересов собственников капитала и управленческого персонала корпорации. |

| 3. Дополнительная возможность диверсификации производства для снижения рисков. | 3. Благоприятные возможности для экономических злоупотреблений. |

| 4. Укрепление положения на рынке за счет завоевания большей доли рынка, расширения ассортимента продукции, выхода на рынок с новой продукцией. | 4. Более строгое регулирование корпоративной деятельности на основе федеральных и региональных законов, Устава корпорации. |

| 5. Возможность привлечения дополнительного капитала на фондовом рынке. | |

| 6. Дотирование подразделений, дочерних предприятий, осуществляющих разработку и освоение новой продукции за счет распределения и перераспределения чистой прибыли. |

Каждая организация ежедневно производит множество финансовых операций, связанных с выполнением своих контрактов и обязательств. Для небольшой фирмы эти операции довольно простые: оплата своей продукции, взыскание дебиторской задолженности и погашение кредиторской задолженности, исполнение налоговых платежей, выплата заработной платы и др.

В крупных корпорациях финансовые операции значительно сложнее, они связаны с регулированием денежных потоков, выбором эффективных способов финансирования активов, поиском решения выбора наиболее рационального способа сокращения долговой нагрузки, оптимизацией налогообложения и т.д.

В современной экономической науке трактовка понятия «корпоративные финансы» и его внутреннего содержания в отечественной и зарубежной литературе неоднозначна.

Западные специалисты подходят сугубо с прагматических позиций к определению термина «корпоративные финансы» - это:

- практика управления деньгами;

- капитал, участвующий в каком-то проекте;

- денежный заем для какой-то определенной цели.

В отечественной науке и практике под корпоративными финансами понимают экономические отношения, возникающие в процессе формирования и использования капитала, дохода и денежных фондов в процессе кругооборота средств организации.

Следует различать понятия «экономическое отношения» от таких понятий, как «деньги», «платеж», «финансовые ресурсы».

Главное отличие состоит в том, денежные отношения всегда регулируются и регламентируются нормативно-правовыми актами, стандартами, рекомендациями. Так, например, размер и порядок формирования уставного, резервного и добавочного капитала регламентируется ФЗ- «Об акционерных обществах».

Финансовые ресурсы – это денежные средства, предназначенные для выполнения финансовых обязательств, осуществления текущих затрат и затрат в расширенное воспроизводство, непроизводственную сферу.

Финансовые ресурсы могут выступать не только в форме денег, но и в форме различного вида имущества, активов организации.

Финансовые ресурсы по источникам образования подразделяются на:

- внутренние формируются в результате получения доходов от производственно-хозяйственной деятельности.

- внешние могут быть мобилизованы на финансовых рынках и получены в результате перераспределения. Они могут формироваться за счет дополнительных вкладов собственников; эмиссии и реализации ценных бумаг; в результате продажи собственных долговых ценных бумаг; привлечения кредитов и займов; бюджетных ассигнований, субсидий; получения страхового возмещения.

Финансовые ресурсы подразделяются на:

1. Собственные (уставный капитал, добавочный капитал, резервный капитал, нераспределенная прибыль, амортизация);

2. Собственные строго целевого назначения (целевое финансирование, резервы предстоящих расходов и платежей, страховое возмещение);

3. Привлеченные (авансы полученные, текущая кредиторская задолженность);

4. Заемные (полученные кредиты, займы).

Следовательно, предметом изучения дисциплины «Корпоративные финансы» является поступление и распределение дефицитных денежных ресурсов во времени и в условиях неопределенности и риска.

Сущность корпоративных финансов проявляется в выработке и принятии оптимальных управленческих решений по формированию, распределению и перераспределению ограниченных финансовых ресурсов корпорации.

1.2 Финансовые отношения и

их характеристика

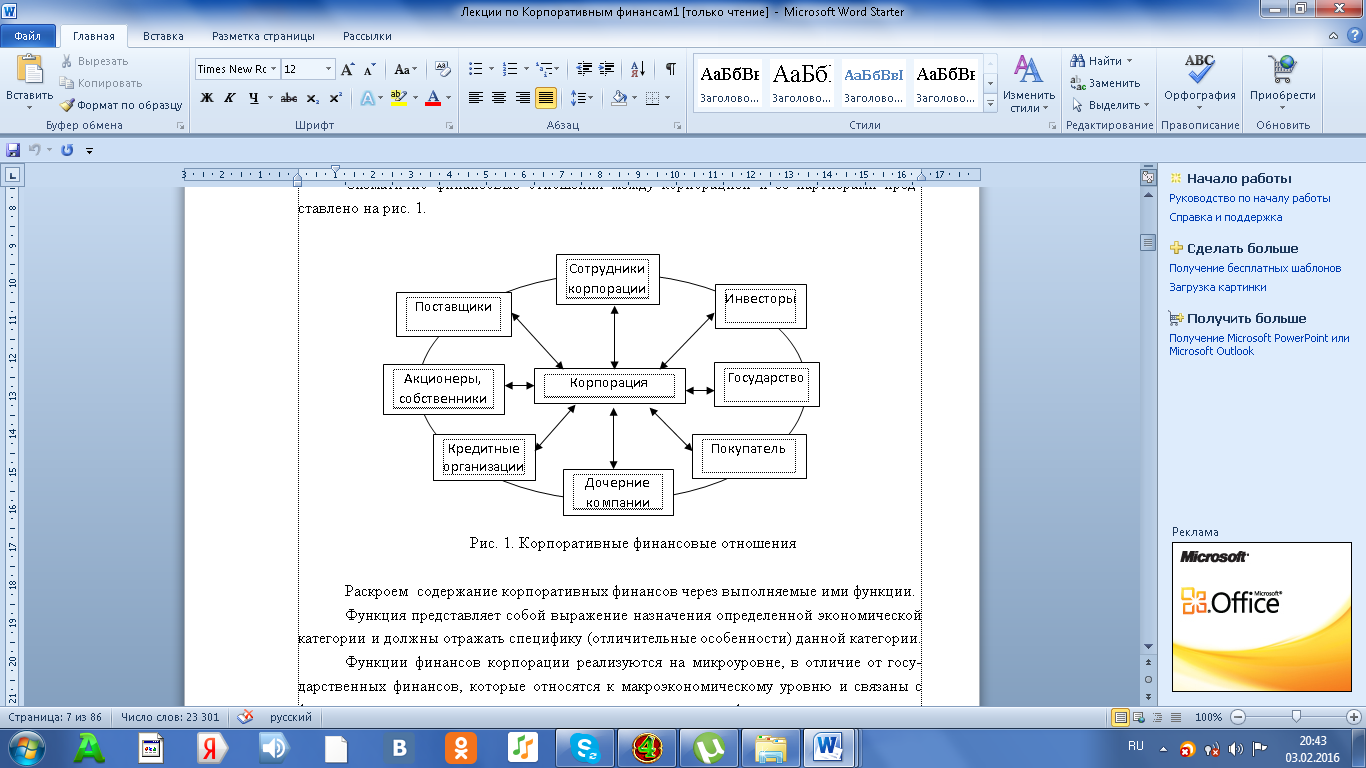

Финансовые отношения возникают между корпорацией и:

§ инвесторами по поводу формирования и эффективного использования вложенного капитала, размера отдачи на вложенный капитал;

§ акционерами и собственниками по поводу выплаты дивидендов и распределения чистой прибыли;

§ поставщиками и покупателями по поводу форм, способов и сроков расчетов, организации обеспечения исполнения обязательств (уплаты, неустойки, штрафов и т.д.);

§ кредитными организациями по поводу привлечения и размещения временно свободных денежных средств (получения и погашения кредита, займа, страховых платежей, получения банковских гарантий в обеспечение надлежащего исполнения по обязательствам корпорации и т.д.);

§ сотрудниками (наемными работками) корпорации по поводу оплаты труда и выплат из фонда потребления (материальной помощи, премий и т.д.);

§ государством по поводу перечисления налогов, сборов и обязательных платежей во внебюджетные фонды, а также при финансировании из бюджета на цели, предусмотренные государственными инновационными и инвестиционными программами развития (ФЦП);

§ дочерними компаниями, входящими в ее состав, по поводу внутрикорпорационного перераспределения средств.

Все финансовые отношения в той или иной степени регламентируются государством, поскольку охватывают процесс формирования, распределения и перераспределения ВВП.

Схематично финансовые отношения между корпорацией и ее партнерами представлено на рис. 2.

Рисунок 2. Корпоративные финансовые отношения

1.3. Функции корпоративных финансов

Содержание корпоративных финансов раскрывается через выполняемые ими функции.

Функция представляет собой выражение назначения определенной экономической категории и должна отражать специфику (отличительные особенности) данной категории //.

Функции финансов корпорации реализуются на микроуровне, в отличие от государственных финансов, которые относятся к макроэкономическому уровню и связаны с формированием и использованием государственных денежных фондов.

Корпоративные финансы непосредственно связаны с использованием капитала и денежных фондов отдельной компании для удовлетворения интересов всех заинтересованных сторон и участников.

В связи с этим функции корпоративных финансов следует определять следующим образом:

1. Формирование капитала, денежных доходов и фондов;

2. Использование капитала, денежных доходов и фондов;

3. Регулирование денежных потоков корпорации;

4. Контрольная.

Функция формирования капитала, денежных доходов и фондовпроявляется в:

· формировании уставного капитала;

· привлечении источников финансирования на фондовых рынках;

· привлечении кредитов и займов;

· формировании нераспределенной прибыли организации;

· создании специальных фондов: фонд инновационного развития, фонд накопления, фонд потребления, ремонтный фонд.

Следование данной функции позволит обеспечить сбалансированность денежных и материально-вещественных потоков и сформировать финансовые ресурсы для осуществления уставной деятельности и выполнения всех обязательств.

Функция использования капитала, доходов и денежных фондов проявляется в:

· поиске оптимальных источников финансирования оборотных и внеоборотных активов компании;

· обеспечении своевременных и в полном объеме налоговых и неналоговых платежей;

· эффективное использование временно свободных денежных средств, вложение их в высоколиквидные активы;

· использование денежных доходов и фондов на цели развития.

Функция регулирования денежных потоков проявляется в:

· определение наиболее рациональных способов формирования уставного капитала;

· оптимизация налоговых платежей;

· оптимизация краткосрочных обязательств;

· формировании учетной политики;

· определение условий хозяйственных договоров, связанных с порядком расчетов, уплатой штрафных санкций.

Контрольная функция состоит в оповещении о сложном финансовом состоянии, потери платежеспособности, ликвидности и финансовой устойчивости компании.

1.4 Принципы корпоративных финансов

К основным принципам корпоративных финансов относятся:

· самостоятельность хозяйственной деятельности;

· самоокупаемость и самофинансирование;

· учета интересов всех заинтересованных сторон;

· принцип материальной ответственности;

· принцип обеспечения финансовых резервов.

Принцип хозяйственной самостоятельности предполагает, что организация самостоятельно принимает решение по поводу целей, видов, перспектив своей производственно-хозяйственной деятельности. Однако полной хозяйственной и юридической самостоятельностью корпорации не обладают, поскольку их деятельность регулируется законодательством.

Самоокупаемостьозначает, что денежные средства вкладываемые в проекты должны окупиться. Отличительной чертой этого принципа является простое воспроизводство.

Самофинансирование состоит в том, что после оплаты всех налогов, сборов и обязательных платежей из прибыли в распоряжении корпорации должны остаться денежные средства, обеспечивающее расширенное воспроизводство.

Принцип учета интересов всех заинтересованных сторон состоит в необходимости при осуществлении производственной и финансовой деятельности учитывать интересы сотрудников компании, акционеров и собственников, кредитных учреждений и др., которые проявляются в выплате заработной платы, дивидендов, процентов по кредитам и т.д.

Принцип материальной ответственности означает наличие материальной ответственности за нарушение договорных, кредитных, налоговых обязательств и проявляется в виде штрафов, пеней и неустоек.

Принцип формирования финансовых резервовпредполагает необходимость (но не необязательность) формирования денежных резервов для уменьшения риска возникновения финансовых потерь в результате колебаний рыночной конъюнктуры, падения объема продаж, роста издержек. Средства фондов имеют целевой характер и должны храниться в ликвидной форме.

Контрольные вопросы

1.Раскройте понятие финансов корпорации.

2. Перечислите преимущества и недостатки корпоративной формы хозяйствования.

3. Дайте характеристику финансовым отношениям.

4. Охарактеризуйте функции корпоративных финансов

5. Раскройте основные принципы финансов корпорации

Дата добавления: 2016-05-25; просмотров: 2299;