ГЛАВА 9. УПРАВЛЕНИЕ ПРИБЫЛЬЮ КОРПОРАЦИИ

9.1 Экономическое содержание, функции и виды

прибыли

Финансовые результаты отражают соотношение между доходами и расходами компании.

Прибыль – это положительный финансовый результат, характеризующий превышение доходов над расходами.

Убыток – это отрицательный финансовый результат, отражающий превышение расходов над доходами.

Прибыль как важнейшая экономическая категория выполняет ряд функций:

· оценочную (прибыль характеризует экономический результат деятельности компании);

· стимулирующую (прибыль представляет собой главную цель функционирования коммерческих предприятий, размер прибыли предопределяет экономическое поведение хозяйствующих субъектов).

В качестве видов прибыли можно выделить:

1) бухгалтерскую;

2) налогооблагаемую;

3) экономическую.

Бухгалтерская прибыль отражает превышение доходов, отраженных в бухгалтерском учете над бухгалтерскими расходами.

Бухгалтерская прибыль рассчитывается в соответствии с правилами ведения бухгалтерского учета и представляет информацию внешним пользователям о финансовых результатах предприятия.

Прибылью в целях налогообложения (налогооблагаемая прибыль) признаются полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с Налоговым Кодексом.

Налогооблагаемая прибыль рассчитывается с целью определения налога на прибыль. Налогооблагаемая прибыль – это налоговая база по налогу на прибыль. Данный показатель отличается от бухгалтерской «прибыли до налогообложения» и зависит от законодательства, регулирующего процесс начисления налога на прибыль предприятия.

Основными нормативно-правовыми документами, регламентирующим учет расчетов по налогу на прибыль является ПБУ 18/02 «Учет расчетов по налогу на прибыль» (в ред. Минфина России от 24.12.2010 №186н) и Налоговый Кодекс РФ (Глава 25. Налог на прибыль организаций).

Налогооблагаемая прибыль отражается в налоговой декларации по налогу на прибыль и формируется в бухгалтерском учете.

В бухгалтерской отчетности отражается не только сумма налога на прибыль, подлежащая уплате в бюджет, но и суммы, способные оказать влияние на величину налога на прибыль последующих отчетных периодов.

Разница между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) отчетного периода, образовавшаяся в результате применения различных правил признания доходов и расходов, которые установлены в нормативных правовых актах по бухгалтерскому учету и законодательством Российской Федерации о налогах и сборах, состоит из постоянных и временных разниц //.

Под постоянными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) отчетного периода и исключаемые из расчета налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов. Например, суммы превышения фактических расходов, учитываемых при формировании бухгалтерской прибыли, над расходами, принимаемыми для целей налогообложения, по которым предусмотрены ограничения по расходам.

Под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль - в другом или в других отчетных периодах.

Временные разницы в зависимости от характера их влияния на налогооблагаемую прибыль (убыток) подразделяются на:

вычитаемые временные разницы (приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.);

налогооблагаемые временные разницы (при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах).

Вычитаемые временные разницы образуются в результате:

§ применения разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль;

§ применения разных способов признания коммерческих и управленческих расходов в себестоимости проданных товаров, продукции, работ, услуг в отчетном периоде для целей бухгалтерского и налогового учета;

§ прочих аналогичных различий.

Налогооблагаемые временные разницы образуются в результате:

§ применения разных способов начисления амортизации для целей бухгалтерского учета и целей определения налога на прибыль;

§ применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского и налогового учета;

§ прочих аналогичных различий.

Существование постоянных и временных разниц приводит к появлению отложенных налоговых активов и отложенных налоговых обязательств

Под отложенным налоговым активом (ОНА) понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Изменение величины отложенных налоговых активов в отчетном периоде равняется величине, определяемой как произведение вычитаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых активов.

Существование отложенного налогового актива показывает, что в связи с наличием временных разниц, фактический налог на прибыль в отчетном периоде больше, чем рассчитанный по бухгалтерской прибыли.

Пример возникновения вычитаемой временной разницы, которая приводит к образованию отложенного налогового актива.

Пример.Компания «Альфа» 10 января 2015 года приняла к бухгалтерскому учету объект основных средств на сумму 100 000 рублей со сроком полезного использования 5 лет. Ставка налога на прибыль 20%. Для целей бухгалтерского учета компания осуществляет начисление амортизации путем применения способа уменьшаемого остатка, а в целях определения налоговой базы по налогу на прибыль – линейный способ.

При составлении бухгалтерской отчетности за 2015 год компания использовала следующие данные:

| Для целей бухгалтерского учета, руб. | Для целей определения налогооблагаемой базы по налогу на прибыль, руб. | |

| Принят к бухгалтерскому учету объект основных средств 10 января 2015 года | 100 000 | 100 000 |

| Сумма начисленной амортизации за 2015 год | 40 000 | 20 000 |

| Балансовая стоимость объекта основных средств на 01.01.2016 г. | 60 000 | 80 000 |

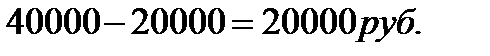

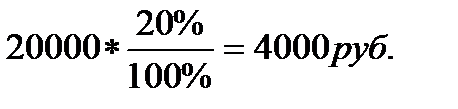

Вычитаемая временная разница при определении налоговой базы по налогу на прибыль за 2015 год составила:

Отложенный налоговый актив при определении налоговой базы по налогу на прибыль за 2015 год составил:

Под отложенным налоговым обязательством (ОНО) понимается та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Отложенные налоговые обязательства признаются в том отчетном периоде, когда возникают налогооблагаемые временные разницы.

Отложенные налоговые обязательства равняются величине, определяемой как произведение налогооблагаемых временных разниц, возникших в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Пример. Компания «Бета» в январе 2015 года приняла к бухгалтерскому учету объект основных средств на сумму 120 000 рублей со сроком полезного использования 5 лет. Ставка налога на прибыль 20%. Для целей бухгалтерского учета компания осуществляет начисление амортизации линейным способом, а в целях определения налоговой базы по налогу на прибыль – нелинейным способом.

При составлении бухгалтерской отчетности за 2015 год компания использовала следующие данные:

| Для целей бухгалтерского учета, руб. | Для целей определения налогооблагаемой базы по налогу на прибыль, руб. | |

| Принят к бухгалтерскому учету объект основных средств 10 марта 2015 года | 120 000 | 120 000 |

| Сумма начисленной амортизации за 2015 год | 24 000 | 40 130 |

| Балансовая стоимость объекта основных средств на 01.01.2016 г. | 96 000 | 79 870 |

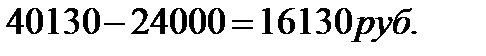

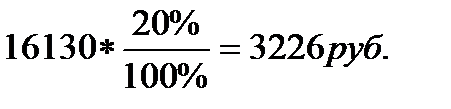

Налогооблагаемая временная разница при определении налоговой базы по налогу на прибыль за 2015 год составила:

Отложенный налоговый актив при определении налоговой базы по налогу на прибыль за 2015 год составил:

Дата добавления: 2016-05-25; просмотров: 1132;