Пример расчета текущего налога на прибыль.

Исходные данные. При составлении бухгалтерской отчетности за отчетный год компания «Кредо» в Отчете о финансовых результатах отразила прибыль до налогообложения (бухгалтерская прибыль) в размере 126 110 руб. Ставка налога на прибыль составила 20%.

Факторы, которые повлияли на отклонение налогооблагаемой прибыли (убытка) от бухгалтерской прибыли:

1. Представительские фактические расходы превысили ограничения по представительским расходам, принимаемым для целей налогообложения на 3 000 руб.

2. Амортизационные отчисления, рассчитанные для целей бухгалтерского учета, составили 4 000 руб. Из этой суммы для целей налогообложения к вычету принимается 2 000 руб.

3. Начислен, но не получен процентный доход в виде дивидендов от долевого участия в деятельности организации «А» в размере 2 500 руб.

Механизм образования постоянных, вычитаемых и налогооблагаемых временных разниц представлен в таблице.

Таблица

| Виды доходов и расходов | Суммы, учитываемые при определении бухгалтерской прибыли (убытка), руб. | Суммы, учитываемые при определении налогооблагаемой прибыли (убытка), руб. | Разницы, возникшие в отчетном периоде, руб. |

| Представительские расходы | 15 000 | 12 000 | 3 000 (постоянные разницы) |

| Суммы начисленной амортизации на амортизируемое имущество | 4 000 | 2 000 | 2 000 (вычитаемые временные разницы) |

| Начисленный процентный доход в виде дивидендов от долевого участия | 2 500 | - | 2 500 (налогооблагаемая временная разница) |

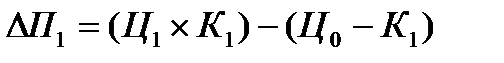

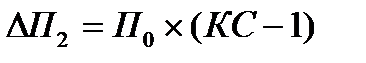

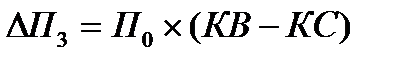

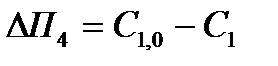

Алгоритм расчета текущего налога на прибыль следующий:

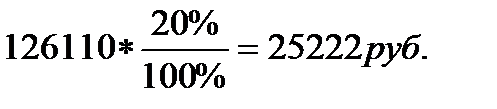

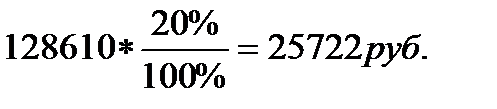

1. Условный расход по налогу на прибыль:

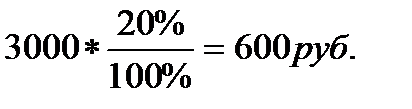

2. Постоянное налоговое обязательство:

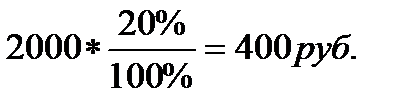

3. Отложенный налоговый актив:

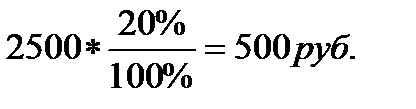

4. Отложенное налоговое обязательство:

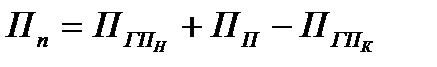

5. Текущий налог на прибыль составит:

Таким образом, размер текущего налога на прибыль, сформированного в системе бухгалтерского учета, составит 25 722 руб.

В целях проверки механизма отражения расчетов по налогу на прибыль в системе бухгалтерского учета, на правильность исчисления налога на прибыль, предназначенного для уплаты в бюджет, проведем расчет текущего налога на прибыль, используя способ корректировки бухгалтерских данных в целях определения налоговой базы по налогу на прибыль. Расчет представлен в таблице 2.

Таблица 2.

В тыс. руб.

| 1. | Прибыль до налогообложения согласно Отчету о финансовых результатах (бухгалтерская прибыль) | 126 110 |

| 5. 2. | Увеличивается на в т.ч. | 5 000 |

| Представительские расходы, превышающие предел, установленный налоговым законодательством | 3 000 | |

| Величину амортизационных отчислений, отнесенную свыше принятого в целях налогообложения сумм к возмещение (например, из-за несоответствия выбранных способов начисления амортизации) | 2 000 | |

| 3. | Уменьшается на в т.ч. | 2 500 |

| На сумму неполученного процентного дохода в виде дивидендов от долевого участия в деятельности других организаций | 2 500 | |

| 4. | Итого налогооблагаемая прибыль | 18 610 |

Текущий налог на прибыль равен:

Основная цель расчета экономической прибыли – определение финансового результата деятельности организации с учетом изменения стоимости его активов. Методики расчета показателей экономической прибыли не закреплены законодательными и нормативными актами.

Наибольшее распространение получила трактовка категории «экономическая прибыль» - как финансового результата «работы» капитала. При этом учитываются изменения рыночной стоимости активов не только в течение отчетного периода, но и будущие (предстоящие) отчетные периоды. Однако, такой результат можно определить только для предприятий, котирующих свои ценные бумаги на фондовом рынке, и он не соответствует изменению бухгалтерской стоимости активов фирмы.

Система показателей бухгалтерской прибыли в организации:

· Валовая прибыль;

· Прибыль от продаж;

· Прибыль до налогообложения;

· Чистая прибыль.

Показатель «валовая прибыль» определяется как разность между выручкой и себестоимостью продаж.

В размере себестоимости продаж при определении валовой прибыли не учитываются коммерческие расходы и управленческие (общехозяйственные) расходы.

Прибыль от продаж – показатель, отражающий финансовый результат (прибыль или убыток) от продажи продукции (товаров, работ, услуг). Он определяется как разница между выручкой и полными затратами, связанными с производством и продажей продукции (работ, услуг, товаров).

Прибыль от продаж можно рассчитать по следующим формулам

Пп = В – С = ВП – КР – УР ,

где Пп – прибыль от продаж, д.е;

В – выручка, д.е

С – полная себестоимость, д.е.

ВП – валовая прибыль, д.е.;

КР – коммерческие расходы, д.е;

УР – управленческие расходы, д.е.

Прибыль до налогообложения показывает финансовый результат, полученный от всех видов деятельности организации за отчетный период. Данный показатель представляет собой сумму «прибыли от продаж» и прочих доходов, уменьшенных на сумму прочих расходов, а также сумму процентов к получению и сумму процентов к уплате.

Прибыль до налогообложения определяется по формуле

Пдон = Пп + Дуч + Ппол – Пупл + ПД - ПР

где Пдон - прибыль до налогообложения, д.е.;

Пп – прибыль от продаж, д.е.;

Дуч – доходы от участия в других организациях, д.е.;

Ппол – проценты к получению, д.е.;

Пупл – проценты к уплате, д.е.;

ПД – прочие доходы, д.е.;

ПР – прочие расходы, д.е.

Особую важность для предприятия имеет показатель чистой прибыли.

Чистая прибыль – это прибыль, которая находится в распоряжении предприятия после уплаты налога на прибыль. Она является источником формирования собственного капитала организации и выплаты учредительского дохода.

Показатель «чистая прибыль» для целей бухгалтерского учета и составления бухгалтерской отчетности определяется как результат вычитания из прибыли до налогообложения условного расхода по налогу на прибыль и постоянных налоговых обязательств //.

ЧП = Пдон – УРНП – ПНО,

где ЧП – чистая прибыль, д.е.;

УРНП – условный расход по налогу на прибыль, д.е.;

ПНО – постоянные налоговые обязательства, д.е.

Под постоянным налоговым обязательством понимается сумма налога, которая приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде.

Постоянные налоговые обязательства рассчитываются по формуле:

ПНО = ПР*Н% ,

где ПР – постоянная разница, д.е.;

Н% – ставка налога на прибыль, %.

Условный расход по налогу на прибыль – это сумма налога на прибыль, определяемая исходя из бухгалтерской прибыли(убытка), и отраженная в бухгалтерском учете независимо от суммы налогооблагаемой прибыли (убытка).

УРНП = Пдон * Н%,

где УРНП – условный расход по налогу на прибыль, д.е.;

Пдон – прибыль до налогообложения, д.е.;

Н% – ставка налога на прибыль, %.

Условный расход по налогу на прибыль может значительно отличаться от текущего налога на прибыль (признанного для целей налогообложения). Взаимосвязь условного расхода по налогу на прибыль и текущего налога отражает следующая формула:

ТНП = УРНП +ПНО + ОНА - ОНО,

где ТНП – текущий налог на прибыль, д.е.;

УРНП - условный расход по налогу на прибыль, д.е. ;

ПНО - постоянное налоговое обязательство, д.е.;

ОНА - отложенный налоговый актив, д.е.;

ОНО - отложенное налоговое обязательство, д.е.

Таким образом, чистая прибыль рассчитывается следующим образом:

ЧП = Пдон + ОНА - ОНО – ТНП

В системе управления корпоративными финансами помимо показателей прибыли, формируемых по данным бухгалтерского учета, большое практическое значение приобретают модифицированные показатели прибыли, которые находят отражение в Международных стандартах финансовой отчетности. В таблице ____ дана классификация и методика расчетов модифицированных показателей финансовых результатов компании.

Таблица – Порядок расчета основных показателей финансового результата компании

| Показатели | Обозначение и формула расчета | |

| По российским Стандартам | По международным стандартам | |

| Валовая прибыль (Gross Margin, GM) | ВП = Выручка – Себестоимость | GM = RS - CP |

| Маржинальная прибыль (Contribution Margin, CM) | МП = Выручка – Переменные расходы | CM = RS - VC |

| Прибыль до вычета налогов, процентов и амортизации (earnings before interest, taxes, depreciation and amortization, EBITDA) | П = Чистая прибыль + Налог на прибыль + Проценты + Амортизация | EBITDA = EBIT +DA = NI + T + I + DA |

| Прибыль до вычета налогов и процентов (прибыль от продаж) (earnings before interest and taxes, EBIT) | ПП = П – Амортизация = Чистая прибыль + Налоги + Проценты | EBIT = EBITDA – DA = NI + I + Tax |

| Чистая операционная прибыль за вычетом налогов (net operating profit after taxes, NOPAT) | ЧПП = ПП – Налоговые платежи (рассчитывается путем корректировки на некоторые текущие затраты, (затраты на подготовку кадров, освоение нового рынка и т.д.) | NOPAT = EBIT – Tax of EBIT |

| Прибыль до налогообложения (earnings before taxes, EBT) | Пдон = Прибыль от продаж – Проценты | EBT = EBIT - I |

| Прибыль после налогообложения (чистая прибыль) (net income, NI) | ЧП = Пдон – Совокупный налог на прибыль (текущий и отложенный) | NI = EBT - T |

| Нераспределенная прибыль (retained earnings, RE) | НП = ЧП – Дивиденды | RE = NI - Dividends |

Представленные показатели оказывают весьма существенное влияние на построение системы управленческого учета и контроллинга в организациях.

9.2 Формирование, распределение и

использование прибыли

Формирование финансовых результатов предприятия происходит в результате получения доходов от различных видов деятельности и возмещения расходов. При этом, для получения прибыли доходы отчетного периода должны превышать расходы.

Финансовый результат деятельности предприятия, окончательно сформированный к концу года в виде чистой прибыли, подвергается распределению.

Основные направления и объем распределения чистой прибыли утверждаются на годовом общем Собрании акционеров (собственников) компании и закрепляется в Протоколе годового общего Собрания акционеров с учетом требований законодательства РФ и в соответствии с установленным порядком распределения бухгалтерской прибыли.

Прежде всего, за счет прибыли формируются резервные фонды.

В соответствии ФЗ «Об акционерных обществах» в акционерном обществе создается резервный фонд в размере, предусмотренном Уставом общества, но не менее 5 процентов от его уставного капитала.

Для остальных организационно-правовых форм организаций отчисления в резервный капитал носят добровольный характер и производятся в соответствии с порядком, установленном в учредительных документах компании.

Чистая прибыль может распределяться на предприятии двумя способами:

· фондовым методом;

· безфондовым методом.

Способ распределения чистой прибыли должен обязательно быть отражен в учетной политике компании, утвержденной приказом генерального директора по предприятию.

Фондовый метод предполагает распределение прибыли, остающейся в распоряжении предприятия по фондам специального назначения. К таким фондам относятся

фонд накопления;

фонд потребления;

фонд социальной сферы;

ремонтный фонд;

страховые фонды;

гарантийные фонды и т.д.

Расходование средств этих фондов должно осуществляться строго по целевому назначению в соответствии с утвержденными в установленном порядке сметами.

Фонд накоплениярасходуется на финансирование затрат на мероприятия, связанные с повышением имущественного состояния предприятия и не относящихся на себестоимость продукции. Это затраты на техническое перевооружение, реконструкцию и строительство новых объектов, действующего производства, на совершенствование техники, модернизации оборудования, приобретение нематериальных активов, пополнение оборотных средств и т.д.

Фонд потребления – это средства, зарезервированные для осуществления мероприятий по социальному развитию и материальному поощрению персонала. Средства фонда предназначены для материального поощрения работников (премии и материальная помощь), обеспечение социальной защиты персонала (дотация на питание, приобретение проездных, путевок, детские учреждения, расходы по благоустройству и т.д.).

Фонд социальной сферы – это средства, предназначенные для формирования объектов социальной сферы (например, строительство жилых зданий для сотрудников компании).

Чистая прибыль истекшего года после погашения расходов, произведенных за ее счет, отчислений на пополнение резервного фонда и создание фондов специального назначения, может быть направлена на выплату учредительного дохода. Условием выплаты учредительного дохода для акционерных и иных обществ является полная оплата уставного капитала его участниками, а чистые активы должны быть выше размера уставного и резервного капитала как до, так и после начисления учредительного дохода.

Оставшаяся после начисления учредительского дохода прибыль накапливается как нераспределенная и представляет собой составную часть собственного капитала предприятия.

Безфондовый метод не предполагает создания фондов специального назначения. В этом случае предприятие имеет право расходовать средства на нужды технического совершенствования и расширения материально-производственной базы, социального развития и материального поощрения коллектива за счет имеющегося остатка нераспределенной прибыли без предварительного образования специальных фондов.

9.3 Влияние учетной политики на финансовый результат

деятельности компании

Учётная политика — совокупность способов ведения бухгалтерского учёта — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Виды учетной политики:

1. Учетная политика для целей бухгалтерского учета;

2. Учетная политика для целей налогового учета;

3. Учетная политика для отчетности по международным стандартам (например US GAAP, IFRS)

В учётной политике для целей бухгалтерского учёта в зависимости от специфики деятельности организации могут рассматриваться следующие основные вопросы:

1. Рабочий план счетов бухгалтерского учёта;

2. Формы первичных учётных документов и регистров бухгалтерского учёта, применяемых организацией;

3. Способ учёта приобретения и заготовления материалов.

4. Способ начисления амортизации основных средств:

5. Способ начисления амортизации нематериальных активов:

6. Создание резервов. Для равномерного включения расходов в издержки производства и обращения организация может формировать резервы:

7. Методы учёта поступления и выбытия материально-производственных запасов:

8. Возможность создания резерва под снижение стоимости материальных ценностей.

9. Способ учёта транспортно-заготовительных расходов в отношении товаров для торговых организаций:

10. Способ учёта товаров организациями розничной торговли:

11. Способ распределения доходов в зависимости от специфики деятельности организации

12. Способ определения выручки от выполнения работ, оказания услуг, продажи продукции с длительным циклом изготовления (строительство, научные и проектные работы, судостроение и т. п.):

13. Способ оценки незавершенного производства в зависимости от производственных или технологических особенностей:

14. Способ учёта специального инструмента, специальных приспособлений, специального оборудования и специальной одежды:

Для целей налогового учёта учётная политика формируется в соответствии с Налоговым кодексом РФ.

В учётной политике для целей налогового учёта в зависимости от применяемой системы налогообложения могут рассматриваться следующие основные вопросы:

1. Метод признания доходов и расходов для целей исчисления налога на прибыль.

2.Метод определения стоимости материально-производственных запасов

3. Метод начисления амортизации основных средств и нематериальных активов

4. Возможность формирования резервов, регулируя этим исчисление налога на прибыль

5. Метод исчисления налога на добавленную стоимость

Основы формирования учетной политики для бухгалтерского учета установлены Положением по бухгалтерскому учету ПБУ 1/2008 «Учетная политика организации».

Учетная политика организации формируется главным бухгалтером, который должен руководствоваться законодательством РФ о бухгалтерском учете, нормативными актами, регулирующими бухгалтерский учет, учитывать как структуру своей организации, так и специфику отрасли. Учетная политика, выбранная организацией, должна быть оформлена соответствующей организационно-распорядительной документацией (приказом, распоряжением) и применяться с первого января года, следующего за годом издания приказа (распоряжения).

Учетная политика оказывает существенное влияние на финансовый результат организации. Поскольку прибыль — это разница между доходами и расходами, то выбор метода их признания может увеличивать либо уменьшать конечный финансовый результат.

В отношении доходов влияние оказывает факт признания дохода и выбор метода признания дохода (метод начисления или кассовый метод).

В части расходов влияние учетной политики на финансовый результат существенно выше. В этой части учетная политика состоит из нескольких элементов: способа начисления амортизации, способа оценки запасов материальных ресурсов, способа оценки незавершенного производства, способа оценки остатков готовой продукции и др. (таблица )

Таблица. Воздействие некоторых положений учетной политики на финансовое положение организации

| Элемент учетной Политики | Допустимые варианты | Воздействие на финансовое положение |

| 1. Порядок признания выручки от реализации продукции (работ, услуг) | 1.Кассовый метод 2. Метод начисления | Первый метод обеспечивает большую финансовую устойчивость, однако ведет к недостоверности определения прибыли, т.к. расходы начисляются и учитываются в том периоде, когда они возникают, а выручка учитывается на момент оплаты и зачастую в другом отчетном периоде При втором методе у организации возникает задолженность по НДС, налогу на прибыль, которая не обеспечена реальными деньгами. Это может привести к финансовым затруднениям |

| 2. Вариант учета затрат на производство | 1. Деление затрат отчетного периода на прямые и косвенные с включением последних в фактическую себестоимость и определением полной фактической себестоимости. 2. Деление затрат на переменные и постоянные с определением неполной себестоимости. | Принципиальное различие вариантов состоит в том, что второй предполагает четкое деление затрат на переменные и постоянные. Наличие информации о последних позволяет эффективно управлять производственным риском организации, а следовательно, и доходностью |

| 3. Способ (база) распределения косвенных затрат между объектами калькулирования | 1. Прямые материальные затраты. 2. Заработная плата основных производственных рабочих. 3. Сумма прямых затрат. 4. Выручка от реализации продукции (работ, услуг) | Способ распределения оказывает существенное влияние на точность исчисления себестоимости и рентабельности отдельных видов продукции |

| 4. Порядок начисления амортизационных отчислений по объектам основных средств в бухгалтерском учете | 1. Линейный способ 2. Способ уменьшаемого остатка 3. Способ списания стоимости по сумме чисел лет срока полезного использования 4. Способ списания стоимости пропорционально объему продукции (работ, услуг) | Применение ускоренных методов амортизации уменьшает прибыль до налогообложения и соответственно сумму налога на прибыль |

| 5. Оценка незавершенного Производства | 1. Оценка по нормативной (плановой) производственной себестоимости 2. Оценка по прямым статьям затрат 3. Оценка по стоимости сырья, материалов, полуфабрикатов 4. Оценка по фактической производственной себестоимости методом инвентаризации | Чем выше стоимость незавершенного производства, тем ниже стоимость готовой продукции и выше прибыль и, следовательно, налог на прибыль и, наоборот |

| 6. Перечень резервов предстоящих расходов | 1. Создавать резервы с приведением их перечня 2. Не создавать резервы | Образование резервов способствует равномерности отнесения соответствующих затрат на себестоимость продукции, что существенно влияет на прибыль организации |

| 7. Оценка производственных запасов | 1. По себестоимости каждой единицы 2. По средней себестоимости 3. По себестоимости первых по времени приобретения материально-производственных запасов (Метод ФИФО) | Способ оценки ПЗ при их списании в производство оказывает существенное влияние на величину себестоимости продукции, следовательно, на налог на прибыль |

| 8. Оценка готовой продукции | 1. По фактической производственной себестоимости; 2. По нормативной (плановой) производственной себестоимости. 3. По прямым статьям затрат | Выбранный метод оценки готовой продукции влияет на конечную стоимость готовой продукции и, следовательно, на величину налога на прибыль |

9.4 Методы планирования прибыли

Объектом планирования финансовых результатов компании являются показатели бухгалтерской, налогооблагаемой и экономической прибыли.

К основнымметодам планирования прибыли относят:

· метод прямого счета;

· аналитический метод;

· совмещенный (комплексный) метод;

· факторный метод;

· нормативный метод;

· методы математического прогнозирования.

Методом прямого счета прибыль от продаж продукции определяется по формуле:

Пп = В – С ,

где Пп – прибыль от продаж, д.е..;

В – выручка, д.е.;

С – полная себестоимость, д.е.

Расчет прибыли при помощи данного метода осуществляется по каждому виду произведенной и реализованной продукции (работ, услуг) по всему ассортименту.

При планировании прибыли прямым метода проводится корректировка плановой прибыли товарного выпуска на прибыль в остатках готовой продукции на начало и на конец периода:

,

,

где  – прибыль от продаж, д.е.;

– прибыль от продаж, д.е.;

– прибыль в остатках нереализованной продукции на начало планируемого периода, д.е.;

– прибыль в остатках нереализованной продукции на начало планируемого периода, д.е.;

– прибыль в остатках нереализованной продукции на конец планируемого периода, д.е.;

– прибыль в остатках нереализованной продукции на конец планируемого периода, д.е.;

– прибыль от выпуска продукции в плановом периоде, д.е.;

– прибыль от выпуска продукции в плановом периоде, д.е.;

Недостатком прямого метода является громоздкость расчетов при большом ассортименте выпускаемой продукции.

В основу аналитического метода положен принцип ориентации на уровень издержек или рентабельности на основе анализа деятельности компании в предшествующие периоды. Плановую сумму прибыли корректируют с учетом ряда факторов:

· изменение в ассортименте;

· изменение качества;

· изменение цен.

Расчет плановой суммы прибыли аналитическим методом посредством использования эффекта воздействия операционного рычага осуществляется по формуле:

Пп = Ппб * (1 + СВОР * IQ),

где Пп – прибыль от продаж в плановом периоде;

Ппб – прибыль от продаж в базовом периоде;

IQ – ожидаемый прирост объема реализации в плановом периоде, коэф..

Данный метод позволяет дать быстрый ответ о плановой величине прибыли, при известных темпах изменения выручки.

Комплексный (совмещенный) метод предполагает расчет плановой величины прибыли по основной номенклатуре прямым методом, а по продукции, составляющий небольшой удельный вес в составе объема реализации – аналитическими методами. Данный метод используют в том случае, если в компании выпускают сравнимую продукцию.

Нормативный метод применяется в том случае, если возможно установить нормы и нормативы расходования материалов, топлива, заработной платы по конкретным видам продукции по центрам ответственности компании. Данный метод представляет собой сочетание метода прямого счета с установлением норм и нормативов. Прибыль рассчитывается методом прямого счета, но при распределении по центрам ответственности конкретных заданий по использованию ресурсов компании.

Для того, чтобы учесть влияние на изменение прибыли ряда факторов используют факторный метод и методы математического прогнозирования(например, метод корреляционно-регрессионного анализа).

При использовании факторной модели принцип расчетов состоит в том, что сумма прибыли рассчитывается любым методом планирования прибыли, а затем производится ее корректировка на инфляционные ожидания и изменения других факторов.

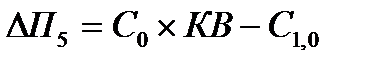

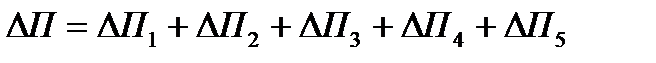

В табл. представлены факторные модели планирования прибыли с учетом ряда факторов

Таблица . Формулы факторного анализа планирования прибыли от продаж

| Фактор | Формула |

| 1. Изменение цен ан реализуемую продукцию |

|

| 2. Изменение объема реализации |

|

| 3.Изменение в структуре продукции |

|

| 4. Изменение в себестоимости продукции |

|

| 5. Изменение себестоимости за счет структурных сдвигов |

|

| 6. Общее изменение прибыли под воздействием всех факторов |

|

Обозначение:

- изменение прибыли; - изменение прибыли;

- базовое значение прибыли (прибыль за предыдущий год); - базовое значение прибыли (прибыль за предыдущий год);

- цена реализации; - цена реализации;

- объем реализации; - объем реализации;

- коэффициент роста объема реализации продукции, рассчитывается как отношение фактической себестоимости реализованной продукции за отчетный период в ценах и тарифах базисного периода (С1,0) к себестоимости базисного периода (С0); - коэффициент роста объема реализации продукции, рассчитывается как отношение фактической себестоимости реализованной продукции за отчетный период в ценах и тарифах базисного периода (С1,0) к себестоимости базисного периода (С0);

- коэффициент роста объема реализации в оценке по отпускным ценам, рассчитываемый как отношение реализации в отчетном периоде по ценам базисного периода к реализации в базисном периоде. - коэффициент роста объема реализации в оценке по отпускным ценам, рассчитываемый как отношение реализации в отчетном периоде по ценам базисного периода к реализации в базисном периоде.

|

9.5 Взаимосвязь выручки, расходов и прибыли от

реализации продукции. Точка безубыточности,

порог рентабельности и запас финансовой прочности

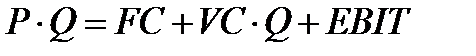

Выручка от продаж представляет собой произведение цены реализованной продукции (работ, услуг) на количество выпуска в натуральном выражении. С другой стороны, выручка должна покрывать переменные и постоянные расходы компании и обеспечивать определенный размер прибыли.

Тогда, математическое описание зависимости «затраты-выручка-прибыль» имеет вид:

,

,

где  – цена единицы изделий , д.е.;

– цена единицы изделий , д.е.;

– объем выпуска, шт.;

– объем выпуска, шт.;

– постоянные расходы (Fix Costs) на весь объем выпуска, д.е.;

– постоянные расходы (Fix Costs) на весь объем выпуска, д.е.;

– переменные расходы на единицу изделия (Variable Costs), д.е.;

– переменные расходы на единицу изделия (Variable Costs), д.е.;

– прибыль организации до выплаты налогов и процентов (в российской практике – прибыль (убыток) от продаж), д.е.

– прибыль организации до выплаты налогов и процентов (в российской практике – прибыль (убыток) от продаж), д.е.

Изучение зависимости «затраты-выручка-прибыль» лежит в основе анализа безубыточности.

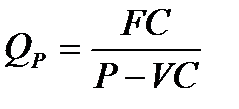

Основной составной частью анализа безубыточности является определение точки безубыточности.

Точка безубыточности – объем производства и реализации продукции в натуральном выражении, при котором предприятие не имеет ни прибыли, ни убытка.

Точка безубыточности (QP) рассчитывается по формуле:

,

,

Так как точка безубыточности определяется в натуральном выражении, ее расчет требует объемных вычислений для организаций с широкой номенклатурой выпускаемой продукции. В этом случае целесообразно рассчитывать показатель порога рентабельности, который характеризует критический объем производства и реализации продукции в стоимостном выражении.

Порог рентабельности – это выручка от продаж, при которой предприятие не имеет убытков, но еще не имеет и прибыли.

Порог рентабельности рассчитывается двумя способами:

а) аналитический;

б) графический.

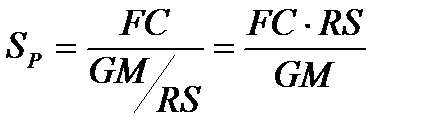

Расчет порога рентабельности аналитическим способом:

,

,

где GM (Gross Margin) – валовая маржа в отчетном периоде, д.е.;

RS – выручка от реализации, д.е.

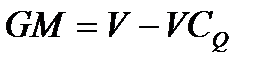

Валовая маржа представляет собой доход, который получает предприятие после возмещения переменных расходов. Валовая маржа рассчитывается по формуле:

,

,

где  - сумма переменных затрат компании в расчете на весь объем, д.е.

- сумма переменных затрат компании в расчете на весь объем, д.е.

Таким образом, если выручка от реализации опускается ниже порога рентабельности, то предприятие начинает получать убытки.

Графический метод определения порога рентабельности представлен на рис.

| Убыток |

| Издержки |

| Затраты постоянные. |

| Выручка |

| Прибыль |

| Порог рентабельности |

Рис. Графический способ определения порога рентабельности

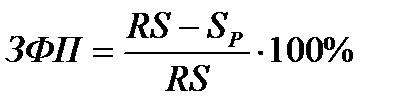

Расчет точки безубыточности и порога рентабельности дает возможность рассчитать запас финансовой прочности.

Запас финансовой прочности (ЗФП) – это величина, на которую объем производства и реализации продукции предприятия отклоняется от критического объема.

Запас финансовой прочности может характеризоваться абсолютным и относительным показателями.

Разница между достигнутой фактической выручкой и порогом рентабельности составляет запас финансовой прочности предприятияв абсолютном выражении:

ЗФП = Выручка – Порог рентабельности.

Относительное значение запаса финансовой прочности рассчитывается как отношение разницы выручки от реализации продукции и порога рентабельности к выручке от реализации продукции. Формула расчета имеет вид:

Запас финансовой прочности показывает возможность выдержать снижение выручки от продаж без получения убытков.

9.6 Понятие, сущность и методика расчета

производственного левериджа (рычага)

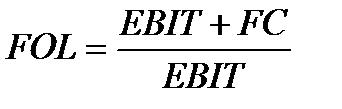

В практической деятельности для определения производственных рисков компании используют показатель производственного левериджа (рычага).

Отношение темпа изменения прибыли к темпу изменения объема реализации в натуральных единицах характеризует сила воздействия операционного рычага.

Значение данного показателя не является постоянным для организации и зависит от базовых уровней выручки, постоянных и переменных расходов.

Сила воздействия операционного рычага (FOL) рассчитывается по формуле

,

,

Сила воздействия операционного рычага показывает, на сколько процентов изменится прибыль при изменении выручки на один процент.

Таким образом, при изменении выручки на n% прибыль компании изменится на величину (n▪FOL).

Величина FOL зависит от доли постоянных издержек в общих издержках. Если постоянные расходы высоки, то даже небольшое снижение выручки может привести к значительному снижению EBIT.

Высокий уровень силы воздействия операционного рычага показывает, что даже незначительное уменьшение объема реализации может привести к существенной потери прибыли.

Пример. Плановый объем продаж компании «Альфа» в 2015 г. составил 500 000 тыс. руб. (100 тыс. шт.). Переменные издержки на единицу продукции составляют 2 500 руб. Постоянные издержки – 60 000 тыс. руб. Определите силу воздействия операционного левериджа и сделайте вывод.

Решение:

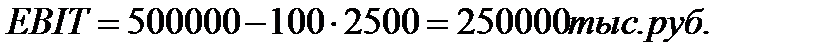

1. Определим показатель EBIT:

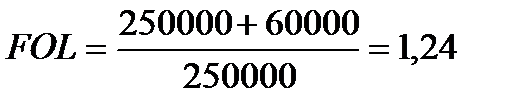

2. Определим силу воздействия операционного левериджа:

Вывод: при изменении выручки на 1% прибыль от продаж измениться на 1,24% (или в 1,24 раза).

9.7 Сущность и назначение финансового левериджа (рычага)

Для осуществления своей уставной деятельности организации используют собственные и заемные средства.

Размер и структура собственных и заемных источников финансирования оказывают непосредственное влияние на величину чистой прибыли компании и уровень финансового риска.

С одной стороны компания, использующая заемный капитал, обеспечивают рост рентабельности собственного капитала, при условии, что рентабельность всего совокупного капитала организации превышает стоимость заемного капитала. С другой стороны, чем больше доля заемных средств в общем объеме капитала организации, тем больше финансовый риск и угроза банкротства.

Оценить воздействие финансового риска позволяет эффект финансового рычага.

Эффект финансового рычага – это приращение к чистой рентабельности собственного капитала, получаемое благодаря использованию кредита, несмотря на его платность.

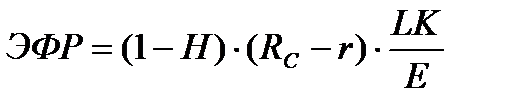

Формула ЭФР имеет вид:

,

,

где Н% – ставка налога на прибыль, коэф.;

– рентабельность совокупного капитала, %;

– рентабельность совокупного капитала, %;

r – средняя расчетная ставка процента по заемным средствам (рассчитывается путем деления фактических издержек по всем кредитам за анализируемый период на общую сумму заемных средств, используемых в анализируемом периоде), %;

LK (loan capital) – величина заемного капитала, д.е.;

E (equity) – величина собственного капитала, д.е..

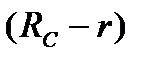

– дифференциал финансового рычага. Показывает превышение рентабельности активов над ставкой процента по кредиту.

– дифференциал финансового рычага. Показывает превышение рентабельности активов над ставкой процента по кредиту.

– коэффициент финансовой зависимости (плечо рычага).

– коэффициент финансовой зависимости (плечо рычага).

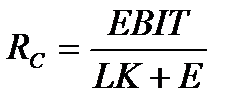

Рентабельность совокупного капитала рассчитывается по формуле:

,

,

где EBIT – операционная прибыль (прибыль до уплаты процентов и налога на прибыль).

Следует иметь в виду, что при расчете эффекта финансового рычага в составе капитала предприятия не учитывается кредиторская задолженность, так как она не относится к заемным источникам финансирования, а является привлеченным инструментом финансирования на бесплатной основе.

Эффект финансового рычага показывает прирост чистой рентабельности собственного капитала за счет привлечения заемных средств.

ROE = (1 – Н%)· RC + ЭФР,

где ROE – рентабельность собственного капитала, исчисленная по чистой прибыли, %;

Н% – ставка налога на прибыль, коэф.;

RC – рентабельность совокупного капитала, %;

ЭФР – эффект финансового рычага , %.

В ходе разработки кредитной политики при принятии решения о целесообразности привлечения заемного финансирования следует учитывать, что если показатель эффекта финансового левериджа отрицательный, то использование кредитов снижает рентабельность собственного капитала и увеличивает финансовый риск, а привлечение заемных средств в анализируемом периоде невыгодно. Если показатель эффекта финансового левериджа положительный, то использование заемного капитала дает приращение к финансовому результату.

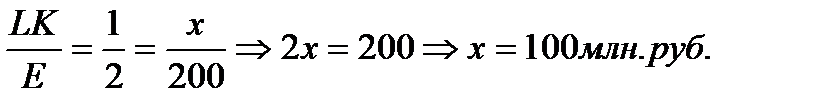

Пример. Компания «Бета» имеет следующие финансовые характеристики: среднегодовая величина собственного капитала (E) составляет 200 млн.руб., соотношение заемных средств к собственным (  равно

равно  , прибыль до уплаты налогов и процентов по кредиту (EBIT) – 50 млн. руб., ставка налога на прибыль (Н%) – 20%, средняя расчетная ставка процента (r) – 14%. Определить показатель ЭФР и сделать вывод.

, прибыль до уплаты налогов и процентов по кредиту (EBIT) – 50 млн. руб., ставка налога на прибыль (Н%) – 20%, средняя расчетная ставка процента (r) – 14%. Определить показатель ЭФР и сделать вывод.

Решение:

1. Определим величину заемного капитала:

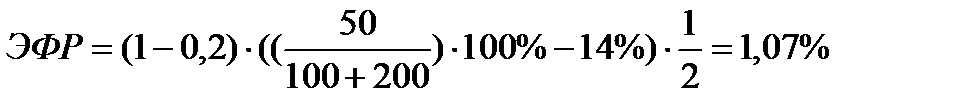

2. Рассчитаем показатель эффекта финансового рычага:

Вывод: использование смешанной схемы финансирования позволит компании «Бета» повысить рентабельность собственного капитала на 1,07%.

9.8 Показатели рентабельности:

сущность и методика расчета

Контрольные вопросы:

1. Раскройте содержание бухгалтерской, налогооблагаемой и экономической видов прибыли. В чем различие бухгалтерской и налогооблагаемой видов прибыли?

2. Раскройте показатели бухгалтерской прибыли.

3. Раскройте порядок расчета чистой прибыли.

4. Охарактеризуйте порядок распределения чистой прибыли компании.

5. Какое влияние оказывает учетная политика на финансовый результат деятельности компании?

6. Охарактеризуйте методы планирования прибыли.

7. Раскройте порядок расчета точки безубыточности, порога рентабельности и запаса финансовой прочности.

8. Охарактеризуйте сущность и порядок расчета производственного левериджа.

9. В чем проявляется эффект финансового левериджа? Раскройте порядок расчета финансового левериджа.

10. Раскройте экономический смысл показателей рентабельности.

Дата добавления: 2016-05-25; просмотров: 6553;