Сбалансированность спроса и предложения денег

Вопрос сбалансированности спроса и предложения денег (то есть вопрос соответствия фактического количества денег необходимому) – важнейший в теории денежного обращения, поскольку является основным условием макроэкономического равновесия.

Количество денег не должно быть меньше необходимого для обеспечения товарооборота. Однако избыток денег в экономике так же пагубен для нее, как и недостаток.

Проблема оптимального количества денег связана также с проблемой воздействия денег на экономический рост: Способно ли повышение денежного предложения привести к увеличению объема производимых товаров и услуг? Кейнсианцы полагают, что да, но до определенного момента – пока имеется неполная занятость, далее – дополнительное денежное предложение может вызвать инфляцию.

Как уже отмечалось выше, Фридмен выдвинул тезис о «нейтральности денег», однако согласно монетаристскому правилу для обеспечения стабильности цен государство должно поддерживать темп роста денежной массы на уровне средних темпов роста реального ВНП.

Полагаем, что в условиях огромного незадействованного природного потенциала России, большого числа незанятых трудовых ресурсов, низкого относительно производственных возможностей дохода, деньги не могут быть нейтральными по отношению к экономическому росту нашей страны.

Деньги – это побудитель, инициатор экономического роста. Поскольку рост денежной массы сопровождается увеличением совокупного спроса в любой национальной экономике, это приводит к повышению загрузки производственных мощностей (в краткосрочном периоде), увеличению запасов готовой продукции. Рост денежной массы и номинальных доходов хозяйствующих субъектов может вызвать непропорциональное (большее, чем рост доходов) увеличение их расходов на потребление (рост склонности к потреблению по мере роста доходов, вопреки теоретическим постулатам об их снижении может вызываться ростом чувства уверенности в завтрашнем дне, что отмечают российские исследователи применительно к сегодняшней ситуации), что также будет положительно влиять на реальные экономические показатели в условиях недоиспользования всех факторов производства.

Так, например, в России в период 1999-2003 гг. мощная накачка экономики деньгами (20-50 процентный прирост денежной массы в год) в условиях низкого дохода, хронического недоинвестирования сбережений и недоиспользования всех факторов производства стала предпосылкой роста ВВП, обгонявшего рост цен.

Конечно, ключевым фактором экономического роста в этот период стало увеличение мировой цены на энергоносители и рост доходов ТЭКа от продажи нефти и газа, что побудило всплеск инвестиционного спроса в ТЭКе и вызвало интенсивный рост производства в отраслях, работающих на нефтяной сектор, а также в отраслях, производящих предметы потребления, повысило спрос на ценные бумаги предприятий других отраслей со стороны отраслей ТЭК, вызвав приток денежных средств в них; увеличило доходы бюджета и ликвидность банковской системы.

Однако наряду с этим росту экономики способствовал рост кредитов частному сектору, особенно со стороны госбанков (до 35% в год).

Рост денежной массы в этот период не вызывал инфляции, поскольку перелив денег в реальный сектор экономики способствовал тому, что деньги являлись своего рода инвестиционным ресурсом, производительным капиталом. Суммарный прирост ВВП в 1999-2004 гг. составил 40,6% к уровню 1998 г., а инвестиции в основной капитал выросли на 58,9%.

Как видно из таблицы, в 2006-7 гг. внушительные темпы роста денежной массы стимулировали как экономический рост, так и прирост инвестиций в основной капитал, а резкое сокращение денежного предложения в 2008 г. спровоцировало снижение темпов роста в 2008-10 годах и падение инвестиционной активности (в 2009 г. – на 15,7%) и ВВП (на 7,8%). В то же время темпы инфляции снижались именно в период роста денежной массы, и росли – в период существенного денежного сжатия. Безусловно, в 2008-9 гг. снижение темпов роста произошло и вследствие других причин, связанных с кризисом, но роль сокращения денежного предложения (в том числе и вследствие сокращения объема выданных банками реальному сектору кредитов) также важна.

А то обстоятельство, что показатели инфляции не коррелируют с показателями прироста денежной массы, указывает на преимущественно немонетарный характер инфляции в нашей стране.

Таблица 2. Соотношение темпов роста М2, ВВП и инвестиций в основной капитал

(в процентах к предыдущему году)

| ВВП (номинальный, в текущих ценах – млрд.руб.) | 26917,2 | 33247,5 | 41276,8 | 38807,2 | 46308,5 | 55967,2 | 62218,4 | 66755,3 | 77893,1 | 80412,5 |

| Прирост ВВП (индекс физического объема к предыдущему году) | 108,2 | 108,5 | 105,2 | 92,2 | 104,5 | 104,3 | 103,4 | 101,3 | 100,7 | 96,3 |

| Инвестиции в основной капитал | 117,8 | 123,8 | 109,5 | 86,5 | 106,3 | 110,8 | 106,8 | 99,8 | 98,5 | 91,6 |

| Денежная база | 141,5 | 133,7 | 101,2 | 116,0 | 126,6 | 105,5 | 113,9 | 106,6 | 107,9 | 97,4 |

| Денежная масса М2 (национальное определение) | 148,7 | 143,5 | 100,8 | 117,7 | 131,1 | 122,6 | 113,3 | 114,6 | 102,2 | 111,5 |

| Инфляция на потребительском рынке | 109,0 | 111,9 | 113,3 | 108,8 | 108,8 | 106,1 | 106,6 | 106,5 | 111,4 | 112,9 |

Таким образом, оптимальным (при котором наблюдается сбалансированность денежного спроса и предложения), можно считать такое количество денег, которое обеспечивает необходимую степень денежного насыщения экономики, то есть способствует ее росту, при котором цены остаются постоянными.

В свою очередь сбалансированность спроса и предложения денег – это такое их соотношение, при котором в национальной экономике наблюдается устойчивый и долгосрочный рост - единственный критерий сбалансированности.

Поскольку одновременное достижение таких целей денежно-кредитного регулирования, как экономический рост, стабильность денег, полная занятость и равновесие платежного баланса невозможно, следует выбирать приоритетные. Так, с целью стимулирования экономического роста можно в определенной степени пожертвовать стабильностью денег, тем более что эмпирические показатели указывают на то, что в России в силу недоиспользования всех видов ресурсов и немонетарного характера инфляции рост денежного предложения не вызывает инфляции.

С этой позиции несколько позже мы оценим проводимую в России политику денежной рестрикции и покажем, что она гораздо вреднее для экономики страны, чем политика кредитной экспансии.

Теоретические модели соотношения спроса и предложения денег

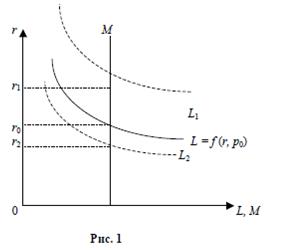

В традиционных кейнсианских и монетаристских моделях в целях упрощения анализа все денежное предложение принималось в качестве экзогенного параметра. Иногда при этом делалась оговорка, согласно которой эндогенное предложение денег коммерческими банками столь тесно связано с экзогенным предложением денег центрального банка (банковскими резервами), что денежное предложение в целом носит, по существу, экзогенный характер. Если принять допущение об экзогенном характере всего денежного предложения, тогда функция предложения денег M может быть графически представлена вертикальной линией (см. рис. 1), которую денежные власти могут сдвигать вправо или влево (соответственно, увеличивая или уменьшая предложение денег). Изменение предложения денег воздействует на ставку процента, но само это предложение, как полагали, не эластично по ставке процента.

Напротив, агрегированная функция спроса на деньги эластична по ставке процента и графически отображается кривой, имеющей убывающий наклон (как это показано на рис.1): чем ниже ставка процента, тем больше спрос на деньги. Пересечение вертикальной линии M, описывающей экзогенное денежное предложение, с кривой спроса на деньги L определяет равновесную ставку процента r0.

Напротив, агрегированная функция спроса на деньги эластична по ставке процента и графически отображается кривой, имеющей убывающий наклон (как это показано на рис.1): чем ниже ставка процента, тем больше спрос на деньги. Пересечение вертикальной линии M, описывающей экзогенное денежное предложение, с кривой спроса на деньги L определяет равновесную ставку процента r0.

В качестве другого важнейшего фактора спроса на деньги (наряду со ставкой процента) обычно принимается уровень цен. В таком случае функцию спроса на деньги в простейшем виде можно записать как L = f (r, p0), что означает, что спрос на деньги L определяется ставкой процента r при заданном уровне цен p0. (Нижний индекс 0 означает, что данный параметр временно принимается как заданный и неизменный). Если уровень цен повышается или снижается, тогда каждой данной ставке процента соответствует больший или меньший спрос на деньги. Графически эта зависимость отображается сдвигом кривой спроса на деньги, построенной по ставке процента, вправо или влево, в положение L1 или L2, соответственно (см. рис. 1). В результате ставка процента либо повышается до уровня r1, либо снижается до уровня r2.

Таково наиболее упрощенное представление функций спроса и предложения денег, пересечение которых определяет равновесную ставку процента. Изменяя предложение денег, т.е. сдвигая вертикальную линию M вправо или влево, денежные власти в состоянии изменять равновесную ставку процента, т.е. сдвигать точку пересечения функций L и M.

В экономической литературе представлены и более сложные, приближенные к реальности трактовки спроса и предложения денег. В XIX веке Джон Стюарт Милль (в «Основах политической экономии») и особенно Карл Маркс (в третьем томе «Капитала») показали зависимость спроса на деньги для текущих платежей от ставки процента в периоды торговых кризисов. Э. Хансен рассматривал функции спроса и предложения денег отдельно в сфере трансакций и в сфере активов, при этом он допускал зависимость спроса на деньги для транзакций от ставки процента в области высоких значений процента и при условии, что исчерпана возможность перелива денег из сферы активов в сферу трансакций. В 50-х годах ХХ века Джемс Тобин обосновал положение об эластичности функции транзакционного спроса на деньги по ставке процента на всем отрезке значений этой функции.

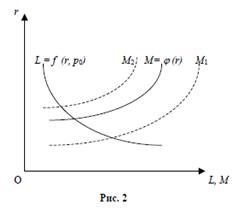

Если мы откажемся от нереалистичного допущения об экзогенном характере всего денежного предложения, тогда функция совокупного предложения денег по ставке процента M = φ (r) примет форму кривой, имеющей повышающий наклон, как это показано на рис. 2 (чем выше процент, тем больше предложение денег). При этом денежные власти, изменяя экзогенную составляющую денежного предложения (т.е. предложение денег центральным банком) могут сдвигать кривую совокупного денежного предложения на плоскости.В случае экзогенного увеличения предложения денег центральным банком, кривая совокупного денежного предложения сдвигается вправо, скажем, в положение M1, в случае сокращения – влево, скажем, в положение M2. Соответственно, понижается или повышается равновесная ставка процента.

Почему мы не можем трактовать все денежное предложение как экзогенное?

Почему мы не можем трактовать все денежное предложение как экзогенное?

Во-первых, потому, что денежное предложение коммерческих банков носит эндогенный характер.Оно определяется не только предложением денег центральным банком или банковскими резервами, но и рядом других факторов: изменением предпочтения ликвидности банков, уровнем доверия при выдаче кредитов, и, конечно, ставкой процента на финансовых рынках, включая рынки кредитов и ценных бумаг.

Во-вторых, объем денежного предложения коммерческих банков (эндогенная составляющая денежного предложения) хотя и зависит от выпуска денег центрального банка, но эта зависимость не носит прямолинейного характера, который позволил бы трактовать все предложение денег в качестве экзогенно задаваемой величины. Поэтому нельзя утверждать, что предложение денег коммерческими банками связано с предложением денег центральным банком каким-либо относительно устойчивым коэффициентом – «банковским мультипликатором». (Далее мы покажем, что его величина меняется).

Тем не менее, денежные власти, изменяя предложение резервных денег (денег центрального банка), оказывают не только прямое воздействие на совокупное денежное предложение, но также косвенное воздействие на эндогенную составляющую денежной массы. Для стран с высоким удельным весом наличных в совокупном количестве денег (например, для России) прямое воздействие на денежную массу может оказаться более важным, чем косвенное воздействие на денежное предложение коммерческих банков. Напротив, для стран с развитым безналичным и чековым обращением решающее значение имеет именно косвенное воздействие количества денег центрального банка на создание безналичных денег коммерческими банками. Но в любом случае, зависимость количества безналичных средств от эмиссии центрального банка носит сложный, отнюдь не прямолинейный характер, и требует специального изучения, с учетом специфики конкретной страны, конкретного исторического периода, конкретной фазы делового цикла.

В экономике с развитой банковской системой сфера трансакций (внутрихозяйственный оборот и даже потребительский рынок) обслуживается, преимущественно, безналичными денежными средствами, создаваемыми коммерческими банками, тогда как деньги центрального банка служат, главным образом, резервами коммерческих банков и обслуживают часть некрупных расходов публики. Поддерживая уровень резервов в коммерческих банках, центральный банк, тем самым, регулирует создание коммерческими банками безналичных денег, обслуживающих 9/10 расчетов и платежей в экономике. По мере развития безналичного и чекового оборота (в последнее десятилетие на смену чековому обороту на потребительском рынке пришли платежи с помощью пластиковых карт) основной поток предложения денег центрального банка в развитых странах перемещался от реального сектора (в котором наличные играли все меньшую роль) к сфере банковских резервов и финансовых рынков. Соответственно, доля переучета векселей и прямых кредитов экономике занимала все более скромное место в активах центральных банков.

Важно учитывать еще одно обстоятельство.Поскольку банковские резервы формируются не только за счет кредитов центрального банка, но, главным образом, за счет вкладов публики, в большинстве развитых стран роль кредитов, предоставляемых центральным банком коммерческим банкам, в настоящее время также весьма ограничена. Центральные банки за счет своих кредитов не столько формируют основную часть банковских резервов, сколько поддерживают их на достаточно стабильном уровне, восполняют временную нехватку ликвидности.

Дата добавления: 2017-02-04; просмотров: 1262;