Задачи, основные направления и информационное обеспечение анализа оборотных средств

Важное место в имуществе предприятия занимает оборотный капитал - часть капитала, вложенная в текущие активы. Основные задачи анализа оборотного капитала:

• изучение изменения состава и структуры оборотного капитала;

• группировка оборотного капитала по основным признакам;

• определение основных источников формирования оборотного капитала;

• определение основных показателей эффективности использования оборотного капитала.

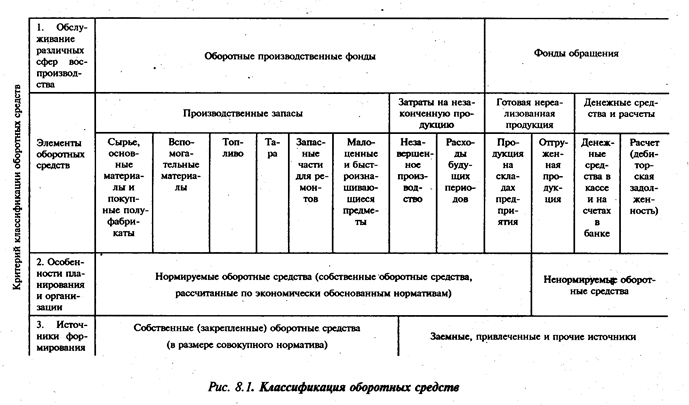

Классификация оборотных средств приведена на рис. 8.1.

Основными источниками информации для анализа оборотного капитала служат бухгалтерский баланс (форма №1), отчет о прибылях и убытках (форма № 2), данные первичного бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Элементами оборотных средств являются:

• предметы труда (сырье, материалы, топливо);

• готовая продукция на складах предприятия, товары для перепродажи;.

• средства в расчетах, краткосрочные финансовые вложения, денежные средства.

Функциональная роль оборотных средств в процессе производства в корне отличается от роли основного капитала. Оборотные средства обеспечивают непрерывность процесса производства. Характерной особенностью их является скорость оборота.

Вещественные элементы оборотного капитала (предметы труда) полностью потребляются в каждом производственном цикле, могут утрачивать свою натурально-вещественную форму и целиком включаются в стоимость изготовленной продукции (выполненных работ, оказанных услуг).

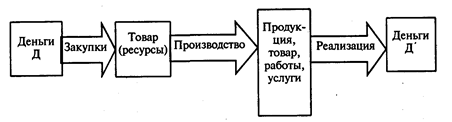

Стадии кругооборота оборотного капитала можно представить схемой:

Кругооборот капитала охватывает три стадии:

1) заготовительную (закупки);

2) производственную;

3) сбытовую.

Любой бизнес начинается с некоторой суммы денежных средств, которые вкладываются в определенное количество ресурсов для производства (или товары для продажи). В результате стадии закупок оборотный капитал из денежной формы переходит в производственную (предметы труда или товары).

На стадии производства ресурсы воплощаются в продукцию, работы или услуги. Результатом этой стадии является переход оборотного капитала из производственной формы в товарную.

На стадии реализации оборотный капитал из товарной формы вновь переходит в денежную. Размеры первоначальной суммы денег (Д) и выручки (Д/) от реализации продукции (работ, услуг) не совпадают по величине. Полученный финансовый результат бизнеса (прибыль или убыток) объясняет причины несовпадения.

Как видим, элементы оборотного капитала являются частью непрерывного потока хозяйственных операций.

Покупки приводят к увеличению производственных запасов и кредиторской задолженности; производство ведет к росту готовой продукции; реализация ведет к росту дебиторской задолженности и денежных средств в кассе и на расчетном счете. Этот цикл операций многократно повторяется и в итоге сводится к денежным поступлениям и денежным платежам.

Период времени, в течение которого совершается оборот денежных средств, представляет собой длительность производственно-коммерческого цикла. Этот период складывается из отрезка времени между уплатой денег за сырье и материалы и поступлением денег от продажи готовой продукции. На продолжительность этого периода влияют:

период кредитования предприятия поставщиками;

период кредитования предприятием покупателей;

период нахождения сырья и материалов в запасах;

период производства и хранения готовой продукции на складе.

Элементы оборотного капитала непрерывно переходят из сферы производства в сферу обращения и вновь возвращаются в производство.

Часть оборотного капитала постоянно находится в сфере производства (производственные запасы, незавершенное производство, готовая продукция на складе и т.д.), а другая часть - в сфере обращения (отгруженная продукция, дебиторская задолженность, ценные бумаги, денежные средства и т.д.). Поэтому состав и размер оборотного капитала предприятия обусловлены не только потребностями производства, но и потребностями обращения.

Потребность в оборотном капитале для сферы производства и для сферы обращения неодинакова для разных видов хозяйственной деятельности и даже для отдельных предприятий одной отрасли. Эта потребность определяется вещественным содержанием и скоростью оборота оборотных средств, объемом производства, технологией и организацией производства, порядком реализации продукции и закупок сырья и материалов и другими факторами.

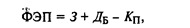

Для расчета финансово-эксплуатационной потребности (ФЭП) в оборотном капитале используются следующие методы: аналитический; прямого счета; коэффициентный.

Аналитический (опытно-статистический) метод заключается в том, что ФЭП подсчитываются за ряд лет (3—5) и усредняются. Расчеты ведутся на основе отношения:

где З — запасы и прочие оборотные активы из раздела II актива баланса; ДБ — дебиторская задолженность; КП — краткосрочные пассивы (итоги раздела VI баланса).

Метод прямого счета заключается в том, что, используя нормативы, рассчитывают потребность по каждому элементу оборотного капитала:

• потребность в производственных запасах;

• ожидаемое незавершенное производство;

• ожидаемые остатки готовой продукции на складе;

• ожидаемая дебиторская задолженность;

• необходимые денежные средства и ценные бумаги.

Далее рассчитывается нормативный запас в оборотных средствах.

Коэффициентный метод состоит в том, что сначала расчеты ведутся методом прямого счета, а затем корректируются в соответствии с ожидаемой динамикой роста объемов производства.

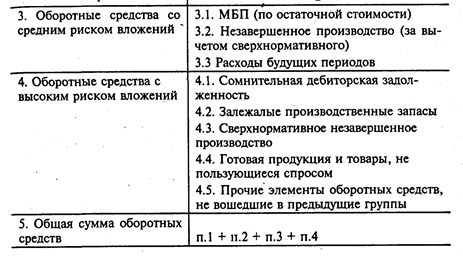

В практике планирования, учета и анализа оборотные средства группируются по следующим признакам (см. рис. 8.1):

• функциональной роли в процессе производства — на оборотные производственные фонды и фонды обращения;

• материально-вещественному содержанию — на производственные запасы, незаконченную продукцию, готовую продукцию и товары, денежные средства, расчеты и прочие активы;

• практике контроля, планирования и управления — на нормируемые и ненормируемые;

• источникам формирования — на собственные, заемные, привлеченные;

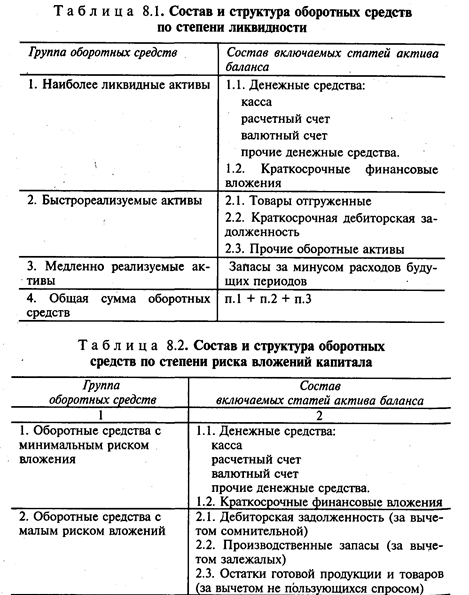

• ликвидности (скорости превращения в денежные средства) - на абсолютно ликвидные средства, быстрореализуемые, медленно реализуемые оборотные средства (табл. 8.1);

• степени риска вложения капитала — на оборотный капитал с минимальным, малым, средним и высоким риском вложений (табл. 8.2);

• стандартам учета и отражения в балансе предприятия — на оборотные средства в запасах и затратах, расчеты, денежные средства и прочие активы.

Для оценки состава и структуры оборотных средств необходимо проанализировать изменения по каждой статье текущих активов баланса (см. табл. 4.2).

В зависимости от особенностей формирования оборотные средства подразделяются на нормируемые и ненормируемые.

К нормируемым средствам относятся, как правило, все оборотные фонды, а также та часть фондов обращения, которая находится в виде остатков нереализованной готовой продукции на складе предприятия. Нормируемые оборотные средства отражаются в финансовых планах предприятия.

К ненормируемым средствам относятся все остальные элементы фондов обращения, т. е. отправленная потребителям, но еще не оплаченная продукция и все виды денежных средств и расчетов.

Деление оборотных средств на собственные и заемные указывает источники происхождения и формы предоставления предприятию оборотных средств в постоянное или временное пользование.

Собственные оборотные средства формируются за счет собственного капитала предприятия (уставный капитал, резервный капитал, накопленная прибыль и др.). Величина собственного оборотного капитала определяется как разность между итогом раздела IV пассива баланса (капитал и резервы) и итогом раздела I актива баланса (внеоборотные активы).

К собственным оборотным средствам относят также долгосрочные пассивы, т. е. предполагается, что долгосрочные пассивы предназначены для финансирования основных средств и капитальных вложений. При таком подходе величина собственного капитала определяется как разность между итогом суммы IV и V разделов пассива баланса и итогом раздела I актива баланса.

Для нормальной обеспеченности хозяйственной деятельности оборотными средствами величина их устанавливается в пределах 1/3 величины собственного капитала. Собственные оборотные средства находятся в режиме постоянного использования.

Потребность предприятия в собственном оборотном капитале является объектом планирования и отражается в финансовом плане предприятия.

Заемные оборотные средства формируются в виде банковских кредитов, а также кредиторской задолженности. Они предоставляются предприятию во временное пользование. Часть из них платная (кредиты и займы), другая - бесплатная (кредиторская задолженность).

Потребность предприятия в заемных оборотных средствах также является объектом планирования и отражается в бизнес-плане (стратегия финансирования). В разных странах используются различные соотношения между собственным и заемным капиталом. В России применяют соотношение 50/50, в США - 40/60, а в Японии - 30/70.

Источники формирования оборотных средств неразличимы в процессе кругооборота капитала. Однако система формирования оборотных средств оказывает влияние на скорость оборота, замедляя или ускоряя ее.

Кроме того, характер, источников формирования и принципы различного режима использования собственных и заемных оборотных средств являются решающими факторами, влияющими на эффективность использования оборотных средств и всего капитала.

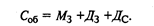

Группировка оборотных средств по способу отражения в балансе предприятия позволяет выделить следующие их группы:

• материальные оборотные средства МЗ. Сюда входят материалы (основные и вспомогательные), МБП, незавершенное производство, расходы будущих периодов, готовая продукция, товары, прочие запасы и затраты.

• дебиторская задолженность ДЗ. В ее состав включаются следующие статьи: товары отгруженные, расчеты с дебиторами, прочие оборотные активы.

• денежные средства ДС. В их состав включаются следующие статьи баланса: касса, расчетный счет, валютный счет, прочие денежные средства, краткосрочные финансовые вложения.

Общая сумма оборотных средств Соб:

Классификация оборотных средств по степени их ликвидности и степени финансового риска характеризует качество средств предприятия, находящихся в обороте. Задача такой классификации — выявление текущих активов, возможность реализации которых представляется маловероятной.

Эффективное управление оборотным капиталом предприятия предполагает не только поиск и привлечение дополнительных источников финансирования, но и рациональное их размещение в активах предприятия, особенно в текущих активах.

Деление оборотных средств на быстрореализуемые и медленно реализуемые (табл. 8.1) не является абсолютным и зависит от конкретной реальной ситуации, складывающейся в каждый отчетный период деятельности предприятия. Может сложиться так, что остатки готовой продукции на складе предприятия реализуются быстрее (за наличные денежные средства), чем наступают сроки погашения дебиторской задолженности.

Ликвидность текущих активов является главным фактором, определяющим степень риска вложений -капитала в оборотные средства. Накопленные статистические данные скорости реализации тех или иных видов оборотных средств за длительный период времени позволяют определить вероятность риска вложений в эти активы (табл. 8.2).

Группировка оборотных средств по степени риска вложений капитала важна для финансового менеджера, задачей которого является контроль за рациональным размещением капитала в текущих активах. Эффективно управлять ликвидностью - значит не допускать увеличения доли активов с высокой и средней степенью риска.

Дата добавления: 2016-02-11; просмотров: 3655;