На динамику денежных потоков.

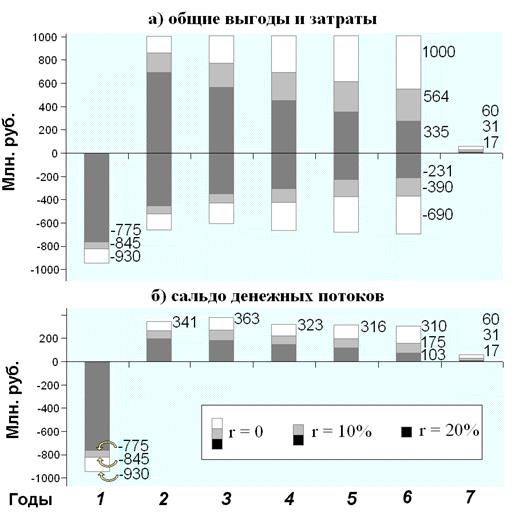

На верхней части, обозначенной а), показаны общие значения выгод и затрат (связанные с ними денежные потоки), на нижней части, обозначенной б), - разность между ними в каждый момент времени осуществления проекта, или чистые выгоды и затраты (сальдо денежных потоков). Для 1-го, 6-го и 7-го периодов указаны значения показателей при трех значениях ставки дисконтирования.

На рисунке наглядно представлено различие изменения дисконтированных показателей выгод и затрат для разных периодов времени (в соответствии со степенной функцией). В первые годы осуществления проекта они изменяются при дисконтировании несущественно: например, капитальные затраты в первом году уменьшаются с 930 млн. руб. до 845 и 775 млн. руб. при 10%-й и 20%-й ставках, т. е. за год снижаются на 10 и 20%, соответственно. В конце жизненного цикла проекта соответствующие показатели снижаются в 1,8 и 3,0 раза в 6-м году и в 1,9 и 3,6 раза в 7-м году.

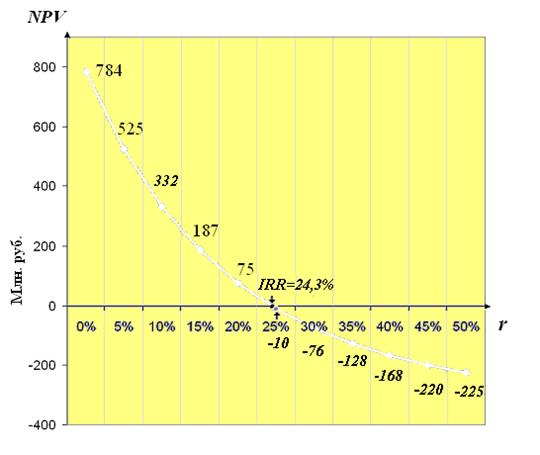

После того, как показатели проекта приведены к сопоставимому виду (с точки зрения учета фактора времени), имеется возможность их соизмерения, в частности, расчета чистого дисконтированного дохода. При ставке дисконтирования, равной 10%, рассматриваемый проект приносит чистый доход в 332 млн. руб., что существенно превышает нулевой критический уровень и позволяет оценивать данный проект как эффективный.

Аналогичный показатель, рассчитанный на основе простых методов, без дисконтирования, может использоваться лишь для грубой приблизительной оценки проекта. Чистый дисконтированный доход при нулевой ставке дисконтирования равняется для данного проекта 784 млн. руб. Если альтернативная стоимость капитала составляет 10%, то расчеты на основе простых методов завышают эффективность данного проекта в 2,4 раза, при 20%-й ставке - в 5,1 раза. При 25%-й ставке дисконтирования данный проект приносит чистые потери в размере 10 млн. руб. (чистый дисконтированный доход становится отрицательным). Таким образом, игнорирование фактора временной стоимости денег приводит к существенным искажениям при оценке эффективности проекта.

Принципиальная особенность показателя чистого приведенного дохода заключается в сопоставлении выгод и затрат по проекту с учетом временной стоимости денег, при этом ставка дисконтирования задается экзогенно.

Определение ставки дисконтирования представляет собой самостоятельную сложную проблему. С теоретической точки зрения ставку дисконтирования можно определить как нормальный уровень отдачи инвестиций, характерный для данной страны или региона в данное время. Со стороны производства она измеряется альтернативной стоимостью капитала, т. е. ставкой, позволяющей владельцу актива возместить альтернативные издержки, связанные с владением данным активом. При отсутствии искажений рынка она соответствует предельной производительности капитала. Одновременно со стороны потребления и соответствующего выбора между потреблением и сбережением ставка дисконтирования определяется как социальная норма предпочтений во времени.

На практике уровень альтернативной стоимости капитала или нормы предпочтений во времени достаточно сложно измерить, и необходимость экзогенного задания ставки дисконтирования относится к наиболее существенным недостаткам показателя чистого дисконтированного дохода. В качестве ориентира обычно рекомендуется использовать наблюдаемые на финансовом рынке номинальные процентные ставки. Перечислим причины, которые приводят к их существенным отличиям от нормального уровня отдачи инвестиций:

1) многообразие видов процентных ставок;

2) неустойчивость процентных ставок, чутко реагирующих на изменение экономической и политической ситуации;

3) их подверженность регулированию: прежде всего со стороны государства при проведении определенной кредитно-денежной или иной политики;

4) финансовые процентные ставки не включают такие стандартные искажения рынка капитала, как налоги на прибыль, на имущество и др.

2.2.2. Индекс доходности (Benefit/cost ratio, соотношение выгод и затрат, коэффициент эффективности, индекс прибыльности) рассчитывается как соотношение суммарных дисконтированных выгод и суммарных дисконтированных затрат:

BCR = B/C  . (2)

. (2)

Для эффективных проектов (для которых выгоды превышают затраты) должно выполняться условие:

B/C ³ 1.

Если чистый дисконтированный доход показывает абсолютные величины чистого дохода, то индекс доходности является относительной величиной. В частности, это позволяет использовать его при сравнении проектов различного масштаба. Как и в предыдущем случае, задание извне ставки дисконтирования представляет собой сложную проблему. В отличие от чистого дисконтированного дохода данный показатель не интерпретируется в качестве содержательного экономического понятия. Кроме того, значения индекса доходности различаются при расчетах показателей выгод и затрат на валовой и чистой основе, что также можно отнести к числу его недостатков.

Для рассматриваемого проекта общие дисконтированные выгоды при 10%-й ставке дисконтирования составляют 3477 млн. руб. и превышают общие дисконтированные затраты, равные 3147 млн. руб., в 1,1 раза. Заметим, что аналогичный показатель индекса доходности без дисконтирования, равный 1,2, свидетельствует о более высокой эффективности проекта, давая неверную завышенную оценку доходности проекта.

Для рассматриваемого проекта общие дисконтированные выгоды при 10%-й ставке дисконтирования составляют 3477 млн. руб. и превышают общие дисконтированные затраты, равные 3147 млн. руб., в 1,1 раза. Заметим, что аналогичный показатель индекса доходности без дисконтирования, равный 1,2, свидетельствует о более высокой эффективности проекта, давая неверную завышенную оценку доходности проекта.

2.2.3. Внутренняя норма доходности (IRR - Internal Rate of Return, внутренняя ставка доходности, внутренняя норма рентабельности, внутренний уровень доходности, внутренняя норма возврата).

Внутренняя норма доходности представляет собой такое значение ставки дисконтирования, при которой равен нулю, т.е. выполняется следующее условие:

NPV =0. (3)

=0. (3)

При дисконтировании выгоды и затраты уменьшаются в разной степени в зависимости от периода времени, в который они возникают. Поскольку наиболее крупные инвестиционные затраты обычно осуществляются в начале жизненного цикла проекта, а выгоды относятся к более поздним периодам, рост ставки дисконтирования приводит к уменьшению чистого дисконтированного дохода.

Проследим зависимость чистого дисконтированного дохода от используемой ставки дисконтирования для рассматриваемого примера. Для него характерна типичная динамика выгод и затрат, при которой наиболее значительные инвестиционные затраты относятся к началу реализации проекта (в данном случае к 1-му году), а чистые выгоды обеспечиваются позднее. Поскольку для учета временной стоимости денег используется степенная функция от времени, такая динамика приводит к сокращению чистого дисконтированного дохода при росте ставки дисконтирования. Еще на рисунке 2.3 было наглядно видно, как заметно уменьшались выгоды при увеличении ставки дисконтирования с 10% до 20% по сравнению с показателями без дисконтирования и одновременно незначительно сокращались инвестиционные затраты в 1-м году. Представление указанной зависимости проиллюстрировано на рисунке 2.4.

Проследим зависимость чистого дисконтированного дохода от используемой ставки дисконтирования для рассматриваемого примера. Для него характерна типичная динамика выгод и затрат, при которой наиболее значительные инвестиционные затраты относятся к началу реализации проекта (в данном случае к 1-му году), а чистые выгоды обеспечиваются позднее. Поскольку для учета временной стоимости денег используется степенная функция от времени, такая динамика приводит к сокращению чистого дисконтированного дохода при росте ставки дисконтирования. Еще на рисунке 2.3 было наглядно видно, как заметно уменьшались выгоды при увеличении ставки дисконтирования с 10% до 20% по сравнению с показателями без дисконтирования и одновременно незначительно сокращались инвестиционные затраты в 1-м году. Представление указанной зависимости проиллюстрировано на рисунке 2.4.

При ставке дисконтирования, равной внутренней норме доходности (IRR), чистый дисконтированный доход становится равен нулю, или на графике линия зависимости NPV от r пересекает горизонтальную ось. Для рассматриваемого проекта этот критический уровень ставки дисконтирования составляет 24,3%.

Преимуществом данного показателя является то, что он относится к эндогенным, внутренним характеристикам проекта. Однако при этом не удается избежать проблемы проблема выбора ставки дисконтирования для оценки проекта, поскольку внутреннюю норму доходности необходимо сравнить с некоторым нормативным уровнем. Критерием отбора проекта является выполнение условия:

IRR ³  ,

,

где  - альтернативная стоимость капитала, или норма предпочтений во времени, соответствующая нормальному уровню отдачи вложений в экономике. Чем выше IRR по сравнению с альтернативной стоимостью капитала, тем больше “запас прочности” проекта с точки зрения возможности приносить чистый доход.

- альтернативная стоимость капитала, или норма предпочтений во времени, соответствующая нормальному уровню отдачи вложений в экономике. Чем выше IRR по сравнению с альтернативной стоимостью капитала, тем больше “запас прочности” проекта с точки зрения возможности приносить чистый доход.

При использовании данного показателя возникают и другие трудности. Так, при необходимости выбора между взаимоисключающими проектами применение данного показателя может приводить к противоречивым результатам. Пусть имеется два взаимоисключающих проекта, внутренние нормы доходности которых равняются r1 и r2, соответственно. В общем случае более предпочтительным считается проект с более высоким уровнем IRR. Пусть в нашем примере это будет первый вариант, так что r1 > r2. Предположим одновременно, что существует такая ставка дисконтирования r0, при которой NPV двух проектов совпадает. Тогда первый проект имеет преимущество по сравнению со вторым только при ставке дисконтирования,

Рис. 2.4. Чистый дисконтированный доход

Дата добавления: 2015-09-07; просмотров: 1079;