При разных ставках дисконтирования.

большей r0; если же ставка дисконтирования меньше, чем r0, то второй вариант становится более предпочтительным. В такой ситуации решения о выборе проекта по критериям NPV и IRR могут противоречить друг другу. Это зависит от уровня альтернативной стоимости капитала  . Если

. Если  выше r0, применение обоих критериев приводит к одинаковому результату, к выбору первого проекта. Если же

выше r0, применение обоих критериев приводит к одинаковому результату, к выбору первого проекта. Если же  ниже r0, при ориентации на критерий IRR будет принято неправильное решение, поскольку чистый дисконтированный доход для первого проекта ниже по сравнению со вторым.

ниже r0, при ориентации на критерий IRR будет принято неправильное решение, поскольку чистый дисконтированный доход для первого проекта ниже по сравнению со вторым.

Другой крупный недостаток показателя внутреннего уровня доходности связан с возможностью возникновения нескольких решений уравнения NPV(r) = 0, соответственно, нескольких значений IRR. При этом достаточно сложно дать экономическую интерпретацию рассматриваемого показателя эффективности. На практике в таких случаях рекомендуется в качестве IRR рассматривать минимальный положительный корень.

2.2.4. Срок окупаемости (Pay-Back Period, период возврата) - время, за которое дисконтированные затраты становятся равными дисконтированным выгодам, или, другими словами, такой момент времени tок, когда чистый дисконтированный доход становится равен нулю:

NPV(tок) = 0. (4)

Для того, чтобы определить срок окупаемости, необходимо рассчитывать чистый дисконтированный доход нарастающим итогом как функцию от времени, или кумулятивный чистый дисконтированный доход NPV(t):

NPV(t): . (7)

. (7)

В начале проектного цикла большинство проектов требует капитальных вложений, соответственно, возникают отрицательные значения NPV. Со временем проект начинает приносить чистые выгоды, соответственно, компенсируется все большая часть первоначальных затрат. В момент окупаемости дисконтированные выгоды точно уравновешивают дисконтированные затраты.

Чем меньше срок окупаемости проекта, тем меньше вероятность влияния на него неучтенных рисков, и следовательно тем он привлекательнее. Вообще говоря, проект эффективен, если tок < T. Однако обычно проект приносит чистые выгоды, соответственно, срок окупаемости сравнивается со нормативным сроком окупаемости аналогичных проектов  (аналогом понятия альтернативной стоимости капитала в терминах периода времени), и критерием отбора проекта служит следующее условие:

(аналогом понятия альтернативной стоимости капитала в терминах периода времени), и критерием отбора проекта служит следующее условие:

tок <  .

.

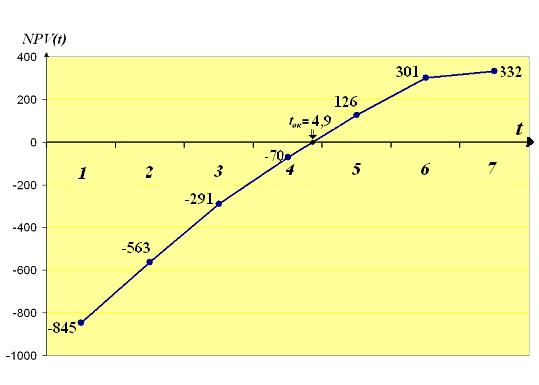

Рис. 2.5. Динамика накопленного чистого дисконтированного дохода проекта, млн. руб.

Чистый дисконтированный доход при r = 10%, рассчитанный нарастающим итогом, представлен на рисунке 3. Графически срок окупаемости можно определить как точку пересечения накопленного (кумулятивного) NPV с горизонтальной осью времени, в данном случае проект окупается в конце 4-го года.

Чистый дисконтированный доход при r = 10%, рассчитанный нарастающим итогом, представлен на рисунке 3. Графически срок окупаемости можно определить как точку пересечения накопленного (кумулятивного) NPV с горизонтальной осью времени, в данном случае проект окупается в конце 4-го года.

2.2.5. Максимальный денежный отток. Данный показатель представляет собой наибольшее отрицательное значение NPV, рассчитанное нарастающим итогом. Он позволяет оценить общую дисконтированную величину инвестиций, которые необходимы для проекта.

Формально максимальный денежный отток при 10%-й ставке составляет для рассматриваемого проекта 847 млн. руб. (как видно из рисунка). Обычно инвестиционная стадия характеризуется большей продолжительностью, и тогда отрицательное накопленное NPV в этот период возрастает.

Формально максимальный денежный отток при 10%-й ставке составляет для рассматриваемого проекта 847 млн. руб. (как видно из рисунка). Обычно инвестиционная стадия характеризуется большей продолжительностью, и тогда отрицательное накопленное NPV в этот период возрастает.

В данном проекте в течение второго года динамика выгод и затрат существенно изменяется: сначала вкладываются средства в прирост чистого оборотного капитала (в размере 60 млн. руб.), увеличивая потребность в денежных средствах с 930 до 990 млн. руб., и лишь затем появляются чистые выгоды. Поэтому при более точном учете временного профиля проекта (например, при поквартальном представлении исходных данных) основой для расчета служат не 922, а 982 млн. руб., соответственно, дисконтированная величина максимального денежного оттока составляет 900 млн. руб.

2.2.6. Соотношение чистого дохода и инвестиций (Net benefit/investment ratio, NBI) представляет собой отношение чистых выгод (за вычетом эксплуатационных затрат) к инвестициям. Для расчета данного показателя необходимо выделить в составе затрат капитальные (Cкапt) и текущие (Cтекt), и тогда соотношение чистого дохода и инвестиций определяется следующим образом:

NBI  . (6)

. (6)

Данный показатель имеет особое значение для инвесторов, поскольку позволяет оценить относительную величину чистых выгод от проекта в расчете на инвестиции. Он широко применяется в случаях значительных текущих затрат для более точной оценки эффективности капитальных затрат.

Показатель приведенной отдачи вложений(PRI) представляет собой другую разновидность оценки эффективности инвестиций. Данный метод определяет отношение чистого дисконтированного дохода (NPV) к дисконтированным капитальным затратам (Cкап). В отличие от предыдущего показателя капитальные затраты включаются не только в знаменатель, но и в числитель формулы.

PRI .(7)

.(7)

Путем несложных преобразований можно показать, что два последних критерия эффективности связаны следующим соотношением:

PRI = NBI - 1.

С помощью рассмотренных показателей отдачи инвестиций оценивается их относительный, а не абсолютный эффект. Кроме того, они помогают оценить эффект от использования заемного капитала при различных вариантах финансирования проекта.

Все перечисленные методы относятся к числу дисконтных, т.е. использующих различные способы приведения затрат и выгод к некоторому моменту времени, другими словами, учитывающих временную стоимость денег. На первых фазах проектного цикла, прежде всего при прединдефикации и идентификации проектов для быстрого просмотра альтернативных вариантов часто используются простые (бездисконтные) методы оценки их эффективности. В случае простых методов все перечисленные выше показатели рассчитываются при предположении, что r = 0. В результате все формулы и расчеты существенно упрощаются, и получаемые показатели эффективности отличаются простотой для понимания и вычислений. Однако так называемые простые методы характеризуются крупнейшим и принципиальным недостатком: в них не учитывается временная стоимость денег. Особенно опасно их использовать в условиях переходной экономики, когда ставки дисконтирования высоки и вероятность принятия ошибочных решений при сопоставлении альтернативных возможностей резко возрастает.

Можно, однако, выделить и такие простые методы оценки эффективности, которые целесообразно использовать на всех стадиях проектного анализа. Прежде всего это определение точек безубыточности и простой нормы прибыли.

2.2.7. Точка безубыточности(break even point, норма безубыточности). С помощью данного метода определяется такой объем выпуска продукции QТБ, при котором доходы от продаж становятся равными сумме затрат на производство и реализацию продукции (постоянных и переменных издержек).

Точка безубыточности определяется по формуле:

QТБ =  , (8)

, (8)

где F - постоянные издержки, V - переменные издержки на единицу продукции, P - цена единицы продукции. К переменным издержкам обычно относят затраты на сырье и материалы, топливо и энергию, заработную плату с начислениями; к постоянным издержкам - амортизацию, производственные накладные и административно-управленческие расходы, затраты на НИОКР, большую часть маркетинговых затрат, финансовые издержки.

Точка безубыточности имеет важное значение при определении оптимальных масштабов выпуска и исследовании устойчивости проекта по отношению к изменению внешних и внутренних условий. В практических расчетах этот показатель обычно рассчитывается на основе простых методов оценки эффективности. В теоретических исследованиях точка безубыточности определяется и с помощью дисконтных методов, когда пороговые значения объемов выпуска продукции QТБ находятся из условия:

NPV(QТБ) = 0 .

Если планируемые объемы выпуска находятся в пределах интервала безубыточности с достаточным "запасом прочности", то проект эффективен. Анализ безубыточности широко применяется для исследования устойчивости проекта при изменении важнейших параметров проекта. Для каждого варианта или набора вариантов изменений параметром в рамках определенных сценариев определяется необходимый уровень безубыточности.

Первая группа параметров связана с ценами реализации продукции и традиционно используется для изучения последствий неблагоприятных колебаний рыночной конъюнктуры. Вторая группа параметров проекта связана постоянными затратами. Соответствующие направления анализа безубыточности включают изучение последствий применения разных схем амортизационных отчислений, сравнение вариантов аренды помещений или оборудования с вариантами их приобретения и начисления амортизации, разных схем обслуживания долга и соответствующих процентных платежей. Наконец, третье направление анализа безубыточности исследует степень устойчивости рассматриваемого проекта при изменении переменных затрат. Важным фактором анализа переменных затрат является изменение цен на сырье, материалы, топливо и энергию. Особое место среди переменных затрат занимает оплата труда. Варьирование условиями оплаты труда при проведении анализа безубыточности можно по-другому сформулировать как возможность увеличивать заработную плату работникам предприятия, занятым в производстве.

Для проектного анализа большое значение имеет изучение возможностей генерирования проектом положительного потока денежных средств. При анализе безубыточности для потока денежных средств из постоянных затрат исключаются амортизационные отчисления. Наоборот, наряду с выплатой процентов в затраты включаются также расходы на погашение основной суммы долга, а в случае учета налогов и налоговые платежи.

2.2.8. Простая норма отдачи (SRR - Simple Rate of Return, простая бухгалтерская норма прибыли, рентабельность). Данный показатель определяется для каждого отдельного периода времени и позволяет измерить относительную величину чистой прибыли, получаемой в результате инвестиций. Он рассчитывается двумя способами. Во-первых, SRR рассчитывается как отношение чистой прибыли без процентных платежей к общим инвестициям (включающим и инвестиции в прирост чистого оборотного капитала):

Чистая прибыль +выплата процентов

SRR =¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾¾ .(9)

Общие инвестиции

В числителе формулы выплата процентов добавляется к чистой прибыли, чтобы компенсировать их вычет при определении чистой.

Второй вариант определения SRR предполагает отнесение чистой прибыли к акционерному капиталу, и в этом случае акционеров как участников финансирования проекта интересует уже не потенциальная возможность проекта приносить чистую прибыль, а прибыль, которую распределяют для выплаты дивидендов или рассматривают как преумножающую собственный капитал акционерного общества. В этом случае простая норма отдачи определяется как отношение чистой прибыли к акционерному капиталу. В случае финансирования проекта только за счет собственного капитала оба способа расчета простой нормы отдачи эквивалентны.

При отборе проекта для финансирования рассмотренные показатели сравниваются с аналогичными для других проектов. Они рассчитываются не для всего жизненного цикла проекта, а для каждого его периода (года, квартала, месяца). При этом использование простых методов обосновано.

Для всестороннего рассмотрения эффективности проекта необходимо применять весь комплекс критериев оценки. Выводы строятся на основе сравнения полученных результатов с аналогичными проектами и на основе оценки значимости отдельных специфических факторов для каждого конкретного проекта.

Дата добавления: 2015-09-07; просмотров: 2570;