Вводная часть

В условиях рыночной экономики решающим условием финансовой устойчивости предприятия является эффективность вложения капитала в тот или иной инвестиционный проект. Поскольку капитальные вложения всегда ограничены финансовыми возможностями предприятия, а достижение результата отдалено во времени, возникает необходимость планирования инвестиционных решений и оценки экономической эффективности путем разработки инвестиционного проекта, представляющего собой комплексный план создания производства для получения экономической

выгоды.

| Рис. 9.1. Методы оценки инвестиционного проекта |

Предприятие может преследовать различные цели в случае принятия решения об инвестировании проекта. Как правило, главная цель — это прибыльность инвестиций, соответствующая опреде-

ленному заранее установленному минимуму (норме рентабельности, прибыльности) или превышающая его. Могут быть поставлены и другие цели более низкого порядка, иерархия которых в убывающем порядке представлена ниже:

увеличение торгового оборота и доли контролируемого рынка;

сохранение контролируемой доли рынка и репутации у потребителей;

достижение высокой производительности труда;

производство новой продукции.

В условиях рынка период разработки и реализации инвестиционного проекта называют инвестиционным циклом. Он состоит из трех стадий: прединвестиционной, инвестиционной и производственной.

На прединвестиционной стадии заказчик (организатор проекта или инвестор) выбирает управляющего проектом, изучаются различные варианты проекта (строительной площадки, конструктивных особенностей, инвестиционных решений), проводится первоначальная оценка издержек и технико-экономические исследования. Заканчивается эта стадия составлением программы финансирования проекта.

На инвестиционной стадии отбираются организации, реализующие проект, готовится детальная проектная документация, определяются подрядчики и поставщики, проводятся строительные работы, монтаж, отладка.

Производственная стадия — это стадия текущей эксплуатации объекта.

Прединвестиционная фаза закладывает основы для последующих фаз инвестиционного цикла и во многом определяет успех инвестиционного проекта. Результатом исследований на этой стадии является коммерческая оценка проекта, в ходе которой обычно составляется бизнес-план. Его важнейшим разделом является экономическое обоснование, т.е. предоставление информации в виде, позволяющем инвестору сделать заключение о целесообразности осуществления инвестиций. Информация именно этого раздела бизнес-плана является ключевой для принятия решения потенциальным инвестором об участии в проекте.

Экономическое обоснование включает в себя два вида оценки: экономическую (экономическую эффективность) и финансовую (финансовую состоятельность). Экономическая оценка характеризует способность проекта к сохранению и обеспечению прироста капитала, финансовая — анализ ликвидности (платежеспособности) предприятия в ходе реализации проекта.

Методы оценки инвестиционного проекта представлены на рис. 9.1.

Экономический анализ в складывающихся рыночных условиях лолжен состоять из следующих этапов:

технико-экономическое сопоставление вариантов инвестиционных решений на основе методов экономической оценки;

обоснование экономической реализуемости (финансовой состоятельности) рекомендованного варианта;

финансовый анализ (оценка влияния изменения внешних факторов на показатели проекта).

Для каждого из этапов может использоваться различный набор методических подходов (инструментов), но обязательным общим элементом должно быть наличие и правильное использование нормативной базы (цен на оборудование и материалы, стоимостных оценок топливно-энергетических ресурсов, соотношений составляющих себестоимости продукции, тарифов на транспорт и др.).

Эффективность инвестиционных проектов 9.2.1. Общие положения и показатели

Оценка эффективности должна осуществляться на всех этапах прединвестиционной фазы, начиная с формулирования цели и поиска направлений их реализации; расчеты должны проводиться параллельно с технологическими разработками.

В развитых странах разработан и широко применяется большой арсенал методов оценки эффективности инвестиций. Они основаны преимущественно на сравнении эффективности (прибыльности) инвестиций в различные проекты. При этом в качестве альтернативы вложениям средств в рассматриваемое производство выступают финансовые вложения в другие производственные объекты, помещение финансовых средств в банк под проценты или их обращение в ценные бумаги. Для оценки эффективности инвестиционного проекта необходимо использовать исходную информацию, содержащую:

развернутую во времени производственную программу;

цены на продукцию;

затраты с разделением на условно-постоянную и условно-переменную составляющие;

развернутый во времени процесс финансирования капитального строительства;

структуру инвестиционных затрат;

источники поступления инвестиционных средств (акции, кредиты и т.д.).

Экономическая оценка эффективности инвестиций проектируемых объектов заключается в сопоставлении капитальных затрат по всем источникам финансирования, эксплуатационных издержек и прочих затрат с поступлениями, которые будут иметь место при эксплуатации рассматриваемых объектов. Причем на

стадии технико-экономических исследований оценивается экономическая эффективность проектируемого объекта в целом (без учета источников финансирования) и производится отбор наилучших вариантов осуществления проекта. После составления программы финансирования проекта необходимо провести повторные расчеты по оценке показателей экономической и финансовой эффективности уже с учетом источников финансирования. На этой стадии могут рассматриваться несколько разновидностей финансирования, но в бизнес-плане приводится наилучший вариант.

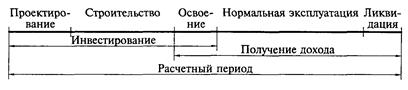

Различают два основных подхода к оценке экономической эффективности: без учета фактора времени, когда равные суммы дохода, получаемые в разное время, рассматриваются как равноценные, и с учетом фактора времени. В соответствии с этим и методы оценки экономической эффективности разделяются на две группы: простые (статические) и методы дисконтирования (интегральные). С позиций финансового анализа реализация инвестиционного проекта может быть представлена как два взаимосвязанных процесса: инвестиции в создание производственного объекта и получение доходов от вложенных средств. Эти два процесса протекают последовательно или на некотором временном отрезке параллельно.

Расчет по каждому из критериев проводится для расчетного периода, который охватывает инвестиционную и производственную стадии инвестиционного цикла. Расчетный период, или срок жизни проекта, — это время, в течение которого инвестор планирует отдачу от первоначально вложенного капитала. Его можно представить в виде временной оси, включающей в себя периоды, отличающиеся характером затрат и доходов (рис. 9.2). Расчетный период принимается обычно равным сроку службы наиболее важной части основного капитала. При этом стоимость тех частей основного капитала, которые имеют больший срок службы, определяется по их ликвидационной стоимости. Необходимо также учитывать замену тех частей основного капитала, срок службы которых меньше принятого расчетного периода.

|

| Рис. 9.2. Расчетный период инвестиционного цикла |

Непосредственным объектом экономического и финансового анализа являются потоки платежей, характеризующие процессы инвестирования и получения доходов в виде одной совмещенной последовательности. Результирующий поток платежей формиру-

ется как разность между чистыми доходами от реализации проекта и расходами в единицу времени.

Под чистым доходом понимается доход, полученный в каждом временном интервале от производственной деятельности за вычетом всех платежей, связанных с его получением (издержками на оплату труда, сырье, энергию, налоги и т.д.). При этом начисление амортизации не относится к текущим затратам.

Процесс реализации инвестиционного проекта является динамическим процессом, поэтому для его описания часто используют имитационные динамические модели, реализуемые с помощью вычислительной техники. В качестве переменных в этих моделях применяют технико-экономические и финансовые показатели инвестиционного проекта, а также параметры, характеризующие внешнюю экономическую среду (характеристики рынков сбыта продукции, инфляции, ставки процентов по кредитам и т.д.). На основе этих моделей определяют потоки расходов и доходов, рассчитывают показатели эффективности инвестиционного проекта, составляют годовые балансы результатов производственной деятельности, а также проводят анализ влияния различных внешних и внутренних факторов на результаты производственной деятельности и эффективность проекта.

Дата добавления: 2015-08-01; просмотров: 1531;