Критерий эффективности инвестиций

Инвестиционный проект на основе простого периода возврата инвестиций оценивается как приемлемый, если его расчетный уровень превышает величину, принятую инвестором за базовую (или нормативную): Гокр > Г6{н). Для бюджетных инвестиций нормативный срок возврата установлен в размере двух лет.

При оценке эффективности срок окупаемости, как правило, выступает в качестве ограничения: среди проектов, удовлетворяющих данному ограничению, дальнейший отбор по этому показателю проводиться не должен.

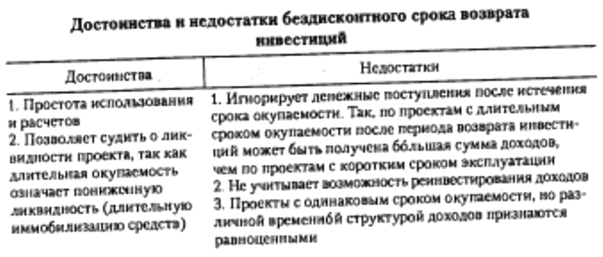

Общая оценка метода приведена в табл. 6.3.

Таблица 6.3

Использование данного метода допустимо при следующих условиях:

—инвестиционные проекты имеют одинаковый срок жизни;

—денежные поступления не сильно изменяются во времени;

—инвестиции вкладываются один раз (разовые инвестиции).

Все статические методы имеют общие недостатки:

— не учитывают моменты получения доходов и производства расходов (инвестиций), т.е. не учитывают временную стоимость денег (фактор времени). Следовательно, в процессе расчета сопоставляются заведомо несопоставимые величины;

— показателем возврата инвестированного капитала чаще всего принимается только прибыль. Однако в реальной практике инвестиции возвращаются в виде денежного потока, состоящего из чистой прибыли и амортизационных отчислений, поэтому оценка эффективности инвестиций существенно искажает результаты расчетов: завышает срок окупаемости и занижает коэффициент эффективности;

— не принимается во внимание, что достигнутый ранее избыток доходов над расходами может быть помещен под проценты и, таким образом, оказывается выгоднее, чем достигаемый позднее избыток (т.е. возможность реинвестирования доходов).

Однако статические методы достаточно просты для расчета, понимания и получения исходной информации и могут быть использованы для быстрой первоначальной отбраковки проектов или для их ранжирования.

6.3. МЕТОДЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ,

ОСНОВАННЫЕ НА ПОКАЗАТЕЛЯХ ДЕНЕЖНОГО ПОТОКА

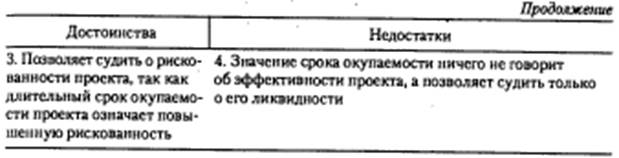

Методы оценки эффективности инвестиций по показателям денежного потока учитывают весь жизненный цикл проекта. Денежный поток инвестиционного проекта — это зависимость от времени поступлений и платежей при реализации проекта, определяемая для всего расчетного периода. Значения денежного потока на каждом шаге характеризуются (рис. 6.2):

притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге; оттоком, равным платежам на этом шаге; сальдо (активным балансом, эффектом), равным разности между притоком и оттоком. Сальдо притоков и оттоков в инвестиционной фазе обозначим И£, в эксплуатационной — Дг.

Рис. 6.2. Расчетная схема денежных потоков инвестиционного проекта

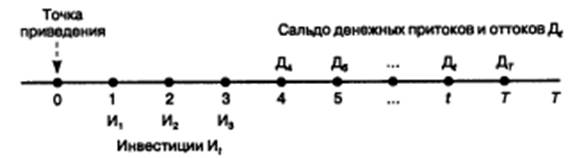

Чистый доход — ЧД (net value, NV — чистая стоимость) — накопленный эффект (сальдо денежного потока) за расчетный период:

Чистый доход характеризует превышение суммарных денежных поступлений над суммарными оттоками проекта без учета временной ценности денег.

Чистый дисконтированный доход — ЧДД (чистый приведенный доход, чистая приведенная стоимость (net present value, NPV — чистая текущая стоимость, интегральный эффект — ЭИНТ) — разница между приведенными к настоящей стоимости суммой денежного притока за период эксплуатации инвестиционного проекта и суммой инвестируемых в его реализацию средств. Он характеризует общий абсолютный результат инвестиционного проекта в текущих ценах. Это величина, на которую может измениться «ценность фирмы» в результате реализации данного инвестиционного проекта.

где Дi — денежные притоки (доходы) по шагам расчетного периода, д.е.

При прогнозировании доходов необходимо учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Например, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождение части оборотных средств, они должны быть учтены как доходы соответствующих периодов;

Иt — инвестиции (оттоки) по шагам расчетного периода;

И0 — единовременные инвестиции в нулевой момент времени;

Е — норма (ставка) дисконта (норма доходности инвестиций). При расчете NPV она задается;

Т — горизонт расчета (число лет жизненного цикла проекта).

Метод чистой текущей стоимости исходит из двух предположений:

— любое предприятие стремится к максимизации своей рыночной стоимости;

— разновременные затраты имеют неодинаковую ценность (стоимость).

Чистую текущую стоимость инвестиционного проекта можно определить как максимальную сумму, которую может заплатить предприятие за возможность инвестировать капитал без ухудшения своего финансового положения. NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае реализации рассматриваемого инвестиционного проекта.

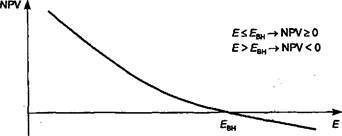

Критерий эффективности инвестиций по NPV:

— если NPV > 0 — инвестиционный проект считается эффективным при данной норме дисканта, т.е. «ценность фирмы» возрастает (капитал инвестора увеличивается);

— если NPV < 0 — инвестиционный проект неэффективен, инвестор понесет убытки;

— если NPV = 0 — в случае принятия проекта благосостояние инвестора не изменится, но в то же время объемы производства возрастут, т.е. масштабы предприятия увеличатся.

Абсолютная величина NPV зависит от двух видов параметров:

а) первые — характеризуют инвестиционный процесс объективно. Они определяются производственным процессом: объем производства — выручка от реализации, затраты — прибыль и т.п.;

б) вторые — носят субъективный характер: ставка дисконта — величина этой ставки — результат выбора, результат субъективного суждения, т.е. величина условная. В силу чего целесообразно при анализе инвестиционного проекта определять NPV не для оДной ставки, а для некоторого диапазона ставок (рис. 6.3). Величина NPV снижается, при прочих равных условиях, при увеличении нормы дисконта Е;

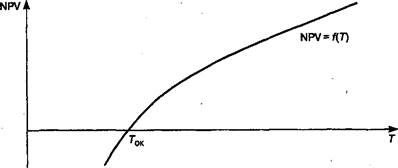

горизонт учета — при заданной норме дисконта NPV зависит от величины горизонта расчета Г (рис. 6.4).

Рис. 6.3. Зависимость величины NPV от нормы дисконта

Рис. 6.3. Зависимость величины NPV от нормы дисконта

|

Рис. 6.4. Зависимость величины NPV от горизонта расчета

Рис. 6.4. Зависимость величины NPV от горизонта расчета

|

Рассматривая свойства NPV, необходимо обратить внимание еще на одну проблему: при высоком уровне ставки дисконта Е отдаленные платежи оказывают малое влияние на величину NPV. В силу этого инвестиции, различающиеся по продолжительности периодов отдачи, могут оказаться практически равноценными по конечному экономическому эффекту.

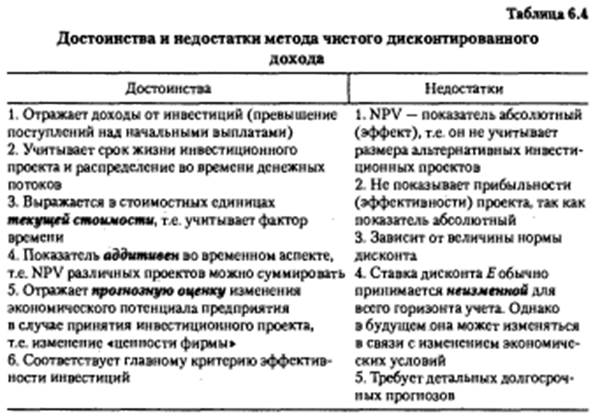

Общая оценка метода приведена в табл. 6.4.

Несмотря на недостатки, показатель NPV признан в зарубежной практике наиболее надежным в системе показателей оценки эффективности инвестиций.

Разность (ЧД - ЧДД) называется дисконтом проекта.

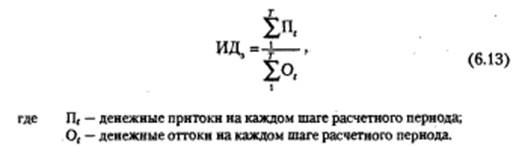

Индексы доходности (profitability index — PI)

Одним из факторов, определяющих величину чистой текущей стоимости проекта, является масштаб деятельности, который в свою очередь определяется величиной инвестиций, объемом производства и продаж. Поэтому большее значение NPV не всегда будет соответствовать более эффективному использованию инвестиций. В такой ситуации целесообразно рассчитывать индексы доходности.

В методическом отношении индекс доходности напоминает показатель «простой нормы прибыли» («коэффициент эффективности капитальных вложений»). Но по экономическому содержанию это совершенно иной показатель, так как в качестве дохода от инвестиций выступает не чистая прибыль, а денежный поток. Логика критерия PI (ИД): он характеризует доход на единицу затрат; именно этот критерий наиболее предпочтителен, когда необходимо упорядочить независимые проекты для создания оптимального портфеля в случае ограниченности общего объема инвестиций.

Индексы доходности характеризуют относительную «отдачу проекта» на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков.

Виды индексов доходности

1. Индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам):

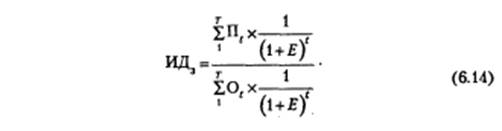

2. Индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков:

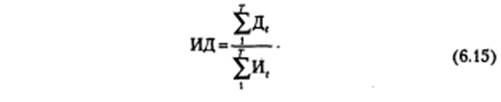

3. Индекс доходности инвестиций — отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности:

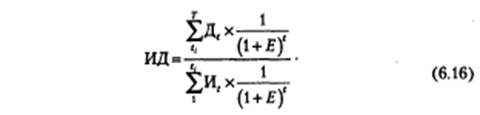

4.Индекс доходности дисконтированных инвестиций — отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине суммы дисконтированных элементов денежного потока от инвестиционной деятельности:

Эти показатели позволяют определить, в какой мере возрастает доход инвестора в расчете на 1 руб. инвестиций.

Критерий эффективности инвестиций по ИД:

— если ИД > 1 — инвестиционный проект эффективен;

— если ИД < 1 — инвестиционный проект неэффективен;

— если ИД - 1 — аналогично ЧДД.

Общая оценка метода представлена в табл. 6.5.

Сравнивая показатели ИД и NPV, следует обратить внимание на то, что результаты оценки эффективности инвестиций с их помощью находятся в прямой зависимости: с ростом абсолютного значения NPV возрастает и значение ИД, и наоборот. Более того, при NPV - О ИД - 1. Это означает, что любой из них может быть использован как критерий целесообразности реализации инвестиционного проекта. При сравнительной оценке следует рассматривать оба показателя, так как они позволяют инвестору с разных сторон оценить эффективность инвестиций.

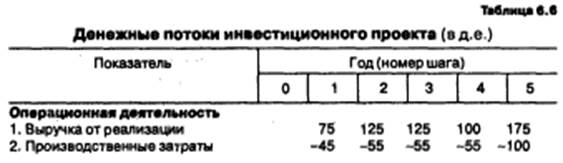

Пример 6.5. Рассмотрим проект, денежные потоки которого представлены в табл. 6.6. Определим чистый доход, чистый дисконтированный доход, индексы доходности при норме дисконта 10%.

Индекс доходности дисконтированных затрат

Индекс доходности дисконтированных инвестиций

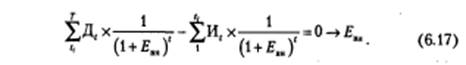

Внутренняя норма доходности — ВНД (internal rate of return, IRR — внутренняя норма прибыли) — является наиболее сложным и совершенно новым показателем для нас с позиции механизма его расчета.

Внутренняя норма доходности — это норма дисконта £вн, при которой величина дисконтированных доходов от инвестиционного проекта равна дисконтированной стоимости инвестиций, т.е. NPV = О и инвестиции являются окупаемой операцией. Это означает, что предполагается полная капитализация полученных чистых доходов, т.е. все образующиеся свободные денежные средства должны быть реинвестированы либо направлены на погашение внешней задолженности. ВНД, по существу, уровень окупаемости инвестиций (рис. 6.3) определяется из решения следующего уравнения:

Если NPV дает ответ на вопрос, является ли инвестиционный проект эффективным при некоторой заданной норме дисконта Е, то ВНД определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал. Если индекс доходности показывает уровень эффективности при одном ограничении — при принятой норме дисконта, то ВНД лишена этого ограничения.

Существует ряд трактовок понятия ВНД. С одной стороны, показатель ВНД определяет максимальную ставку платы за привлеченные источники финансирования, при которой проект остается безубыточным. ВНД равняется максимальному проценту за кредит, который может выплатить вместе с процентами за срок, равный горизонту расчета, при условии, что весь проект осуществляется только за счет этого кредита (без собственных средств). С другой стороны, его можно рассматривать как минимальный гарантированный уровень прибыльности инвестиционных затрат. Если ВНД превышает среднюю стоимость капитала в данной отрасли с учетом инвестиционного риска конкретного проекта, то этот проект может быть рекомендован к реализации.

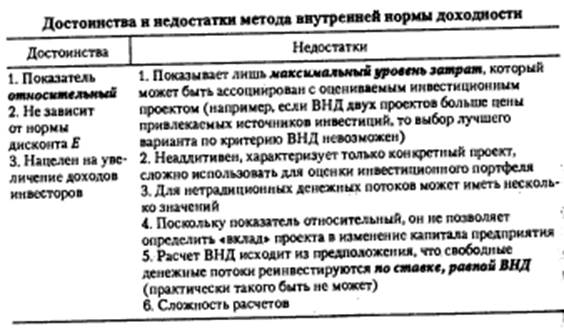

Логика: ВНД показывает максимальный уровень затрат, который может быть ассоциирован с данным проектом, т.е. если цена капитала, привлекаемого для финансирования проекта, больше ВНД, то проект может быть выполнен только в убыток, а следовательно, его надо отвергнуть.

Внутренняя норма доходности обычно находится методом итерационного подбора значений ставки дисконта по формуле (6.18) (пример 6.6). Однако этот процесс является трудоемким. Поэтому для расчетов ВНД используют специальные финансовые калькуляторы и пакет прикладных программ EXCEL.

Область использования ВНД

1. Критерий оценки инвестиционного проекта:

— для альтернативных проектов чем выше ВНД, тем больше эффективность инвестиций (выбирается вариант с максимальным ВНД);

Для одного инвестиционного проекта:

а) собственные инвестиции Ет> Е,

б) заемные инвестиции Em>i — инвестиции эффективны (Ет- i — доход предпринимателя),

в) Еm = i — доходы только окупят инвестиции,

г) Ет < i — инвестиции убыточны.

2. Ранжирование инвестиционных проектов при условии их сопоставимости max. Проекты с максимальной величиной ВНД более привлекательны, так как потенциально способны выдерживать большие нагрузки на инвестированный капитал, связанные с возможным повышением его стоимости.

3. Индикатор степени риска (оценка устойчивости проекта): чем больше ВНД превышает принятую норму дисконта (чем больше разность ВНД - Е), тем больше «запас прочности проекта». Проекты с максимальной величиной ВНД более привлекательны, т.е. потенциально способны выдерживать большие нагрузки на инвестированный капитал, связанные с возможным повышением его стоимости.

Общая оценка метода представлена в табл. 6.7.

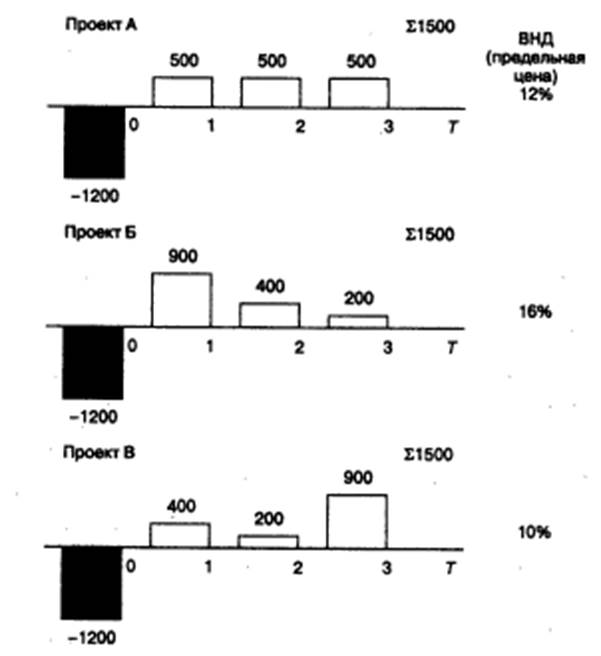

ВНД является индивидуальным показателем конкретного проекта, представленного не только данной суммой затрат, но и потоком доходов, индивидуальным по величине члена потока и очередности их возникновения (рис. 6.5).

Показатель ВНД наиболее приемлем для сравнительной оценки, которая может осуществляться не только в рамках рассматриваемых проектов, но и в более широком диапазоне, например:

Рис. 6.5. Зависимость ВНД от распределения денежных потоков

по периодам

— сравнение ВНД по инвестиционному проекту с уровнем прибыльности используемых активов в процессе текущей хозяйственной деятельности предприятия;

— со средней нормой прибыльности инвестиций;

— с нормой прибыльности по альтернативному инвестированию—депозитным вкладам, государственным облигациям и т.п.

Кроме того, каждое предприятие с учетом своего уровня инвестиционных рисков может устанавливать для себя критерий ВНД, используемый для оценки инвестиционных проектов. Проекты с более низкой ВНД будут автоматически отклоняться как несоответствующие требованиям эффективности реальных инвестиций. Такой показатель в практике оценки инвестиционных проектов носит название «предельная ставка ВНД».

Модифицированная ставка доходности (МСД) инвестиционного проекта позволяет устранить существенный недостаток ВНД, который возникает в случае вложения инвестиций по годам (а не один раз). ВНД предполагает реинвестирование сумм, предназначенных для вложения в данный инвестиционный проект в последующие годы, по ставке, равной ВНД. Однако на практике это маловероятно.

Если инвестиции по проекту осуществляются в течение нескольких лет, то временно свободные средства, которые инвестор должен будет вложить в проект в будущем, можно инвестировать (временно) в другой проект, который должен быть безопасным и ликвидным, так как инвестиции должны быть возвращены к моменту их вложения в данный проект. Таким образом, все затраты приводятся к текущей стоимости (первому периоду вложения в проект) по безопасной ликвидной ставке.

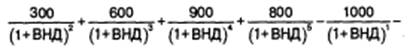

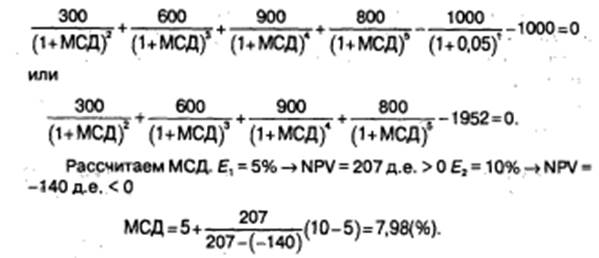

Пример 6.6. Рассчитаем МСД следующего инвестиционного проекта (рис. 6.6): затраты 1000, 1000; доходы 300, 600, 900, 800.

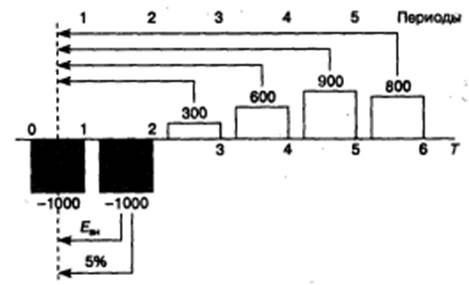

Уравнение для расчета ВНД примет вид:

-1000 = 0 . т.е. временно свободные инвестиции реинвестируем по ставке ВНД.

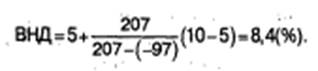

Рассчитаем ВНД: Е1 = 5% NPV = 207 д.е.

Рассчитаем ВНД: Е1 = 5% NPV = 207 д.е.

Далее используем формулу

Рис. 6.6. Схема для расчета МСД инвестиционного проекта

При расчете МСД принимаем, что средства, предназначенные для вложения во 2-м году, могут быть помещены на 1 год в государственные ценные бумаги под 5% годовых. Тогда уравнение для расчета МСД примет вид:

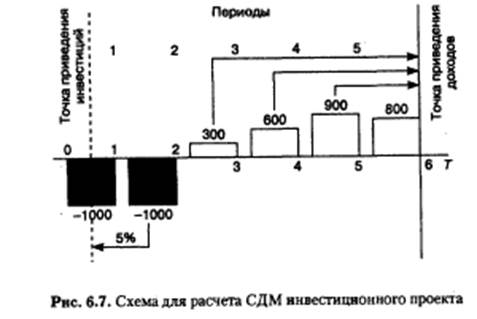

Ставка доходности финансового менеджмента (СДМ). Последующее усовершенствование метода ВНД затрагивает проблему использования инвестором доходов, получаемых от реализации проекта. Совершенно ясно, что свободные средства будут инвестированы в различные новые проекты, причем уровень риска по ним может быть выше, чем при вложении временно свободных инвестиций, предназначенных для основного проекта. Кроме того, возможны вложения в разные инвестиционные проекты, а значит, и множественность ставок доходности инвестиций. В этом случае рассчитывается средняя, или так называемая круговая ставка доходности будущих инвестиций.

Пример 6.7. Продолжим пример 6.6 при условии, что «круговая» ставка доходности составит 12% (рис. 6.7).

Уравнение для расчета СДМ:

Срок окупаемости с дисконтированием — Тж (период возврата инвестиций РР, в немецкой литературе — период динамической амортизации Гд).

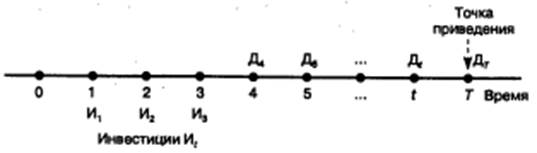

Под сроком окупаемости с дисконтированием понимают продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме наращенных инвестиций (рис. 6.8).

В принципе, срок окупаемости — наименьшее значение горизонта расчета, при котором чистый дисконтированный доход становится и в дальнейшем остается неотрицательным.

При разных значениях нормы дисконта срок окупаемости будет различным. Если при определении срока окупаемости принимают Е- О, то говорят о сроке окупаемости без дисконта.

Дисконтированный срок окупаемости не что иное, как «точка безубыточности инвестиционного проекта». Если инвестиционный проект генерирует положительные денежные потоки после этой «точки окупаемости», чистый дисконтированный доход проекта положителен. Дисконтированный период окупаемости можно использовать для принятия или отклонения решений по независимым инвестициям, так как любой инвестиционный проект с жизненным циклом не меньше дисконтированного периода окупаемости, по крайней мере обеспечивает окупаемость инвестиций.

Дисконтированный период окупаемости является дополнительным показателем к тем, которые были рассмотрены выше. По этому показателю инвестор видит, за какой срок он может получить назад капитал, включая проценты.

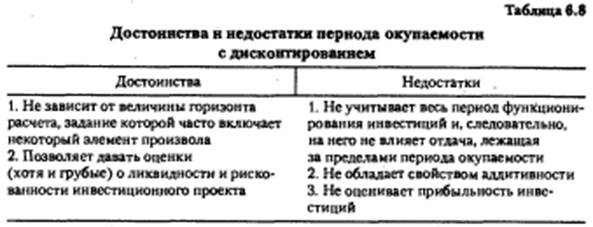

Общая оценка показателя представлена в табл. 6.8.

Последнее время высказывается мнение о том, что период окупаемости с дисконтированием должен не служить критерием выбора, а использоваться лишь в виде ограничения при принятии решения.

Если срок окупаемости проектов больше, чем принятое ограничение, то они исключаются из списка возможных инвестиционных проектов.

Ситуации, при которых применение периода окупаемости целесообразно:

—когда инвестору важнее ликвидность, а не прибыльность проекта (главное, чтобы инвестиции окупились, и как можно скорее);

— когда инвестиции сопряжены с высокой степенью рискованности, а чем короче срок окупаемости, тем менее рискованным является проект (например, в производствах с быстрыми технологическими изменениями).

Срок окупаемости отражает скорее ликвидность, чем возрастание «ценности фирмы». Использование этого показателя обеспечивает отбор менее рискованных проектов, но не отражает всех видов рисков.

Дополнительные показатели оценки эффективности инвестиционных проектов

Потребность в дополнительном финансировании (ПФ) — максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Величина ПФ показывает минимальный объем внешнего финансирования проекта, необходимого для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска. Значение показателя ПФ не нормируется. Чем меньше абсолютная величина ПФ, тем меньше финансовых ресурсов должно привлекаться для осуществления инвестиционного проекта из внешних источников. '

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) — сумма необходимых для реализации проекта инвестиций. Значение этого показателя отражает масштаб необходимого финансирования и в общем случае должно быть увязано с источниками покрытия всех затрат ресурсами. Для инвестиционных проектов, у которых длительность предпроизводственной стадии составляет несколько лет (например, строительство), масштаб проекта определяется наибольшим отрицательным значением чистого дисконтированного дохода, рассчитанным нарастающим итогом (т.е. значением максимального денежного оттока).

Пример 6.8. Определим потребность в дополнительном финансировании инвестиционного проекта из примера 6.5.

Из строки 12 (табл. 6.6) видно, что ПФ= 144 д.е., ДПФ = 140 д.е. (строка 14табл.6.6).

Все рассмотренные показатели эффективности инвестиций взаимосвязаны и позволяют оценить эффективность инвестиций с различных сторон:

- если NPV > 0, то ВНД > Е, ИД > 1;

- если NPV < 0, то ВНД < Е, ИД < 1;

- если NPV = 0, то ВНД = Е, ИД - 1.

Поэтому их следует рассматривать в комплексе.

6.4. ОЦЕНКА ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ В СИСТЕМЕ КАПИТАЛИЗАЦИИ

Капитализация представляет собой метод определения стоимости затрат и результатов на конец расчетного периода. Процесс капитализации состоит в увеличении стоимости планируемых затрат и результатов за все шаги расчета, отделяющие их от расчетного периода. За каждый шаг расчета величина показателя увеличивается пропорционально нормативу капитализации.

Сущность системы капитализации: при осуществлении инвестиционной деятельности существуют два варианта умножения капитала — отдать свободные средства в банк (в кредит) или вложить в предприятие. Через несколько лет в обоих вариантах капитал увеличится: вариант с большим увеличением капитала является лучшим.

Система капитализации считается более наглядной для пользователя инвестиций. Система дисконтирования более привлекательна для инвестора (банка), так как позволяет рассчитать показатели эффективности на момент предоставления инвестиций.

Достоинства системы капитализации:

—более понятная;

— ожидаемые затраты и результаты реальные;

— показатели эффективности на момент предоставления инвестиций могут сравниваться с фактическими значениями.

Показатели эффективности инвестиций в системе капитализации

Динамическая система, основанная на капитализации, включает набор показателей эффективности инвестиций, отражающих ее специфику. Расчетная схема системы капитализации представлена на рис. 6.9.

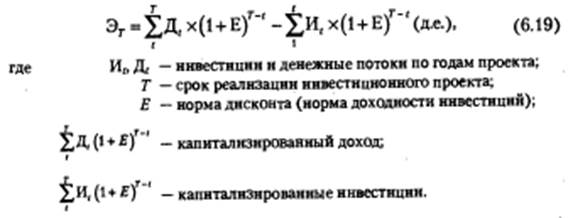

Экономический аффект за расчетный период представляет превышение стоимости капитализированного чистого дохода над стоимостью капитализированных инвестиций за расчетный период. Этот показатель характеризует ценность инвестиционного проекта в стоимостном выражении.

Ряс. 6.9. Расчетная схема денежных потоков инвестиционного проекта

Экономический эффект за расчетный период (капитализированный денежный поток) определяется по формуле

Критерий эффективности:

— если Эг > 0 — инвестиционный проект считается эффективным при данной норме дисконта-,

— если Эг< 0 — инвестиционный проект неэффективен, инвестор понесет убытки;

— если Эг - 0, в случае принятия проекта благосостояние инвестора не изменится.

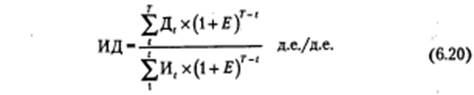

Индекс доходности характеризует стоимость чистого дохода за расчетный период, приходящийся на единицу инвестиций:

Критерий эффективности инвестиций по индексу доходности.

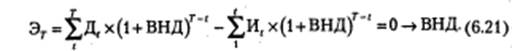

Внутренняя норма доходности находится из условия равенства нулю экономического эффекта за расчетный период:

Внутренняя норма доходности используется для оценки ожидаемой усредненной доходности инвестиций и определения верхней грани ставки платы за кредит по привлекаемым источникам финансирован при которой, привлечение заемных средств экономически целесообразно.

Критерий оценки эффективности инвестиционного проекта по внутренней норме доходности (см. выше).

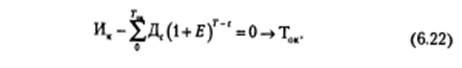

Период возврата инвестиций находится путем последовательного вычитания из капитализированных инвестиций (И„) капитализированного дохода, начиная с 1-го года его получения, пока инвестиции не будут полностью компенсированы.

Дата добавления: 2015-07-18; просмотров: 2001;