ТЕМА 26. СТРАТЕГИИ ФИНАНСИРОВАНИЯ ОБОРОТНЫХ АКТИВОВ

Долгосрочное финансирование имеет значение с позиции стратегии развития предприятия; что касается повседневной его деятельности, то ее успешность в значительной степени определяется эффективностью управления краткосрочными активами и пассивами. Проблемы финансирования оборотных активов и управление источниками средств в целом тесно взаимосвязаны. Ликвидность и приемлемая эффективность использования оборотных активов в значительной степени определяются уровнем чистого оборотного капитала. Если исходить из ситуации, что краткосрочная кредиторская задолженность не может или, по крайней мере, не должна быть постоянным источником покрытия внеоборотных активов, то очевидно, что значение этого показателя меняется от нуля до некоторой максимальной величины М. При нулевом значении показателя «чистый оборотный капитал» риск потери ликвидности достигает максимального значения; с ростом значения этого показателя риск убывает. Максимального значения М чистый оборотный капитал теоретически может достигнуть в том случае, если отсутствует краткосрочная кредиторская задолженность. В этом случае М равно стоимости оборотных активов, а риск потери ликвидности равен нулю.

В теории финансового менеджмента принято выделять различные стратегии финансирования оборотных активов в зависимости от отношения менеджера к выбору источников покрытия варьирующей их части, т.е. к выбору относительной величины чистого оборотного капитала. Известны четыре модели поведения:

- идеальная;

- агрессивная;

- консервативная;

- компромиссная.

Выбор той или иной модели стратегии финансирования сводится к выделению соответствующей доли капитала, т.е. долгосрочных источников финансирования, которая рассматривается как источник покрытия оборотных активов. Иными словами, алгоритм расчета величины чистого оборотного капитала как разницы между долгосрочными источниками в покрытие внеоборотных активов и величиной этих активов может задаваться различными балансовыми уравнениями, как раз и выражающими суть той или иной стратегии финансирования оборотных активов. Для наглядности воспользуемся также графическим представлением баланса.

Статическое и динамическое представления каждой модели приведены на рис.

Для удобства введены следующие обозначения:

ВА — внеоборотные активы;

ОА — оборотные (текущие) активы (ОА = СОА + ВОA);

СОА — системная часть оборотных активов;

ВОА — варьирующая часть оборотных активов;

КО — краткосрочные обязательства;

ДО — долгосрочные обязательства;

СК — собственный капитал;

Идеальная модель (рис. 1) построена, основываясь на сути категорий «оборотные активы» и «краткосрочные пассивы» и их взаимном соответствии.

| Актив | Пассив |

| ВА | СК |

| ДО | |

| ОA | КО |

Ктл = 1, СОС = 0

Рис. 1Идеальная модель финансирования оборотных активов

Термин «идеальная» в данном случае означает не идеал, к которому нужно стремиться, а лишь сочетание активов и источников их покрытия исходя из их экономического содержания. Модель означает, что оборотные активы по величине совпадают с краткосрочными пассивами, т.е. чистый оборотный капитал равен нулю. В реальной жизни такая модель практически не встречается, поскольку очевидно, что на любом этапе своей деятельности предприятие нуждается в некоторой сумме денежных средств для поддержания текущих расходов. Кроме того, с позиции ликвидности она наиболее рискованна, поскольку при неблагоприятных условиях (например, в силу сложившихся обстоятельств необходимо рассчитаться с большей частью кредиторов единовременно) предприятие может оказаться перед необходимостью продажи части основных средств для покрыт текущей кредиторской задолженности. Суть этой стратегии состоит в том, что долгосрочный капитал используется исключительно как источник покрытия внеоборотных активов, т.е. численно совпадает с их величиной.

Наиболее реальна одна из следующих трех моделей стратегии финансирования оборотных активов, в основу которых положен посыл, что для обеспечения ликвидности как минимум внеоборотные активы и системная часть оборотных активов должны покрываться долгосрочными источниками финансирования (капиталом). Таким образом, различие между моделями определяется тем, какие источники финансирования и в каком соотношении выбираются для покрытия варьирующей части оборотных активов.

Агрессивная модель (рис. 2) означает, что собственный капитал и ДО служат источником покрытия внеоборотных активов и системной части оборотных активов, т.е. того их минимума, который необходим для осуществления хозяйственной деятельности. В этом случае чистый оборотный капитал в точности равен этому минимуму. Варьирующая часть оборотных активов в полном объеме покрывается краткосрочными пассивами.

| Актив | Пассив | |

| ВА | СК | |

| СОА | ||

| ДО | ||

| ВОА | КО |

Ктл > 1, СОС > 1

Рис. 2Агрессивная модель финансирования оборотных активов

Считается, что с позиции ликвидности эта стратегия также весьма рискованна, поскольку в реальной жизни ограничиться лишь минимумом оборотных активов невозможно. Так как постоянных источников финансирования в этом случае хватает лишь на покрытие минимума оборотных активов, в пиковый сезон у предприятия может не найтись свободных средств для финансирования дополнительных потребностей в производственных запасах. Иными словами, здесь имеет место относительно высокая текущая прибыль (поскольку затраты на поддержание текущих запасов минимальны) и высок риск потенциальных потерь от приостановки деятельности или неполучения возможных доходов при возрастании спроса на продукцию в пиковые периоды.

Консервативная модель (рис. 3) предполагает, что варьирующая часть оборотных активов также покрывается долгосрочными пассивами. В этом случае краткосрочной кредиторской задолженности нет, отсутствует и риск потери ликвидности. Чистый оборотный капитал равен по величине оборотным активам.

| Актив | Пассив | |

| ВА | СК | |

| ОА | ||

| ДО |

Рис. 3 Консервативная модель финансирования оборотных активов

Считается, что с позиции ликвидности консервативная стратегия наименее рискованная и одновременно она сопровождается относительно низкой текущей прибылью, поскольку предприятие вынуждено нести дополнительные расходы по поддержанию излишних запасов (очевидно, что вместо того, чтобы вкладывать собственные денежные средства в сверхнормативные запасы, их можно пустить в оборот и получить дополнительную прибыль). Отметим также, что консервативная модель в принципе экономически не выгодна и с той точки зрения, что в этом случае предприятие как бы отказывается от кредиторской задолженности, в известном смысле являющейся бесплатным источником финансирования.

Компромиссная модель (рис. 4) считается наиболее реальной. В этом случае внеоборотные активы, системная часть оборотных активов и приблизительно половина варьирующей части оборотных активов финансируется за счет долгосрочных источников. Чистый оборотный капитал равен по величине сумме системной части текущих активов и половины их варьирующей части. Безусловно, в отдельные моменты времени предприятие может иметь излишние оборотные активы, что отрицательные отражается на прибыли, однако это рассматривается как плата и поддержание риска потери ликвидности на должном уровне.

| Актив | Пассив | |

| ВА | СК | |

| СОА | ||

| ДО | ||

| ВОА | ||

| КО |

Рис. 4 Компромиссная модель финансирования оборотных активов

Пример

Рассчитать различные варианты стратегии финансирования оборотных средств по приведенным ниже данным

| Месяц | Текущие активы (прогноз) | Внеобо- ротные активы | Всего активов | Минимальная потребность в источниках | Сезонная потребность |

| Январь | |||||

| Февраль | |||||

| Март | |||||

| Апрель | |||||

| Май | |||||

| Июнь | |||||

| Июль | |||||

| Август | |||||

| Сентябрь | |||||

| Октябрь | |||||

| Ноябрь | |||||

| Декабрь |

Комментарий к расчетам.

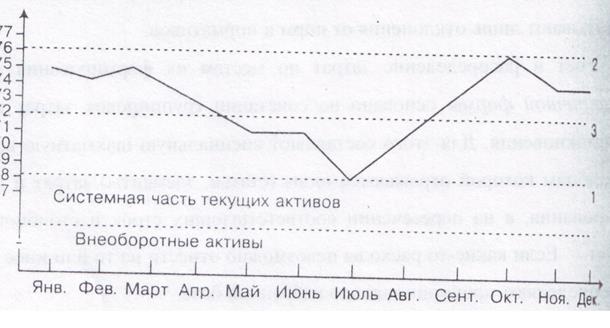

На рис. 5 представлена динамика изменения величины активов предприятия, а также возможные варианты стратегии финансирования его текущей деятельности.

1. Системная часть оборотных активов представляет собой минимальную потребность в оборотных средствах и равна 8 тыс. руб. (по данным июля).

2. Минимальная потребность в источниках средств равна 68 тыс. руб. в июне, максимальная — 76 тыс. руб. в октябре.

3. Линия 1 характеризует агрессивную стратегию, при которой долгосрочные источники финансирования покрывают внеоборотные активы и системную часть оборотных активов. В соответствии с этой стратегией предприятия его долгосрочный капитал должен составить 68 тыс. руб. Остальная потребность в источниках финансирования покрывается за счет краткосрочных пассивов. В этом случае чистый оборотный капитал составит 8 тыс. руб. (68 — 60).

4. Линия 2 характеризует консервативную стратегию, в соответствии с которой долгосрочные пассивы поддерживаются на максимально необходимом уровне, т.е. в размере 76 тыс. руб. В этом случае чистый оборотный капитал составит 16 тыс. руб. (76—60).

5. Линия 3 характеризует компромиссную стратегию, согласно которой долгосрочные источники финансирования устанавливаются в размере, покрывающем внеоборотные активы, системную часть оборотных активов и половину прогнозного значения варьирующей части оборотных активов, т.е. в размере 72 тыс. руб. В этом случае чистый оборотный капитал составит 12 тыс. руб. (72—60).

Рис. 5 Различные стратегии финансирования оборотных активов

Необходимо сделать несколько замечаний к приведенным рассуждениям. Во-первых, предпочтительность той или иной модели следует считать условной, в частности потому, что каждой из них характерен тот или иной значимый вид риска. Во-вторых, все эти модели не следует рассматривать как непосредственное руководство к действиям поскольку достаточно очевидно, что в реальной жизни строгое следование любой из описанных моделей попросту невозможно. Модели дают лишь самое общее представление о стратегии управления оборотными активами и источниками их покрытия, помогают понять суп того или иного подхода. В-третьих, анализ ситуации и выявление модели, которая свойственна предприятию или представляется желательной, имеют особое значение с позиции перспективного финансового планирования. В-четвертых, с практической точки зрения реализация какой-либо из моделей в том или ином приближении чаще всего осуществляется не путем варьирования долгосрочными источниками финансирования, а управлением величиной оборотных активов и краткосрочных пассивов. Безусловно, не исключается и определенное варьирование

Дата добавления: 2015-06-05; просмотров: 3672;