Коэффициент Джини

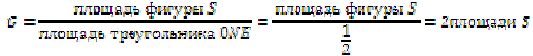

Неравенство в распределении доходов можно количественно оценить с помощью индекса концентрации доходов, называемого коэффициентом Джини G. Он характеризует степень отклонения линии фактического распределения общего объема денежных доходов населения от линии их равномерного распределения:

Величина коэффициента Джини может изменяться от 0 до 1; при этом чем выше значение коэффициента, тем более неравномерно распределение доходов в обществе.

В РФ коэффициент Джини рассчитывается с 1991 г. Поскольку неравенство в распределении доходов населения увеличилось, то величина коэффициента Джини в 2008 г. 0,423 больше его значения 0,390 в 1997 г.

2. Внебюджетные фонды: сущность и классификации внебюджетных фондов. Пенсионный фонд РФ. Источники, порядок формирования и направления использования средств фонда

Государственный внебюджетный фонд — это фонд денежных средств, образуемый вне федерального бюджета и бюджетов субъектов Российской Федерации и предназначенный для реализации конституционных прав граждан и удовлетворения некоторых потребностей социального и экономического характера. Сущность внебюджетных фондов: внебюджетные фонды — это одна из форм перераспределения и использования национального дохода государства на определенные социальные и экономические цели.

Виды внебюджетных фондов:

А) государственные целевые социальные внебюджетные фонды

· Пенсионный фонд Российской Федерации;

· Фонд социального страхования Российской Федерации;

· фонды обязательного медицинского страхования (федеральный и территориальные).

Б) государственные внебюджетные экономические фонды

· финансовые фонды поддержки отраслей;

· внебюджетные фонды финансирования научных исследований и экспериментальных разработок (созданные как федеральными министерствами и ведомствами, так и коммерческими организациями в соотв. с постановлением Правительства РФ №1156, от 13.10.1999);

· инвестиционные фонды,

· российский фонд технологического развития (также в соотв. с указ. постановлением).

Роль внебюджетных фондов в социально-экономическом развитии общества:

- оказание социальной помощи и услуг населению путем выплаты денежных пособий, единовременной помощи;

- обеспечение восстановления и сохранения трудоспособности человека;

- оказание социальных услуг населению путем финансирования учреждений социальной инфраструктуры;

- финансирование пенсионного обеспечения.

Пенсионный фонд Российской Федерации (ПФРФ) - один из наиболее значимых социальных институтов страны. Это крупнейшая федеральная система оказания государственных услуг в области социального обеспечения в России.

ПФР был образован 22 декабря 1990 года Постановлением Верховного Совета РСФСР №442-1 «Об организации Пенсионного фонда РСФСР» для государственного управления финансами пенсионного обеспечения, которые было необходимо выделить в самостоятельный внебюджетный фонд. С созданием Пенсионного фонда в России появился принципиально новый механизм финансирования и выплаты пенсий и пособий. Средства для финансирования выплаты пенсий стали формироваться за счет поступления обязательных страховых взносов работодателей и граждан.

В структуре Пенсионного фонда - 8 Управлений в Федеральных округах Российской Федерации, 81 Отделение Пенсионного фонда в субъектах РФ, а также ОПФР в г. Байконур (Казахстан), а также почти 2 500 территориальных управлений во всех регионах страны. В системе ПФР трудится более 133 000 специалистов.

Пенсионный фонд осуществляет ряд социально значимых функций, в т.ч.:

· учет страховых средств, поступающих по обязательному пенсионному страхованию;

· назначение и выплата пенсий. Среди них трудовые пенсии (по старости, по инвалидности, по случаю потери кормильца), пенсии по государственному пенсионному обеспечению, пенсии военнослужащих и их семей, социальные пенсии, пенсии госслужащих. За счет средств Фонда получают пенсии 36,5 млн. российских пенсионеров;

· назначение и реализация социальных выплат отдельным категориям граждан: ветеранам, инвалидам, инвалидам вследствие военной травмы, Героям Советского Союза, Героям Российской Федерации и др.

· персонифицированный учет участников системы обязательного пенсионного страхования. В системе учитываются страховые пенсионные платежи почти 63 млн. россиян;

· взаимодействие с работодателями - плательщиками страховых пенсионных взносов. Информация о гражданах, застрахованных в пенсионной системе, поступает от 6,2 млн. юридических лиц;

· выдача сертификатов на получение материнского (семейного) капитала;

· управление средствами пенсионной системы, в т.ч. накопительной частью трудовой пенсии, которое осуществляется через государственную управляющую компанию (Внешэкономбанк) и частные управляющие компании;

· реализация Программы государственного софинансирования пенсии.

Источники денежных средств Пенсионного фонда РФ:

• страховые взносы на обязательное пенсионное страхование;

• страховые взносы на накопительную часть трудовой пенсии и взносов работодателя в пользу застрахованных лиц, уплачивающих дополнительные страховые взносы на накопительную часть трудовой пенсии, зачисляемые в Пенсионный фонд РФ;

• взносы по дополнительному тарифу для работодателей организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации;

• недоимки, пени, штрафы по взносам в Пенсионный фонд РФ;

• доходы от размещения средств Пенсионного фонда РФ;

• штрафы, санкции, суммы, поступающих в результате возмещения ущерба;

• безвозмездные поступления из негосударственных пенсионных фондов;

• межбюджетные трансферты из федерального бюджета;

Направления использования средств Пенсионного фонда РФ:

• выплаты государственных трудовых пенсий, в том числе гражданам, выезжающим за пределы России;

• оказание материальной помощи престарелым и нетрудоспособным гражданам;

• выплаты пособий на погребение получателям пенсий;

• финансовое обеспечение текущей деятельности Пенсионного фонда РФ и его органов;

• прочие расходы.

Закон «О трудовых пенсиях в Российской Федерации» устанавливает права граждан и порядок назначения трудовых пенсий на общих основаниях. В законе определены виды трудовых пенсий:

1) по старости;

2) по инвалидности;

3) по случаю потери кормильца.

Трудовая пенсия по старости и трудовая пенсия по инвалидности состоят из следующих частей:

1) страховой;

2) накопительной (для гр-н 1967 г. рождения и моложе).

Право на трудовую пенсию имеют мужчины, достигшие возраста 60 лет, и женщины, достигшие возраста 55 лет. Трудовая пенсия по старости назначается при наличии не менее пяти лет страхового стажа. На каждое застрахованное лицо Пенсионный фонд РФ открывает индивидуальный лицевой счет постоянным страховым номером. В ныне действующей пенсионной системе (с 2002 г.), величина размера трудовых пенсий по старости определяется не стажем и заработком, а объемом страховых взносов, которые перечисляются работодателями за работника на его индивидуальный лицевой счет по установленному тарифу (таблица 1).

Федеральным законом от 24 июля 2009 г. № 212-ФЗ с 1 января 2012 года «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» для большинства компаний установлены следующие страховые тарифы по взносам во внебюджетные фонды (табл. 1):

Табл. 1 – Страховые тарифы

| База для начисления страховых взносов | ПФ РФ | ФСС РФ | ФФОМ |

| В пределах установленной предельной величины базы для начисления страховых взносов | 22% | 2,9% | 5,1% |

| Свыше установленной предельной величины базы для начисления страховых взносов (624 тыс. руб.) | 10% | 0% | 0% |

С 1 января 2013 года некоторые компании, должные перечислять дополнительные страховые взносы. В 2014 году их размер составляет 4 или 6 % (ч. 1-2 58.3 Федерального закона от 24 июля 2009 г. № 212-ФЗ). Причем перечислять дополнительные взносы нужно независимо от того, превысила ли база по страховым взносам предельную величину.

Начислять дополнительные взносы нужно в пользу лиц занятых:

· на подземных работах, на работах с вредными условиями труда и в горячих цехах;

· на работах с тяжелыми условиями труда (их полных перечень установлен пп. 2-18 п. 1 ст. 27 Федерального закона от 17 декабря 2001 г. № 173-ФЗ).

Весь дополнительный тариф необходимо перечислять на финансирование страховой части трудовой пенсии.

Обоснование управленческих решений на основе анализа безубыточности. Точка безубыточности, запас финансовой прочности. Эффект производственного рычага (производственный леверидж). Операционный риск.

Обоснование управленческих решений на основе анализа безубыточности

Большую роль в обосновании управленческих решений играет маржинальный анализ, методика которого базируется на изучении соотношения между тремя группами важнейших экономических показателей: «затраты — объем производства (реализации) продукции — прибыль» — и прогнозировании критической и оптимальной величины каждого из этих показателей при заданном значении других.

Данный метод управленческих расчетов называют еще анализом безубыточности.

В основу этой методики положено деление операционных затрат на переменные и постоянные и использование категории маржи покрытия.

Маржа покрытия (маржинальный доход) - это разница между выручкой (В) от продаж и переменными затратами (ПЕР). Маржинальный доход (МД) на единицу продукции представляет собой разность между ценой и удельными переменными затратами (МД(1) = Цена – Пер.з.(1)). Она включает в себя постоянные затраты и прибыль. (МД = В – ПЕР = Приб. + Пост.з.)

Маржинальный доход (маржинальная прибыль, валовая маржа) является расчетным показателем, который сам по себе не характеризует финансового состояния предприятия или какого-либо его аспекта, но используется в расчетах ряда финансовых показателей. Величина маржинального дохода показывает вклад предприятия в покрытие постоянных затрат и получение прибыли.

Маржинальный анализ (анализ безубыточности) позволяет:

1) более точно исчислить влияние факторов на изменение суммы прибыли и на этой основе более эффективно управлять процессом формирования и прогнозирования ее величины;

2) определить критический уровень объема продаж (порога рентабельности), постоянных затрат, цены при заданной величине соответствующих факторов, при котором финансовый результат будет равен нулю;

3) установить зону безопасности (зону безубыточности) предприятия;

4) исчислить необходимый объем продаж для получения заданной величины прибыли;

5) обосновать наиболее оптимальный вариант управленческих решений, касающихся изменения производственной мощности, ассортимента продукции, ценовой политики, вариантов оборудования, технологии производства, приобретения комплектующих деталей и др. с целью минимизации затрат и увеличения прибыли.

Дата добавления: 2015-05-21; просмотров: 2183;