Инвестиционные модели для совершенного рынка капитала и заданного срока эксплуатации инвестиционного проекта

Эти модели различаются между собой прежде всего критериями принятия решений об инвестировании отдельных проектов. В качестве критериев принятия решений используются: чистая приведенная стоимость, конечная стоимость имущества, внутренняя процентная ставка (внутренняя доходность).

В моделях оценки чистой приведенной стоимости этот показатель, отнесенный к начальному моменту планирования, характеризует изменение стоимости имущества за период планирования или за период эксплуатации инвестиционного проекта посредством дисконтирования поступлений по расчетной процентной ставке. Под расчетной процентной ставкой понимается величина ставки процента на рынке капитала, равная ставке процента по кредиту.

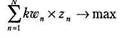

Модель оценки чистой приведенной стоимости описывается следующей формулой:

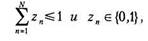

при условиях:

где 7п — булева переменная, равная единице, если инвестиционный проект принимается, и нулю, если инвестиционный проект отклоняется (это имеет место, в частности, если чистая приведенная стоимость проекта меньше нуля); kwn — чистая приведенная стоимость платежного ряда (kw) п-гоинвестиционного проекта.

Суть этой модели заключается в том, что конечная стоимость имущества предприятия в результате реализации различных инвестиционных проектов при единой расчетной ставке процента должна быть максимальной. Данная модель рассматривается для случаев, когда инвестиционные альтернативы одинаковы по времени и объемам инвестированного капитала.

Использование модели оценки конечной стоимости предполагает наличие заданной одинаковой для всех периодов суммы изымаемых из оборота средств.

Модель внутренней процентной ставки ориентирована на максимизацию рентабельности капитала, связанного в инвестиционном проекте. Модель выглядит следующим образом:

при условии:

где rn — внутренняя процентная ставка; i — расчетная процентная ставка.

Условие (3) в данной модели означает, что оптимальная инвестиционная альтернатива позволяет получать процент на вложенный капитал не меньший, чем на рынке капитала.

Модель внутренней процентной ставки предполагает связанность капитала (когда капитал иммобилизован) на весь период эксплуатации инвестиционного проекта. Поэтому для внутренней процентной ставки как выражения рентабельности капитала условие повторного вложения высвобождающихся финансовых средств по внутренней процентной ставке важно только в том случае, когда объем связанного капитала должен поддерживаться на фиксированном уровне.

Вследствие такого подхода согласно критерию максимизации чистой приведенной стоимости и критерию максимизации внутренней процентной ставки можно прийти к различным результатам выбора альтернатив, так может возникнуть так называемый конфликт между целями максимизации прибыли и максимизации рентабельности. Этот «конфликт» связан с наличием предпосылки «промежуточного» вложения суммы превышения поступления над выплатами под процент, ставка которого равна ставке внутреннего процента.

При использовании метода величины чистой приведенной стоимости исходят из того, что высвобождающаяся сумма превышения поступления над выплатами может быть использована на ранке капитала по расчетной процентной ставке.

Дата добавления: 2015-03-07; просмотров: 867;