Виды инвестиций. Взаимосвязь финансовых и реальных инвестиций

Средства, предназначенные для инвестирования в производство и в объекты непроизводственной сферы, в своей подавляющей массе выступают первоначально в форме денежных средств. Превращение последних в инвестиции может происходить разными путями. Наиболее простой путь имеет место в тех случаях, когда сам хозяйствующий субъект, обладая определенными собственными средствами, использует их для расширения и совершенствования производства или создания непроизводственных объектов. Подобным образом превращаются в инвестиции сбережения физического лица, которое организует предприятие за счет своих личных сбережений.

Однако в других случаях процесс превращения сбережений в инвестиции является более сложным. Дело в том, что подавляющая масса населения лишена возможности осуществлять непосредственно инвестиции в производство, так как для этого необходимо обладать некоторыми навыками в управлении производством, а также иметь определенный минимальный размер средств. Не превращается непосредственно в инвестиции по тем или иным причинам и часть прибыли предприятий.

Таким образом, с одной стороны, население и некоторые предприятия располагают свободными денежными средствами, а с другой стороны, многие предприятия нуждаются в дополнительных средствах для реализации своих инвестиционных программ. Передача средств осуществляется по каналам финансового рынка, где собственники денежных средств выступают в качестве поставщиков инвестиционного капитала, а лица, привлекающие чужие средства,— в качестве его потребителей.

В зависимости от того, каким образом осуществляется передача денежных средств от поставщиков к потребителям, на финансовом рынке можно выделить два основных канала. Один канал — это рынок банковских кредитов. Банки аккумулируют временно свободные денежные средства юридических и физических лиц, выплачивая за привлеченные средства определенный процент, а затем предоставляют под более высокий процент кредиты заемщикам (тем, кто осуществляет реальные инвестиции). Таким образом, процесс движения денег от их собственника к заемщику опосредуется банком.

Во многих случаях такой способ передачи денежных средств отвечает интересам собственника денег, так как, хотя последний и получает от банка более низкий процент, но тем самым он перекладывает риск невозврата денег заемщиком на банк. Помимо надежности банковские вклады являются высоколиквидными, так как вкладчик может легко забрать свои средства. Кроме того, вложения денежных средств в банки являются доступными даже для самых мелких вкладчиков (собственников сбережений).

Однако банк выплачивает вкладчикам более низкий процент по сравнению с тем, который берет со своих заемщиков, поэтому вполне естественным является стремление поставщиков капитала вступать в отношения непосредственно с этими заемщиками.

Что касается потребителей капитала (заемщиков), то им также порой выгоднее вступать в отношения непосредственно с поставщиками капитала. Дело в том, что получение банковского кредита нередко сопряжено с большими трудностями. Например, банки часто не в состоянии предоставить кредит на тот срок, в котором нуждается заемщик, у банка может не быть и требуемой суммы кредита, не обходимой заемщику для осуществления крупных проектов, и др.

Все это приводит к тому, что потребители капитала наряду с банковскими кредитами в широких масштабах осуществляют привлечение свободных денежных средств с помощью выпуска ценных бумаг.

При определенных обстоятельствах этот способ в большей мере отвечает интересам и поставщиков, и потребителей инвестиционных ресурсов. Поставщики ресурсов (собственники сбережений) зачастую могут вкладывать свои средства на более выгодных условиях, чем банковские вклады, и на более длительные сроки. Чаще всего достаточно простой является процедура вложений, осуществляемая путем купли-продажи ценных бумаг. Кроме того, если ценные бумаги обладают достаточно высокой ликвидностью, то инвестор может в случае необходимости достаточно легко вернуть затраченные средства, продав принадлежащие ему ценные бумаги.

С точки зрения потребителей инвестиционных ресурсов, выпуск ценных бумаг имеет также определенные преимущества перед банковскими кредитами. У них (потребителей капитала) появляется возможность привлекать денежные средства многих поставщиков капитала и собирать требуемые большие суммы. Кроме того, средства могут быть привлечены на более длительный срок, иногда на неограниченное время, если речь идет о выпуске акций.

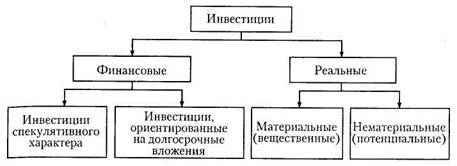

Итак, рынок банковских кредитов и рынок ценных бумаг в современных условиях становятся необходимыми звеньями инвестиционного процесса, основными каналами, по которым сбережения превращаются в инвестиции и используются для развития производства. В зависимости от объектов вложения капитала выделяют реальные и финансовые инвестиции (рис 1.2). Под реальными инвестициями понимается вложение средств (капитала) в создание реальных активов (как материальных, так и нематериальных), связанных с осуществлением операционной деятельности экономических субъектов, решением их социально-экономических проблем. Под финансовыми инвестициями понимается вложение капитала в различные финансовые инструменты, прежде всего в ценные бумаги.

Финансовые инвестиции либо имеют спекулятивный характер, либо ориентированы на долгосрочные вложения. Формами финансовых инвестиций являются вложения в долевые и в долговые ценные бумаги, а также депозитные банковские вклады.

Рис. 1.2. Классификация инвестиций по критерию объекта вложения капитала

Спекулятивные финансовые инвестиции ориентированы на получение инвестором желаемого инвестиционного дохода в конкретном1 периоде времени. Финансовые инвестиции, ориентированные на долгосрочные вложения, как правило, преследуют стратегические цели инвестора, связаны с участием в управлении объекта, в который вкладываются капиталы.

Реальные инвестиции, в свою очередь, подразделяют на материальные (вещественные) и нематериальные (потенциальные). Потенциальные инвестиции используются для получения нематериальных благ. В частности они направляются на повышение квалификации персонала, проведение научно-исследовательских и опытно-конструкторских работ, получение товарного знака (марки) и т. п. Материальные инвестиции предполагают вложения прежде всего в средства производства. Их, в свою очередь, можно подразделить на: (1) стратегические инвестиции; (2) базовые инвестиции; (3) текущие инвестиции; (4) новационные инвестиции. Назначение этих инвестиций и их роль в наращивании производственного потенциала различны.

Стратегические инвестиции — это инвестиции, направленные на создание новых предприятий, новых производств либо приобретение целостных имущественных комплексов в иной сфере деятельности, в иных регионах и т. п.

Базовые инвестиции — это инвестиции, направленные на расширение действующих предприятий, создание новых предприятий и производств в той же, что и ранее сфере деятельности, том же регионе и т. п.

Текущие инвестиции призваны поддерживать воспроизводственный процесс и связаны с вложениями по замене основных средств, проведению различных видов капитального ремонта с пополнением запасов материальных и оборотных активов.

Новационные инвестиции можно подразделить на две группы: (а) инвестиции в модернизацию предприятия, в том числе в техническое переоснащение в соответствии с требованиями рынка, и (б) инвестиции по обеспечению безопасности в широком смысле слова. Речь идет об инвестициях, связанных с включением в состав предприятия технологических структур, гарантирующих бесперебойное и эффективное обеспечение производства необходимыми сырьем, комплектующими, обслуживанием технологического производства (ремонт, наладка, разработка технической документации и т. п.).

Для каждого из выделенных видов, типов инвестиций характерны свои уровни риска. Так, например, среди материальных инвестиций наиболее высокий уровень риска характерен для инвестиций по созданию новых предприятий, производств и наименьший уровень — для текущих инвестиций.

Зависимость между типом инвестиций и уровнем их риска прежде всего определяется возможностью прогноза состояния внешней для инвестора среды после завершения инвестиций. В нашем случае создание новых предприятий, новых производств, как правило, связано с освоением, выпуском новых видов продукции (услуг) для рынка. Однако поведение рынка на перспективу трудно предвидеть, поскольку оно характеризуется высокой степенью неопределенности. В то же время повышение эффективности существующего производства посредством текущих инвестиций, как правило, связано с минимальными опасностями негативных последствий для инвесторов.

По характеру участия инвестора в инвестиционном процессеинвестиции подразделяются на прямые и косвенные (опосредованные). Прямые инвестиции предполагают прямое, непосредственное участие инвестора во вложении капитала в конкретный объект инвестирования, будь то приобретение реальных активов, либо вложение капитала в уставные фонды организации. Косвенные (опосредованные) инвестиции предполагают вложения капитала инвестора в объекты инвестирования через финансовых посредников (институциональных инвесторов) посредством приобретения различных финансовых инструментов.

В экономической литературе часто можно встретить деление инвестиций на прямые и портфельные. При этом под прямыми инвестициями понимают «непосредственное вложение средств в производство, приобретение реальных активов. Портфельные инвестиции осуществляются в форме покупки ценных бумаг»1. Такая трактовка прямых и портфельных инвестиций хотя и является достаточно распространенной, но она не вполне корректна. Если не считать некоторых нюансов, то здесь прямые инвестиции по существу отождествляются с реальными инвестициями, а портфельные — с финансовыми. На самом деле портфельные инвестиции представляют собой диверсификацию вложений капитала инвестора в различные объекты инвестирования и прежде всего в различные финансовые инструменты. Объектами портфельного инвестирования, как правило, выступают различные ценные бумаги, банковские депозитные вклады, иностранная валюта. Соответственно в состав инвестиционного портфеля могут входить как прямые, так и косвенные опосредованные инвестиции. Прямые и портфельные инвестиции имеют различный смысл для инвестора и получателя инвестиций (предприятия).

Для предприятия каждый инвестор ассоциируется с определенным размером либо потоком вложений (прежде всего финансовых). Причем зачастую, например в акционерных обществах, в зависимости от размера вложений (количества приобретенных акций) инвесторы получают определенные права на участие в управлении. Соответственно инвесторы с позиции получателя инвестиций подразделяются на крупных, мелких и т. п., а не на портфельных и прямых инвесторов.

Инвестор, вкладывая средства в предприятие через приобретение акций, паев, долей, действует либо непосредственно (прямой инвестор), либо опосредованно (опосредованный инвестор) через финансовые институты. При этом важно не то, как он действует, а то, какие цели преследует, какой объем средств вкладывает в предприятие.

Портфельный инвестор — это лицо, которое приобретает различные финансовые инструменты с разной степенью риска с целью получения определенного (желаемого) уровня доходов на вложенные средства. При этом портфельный инвестор не обязательно действует через финансовые институты. Он может осуществлять эти операции прямо, непосредственно. Другими словами, с точки зрения инвестора инвестиции разделяются на прямые и косвенные (опосредованные), либо портфельные и неделимые, однородные или, как их еще называют, симплексные.

По отношению к объекту вложениявыделяют внутренние и внешние инвестиции. Внутренние инвестиции представляют собой вложения капитала в активы самого инвестора, внешние — вложения капитала в реальные активы других хозяйствующих субъектов или финансовые инструменты иных эмитентов.

По периоду осуществленияинвестиции подразделяют на долгосрочные, среднесрочные и краткосрочные. Долгосрочные инвестиции представляют собой вложения капитала на период от трех и более лет (как правило, они осуществляются в форме капитальных вложений), среднесрочные — вложения капитала на период от одного до трех лет, краткосрочные — вложения на период до одного года.

В условиях высокой инфляции указанная выше градация по срокам вложения несколько видоизменяется. В частности, в России в 1990-е гг. сроки вложений капитала на период свыше одного года зачастую рассматривались как долгосрочные, учитывая высокий уровень инфляции.

Во временном аспекте инвестиции классифицируются также по продолжительности срока эксплуатации инвестиционных объектов

Он может быть определенным или неопределенным. Любая неопределенность повышает финансовые риски и тем самым снижает заинтересованность во вложениях.

Важным классификационным признаком инвестиций является- их взаимозависимость. По степени взаимосвязиинвестиции подразделяют на три группы: (1) изолированные инвестиции (это такие вложения, которые не вызывают потребности в других инвестициях); (2) инвестиции, зависимые от внешних факторов (например вложения капитала, которые зависят от наличия производственной, социальной инфраструктуры, уровня инфляции и т. д.); (3) инвестиции, влияющие на внешние факторы (примером таких инвестиций могут быть вложения в средства массовой информации). Вторая и третья группы составляют так называемые взаимосвязанные (взаимозависимые) инвестиции.

По степени надежностиинвестиции подразделяют на относительно надежные и рисковые. Наиболее рисковыми являются инвестиции в сферу исследований и разработок. Здесь трудно оценить и потребности в ресурсах, и будущие результаты. Различные формы поддержки данного вида инвестиций зачастую осуществляются через государственные программы. Менее рисковыми являются инвестиции в сферы (отрасли) с достаточно определенным рынком сбыта. Более надежные вложения в настоящее время в России — инвестиции в сферы импортозамещения, а также в отрасли нефтегазового комплекса.

Инвестиции можно классифицировать и через призму характеристики инвесторов.Здесь существуют разные подходы к выделению классификационных признаков. Наиболее распространенным подходом является разделение инвесторов на две группы: (а) частные инвесторы (отечественные и иностранные); (б) государственные и муниципальные инвесторы. Частные инвестиции представляют собой вложения капитала физических, а также юридических лиц негосударственных форм собственности. К государственным и муниципальным инвестициям относят вложения капитала государственных и муниципальных предприятий, а также средств бюджетов разных уровней и государственных внебюджетных фондов.

По характеру использования капиталав инвестиционном процессе выделяют первичные инвестиции, реинвестиции и дезинвестиции. Первичные инвестиции представляют собой вложения капитала за счет как собственных, так и заемных средств инвесторов. Реинвестиции представляют собой вторичное использование капитала в инвестиционных целях посредством его высвобождения в результате реализации ранее осуществленных инвестиций. Дезинвестиция — это высвобождение ранее инвестированного капитала из инвестиционного оборота без последующего использования в инвестиционных целях.

По региональным источникам привлечения капиталавыделяют отечественные и иностранные инвестиции. Отечественные инвестиции представляют собой вложения капитала резидентами данной страны (домашними хозяйствами, предприятиями, организациями, государственными и муниципальными органами). К иностранным инвестициям относят вложения капитала нерезидентами (как юридическими, так и физическими лицами) в объекты и финансовые инструменты другого государства.

По отраслевой направленностиинвестиции классифицируют в разрезе отдельных отраслей и сфер деятельности. Например, инвестиции в промышленность, сельское хозяйство, энергетику и т. п.

С понятием реальных и финансовых инвестиций тесно связано понятие действительного и фиктивного капитала. В экономической литературе под фиктивным капиталом понимаются обычно ценные бумаги. Действительный капитал вкладывается в производство, а ценные бумаги служат титулами собственности, представляющими этот капитал. Фиктивный капитал, как отмечалось в одном из изданий,— это «капитал, который существует в виде ценных бумаг, приносящих доход их владельцу... В отличие от действительного капитала, вложенного в различные отрасли хозяйства, фиктивный капитал не имеет внутренней стоимости и не является реальным богатством, а поэтому не выполняет никакой функции в процессе капиталистического воспроизводства» .

Такая трактовка фиктивного капитала является довольно распространенной, и в связи с этим хотелось бы обратить внимание на следующее. Для каждого отдельного владельца ценные бумаги (фиктивный капитал) являются ценностями, которые приносят ему вполне реальные доходы. Однако с точки зрения общественного капитала ценные бумаги действительно не являются реальным богатством. Увеличение или уменьшение стоимости функционирующих в обществе ценных бумаг может происходить независимо от реального капитала. И с этой точки зрения ценные бумаги выступают как фиктивный капитал.

Действительный капитал общества увеличивается за счет инвестиций в реальные активы, в то время как фиктивный капитал может возрастать без финансовых инвестиций за счет роста курсовой стоимости ранее выпущенных ценных бумаг. Особенно наглядно процесс возрастания фиктивного капитала может быть проиллюстрирован процессом выпуска так называемых производных ценных бумаг, которые сами по себе не предусматривают реальных инвестиций, а дают право на покупку новых выпусков или ранее выпущенных ценных бумаг. В этом случае финансовые инвестиции не сопровождаются ростом действительного капитала общества.

Однако, по нашему мнению, вопрос не является таким простым, как представляется на первый взгляд. Дело в том, что возрастание курса акций происходит не само по себе, а потому, что увеличивается эффективность использования реального капитала. Рост курсовой стоимости акций предприятия отражает тот факт, что рынок дает более высокую оценку данному предприятию.

Таким образом, можно утверждать, что, не являясь реальным богатством, фиктивный капитал дает рыночную оценку реального капитала общества в каждый данный момент времени. Представьте себе, что имеются два предприятия с совершенно одинаковыми реальными активами. Однако одно предприятие лучше использует эти активы и работает более эффективно. Ясно, что курсовая стоимость акций такого предприятия будет более высокой по сравнению с другим предприятием, Поэтому фиктивный капитал увеличивается не сам по себе, а отражает состояние реального капитала. Величина фиктивного капитала — это не что иное, как рыночная стоимость того реального капитала, титулом которого является фиктивный капитал.

Следовательно, вряд ли можно согласиться с тем, что «фиктивный капитал не выполняет никакой функции в процессе капиталистического воспроизводства». На самом деле, ценные бумаги (фиктивный капитал) играют важную роль в процессе воспроизводства на пути превращения сбережений в инвестиции. Фиктивный капитал (ценные бумаги) приносит его владельцам доход. Стремление к получению этого дохода побуждает собственников сбережений инвестировать средства в ценные бумаги. Собранные эмитентами средства используются на создание и приобретение реальных активов, результатом чего является увеличение объема производства.

Движение финансовых инвестиций внешне напоминает движение ссудного капитала. Как показал К. Маркс, в процессе движения ссудного капитала одна и та же сумма капитала выступает в качестве капитала-собственности и капитала-функции, а доход функционирующего капиталиста распадается на две части — ссудный процент и предпринимательский доход. В условиях слабого развития акционерных обществ свободные капиталы поступали в производство в основном в форме ссудного капитала. Реальные инвестиции в производство осуществлялись функционирующими капиталистами за счет собственного и заемного капитала.

С развитием акционерной формы предприятий характер инвестиционного процесса существенно изменяется. Разумеется, и в этом случае действующие акционерные общества могут осуществлять реальные инвестиции за счет собственных средств (нераспределенной прибыли) или банковских кредитов, не прибегая к финансовым инвестициям. Не сопровождается финансовыми инвестициями и процесс создания индивидуальных предприятий за счет собственных средств их владельцев.

Однако совсем по-иному обстоит дело в случае организации акционерного общества. При учреждении акционерного общества его учредители вносят в уставный капитал имущество, денежные средства, интеллектуальную собственность. Вклад каждого учредителя оценивается в денежной форме и каждый учредитель приобретает определенный пакет акций, соответствующий доле, внесенной в уставный капитал общества. Одна и та же сумма инвестиций принимает форму и реальных, и финансовых инвестиций. Процесс увеличения реального капитала сопровождается ростом фиктивного капитала. Причем дело обстоит так, что реальные инвестиции не могут быть осуществлены без выпуска акций, т. е. без финансовых инвестиций.

В случае увеличения уставного капитала акционерного общества сначала происходит выпуск новых акций, после чего следуют реальные инвестиции. Таким образом, финансовые инвестиции являются необходимым звеном инвестиционного процесса. Реальные инвестиции оказываются невозможными без финансовых инвестиций, а финансовые инвестиции получают свое завершение в осуществлении реальных инвестиций.

Расширение производства может осуществляться также за счет заемных средств, привлекаемых за счет выпуска долговых ценных бумаг. Следовательно, и в этом случае процесс реального инвестирования осуществляется с помощью финансовых инвестиций.

Несколько иначе обстоит дело, когда мы обращаемся ко вторичному рынку ценных бумаг. Если инвестор приобретает акцию уже действующего предприятия, то для него средства, затраченные на покупку акций, являются инвестициями. Но эти средства поступают бывшему владельцу акции, а увеличения реального капитала предприятия не происходит. Точно так же обстоит дело при покупке любых других видов ценных бумаг на вторичном рынке. В этом случае (если не увеличивается курс ценных бумаг) не происходит и увеличения фиктивного капитала общества, происходит лишь перераспределение фиктивного капитала между членами общества. Таким образом, финансовые инвестиции, осуществляемые в форме покупки ценных бумаг на вторичном рынке, являются относительно самостоятельной формой инвестиций и не связаны непосредственно с процессом реального инвестирования.

Из сказанного можно сделать вывод о том, что финансовые инвестиции являются связующим звеном на пути превращения сбережений в реальные инвестиции и служат одним из важнейших каналов, по которому сбережения поступают в производство, и в то же время они могут выступать как относительно самостоятельная форма инвестиций. Учитывая то, что в настоящее время довольно распространенной организационно-правовой формой предприятий являются акционерные общества, а также то, что расширение производства зачастую осуществляется с помощью заемных средств, привлекаемых путем выпуска ценных бумаг, можно утверждать, что финансовые инвестиции и рынок ценных бумаг играют очень важную роль в инвестиционном процессе на пути превращения сбережений в реальные инвестиции.

Глава 2

СОДЕРЖАНИЕ И ОСНОВНЫЕ ЭТАПЫ ИНВЕСТИЦИОННОГО ПРОЦЕССА

После изучения этой главы вы сможете получить представление:

• о целях инвестирования;

• о способах выбора объектов инвестирования;

• о моделях инвестиционного планирования;

• о формах и особенностях осуществления реальных и финансовых инвестиций;

• об организации осуществления инвестиционных проектов;

• о видах инвестиционных ресурсов.

Инвестиционный процесс представляет собой последовательность этапов, действий и операций по осуществлению инвестиционной деятельности. Конкретное протекание инвестиционного процесса зависит от объекта инвестирования. Соответственно и разграничение этапов инвестиционного процесса во многом предопределяется видами инвестирования. Прежде всего речь идет о реальных и финансовых инвестициях.

В качестве основных этапов инвестиционного процесса можно выделить следующие два: (1) принятие решения об инвестировании и (2) осуществление и эксплуатация инвестиций. Первый этап принято подразделять на ряд самостоятельных фаз (подэтапов), которые характерны для осуществления как реальных, так и финансовых инвестиций. Число этих фаз может быть различным, однако к наиболее типовым можно отнести следующие три: (а) формирование целей инвестирования; (б) определение направлений инвестирования; (в) выбор конкретных объектов инвестирования.

Дата добавления: 2015-03-07; просмотров: 6708;