Управленческий учет и оценка эффективности производственных инвестиций

Под инвестициями понимают вложения на приобретение активов длительного пользования, долгосрочных ценных бумаг других предприятий с целью их контроля и извлечения доходов, финансовые вложения на срок более одного года.

Долгосрочные инвестиции в развитие, расширение, обновление, реконструкцию основных средств и нематериальных активов называют реальными инвестициями, или капитальными вложениями.

Для понимания последующего изложения обратим внимание на принципиальные различия между затратами на производство продукта (текущая деятельность) и затратами на капитальные вложения.

Пусть инвестор предполагает вложить в проект 50000 тыс. руб. в 2002 году, по которым должен получить доход в 2004 году – 20000 тыс. руб., в 2005 году – 30000 тыс. руб., в 2006 году – 70 000 тыс. руб., итого 120 000 тыс. руб. Таким образом, превышение доходов над расходами составляет 70000 тыс. руб.

Сравнением поступающих от проекта денежных средств (выгод) и расходов (затрат) на проект определяется денежный поток, по проекту 70000 тыс. руб.

| Год | Расходы | Выгоды | Денежный поток |

| - - - - | - - | -50000 - +20000 +30000 +70000 | |

| Итого | +70000 |

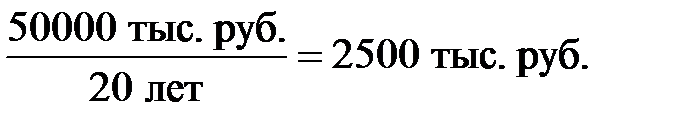

Пусть вложения были в основное средство, которое введено в эксплуатацию в 2003 году. Его характеристики: первоначальная стоимость 50000 тыс. руб., срок службы 20 лет, износ начисляется равномерно по  ежегодно. Амортизация является просто методом бухгалтерского учета для пропорционального распределения вложений в активы по соответствующим отчетным периодам (2500 тыс. руб. ежегодно).

ежегодно. Амортизация является просто методом бухгалтерского учета для пропорционального распределения вложений в активы по соответствующим отчетным периодам (2500 тыс. руб. ежегодно).

При решении же вопроса по капитальным вложениям расход на основное средство уже был учтен в 2002 году в сумме 50000 тыс. руб., и поэтому в движение денежной наличности амортизация уже не включается (иначе будет повторный счет).

В движение наличности включают как приток денежных средств, так и выгоды в виде экономии расходов денежной наличности (например, в форме экономии на переменных производственных расходах при замене оборудования).

Особый характер инвестиционных решений определяется тем, что они:

1) носят долгосрочный характер, в значительной степени определяют будущий производственный потенциал фирмы, ее успешную работу;

2) существует разрыв во времени между инвестиционными расходами и получением доходов (краткосрочные проекты – срок до года и долгосрочные – более года);

3) приобретаемые активы должны приносить доход на протяжении всего срока их функционирования (срока полезного использования), причем инвестор рассчитывает на такую норму доходности, которая была бы сопоставима с вложениями средств в альтернативные сферы приложения капитала;

4) являются перспективными, носят прогнозный характер, связаны с неопределенностью и рисками, требуют учета множества внешних и внутренних, количественных и качественных факторов.

Принятие решений по капитальным вложениям осложняется неявными затратами, связанными с долгосрочным капиталом:

1) стоимость денег во времени;

2) вмененные издержки.

Стоимость денег во времени изменяется из-за затрат (%) на вложенный капитал.

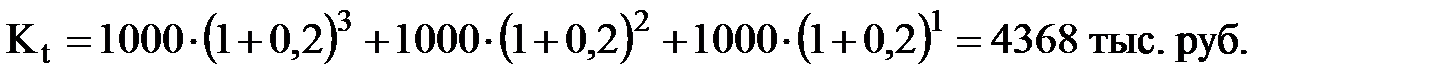

Пример. Фирма планирует взять в лизинг оборудование на 3 года. Ежегодные лизинговые платежи составят 1000 тыс. руб. и при выкупе имущества – 500 тыс. руб. Фирма для расчетов с лизинговой компанией намерена взять в банке кредит с выплатой 20% годовых по окончании срока кредита (т.е. вместе с погашением самого кредита). Определить, во что обойдется фирме приобретение этого имущества.

а) если бы банк дал деньги без процентов, т.е. без затрат на вложенный капитал, то

(1000 тыс. руб. × 3 года) + 500 тыс. руб. = 3500 тыс. руб.

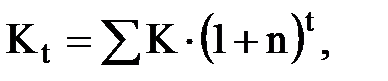

б) но кредит стоит 20% годовых. Для определения суммы, которую нужно будет заплатить банку при погашении кредита, применим формулу сложных процентов

где K – стоимость инвестированного капитала, руб., тыс. руб.;

Kt – стоимость капитала к концу года t, руб., тыс. руб.;

n – учетная ставка, %;

t –число лет (или оборотов) капитала.

Всего лизинговое оборудование обойдется в

4368 тыс. руб. + 500 тыс. руб. = 4868 тыс. руб.,

а не в 3500 тыс. руб. Затраты на капитал составят 1368 тыс. руб.

Вмененные издержки по капиталовложениям представляют собой упущенную выгоду от альтернативы инвестирования капитала в равные по риску ценные бумаги, обращающиеся на финансовых рынках.

Вмененные издержки по инвестициям называются также минимальной необходимой нормой прибыли, стоимостью капитала, учетной ставкой или ставкой процента (n%).

Пример. Есть возможность поместить 1000 тыс. руб. в надежные ценные бумаги под 10% годовых, выплачиваемых в конце года, или в инвестиционный проект.

Составим таблицу получения дохода по ценным бумагам, если процентный доход реинвестируется.

| Год | Процентный доход, тыс. руб. | Совокупные инвестиции, тыс. руб. |

| - | ||

| 10% × 1000 = 100 | 1000 + 100 = 1100 | |

| 10% × 1100 = 110 | 1100 + 110 = 1210 | |

| 10% × 1210 = 121 | 1210 + 121 = 1331 |

В данном случае вмененные издержки по предложенному проекту – 10% годовых или упущенные суммы прибыли при вложении на 2 года – 121 тыс. руб., на 3 года – 331 тыс. руб. Если по проекту суммы прибыли будут меньше, то принимать его не имеет смысла.

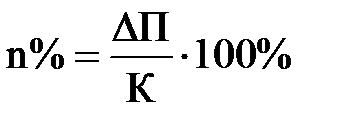

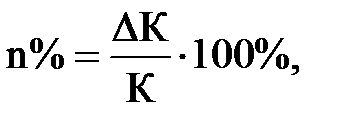

Общим критерием эффективности проекта является уровень прибыли, полученной на вложенный капитал

или

или

где ΔП – изменение прибыли фирмы по проекту;

К – вложенный капитал.

При этом темп роста капитала должен полностью компенсировать не только первоначальные вложения, но и изменение стоимости денег во времени, обеспечить минимальный уровень доходности и покрыть риски инвестора, связанные с осуществлением проекта.

Дата добавления: 2018-09-24; просмотров: 1200;