Тема 7. Инвестиционная деятельность предприятия

В самом общем виде инвестицииопределяются как денежные средства, банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской деятельности или других видов деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта.

По финансовому определению инвестиции – это все виды активов (средств), вкладываемых в хозяйственную деятельность в целях получения дохода. Экономическое определение инвестиций трактуется как расходы на создание, расширение, реконструкцию и техническое перевооружение основного капитала, а также на связанные с этим изменения оборотного капитала. Ведь изменения в товарно-материальных запасах во многом объясняются движением расходов на основной капитал.

Инвестиции в рыночной экономике как процесс вложения средств в любой форме неразрывно связаны с получением дохода, или какого-либо эффекта. Инвестиции – это ресурс, затрачивая который, можно получить намеченный результат. Таким образом, сущность инвестиций содержит в себе сочетание двух сторон инвестиционной деятельности: затрат ресурсов и результатов. Если затраты ресурса, т.е. инвестиций, не приводят к желаемому результату, то они становятся бесполезными.

Инвестиции представляют собой использование финансовых ресурсов в форме краткосрочных или долгосрочных капиталовложений. Инвестиции осуществляются юридическими или физическими лицами. По видам инвестиции делятся на рисковые (венчурные), прямые, портфельные и аннуитеты.

Венчурный капиталпредставляет собой инвестиции в форме выпусков новых акций, произведенных в новых сферах деятельности, связанных с большим риском. Венчурный капитал инвестируется в не связанные между собой проекты в расчете на быструю окупаемость вложенных средств. Он сочетает в себе различные формы капитала: ссудного, акционерного, предпринимательского.

Прямые инвестициипредставляют собой вложение в уставный капитал хозяйствующего субъекта с целью извлечения дохода и получения прав на участие в управлении данным субъектом.

Портфельные инвестициисвязаны с формированием портфеля (совокупность разных инвестиционных ценностей) и представляют собой приобретение ценных бумаг и других активов. Аннуитеты – инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени, представляют собой вложения средств в страховые и пенсионные фонды.

Предприятие, производящее капиталовложение, обычно имеет несколько альтернативных возможностей финансирования, которые не исключают друг друга, и могут использоваться одновременно, что часто и происходит на практике. Наиболее важные источники инвестицийи их классификация представлены на рис. 3.

Рисунок 3 – Источники формирования капитальных вложений

Структура инвестиционных средств предприятия является важным показателем его финансовой активности.

Проблема оценки экономической эффективности инвестиционного проекта заключается в определении уровня его доходности в абсолютном и относительном выражении (т.е. в расчете на единицу инвестиционных затрат, капитала), что обычно характеризуется как норма дохода.

Оценку эффективности рекомендуется проводить по системе следующих взаимосвязанных показателей:

чистый доход (ЧД);

чистый доход (ЧД);

чистый дисконтированный доход (ЧДД) или интегральный эффект (другое, довольно широко используемое за рубежом название показателя – чистая приведенная (или текущая) стоимость, net present value (NPV));

чистый дисконтированный доход (ЧДД) или интегральный эффект (другое, довольно широко используемое за рубежом название показателя – чистая приведенная (или текущая) стоимость, net present value (NPV));

индекс доходности (или индекс прибыльности, profitability (PI));

индекс доходности (или индекс прибыльности, profitability (PI));

срок окупаемости (срок возврата единовременных затрат РВ);

срок окупаемости (срок возврата единовременных затрат РВ);

внутренняя норма дохода (или внутренняя норма прибыли, рентабельности, intemal rate of retum (IRR)).

внутренняя норма дохода (или внутренняя норма прибыли, рентабельности, intemal rate of retum (IRR)).

Оценка предстоящих затрат и результатов при определении эффективности инвестиционного проекта осуществляется в пределах расчетного периода (горизонт расчета).

Горизонт расчета измеряется количеством шагов расчета. Шагом расчета при определении показателей эффективности в пределах расчетного периода могут быть месяц, квартал или год.

Затраты, осуществляемые участниками, подразделяются на первоначальные, текущие и ликвидационные, которые осуществляются соответственно на стадиях строительной, функционирования и ликвидационной.

При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их к ценности в начальном периоде. Для приведения разновременных затрат, результатов и эффектов используется норма дисконта (Е), равная приемлемой для инвестора норме дохода на капитал.

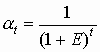

Технически приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t-м шаге расчета реализации проекта, удобно производить путем их умножения на коэффициент дисконтирования  a t, определяемый для постоянной нормы дисконта Е, как:

a t, определяемый для постоянной нормы дисконта Е, как:

(14)

(14)

где t – номер шага расчета, t = 0,1,2,...Т, (Т – горизонт расчета).

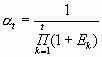

Если же норма дисконта меняется во времени и на t-м шаге расчета равна Еt, то коэффициент дисконтирования равен

(15)

(15)

Чистый доход(ЧД). Если принять, что притоки – достигнутые результаты реализации проекта (R), а оттоки – затраты (З), то разность этих величин будет составлять экономический эффект или чистый доход. Таким образом, в изначальном виде экономический эффект может быть выражен следующей формулой:

(16)

(16)

Здесь t указывает на принадлежность потоков денежных средств к конкретному t - му шагу расчета.

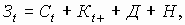

В развернутом виде эта формула включает:

(17)

(17)

(18)

(18)

где  – объем продаж;

– объем продаж;

– поступления от продаж активов;

– поступления от продаж активов;

операционные издержки;

операционные издержки;

Д – проценты по кредитам;

Н – налоги.

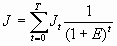

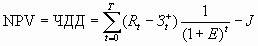

Чистый дисконтированный доход(ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами. Если в течение расчетного периода не происходит инфляционного изменения цен или расчет производится в базовых ценах, то величина ЧДД для постоянной нормы дисконта вычисляется по формуле:

(19)

(19)

где  – результаты, достигаемые на

– результаты, достигаемые на  - ом шаге расчета;

- ом шаге расчета;

– затраты, осуществляемые на том же шаге;

– затраты, осуществляемые на том же шаге;

– горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта).

– горизонт расчета (равный номеру шага расчета, на котором производится ликвидация объекта).

– эффект, достигаемый на

– эффект, достигаемый на  - м шаге.

- м шаге.

Если ЧДД инвестиционного проекта положителен, проект является эффективным (при данной норме дисконта) и может рассматриваться вопрос о его принятии. Чем больше ЧДД, тем эффективнее проект.

На практике часто пользуются модифицированной формулой для определения ЧДД. Для этого из состава  исключают капитальные вложения и обозначают через

исключают капитальные вложения и обозначают через

– капиталовложения на

– капиталовложения на  - м шаге;

- м шаге;

– сумму дисконтированных капиталовложений, т.е.

– сумму дисконтированных капиталовложений, т.е.

(20)

(20)

а через  - затраты на t - м шаге при условии, что в них не входят капиталовложения. Тогда

- затраты на t - м шаге при условии, что в них не входят капиталовложения. Тогда

(21)

(21)

и выражает разницу между суммой приведенных эффектов и приведенной к тому же моменту времени величиной капитальных вложений (  ).

).

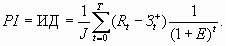

Индекс доходности(ИД) представляет собой отношение суммы приведенных эффектов к величине капиталовложений.

(22)

(22)

Индекс доходности тесно связан с ЧДД. Он строится из тех же элементов, и его значение связано со значением ЧДД: если ЧДД положителен, то ИД > 1 и наоборот. Если ИД >1, проект эффективен, если ИД < 1- неэффективен.

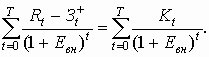

Внутренняя норма доходности( ВНД) представляет собой ту норму дисконта (  ), при которой величина приведенных эффектов равна приведенным капиталовложениям, т.е. ЧДД = 0.

), при которой величина приведенных эффектов равна приведенным капиталовложениям, т.е. ЧДД = 0.

Иными словами  (ВНД) является решением уравнения

(ВНД) является решением уравнения

(23)

(23)

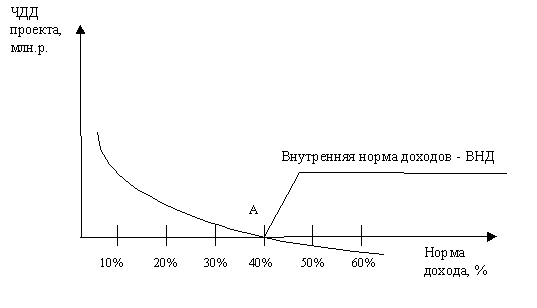

Экономическую природу этого показателя можно пояснить с помощью графика зависимости ЧДД от изменения нормы дохода (рис.4).

Рисунок 4 – Зависимость ЧДД от изменений нормы дохода

На графике показано, что с ростом требований к эффективности инвестиций (через Е) величина ЧДД уменьшается, достигая нулевого значения при пересечении с осью абсцисс в точке «А». Внутренняя норма дохода характеризует нижний гарантированный уровень доходности инвестиций, генерируемый конкретным проектом, при условии полного покрытия всех расходов по проекту за счет доходов. Кривая, приведенная на рисунке отражает классический график при более сложных распределениях во времени он выглядит несколько иначе.

Если расчет ЧДД инвестиционного проекта дает ответ на вопрос, является он эффективным или нет при некоторой заданной норме дисконта (Е), то ВНД проекта определяется в процессе расчета и затем сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал.

В случае, когда ВНД равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в данный инвестиционный проект оправданы, и может рассматриваться вопрос о его принятии.

Если сравнение альтернативных инвестиционных проектов по ЧДД и ВНД приводят к противоположным результатам, предпочтение следует отдавать ЧДД.

Срок окупаемости– минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Иными словами, это – период (измеряемый в месяцах, кварталах, годах), начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

Более наглядно это видно из графика жизненного цикла инвестиций (рис.5).

Рисунок 5 – Жизненный цикл инвестиций

I этап – инвестирование производственных затрат

II этап – возврат вложенного капитала

III этап – получение доходов

Результаты и затраты, связанные с осуществлением проекта, можно вычислять с дисконтированием или без него. Соответственно получится два различных срока окупаемости.

Срок окупаемости рекомендуется определять с использованием дисконтирования.

Наряду с перечисленными критериями в ряде случаев возможно использование и ряда других: интегральной эффективности затрат, точки безубыточности, простой нормы прибыли, капиталоотдачи и т.д. Для применения каждого из них необходимо ясное представление о том, какой вопрос экономической оценки проекта решается с его использованием и как осуществляется выбор решения.

Ни один из перечисленных критериев сам по себе не является достаточным для принятия проекта. Решение об инвестировании средств в проект должно приниматься с учетом значений всех перечисленных критериев и интересов всех участников инвестиционного проекта. Важную роль в этом решении должна играть также структура и распределение во времени капитала, привлекаемого для осуществления проекта, а также другие факторы, некоторые из которых поддаются только содержательному (а не формальному) учету.

Процессы принятия решений в управлении проектами происходят в условиях наличия той или иной меры неопределенности, определяемой следующими факторами:

неполным знанием всех параметров, обстоятельств, ситуации для выбора оптимального решения, а также невозможностью адекватного и точного учета всей даже доступной информации и наличием вероятностных характеристик поведения среды;

неполным знанием всех параметров, обстоятельств, ситуации для выбора оптимального решения, а также невозможностью адекватного и точного учета всей даже доступной информации и наличием вероятностных характеристик поведения среды;

наличием фактора случайности, т.е. реализации факторов, которые невозможно предусмотреть и спрогнозировать даже в вероятностной реализации;

наличием фактора случайности, т.е. реализации факторов, которые невозможно предусмотреть и спрогнозировать даже в вероятностной реализации;

наличием субъективных факторов противодействия, когда принятие решений идет в ситуации игры партнеров с противоположными или не совпадающими интересами.

наличием субъективных факторов противодействия, когда принятие решений идет в ситуации игры партнеров с противоположными или не совпадающими интересами.

Таким образом, реализация проекта идет в условиях неопределенности и рисков, и эти две категории взаимосвязаны.

Неопределенность в широком смысле это неполнота или неточность информации об условиях реализации проекта, в том числе связанных с ними затратах и результатах.

Риск– потенциальная, численно измеримая возможность неблагоприятных ситуаций и связанных ними последствий в виде потерь, ущерба, убытков, например, ожидаемой прибыли, дохода или имущества, денежных средств в связи с неопределенностью, то есть со случайным изменением условий экономической деятельности, неблагоприятными, в том числе форс-мажорными обстоятельствами, общим падением цен на рынке; возможность получения непредсказуемого результата в зависимости от принятого хозяйственного решения, действия.

Вероятность рисков – это вероятность того, что в результате принятия решения произойдут потери для предпринимательской фирмы, то есть вероятность нежелательного исхода.

Существует два метода определения вероятности нежелательных событий:

объективный метод основан на вычислении частоты, с которой тот или иной результат был получен в аналогичных условиях.

объективный метод основан на вычислении частоты, с которой тот или иной результат был получен в аналогичных условиях.

субъективный метод является предположением относительно определенного результата. Этот метод определения вероятности нежелательного исхода основан на суждении и личном опыте предпринимателя. В данном случае в соответствии с прошлым опытом и интуицией предпринимателю необходимо сделать цифровое предположение о вероятности событий.

субъективный метод является предположением относительно определенного результата. Этот метод определения вероятности нежелательного исхода основан на суждении и личном опыте предпринимателя. В данном случае в соответствии с прошлым опытом и интуицией предпринимателю необходимо сделать цифровое предположение о вероятности событий.

Измерение рисков– определение вероятности наступления рискового события. Оценивая риски, которые в состоянии принять на себя команда проекта и инвестор проекта при его реализации, исходят, прежде всего, из специфики и важности проекта, из наличия необходимых ресурсов для его реализации и возможностей финансирования вероятных последствий рисков. Степень допустимых рисков, как правило, определяется с учетом таких параметров, как размер и надежность инвестиций в проект, запланированного уровня рентабельности и др.

В количественном отношении неопределенность подразумевает возможность отклонения результата от ожидаемого (или среднего) значения как в меньшую, так и в большую сторону. Соответственно, можно уточнить понятие риска – это вероятность потери части ресурсов, недополучения доходов или появления дополнительных расходов и (или) обратное — возможность получения значительной выгоды (дохода) в результате осуществления определенной целенаправленной деятельности. Поэтому эти две категории, влияющие на реализацию инвестиционного проекта, должны анализироваться и оцениваться совместно.

Таким образом, риск представляет собой событие, которое может произойти в условиях неопределенности с некоторой вероятностью, при этом возможны три экономических результата (оцениваемых в экономических, чаще всего финансовых показателях):

отрицательный, т.е. ущерб, убыток, проигрыш;

отрицательный, т.е. ущерб, убыток, проигрыш;

положительный, т.е. выгода, прибыль, выигрыш;

положительный, т.е. выгода, прибыль, выигрыш;

нулевой (ни ущерба, ни выгоды).

нулевой (ни ущерба, ни выгоды).

Природа неопределенности, рисков и потерь при реализации проектов связана, в первую очередь, с возможностью понесения финансовых потерь вследствие прогнозного, вероятностного характера будущих денежных потоков и реализации вероятностных аспектов проекта и его многочисленных участников, ресурсов, внешних и внутренних обстоятельств.

Управление проектами подразумевает не только констатацию факта наличия неопределенности и рисков и анализ рисков и ущерба. Рисками проектов можно и нужно управлять.

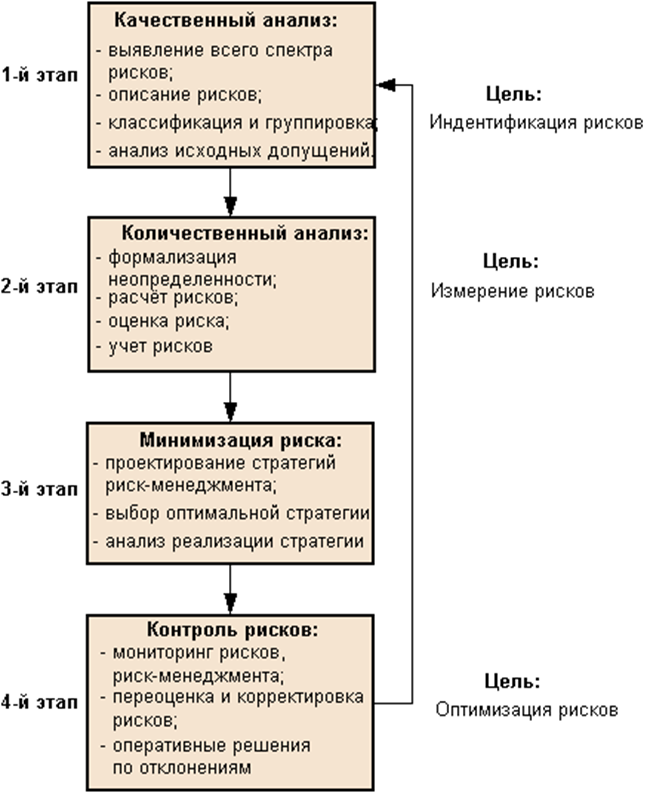

Управление рисками– совокупность методов анализа и нейтрализации факторов рисков, объединенных в систему планирования, мониторинга и корректирующих воздействий. Управление рисками является подсистемой управления проектом. Система риск-менеджмента содержит стадии, представленные на рис. 6.

Рисунок 6 – Структура риск-менеджмента НИОКР

Анализ проектных рисковподразделяется на:

качественный (описание всех предполагаемых рисков проекта, а также стоимостная оценка их последствий и мер по снижению);

качественный (описание всех предполагаемых рисков проекта, а также стоимостная оценка их последствий и мер по снижению);

количественный (непосредственные расчеты изменений эффективности проекта в связи с рисками).

количественный (непосредственные расчеты изменений эффективности проекта в связи с рисками).

Качественный анализ проектных рисков проводится на стадии разработки бизнес-плана, а обязательная комплексная экспертиза инвестиционного проекта позволяет подготовить обширную информацию для анализа его рисков.

Выявление и идентификация предполагаемых рисков – систематическое определение и классификация событий, которые могут отрицательно повлиять на проект, т.е. по сути, классификация рисков.

Первым шагом идентификации рисков является конкретизация классификации рисков применительно к разрабатываемому проекту.

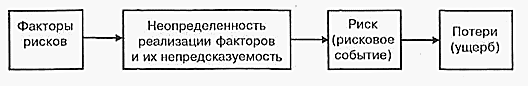

В теории рисков различают понятия фактора (причины), вида рисков и вида потерь (ущерба) от наступления рисковых событий.

Под факторами (причинами) рисков понимают такие незапланированные события, которые могут потенциально осуществиться и оказать отклоняющее воздействие на намеченный ход реализации проекта, или некоторые условия, вызывающее неопределенность исхода ситуации. При этом некоторые из указанных событий можно было предвидеть, а другие не представлялось возможным предугадать.

Вид рисков – классификация рисковых событий по однотипным причинам их возникновения.

Вид потерь, ущерба – классификация результатов реализации рисковых событий.

Таким образом, можно уточнить взаимосвязь основных характеристик рисков, приведенных на рис. 7.

Рисунок 7 – Взаимосвязь основных характеристик рисков

В таблице 1 приведена классификация основных факторов рисков.

Таблица 1 - Классификация основных факторов рисков

| Классификационный признак | Виды рисков в соответствии с классификацией |

| По субъектам | Человечество (планета) в целом Отдельные регионы, страны, нации Социальные группы, отдельные индивиды Экономические, политические, социальные и прочие системы Отрасли хозяйства Хозяйствующие субъекты Отдельные проекты Виды деятельности Прочие |

| По степени ущерба | Частичные риски — запланированные показатели, действия, результаты выполнены частично, но без потерь Допустимые риски — запланированные показатели, действия, результаты не выполнены, но нет потерь Критические риски — запланированные показатели, действия, результаты не выполнены, есть определенные потери, но сохранена целостность Катастрофические риски — невыполнение запланированного результата влечет за собой разрушение субъекта (общества в целом, региона, страны, социальной группы, индивида, отрасли, предприятия, направления деятельности и пр.) |

| По сферам проявления | Экономические риски, связанные с изменением экономических факторов Политические риски, связанные с изменением политического курса страны Социальные риски, связанные с социальными сложностями (например, риск забастовок и пр.) Экологические риски, связанные с экологическими катастрофами и бедствиями Нормативно-законодательные риски, связанные с изменениями законодательства и нормативной базы |

| По источникам возникновения | Несистематический риск, присущий конкретному субъекту, зависящий от его состояния и определяющийся его конкретной спецификой Систематический риск, связанный с изменчивостью рыночной конъюнктуры, риск не зависящий от субъекта и не регулируемый им. Определяется внешними обстоятельствами и одинаков для однотипных субъектов Систематические риски подразделяются на: • непредсказуемые меры регулирования в сферах законодательства; • ценообразование, нормативы, рыночные конъюнктуры, природные катастрофы и бедствия; • преступления; • политические изменения |

| По отношению к проекту как замкнутой системе | Внешние риски: • риски, связанные с нестабильностью экономического законодательства и текущей экономической ситуации, условий инвестирования и использования прибыли; • внешнеэкономические риски (возможность введения ограничений на торговлю и поставки, закрытия границ и т.п.); • возможность ухудшения политической ситуации, риск неблагоприятных социально-политических изменений в стране или регионе; • возможность природно-климатических условий, стихийных бедствий, изменения; • неправильная оценка спроса, конкурентов и цен на продукцию проекта; • колебания рыночной конъюнктуры, валютных курсов и т.п. Внутренние риски: • неполнота или неточность проектной документации (затраты, сроки реализации проекта, параметры техники и технологии); • производственно-технологический риск (аварии и отказы оборудования, производственный брак и т.п.); • риск, связанный с неправильным подбором команды проекта; • неопределенность целей, интересов и поведения участников проекта; • риск изменения приоритетов в развитии предприятия и потери поддержки со стороны руководства; • риск несоответствия существующих каналов сбыта и требований к сбыту продукции проекта; • неполнота или неточность информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств) |

| По результирующим потерям или доходам | Динамические риски — риски непредвиденных изменений стоимостных оценок проекта вследствие изменения первоначальных управленческих решений, а также изменения рыночных или политических обстоятельств. Могут вести как к потерям, так и к дополнительным доходам Статические риски — риски потерь реальных активов вследствие нанесения ущерба собственности или неудовлетворительной организации. Могут вести только к потерям |

| Внешние риски по степени предсказуемости | Непредсказуемые риски — это: 1) макроэкономические риски, в том числе: • неожиданные меры государственного регулирования в сферах материально-технического снабжения, охраны окружающей среды, проектных нормативов, производственных нормативов, землепользования, экспорта-импорта, ценообразования, налогообложения; • нестабильность экономического законодательства и текущей экономической ситуации; • изменение внешнеэкономической ситуации (возможность введения ограничений на торговлю и поставки, закрытия границ и т.п.); политическая нестабильность, риск неблагоприятных социально-политических изменений; • неполнота или неточность информации о динамике технико-экономических показателей; • колебания рыночной конъюнктуры, цен, валютных курсов и т.п.; неопределенность природно-климатических условий, возможность стихийных бедствий; 2) экологические риски (природные катастрофы), в том числе: • наводнения; • землетрясения; • штормы; • климатические катаклизмы и др.; 3) социально-опасные риски и риски, связанные с преступлениями, в том числе: • вандализм; • саботаж; • терроризм; 4) риски, связанные с возникновением непредвиденных срывов, в том числе: • в создании необходимой инфраструктуры; • из-за банкротства подрядчиков по проектированию, снабжению, строительству и т.д.; • в финансировании; • в производственно-технологической системе (аварии и отказ оборудования, производственный брак и т.п.); • в получении исчерпывающей или достоверной информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств) Предсказуемые риски — это: 1) рыночный риск, связанный с: • ухудшением возможности получения сырья и повышением его стоимости; • изменением потребительских требований; • усилением конкуренции; • потерей позиций на рынке; • нежеланием покупателей соблюдать торговые правила; 2) операционные риски, вызванные: • невозможностью поддержания рабочего состояния элементов проекта; • нарушением безопасности; • отступлением от целей проекта |

Анализ проектных рисков базируется на оценках рисков, которые заключаются в определении величины (степени) рисков.

Оценка рисков – это определение количественным или качественным способом величины (степени) рисков. Следует различать качественную и количественную оценку риска.

Качественная оценка риска – может быть сравнительно простой, ее главная задача – определить возможные виды рисков, а также факторы, влияющие на уровень рисков при выполнении определенного вида деятельности.

Количественная оценка рисков определяется через:

1) вероятность того, что полученный результат окажется меньше требуемого значения (намечаемого, планируемого, прогнозируемого);

2) произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет.

Методы оценки рисков включают следующее:

1) количественную оценку рисков с помощью методов математической статистики;

2) методы экспертной оценки рисков;

3) методы имитационного моделирования рисков;

4) комбинированные методы, представляющие собой объединение нескольких отдельных методов или их отдельных элементов.

Методы определения критерия количественной оценки рисков включают следующие методы:

статистические методы оценки, базирующиеся на методах математической статистики, т.е. дисперсии, стандартном отклонении, коэффициенте вариации. Для применения этих методов необходим достаточно большой объем исходных данных, наблюдений.

статистические методы оценки, базирующиеся на методах математической статистики, т.е. дисперсии, стандартном отклонении, коэффициенте вариации. Для применения этих методов необходим достаточно большой объем исходных данных, наблюдений.

методы экспертных оценок, основанные на использовании знаний экспертов в процессе анализа проекта и учета влияния качественных факторов.

методы экспертных оценок, основанные на использовании знаний экспертов в процессе анализа проекта и учета влияния качественных факторов.

методы аналогий, основанные на анализе аналогичных проектов и условий их реализации для расчета вероятностей потерь. Данные методы применяются тогда, когда есть представительная база для анализа и другие методы неприемлемы или менее достоверны, данные методы широко практикуются на Западе, поскольку в практике управления проектами практикуются оценки проектов после их завершения и накапливается значительный материал для последующего применения.

методы аналогий, основанные на анализе аналогичных проектов и условий их реализации для расчета вероятностей потерь. Данные методы применяются тогда, когда есть представительная база для анализа и другие методы неприемлемы или менее достоверны, данные методы широко практикуются на Западе, поскольку в практике управления проектами практикуются оценки проектов после их завершения и накапливается значительный материал для последующего применения.

комбинированные методывключают в себя использование сразу нескольких методов.

комбинированные методывключают в себя использование сразу нескольких методов.

Используются также методы построения сложных распределений вероятностей (дерева решений), аналитические методы (анализ чувствительности, анализ точки безубыточности и пр.), анализ сценариев.

Анализ рисков – важнейший этап анализа инвестиционного проекта. В рамках анализа решается задача согласования двух практически противоположных стремлений – максимизации прибыли и минимизации рисков проекта.

Результатом анализа рисков должен являться специальный раздел бизнес-плана проекта, включающий:

описание рисков, механизма их взаимодействия и совокупного эффекта;

описание рисков, механизма их взаимодействия и совокупного эффекта;

описание мер по защите от рисков, интересов всех сторон в преодолении опасности рисков;

описание мер по защите от рисков, интересов всех сторон в преодолении опасности рисков;

оценку выполненных экспертами процедур анализа рисков, а также использовавшихся ими исходных данных;

оценку выполненных экспертами процедур анализа рисков, а также использовавшихся ими исходных данных;

описание структуры распределения рисков между участниками проекта по контракту с указанием предусмотренных компенсаций за убытки, профессиональных страховых выплат, долговых обязательств и т.п.;

описание структуры распределения рисков между участниками проекта по контракту с указанием предусмотренных компенсаций за убытки, профессиональных страховых выплат, долговых обязательств и т.п.;

рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе.

рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе.

Методы снижения рисков:

распределение (отвод, передача, трансфер) рисков – действия по передаче, полной или частичной, рисков другой стороне, обычно посредством контракта определенного вида.

распределение (отвод, передача, трансфер) рисков – действия по передаче, полной или частичной, рисков другой стороне, обычно посредством контракта определенного вида.

страхование рисков представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страхование случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

страхование рисков представляет собой отношения по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страхование случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

резервирование – метод резервирования средств на покрытие ущерба, непредвиденных расходов при наступлении рисковых событий.

резервирование – метод резервирования средств на покрытие ущерба, непредвиденных расходов при наступлении рисковых событий.

Дата добавления: 2017-06-02; просмотров: 646;