ТЕМА 10. Управление прибылью коммерческого банка

1. Модели формирования и принципы распределения прибыли банка.

2. Система управления прибылью банка.

3. Способы оценки и регулирования уровня прибыли банка.

4. Управление прибылью на низших уровнях.

1 вопрос.

Мировая и отечественная банковская практика позволяет выделить две модели формирования прибыли: модель формирования балансовой прибыли и модель формирования чистой прибыли. Первая модель применялась в России до 2008 года. Она предполагала накопление в течение квартала доходов и расходов на соответствующих счетах. В конце квартала эти счета закрывались, а их сальдо переносилось на счет 70301 «Прибыль отчетного года» или счет 70401 «Убытки отчетного года».

Балансовая прибыль, накапливаемая в течение года, не отражала конечный финансовый результат. В течение года по дебету счета 70501 «Использование прибыли отчетного года» отражались расходы за счет балансовой прибыли текущего года (налоги, авансовые отчисления в фонды банка, расходы на благотворительные цели и т.д.). После сдачи годового отчета сальдо счетов 70301 или 70401 переносилось на счет 70302 «Прибыль предшествующих лет» или на счет 70402 «Убытки предшествующих лет», а сальдо счета 70501 - на счет 70502 «Использование прибыли предшествующих лет», на котором отражалось дополнительное использование прибыли по решению собрания акционеров. После утверждения годового отчета счет 70502 закрывался путем отнесения сальдо на счет 70302.

Традиционно представление процесса формирования прибыли банка, существующее в различных сегментах финансовой отечности, отличается от подходов, принятых для иных компаний: операционный доход в этих отчетах сразу уменьшается на стоимость ресурсов. Это связано со спецификой продуктового ряда банка, который продает клиентам как кредитные, так и депозитные продукты. Выручка банка зависит от полученных доходов, от уплаченных процентов, а прибыль отчетного периода может быть представлена следующим образом:

, (1)

, (1)

где  - операционная прибыль банка;

- операционная прибыль банка;

- издержки (административно-хозяйственные расходы) банка;

- издержки (административно-хозяйственные расходы) банка;

- налоги;

- налоги;

- чистый процентный доход;

- чистый процентный доход;

- чистый торговый доход от операций с ценными бумагами, валютой и драгоценными металлами;

- чистый торговый доход от операций с ценными бумагами, валютой и драгоценными металлами;

- чистый комиссионный доход и сальдо прочих операционных доходов и расходов банка.

- чистый комиссионный доход и сальдо прочих операционных доходов и расходов банка.

Имея в виду данную структуру формирования прибыли банка, необходимо определить вклад в совокупный финансовый результат отдельных подразделений и производимых ими продуктов. Здесь можно выделить две группы задач.

Первая включает в себя определение вклада привлекающих и размещающих подразделений в формирование чистого процентного дохода, так как в общем случае функции привлечения и размещения реализуются разными подразделениями.

Вторая группа связана с тем, что в процессе производства банковского продукта, владельцем которого условно является СБЕ, как правило, участвуют не только входящие в ее подразделение, но и ЦФО других бизнес-направлений, а также обеспечивающие и вспомогательные подразделения.

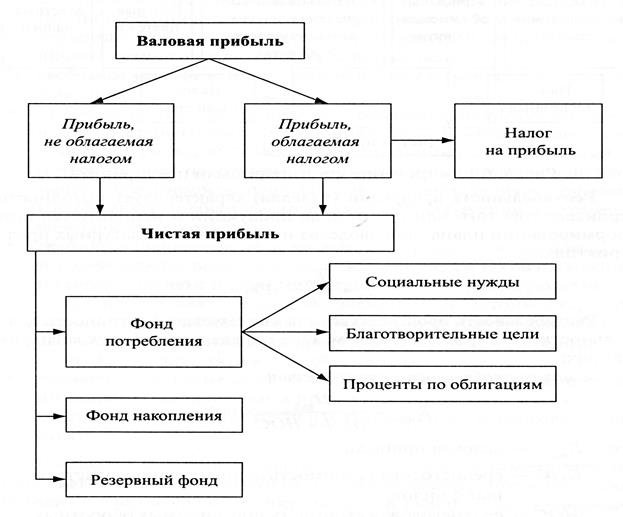

В целом, формирование и распределение прибыли коммерческого банка обусловлено спецификой банковской деятельности, кругооборотом доходов и расходов банка (рисунок 1).

|

|

|  |

Рисунок 1 – Формирование и распределение прибыли коммерческого банка

Порядок использования прибыли и образования соответствующих фондов регламентируется учредительными документами кредитной организации и инструкциями Банка России.

Прибыль банка распределяется по итогам работы за квартал, а в окончательном варианте – за год в следующем порядке.

Балансовая и чистая прибыль банка определяются в порядке, предусмотренном действующим законодательством. Из балансовой прибыли уплачиваются соответствующие налоги, другие обязательные платежи в бюджет и во внебюджетные фонды, а также производятся расходы, осуществляемые по действующему законодательству до налогообложения. Чистая прибыль банка (после уплаты налогов) остается в распоряжении банка и по решению Общего собрания акционеров перечисляется в резервы, направляется на формирование иных фондов банка или распределяется между акционерами в виде дивидендов, на другие цели в соответствии с действующим законодательством.

По международным стандартам учета и отчетности конечный финансовый результат деятельности банка - чистая прибыль. Она имеет несколько отличий от балансовой:

1) модель формирования чистой прибыли определяет, что ее величина отражает конечный финансовый результат, а модель формирования балансовой прибыли предусматривает ее дальнейшее использование для покрытия затрат банка;

2) величины балансовой и чистой прибыли различаются из-за метода отражения в учете процентных доходов и расходов. Балансовая прибыль формируется на основе кассового метода учета процентных доходов и расходов, а чистая - на базе методов начислений. Существует два метода учета операций, связанных с отнесение сумм начисленных процентов по привлеченным и размещенным денежным средствам на счета расходов и доходов банка: кассовый и метод начислений (наращения) [6, с.100-101].

При кассовом методе начисленные банком-кредитором проценты относятся на доходные или расходные счета только при реальном поступлении или перечислении средств.

Метод начисления заключается в том, что все начисленные в текущем месяце проценты относятся на доходы или расходы банка, независимо от того, списаны они со счета клиента (контрагента) или зачислены на него.

3) на отклонение величины чистой прибыли, рассчитанной в соответствии с международными стандартами финансовой отчетности (МСФО), влияют особенности начисления амортизации и резервов по возможным потерям банка;

4) на величину финансового результата при разных моделях его формирования влияет то, что в соответствии с МСФО активы учитываются в балансе по справедливой (рыночной) стоимости.

Полученная банком прибыль распределяется по следующим направлениям:

- уплата налогов в бюджет;

- выплата дивидендов акционерам (участникам);

- капитализация прибыли (пополнение уставного и резервного фондов, фондов специального назначения, фондов накопления и других фондов).

Для наглядности на рисунке 2 представим направления распределения прибыли коммерческого банка.

Рисунок 2 – Распределение прибыли коммерческого банка 2

Порядок распределения прибыли по фондам банка определяется:

- действующим законодательством в банковской сфере;

- утверждается уставом кредитной организации и другими учредительными документами.

Чистая прибыль после уплаты налогов остается в распоряжении банка и распределяется по следующим основным направлениям:

- в фонд накопления – на капитальные вложения (строительство основных фондов, приобретение оборудования, техники, средств транспорта и связи), улучшения условий труда и быта работников;

- в фонд потребления – на экономическое стимулирование труда работников банка;

- на благотворительные цели;

- на выплату дивидендов акционерам (пайщикам) банка;

- в резервный фонд – в виде отчислений.

Перечисление прибыли осуществляется:

– в течение текущего года по установленным нормативам;

– по итогам года после утверждения годового баланса, а так же отчета о прибылях и убытках.

Следует отметить, что банк обязан своевременно предоставлять налоговым и другим контролирующим органам балансы, отчеты и иную информацию, необходимую для проверки правильности исчисления и уплаты налогов и обязательных неналоговых платежей, своевременно уплачивать налоги и обязательные неналоговые платежи в порядке и размерах, определяемых законодательством.

Таким образом, существуют различные модели формирования прибыли коммерческого банка. От четко организованной деятельности зависит и прибыль банка, а также направления ее распределения.

2 вопрос.

Прибыль коммерческого банка является внутренним источником его развития. Поэтому управление прибылью банка – важная составная часть банковского менеджмента, цель которой заключается в максимизации прибыли при допустимом уровне рисков и обеспечении ликвидности баланса.

Управление прибылью коммерческого банка осуществляется на различных уровнях: на уровне банка в целом (высший уровень) и на уровне отдельных направлений деятельности банка, конкретных банковских продуктов, отдельных рабочих мест, взаимоотношений с клиентом (микроуровень).

Содержание отдельных элементов управления рентабельностью кредитной организации имеет свою специфику применительно к перечисленным уровням.

В управлении прибылью банка принимают участие различные его подразделения: руководящие органы, департаменты, управления, отделы.

К их числу относятся:

1) Функциональные подразделения, то есть управления и отделы, прямо участвующие в проведении активных и пассивных операций банка, например управление ссудных операций, ценных бумаг, депозитных операций, операционное управление. В их функции по управлению прибылью входит оценка и анализ рентабельности создаваемых продуктов, контроль за рентабельностью отдельных сделок, предоставление информации в сводные аналитические управления для оценки рентабельности банка в целом. Контрольные формы участия функциональных подразделений в управлении прибылью банка определяется Правлением банка.

2) Казначейство или другое сводное управление. В его функции входят составление плана доходов и расходов банка как составной части бизнес-плана, анализ и оценка уровня прибыли банка в целом и рентабельности отдельных направлений деятельности банка, разработка рекомендаций о величине достаточной процентной маржи, процентных ставок по активным и пассивным операциям банка, ориентировочном уровне комиссионного вознаграждения, структуре работающих активов и ресурсов. Конкретные функции казначейства во многом зависит от структуры кредитной организации, и определяются Правлением банка.

3) бухгалтерия, которая обеспечивает аналитические службы казначейства и функциональных подразделений необходимой информацией.

4) служба внутреннего контроля, в функции которой входит контроль за правильностью формирования и использования прибыли. Основные направления этого контроля включают следующее:

- проверка соблюдения нормативных требований Центрального Банка Российской Федерации в отношении организации аналитического и синтетического учета доходов, расходов, формирования и использования прибыли (порядок открытия счетов, использование их в соответствии с целевым назначением, соответствие данных аналитического и синтетического учёта, проверка заключительных оборотов, своевременности закрытия доходных и расходных счетов, содержание оборотов на счетах прибылей и убытков и так далее);

- проверка соблюдения требований Министерства по налогам и сборам Российской Федерации по расчету налогооблагаемой базы (увеличение балансовой прибыли при расчёте налогооблагаемой базы на проценты, уплаченные по межбанковским кредитам сверх нормы Центрального банка, по просроченным межбанковским кредитам, на превышение лимита по нормируемым расходам, на часть отчислений в резервы на возможные потери по ссудам и под обесценение ценных бумаг, на стоимость безвозмездно полученных средств и так далее);

- проверка правильности применяемых ставок налога и сроков его перечисления;

- проверка льгот, используемых банком при исчислении налогов;

- проверка использования прибыли.

Представим схематично данные подразделения на рисунке 4.

Рисунок 3 – Подразделения, участвующие в управлении прибылью коммерческого банка

3 вопрос.

Уровень прибыльности коммерческого банка оценивается при помощи финансовых коэффициентов. Система коэффициентов доходности включает следующие основные показатели:

- соотношение прибыли и собственного капитала;

- соотношение прибыли и активов;

- соотношение прибыли и дохода.

Прибыльность капитала (ROЕ). Показатель прибыльности капитала характеризует способность собственных средств приносить прибыль и позволяет оценить возможность обеспечения реального роста собственного капитала в размерах, адекватных росту деловой активности. В отечественной практике прибыльность капитала рассчитывается по формуле:

, (1)

, (1)

где  – прибыльность капитала;

– прибыльность капитала;

– балансовая прибыль за период;

– балансовая прибыль за период;

– объем собственного капитала в периоде.

– объем собственного капитала в периоде.

Прибыльность капитала принято считать основным показателем оценки прибыльности банковской деятельности, характеризующим, насколько эффективно использовались средства собственников в течение года.

Прибыльность активов (ROA). Является одним из основных коэффициентов, позволяющих дать количественную оценку рентабельности банка.

, (2)

где  – прибыльность активов;

– прибыльность активов;

– балансовая прибыль;

– балансовая прибыль;

– итог актива баланса за период.

– итог актива баланса за период.

Прибыльность активов характеризует способность активов банка приносить прибыль и косвенно отражает их качество, а также эффективность управления банка своими активами и пассивами.

(3)

(3)

Данный показатель характеризует эффективность деятельности банка и позволяет определить долю прибыли на один рубль доходов банка. Рост показателя положительно характеризует менеджмент банка.

Важным элементом в системе управления прибылью является ее текущее регулирование. Оценка уровня прибыльности банка в целом позволяет оценить степень надежности банка и выделить основные факторы, от которых она зависит. В свою очередь, эти основные факторы определяют предпочтительные методы текущего регулирования прибыли. Их условно можно разделить на следующие группы: регулирование процентной маржи, управление беспроцентным доходом, регулирование текущих расходов банка, отслеживание критических показателей рентабельности банка.

Рассмотрим последовательно эти методы:

1) Метод регулирования процентной маржи складывается из следующих элементов:

– определение коэффициента достаточной процентной маржи на предстоящий период на основе бизнес-плана, фиксирование его уровня в документе о кредитной политике;

– регулярный контроль над соответствием коэффициентов фактической и достаточной процентной маржи;

– контроль над спрэдом на основе коэффициентов спрэда и посреднической маржи;

– контроль над долей работающих активов;

– формирование договорного процента с учётом коэффициента достаточной процентной маржи:

2) Метод управления беспроцентным доходом может включать:

– отслеживание тенденций изменения беспроцентного дохода на рубль активов;

– контроль над соотношением стабильных и нестабильных беспроцентных доходов;

– обеспечение диверсификации различных источников комиссионного дохода за счет развития банковских услуг;

– изучение рынка предоставляемых клиентам услуг и разработка стратегии банка на этом рынке с целью правильного формирования комиссионного вознаграждения и создания новых услуг;

– принятие мер к относительному повышению доли стабильного беспроцентного дохода по сравнению с процентным доходом при ожидаемом повышении темпов инфляции;

– выявление «умирающих» рынков услуг и изыскание новых источников дохода;

– активное использование рекламы банковских услуг.

3) Метод регулирования текущих беспроцентных расходов банка направлено на их оправданную минимизацию. В этих целях осуществляются:

– контроль над структурой расходов;

– отслеживание тенденций изменения их величины на рубль активов;

– сопоставление тенденций изменения расходов и доходов банка;

– контроль над центрами затрат [14, c.25].

4) Метод отслеживания критических показателей рентабельности банка заключается в следующем. К критическим показателям рентабельности банка относятся:

– сложившееся падение коэффициента прибыли;

– тенденция сокращения процентной маржи;

– рост «бремени»;

– формирование чистой прибыли в основном за счет нестабильных источников;

– отрицательная процентная маржа по ссудным операциям, являющимся традиционным направлением деятельности банка;

– поглощение процентной маржи «бременем» и налогами.

Кроме названных методов, в системе управления прибылью банка используются также методы регулирования рентабельности отдельных направлений деятельности банка и прибыльности отдельных видов банковских продуктов.

Методами текущего регулирования рентабельности отдельных направлений деятельности банка могут являться:

– контроль за соблюдением сметы затрат подразделений и финансовым результатом центров прибыльности;

– отслеживание спрэда;

– контроль за формированием договорного процента и комиссии;

– построение оплаты труда руководящих работников центров прибыльности на основе финансового результата подразделения.

Важным элементом в системе управления прибыльностью продукта является блок методов текущего регулирования финансового результата. К методам регулирования прибыльности отдельных видов банковских продуктов можно отнести:

– совершенствование технологии создания продукта (устранение дублирования операций, их автоматизация, отработка кредитной документации, удешевление ресурсов и так далее);

– отслеживание динамики себестоимости и процентной маржи в разрезе конкретных продуктов;

– контроль за соответствием себестоимости и цены на рынке данного продукта;

– отслеживание динамики цен на рынке;

– разработка ценовой стратегии.

В целом, можно сделать вывод, что любому банку необходимо стремиться к достаточно полной оценке и регулированию прибыльности своей деятельности.

4 вопрос.

Управление прибылью коммерческого банка осуществляется на различных уровнях: на уровне банка в целом и на уровне отдельных направлений деятельности банка, конкретных банковских продуктах, отдельных рабочих мест, взаимоотношений с клиентом. Содержание отдельных элементов управления рентабельностью кредитной организации имеет свою специфику применительно к перечисленным уровням.

В управлении прибылью банка принимает участие различные его подразделения: руководящие органы, департаменты, управление, отделы.

К их числу относятся:

Во первых функциональные подразделения, то есть управления и отделы, прямо участвующие в проведении активных и пассивных операций банка, например управление ссудных операций, ценных бумаг, депозитных операций, операционное управление. В их функции по управлению прибылью входит оценка и анализ рентабельности создаваемых продуктов, контроль за рентабельностью отдельных сделок, предоставление информации в сводные аналитические управления для оценки рентабельности банка в целом. Контрольные формы участия функциональных подразделений в управлении прибылью банка определяется Правлением банка.

Дата добавления: 2017-02-04; просмотров: 4813;