Учёт операций на расчётном счёте.

Банк осуществляет безналичные расчеты организации на основе документов установленной формы. В настоящее время выделяют следующие основные формы безналичных расчетов: расчеты платежными поручениями; расчеты по аккредитивам; расчеты по инкассо; расчеты чеками. Форму безналичных расчетов организация выбирает самостоятельно. Банки не имеют права вмешиваться в договорные отношения своих клиентов. Для проведения той или иной операции по банковским счетам организация должна предоставить в банк соответствующий расчетный документ. Расчетные документы принимаются банками в четырех экземплярах.

Расчеты платежными поручениями применяются организациями- плательщиками при списании денежных средств со своего счета на счет получателя средств. Платежное поручение является расчетным документом, содержащим распоряжение владельца счета обслуживающему его банку о переводе определенной денежной суммы на счет получателя средств, открытом в этом или другом банке. В платежном поручении обязательно должны называться: номер и дата, вид платежа, реквизиты плательщика (расчетный счет, БИК, ИНН), сумма, банк получателя и реквизиты получателя, назначение платежа, обязательно ставится подпись и печать организации.

Расчеты по аккредитивам применяются в тех случаях, когда оплата денежных документов производится по месту нахождения поставщика сразу после отгрузки товара покупателю. Аккредитив представляет собой условное денежное обязательство, принимаемое банком по поручению плательщика, произвести платежи в пользу получателя средств по предъявлению последним документов, соответствующих условиям аккредитива.

Банками могут открываться следующие виды аккредитивов: депонированные и гарантированные; отзывные и безотзывные. При открытии депонированного аккредитива банк перечисляет за счет средств плательщика сумму в распоряжение исполнительного банка на весь срок действия аккредитива. Отзывным называется аккредитив, который может быть изменен или отменен без предварительного согласия получателя средств. Безотзывной аккредитив может быть отменен только с согласия получателя средств. Гарантированный аккредитив предоставляет банку право списывать средства с корреспондентского счета, открытого у него, в пределах суммы аккредитива.

Расчеты чеками. Чек - это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной суммы чекодержателю. Чекодатель - это юридическое лицо, имеющее денежные средствам в банке, которыми оно вправе распоряжаться путем выставления чеков. Чекодержатель - это юридическое лицо, в пользу которого выдан чек.

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк по поручению и за счет клиента на основании расчетных документов осуществляет действие по получению от плательщика платежа. Расчеты по инкассо осуществляются на основании платежных, требований и инкассовых поручений. Платежное требование - это платежный документ, содержащий требование кредитора (получателя средств) по договору к должнику (плательщику) об оплате определенной денежной суммы через банк. Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке. Инкассовое поручение применяется:

1) для взыскания денежных средств контролирующими органами; 2) для взыскания по исполнительным документам;

3) в случаях, предусмотренных по договору между получателями и плательщиками денежных средств.

Зачисление средств на расчетный счет производится на основании объявления на взнос наличными, которое выписывается лицом, сдающим деньги в банк, а взамен полученных денег банк выдает квитанцию о сдаче денег.

Для контроля за движением денежных средств на расчетном счете банк выписывает выписку из расчетного счета, в которой указывается номер расчетного счета, дата, номер документов, сумма оборотов и остатки денежных средств. Выписки составляются с позиции банка. После получения выписки из банка бухгалтер проверяет соответствие сумм с документами и проставляет корреспонденцию счетов. Затем на основании выписки составляются ведомость 2 по дебету счета 51 и журнал-ордер 2 по кредиту счета 51.

Синтетический учет наличия и движения денежных средств на расчетном счете организации ведется на активном счете 51 «Расчетные счета». По дебету счета отражается поступление денежных, средств на расчетный счет организации, а по кредиту счета отражается списание денежных средств с расчетного счета организации. При наличии нескольких расчетных счетов аналитический учет по счету 51 «Расчетные счета» ведется по каждому расчетному счету. Операции по расчетному счету отражаются в бухгалтерском учете на основании выписок банка по расчетному счету и приложенных к ним денежно-расчетных документов. Выписки банка выдаются уполномоченным на их получение лицам по распоряжению руководителя организации и по согласованию с главным бухгалтером.

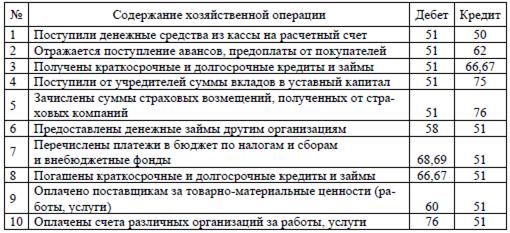

Основные бухгалтерские записи по учету операций на расчетных счетах рассмотрены в таблице.

Отражение на счетах бухгалтерского учета операций на расчетном счете

Валютный счет - это счет, открытый в банке и предназначенный для хранения денежных средств в иностранных валютах и проведения безналичных валютных расчетов с другими юридическими и физическими лицами. Порядок открытия валютного счета регулируется Банком России.

Для открытия валютного счета организация предоставляет в банк тот же перечень документов, что и при открытии расчетного счета. Вместе с тем в обслуживающий банк необходимо дополнительно предоставить письмо с наименованием и прочими реквизитами организации в латинской транскрипции и контракты, подтверждающие, что хозяйствующий субъект является участником внешнеэкономической деятельности (в случаях, если валютный счет открывается для ведения внешнеэкономической деятельности, а не для хранения валютных средств предприятия).

При открытии валютного счета банк открывает текущий валютный счет (предназначенный для учета валюты, находящейся в распоряжении организации) и транзитный валютный счет, который служит для зачисления поступающей на счет валюты. На транзитный валютный счет уполномоченным банком зачисляются в полном объеме все поступления иностранной валюты в пользу резидента. Транзитный валютный счет предназначен для осуществления обязательной продажи валютной выручки, перечисленной юридическими и физическими лицами, не являющимися резидентами Российской Федерации, в оплату экспорта товаров, работ, услуг.

После продажи оставшаяся часть валютной выручки подлежит перечислению с транзитного счета на текущий валютный счет организации.

Для учета наличных и движения денежных средств в иностранной валюте в банках используется счет 52 «Валютный счет». Счет активный, по дебету учитывается поступление валюты на счет. Счет 52 имеет два субсчета:

1. Валютный счет внутри страны.

2. Валютный счет за рубежом.

Записи производятся на основании выписок, которые предоставляются в двух валютах - в иностранной и рублевом эквиваленте, и приложенных к ним денежных документов.

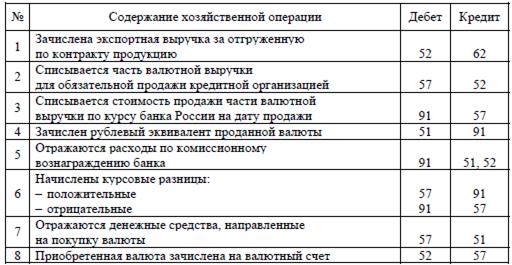

Таблица 4. Основные бухгалтерские записи по учету операций на валютном счете

Для составления бухгалтерской отчетности пересчет стоимости имущества и обязательств в рубли производится по курсу, последнему по времени котировки Центральным банком РФ в отчетном периоде.

Аналитический учет по счету 52 ведут в разрезе каждого счета, открытого в учреждениях банков для хранения денежных документов и средств в иностранных валютах и отдельно по каждой валюте.

Специальные счета.

Как правило, открывают для осуществления операций при определенных формах безналичных расчетов или для совершения операций целевого характера.

Источником денежных средств на специальных счетах являются денежные средства, переведенные с собственного расчетного счета или полученные банковские кредиты.

Для открытия специального счета необходимо в обслуживающем банке написать соответствующее заявление и в случае, если деньги перечисляются с расчетного счета, приложить к нему платежное поручение на перевод.

Счет 55 «Специальные счета в банках» предназначен для обобщения информации о наличии и движении денежных средств в валюте Российской Федерации и иностранных валютах, находящихся на территории Российской Федерации и за ее пределами в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и иных специальных счетах, а также о движении средств целевого финансирования в той их части, которая подлежит обособленному хранению.

К счету 55 «Специальные счета в банках» могут быть открыты субсчета:

55.1 «Аккредитивы»;

55.2 «Чековые книжки»;

55.3 «Депозитные счета» и др.

На субсчете 55-1 «Аккредитивы» учитывается движение средств, находящихся в аккредитивах.

Зачисление денежных средств в аккредитивы отражается по дебету счета 55 «Специальные счета в банках» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам» и других аналогичных счетов.

Принятые на учет по счету 55 «Специальные счета в банках» средства в аккредитивах списываются по мере использования их (согласно выпискам кредитной организации), как правило, в дебет счета 60 «Расчеты с поставщиками и подрядчиками». Неиспользованные средства в аккредитивах после восстановления кредитной организацией на тот счет, с которого они были перечислены, отражаются по кредиту счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета».

Аналитический учет по субсчету 55.1 «Аккредитивы» ведется по каждому выставленному организацией аккредитиву.

На субсчете 55.2 «Чековые книжки» учитывается движение средств, находящихся в чековых книжках.

Депонирование средств при выдаче чековых книжек отражается по дебету счета 55 «Специальные счета в банках» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам» и других аналогичных счетов.

Суммы по полученным в кредитной организации чековым книжкам списываются по мере оплаты выданных организацией чеков, т. е. в суммах погашения кредитной организацией предъявленных ей чеков (согласно выпискам кредитной организации), с кредита счета 55 «Специальные счета в банках» в дебет счетов учета расчетов (76 «Расчеты с разными дебиторами и кредиторами» и др.).

Суммы по чекам, выданным, но не оплаченным кредитной организацией (не предъявленным к оплате), остаются на счете 55 «Специальные счета в банках»; сальдо по субсчету 55.2 «Чековые книжки» должно соответствовать сальдо по выписке кредитной организации. Суммы по возвращенным в кредитную организацию чекам (оставшимся неиспользованными) отражаются по кредиту счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета».

Аналитический учет по субсчету 55.2 «Чековые книжки» ведется по каждой полученной чековой книжке.

На субсчете 55.3 «Депозитные счета» учитывается движение средств, вложенных организацией в банковские и другие вклады.

Перечисление денежных средств во вклады отражается организацией по дебету счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета». При возврате кредитной организацией сумм вкладов в учете организации производятся обратные записи.

Аналитический учет по субсчету 55.3 «Депозитные счета» ведется по каждому вкладу.

На отдельных субсчетах, открываемых к счету 55 «Специальные счета в банках», учитывается движение обособленно хранящихся в кредитной организации средств целевого финансирования. В частности, поступивших бюджетных средств, средств на финансирование капитальных вложений, аккумулируемых и расходуемых организацией с отдельного счета, и т. д.

Филиалы, представительства и иные структурные подразделения организации, выделенные на отдельный баланс, которым открыты текущие счета в кредитных организациях для осуществления текущих расходов (оплата труда, отдельные хозяйственные расходы, командировочные суммы и т. п.), отражают на отдельном субсчете к счету 55 «Специальные счета в банках» движение указанных средств.

Наличие и движение денежных средств в иностранных валютах учитываются на счете 55 «Специальные счета в банках» обособленно.

Построение аналитического учета по этому счету должно обеспечить возможность получения данных о наличии и движении денежных средств в аккредитивах, чековых книжках, депозитах и т. п. на территории Российской Федерации и за ее пределами.

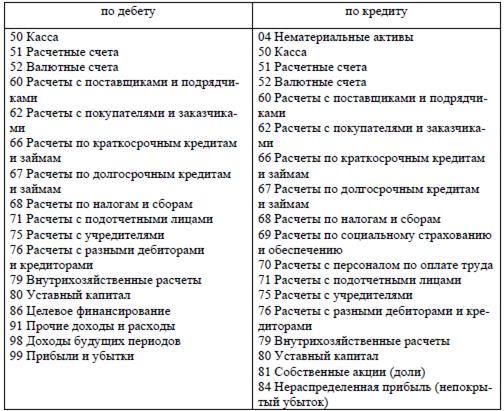

Таблица 5. Счет 55 «Специальные счета в банках» корреспондирует со счетами

Дата добавления: 2016-11-02; просмотров: 1143;