Формы платежей и расчетов

Рассматривая функциональную интернационализацию, особенно в форме прямого импорта и экспорта, предприятие должно считаться с возможными рисками.

Эти риски вытекают не только из длительности транспортировки товаров, их гибели и порчи при перевозках, но и из недостатка информации о внешнеторговых партнерах. В силу огромных расстояний экспортеры и импортеры лично могут быть незнакомы. Трудно оценить финансовое состояние клиента (его расчетную способности), учесть различия в менталитете и психологии людей.

В торговле с зарубежными странами следует всегда иметь в виду существование различий:

· в политическом, экономическом и социальном развитии стран;

· в складе ума и психологии людей разных стран;

· культурных;

· в практике проведения переговоров, заключении сделок и их выполнении.

Экспортер обязан принимать все меры, чтобы ограничить свой риск. При этом необходимо учитывать:

· финансовое положение клиента и его страны в целом;

· экономические риски в связи с колебаниями курса иностранных валют;

· ограниченные возможности предъявлять клиенту рекламации (претензии);

· возможности гибели или порчи и товара при перевозках.

Для ограничения риска рекомендуется собрать по возможности самую полную информацию о финансовом положении клиента. Обычно ее можно получить строго конфиденциально через банки или специальные фирмы, например «Шиммельпфенг», «Кредитреформ» или «Дан унд Брэдстрит». Эти фирмы работают на международном уровне и в состоянии дать достаточно подробную информацию о любой фирме в любой стране в течение 1–7 дней. Правда, не представляется никаких гарантий.

От рисков валютного рынка можно застраховаться, заключая специальные сделки с банками.

При составлении контрактов следует обращать особое внимание на то, чтобы в документах оговаривались права покупателя на предъявление претензий, а условия платежа и поставки соответствовали правилам «Инкотермс».

Экономическая комиссия ООН для Европы (ЭКЕ) разработала «Общие условия ЭКЕ по экспортным сделкам». Но, несмотря на существующие меры ограничения финансового риска полной гарантии от риска, во внешней торговле нет.

Основными формами расчетов в мировой торговле выступают: 1) инкассо; 2) аккредитив; 3) авансы; 4) открытый счет.

На долю инкассо и аккредитива во внешней торговле приходится примерно 85 % всех расчетов.

Движение расчетных средств из страны в страну происходит в виде: 1) переводов (банковских, телеграфных, почтовых); 2) расчетных чеков (в США доминируют чеки, отправляемые по почте); 3) векселей.

Кроме этого различают условия расчетов: либо расчет наличными, либо в кредит.

Под наличным расчетом понимают расчеты в любой форме, когда товар оплачивается полностью в период от его готовности для экспортера до момента перехода товара и товарных документов в распоряжение покупателя.

Что касается кредита, то здесь возможно 2 ситуации.

Ситуация 1. Расчеты до готовности товара для экспорта представляют собой кредит импортера в форме покупательских авансов.

Ситуация 2. Расчеты после перехода товара или товарных документов в распоряжение покупателя называют кредитом поставщика (продавца) или рассрочкой платежа.

Экспортер стремится продавать товары за наличные с целью ускорения оборачиваемости валютных средств. Импортеру, наоборот, наличная форма расчета менее выгодна.

Безналичные расчеты осуществляются в различных акцепто-инкассовых формах. Акцепт – согласие покупателя на оплату расчетно-платежных документов поставщика. Инкассо – порядок расчетов, при котором сумма платежного документа востребуется банком поставщика с банка покупателя.

1. Документарное инкассо.

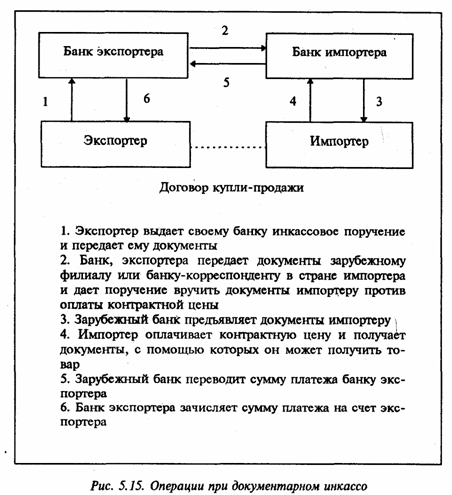

Рассмотрим более подробно документарное инкассо (или платеж против документов) как обязательство банка по поручению экспортера получить от импортера сумму платежа против передачи последнему товарных документов.

Опишем экспортную операцию с документарным инкассо как пошаговый процесс (рисунок 8.1).

Продажа товара на основе контракта, т. е. начинается товародвижение:

1) экспортер передает в банк товарные документы (после отгрузки товаров в соответствии с условиями контракта), а также инкассовое поручение (содержащее полные и точные инструкции, в соответствии с которыми действуют банки);

2) банк экспортера после проверки правильности оформления инкассового поручения, коммерческих и финансовых документов передает их банку импортера;

3) банк импортера извещает покупателя и передает ему документы:

· при наличных расчетах – против оплаты указанной в инкассовом поручении суммы валюты, то есть импортер должен оплатить сделку, перечислив валюту в свой банк;

· при предоставлении кредита – против акцепта срочной трата;

4) импортер оплачивает контрактную цену и получает документы, с помощью которых может получить товар;

5) зарубежный банк переводит сумму платежа банку экспортера;

6) Банк экспортера зачисляет сумму платежа на счет экспортера.

(При расчетах в кредит акцептованная трата возвращается в банк экспортера, где хранится до наступления срока оплаты).

Рисунок 8.1 – Экспортная операция с документарным инкассо

С целью гармонизации международных расчетов этого типа Международная торговая палата в Париже утверждает Единые директивы для инкассо торговых документов, в которых содержатся основные условия инкассо:

· D/p – передача документов покупателю только против платежа наличными или переводом;

· D/A – (documents against acceptance) – банк покупателя имеет право передать ему документы при условии, что он акцептует выставленный продавцом вексель. Этот вексель (акцепт) либо остается до дня платежа у банка покупателя, либо высылается продавцу через его банк;

· Irrevocable under taking (безотзывное обязательство произвести платеж). Передача документов против безотзывного подтверждения покупателя, оплата счета в назначенный день;

· Paperless colection (инкассо без документов). Если товар отгружен продавцом и отправлен воздушным или наземным транспортом, то не исключено, что товар, который срочно нужен покупателю, прибудет раньше, чем документы, отправленные по почте. В таких случаях документы высылают вместе с товаром и в адрес банка в стране покупателя. Этот банк получает распоряжения и инструкции от банка телексом или через компьютерную систему «СВИФТ».

Эти условия рекомендуется использовать только в тех случаях, когда продавец уверен в хорошем финансовом положении покупателя. В некоторых странах, прежде всего неевропейских, не всегда имеется гарантия того, что банк в стране покупателя передаст ему документы только против платежа. И если такая практика существует между покупателем и банком в его стране, не исключено, что он получит документы без платежа.

Документарное инкассо весьма распространенная форма расчетов по импортным операциям (за счет простоты оформления).

Достоинства: экспортер имеет гарантию в том, что импортер получит товар лишь после его оплаты.

Недостатки: 1) слабая надежность оплаты импортером, то есть импортер может отказаться от оплаты документов или оказаться неплатежеспособным к моменту прибытия их в банк импортера. Этот недостаток преодолевается за счет банковской гарантии; 2) разрыв во времени между отгрузкой товара, передачей документов в банк и получением платежа. Он преодолевается при помощи телеграфного инкассо, то есть одновременно с высылкой документов банку импортера дается телеграфное уведомление об этом.

2. «Безотзывной» документарный аккредитив – это обязательство банка произвести в соответствии с указаниями импортера платеж экспортеру (при наличных расчетах) или акцептовать трату (при расчетах в кредит) при передаче в банк предусмотренных документов и при соблюдении всех прочих условий аккредитива. Эта форма расчета для экспортера характеризуется надежностью.

Экспортная операция с документарным аккредитивом (рисунок):

1) продажа товара (на основе торгового соглашения);

2) импортер поручает своему банку открыть аккредитив;

3) банк импортера пересылает банку продавца инструкции, т. е. информацию об открытии аккредитива и поручение по оплате;

4) банк информирует экспортера, что получил инструкции об открытии аккредитива;

5) отправление товара;

6) экспортер передает документы своему банку под оплату, последний производит расчет с экспортером, предварительно проверив документы;

7) документы на расчет передаются банку импортера;

8) банк сообщает импортеру об использовании аккредитива.

Рисунок 8.2 – Экспортная операция с документарным аккредитивом

Аккредитив как форма расчета для экспортера характеризуется повышенной надежностью:

1) имеется контрактное обязательство со стороны покупателя;

2) добавляется письменное одностороннее долговое обязательство банка, открывшего аккредитив, произвести платеж, если все документы будут соответствовать условиям контракта;

3) обеспечивается оперативное поступление валюты, особенно если оплата аккредитива осуществляется банком экспортера. Это одновременно снижает и риски курсовых потерь;

4) гарантируется получение СКВ в торговле со странами, испытывающими валютно-финансовые затруднения, где проводится валютное регулирование и где введены валютные ограничения. Фирмы-покупатели, чтобы открыть аккредитив в пользу иностранного поставщика, должны получить разрешение от национальных органов контроля на перевод валюты за границу, что освобождает экспортера от риска замораживания валютной выручки.

Практика показывает, что банки стран с внешней задолженностью в первую очередь погашают свои обязательства по открытым ими аккредитивам.

Международная торговая палата разработала и утвердила Унифицированные правила и обычаи для документарных аккредитивов в 1933 г., затем в 1951, 1962, 1974, 1984 гг. С 1 января 1993 г. принята их последняя 5-я редакция правил. Они определяют виды аккредитива, способ и порядок их исполнения и передачи, обязательства и ответственность сторон.

Выше рассмотрен типичный пример для международной торговли безотзывного аккредитива. Он является твердым обязательством банка импортера по отношению к экспортеру. Существует и другая форма аккредитива – отзывной. Отзывной аккредитив может быть изменен или аннулирован в любой момент без предварительного уведомления экспортера. В практике внешней торговли он применяется довольно редко.

Кроме этого, безотзывной аккредитив имеет две разновидности: подтвержденный и неподтвержденный. Подтвержденный безотзывной аккредитив обеспечивает экспортеру безотзывное обязательство платежа со стороны его банка, так как банк с помощью этого подтверждения изъявляет готовность произвести оплату в любом случае при предоставлении документов. Для экспортера это является полной гарантией платежа, но цена его значительно выше. Суть безотзывного неподтвержденного аккредитива состоит в том, что банк экспортера лишь информирует его об открытии аккредитива, сам не подтверждает его, т. е. не гарантирует его оплату. В таком случае ответственность за выполнение обязательств несет только банк покупателя.

Таким образом, экспортер должен стремиться к тому, чтобы получить от покупателя безотзывной и подтвержденный аккредитив. В этом случае ответственность за платеж несет не только банк импортера, но и отечественный банк.

3. Расчеты в форме 100 %-го аванса– наиболее выгодная форма для экспорта. В этом случае экспортер отгружает товар после получения платежа от покупателя, при этом платежа, ничем не обусловленного.

Отрыв условий платежа от условий поставки, крайняя невыгодность для покупателя объясняют редкое использование этой формы расчетов во внешней торговле.

4. Расчеты по открытому счету – самая невыгодная форма наличного расчета для экспортера. При этой форме платежа продавец направляет в адрес покупателя и товар, и товарные документы. Он не получает никаких гарантий со стороны покупателя. Импортер оплачивает чеком, почтовым или телеграфным переводом в срок, оговоренный в контракте.

Недостатки: большой разрыв во времени; ненадежность платежа; отсутствие банковского контроля над своевременностью и полнотой платежа. Поэтому такие условия платежа возможны только на территории одной страны или между фирмами, которые хорошо знают друг друга и во внешней торговле редко встречаются.

Дата добавления: 2016-04-06; просмотров: 1346;