Метод депозитной книжки

(дол.)

| Год | Остаток ссуды на начало года | Сумма годового платежа | В том числе | Остаток на конец года | |

| проценты | погашенная | ||||

| за год | часть долга | ||||

| 1 20000 5687 2600 | 3087 16913 | ||||

| 2 16913 5687 2199 | 3488 13425 | ||||

| 3 13425 5687 1745 | 3942 9483 | ||||

| 4 9483 5687 1233 | 4454 5029 | ||||

| 5 5029 5687 658 | 5029 0 |

Данная таблица позволяет ответить на целый ряд дополнительных вопросов, представляющих определенный интерес для прогнозирования денежных потоков. В частности, можно рассчитать общую сумму процентных платежей, величину процентного платежа в k - м периоде, долю кредита, погашенную в первые к лет, и т.п.

ЦЕНКА АННУИТЕТА С ИЗМЕНЯЮЩЕЙСЯ ВЕЛИЧИНОЙ ПЛАТЕЖА

На практике возможны ситуации, когда величина платежа меняется со временем в сторону увеличения или уменьшения. В частности, при заключении договоров аренды в условиях инфляции может предусматриваться периодическое увеличение платежа, компенсирующее негативное влияние изменения цен. Оценка аннуитета в этом случае может также выполняться путем несложных расчетов с помощью финансовых таблиц. Технику вычислений рассмотрим на простейшем примере.

Пример

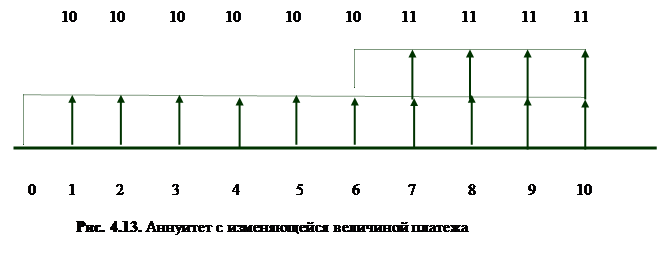

Сдан участок в аренду на десять лет. Арендная плата будет осуществляться ежегодно по схеме постнумерандо на следующих условиях: в первые шесть лет по 10 млн. руб., в оставшиеся четыре года по 11 млн. руб. Требуется оценить приведенную стоимость этого договора, если процентная ставка, используемая аналитиком, равна 15%.

Решать данную задачу можно различными способами в зависимости от того, какие аннуитеты будут выделены аналитиком. Общая схема денежного потока представлена на рис. 4.13.

Прежде всего отметим, что приведенная стоимость денежного потока должна оцениваться с позиции начала первого временного интервала. Рассмотрим лишь два варианта решения из нескольких возможных. Все эти варианты основываются на свойстве аддитивности рассмотренных алгоритмов в отношении величины аннуитетного платежа.

1. Исходный поток можно представить себе как сумму двух аннуитетов: первый имеет А = 10 и продолжается десять лет;

второй имеет А= 1 и продолжается четыре года. По формуле (4.22) можно оценить приведенную стоимость каждого аннуитета. Однако второй аннуитет в этом случае будет оценен с позиции начала седьмого года, поэтому полученную сумму необходимо дисконтировать с помощью формулы (4.14) к началу первого года. В этом случае оценки двух аннуитетов будут приведены к одному моменту времени, а их сумма даст оценку приведенной стоимости исходного денежного потока.

PV= 10 • FM4(15%, 10) + FM2(15%,6) • 1 • FМ4(15%, 4) =

=10 • 5,019 + 2,855 • 1 • 0,432 = 51,42 млн. руб.

2. Исходный поток можно представить себе как разность двух аннуитетов: первый имеет А = 11 и продолжается десять лет;

второй имеет А= 1 и, начавшись в первом году, заканчивается в шестом. В этом случае расчет выглядит так:

PV= 11 • FM4(15%,10) – 1• FМ4(15%,6)=

= 11 × 5,019 – 1·3,784 = 51,42 млн. руб.

Дата добавления: 2016-03-04; просмотров: 998;