МЕТОД ДЕПОЗИТНОЙ КНИЖКИ

Можно дать иную интерпретацию расчета текущей стоимости аннуитета с помощью метода «депозитной книжки», логика которого такова.Сумма, положенная на депозит, приносит доход в виде процентов; при снятии с депозита некоторой суммы базовая величина, с которой начисляются проценты, уменьшается. Как раз эта ситуация и имеет место в случае с аннуитетом. Текущая стоимость аннуитета — это величина депозита с общей суммой причитающихся процентов, ежегодно уменьшающаяся на равные суммы. Эта сумма годового платежа включает в себя начисленные за очередной период проценты, а также некоторую часть основной суммы долга. Таким образом, погашение исходного долга осуществляется постепенно в течение всего срока действия аннуитета. Структура годового платежа постоянно меняется — в начальные периоды в нем преобладают начисленные за очередной период проценты; с течением времени доля процентных платежей постоянно уменьшается и повышается доля погашаемой части основного долга. Логику и счетные процедуры метода рассмотрим на простейшем примере.

Пример

В банке получена ссуда на пять лет в сумме 20000 дол. под 13% годовых, начисляемых по схеме сложных процентов на непогашенный остаток. Возвращать нужно равными суммами в конце каждого года. Требуется определить величину годового платежа.

|

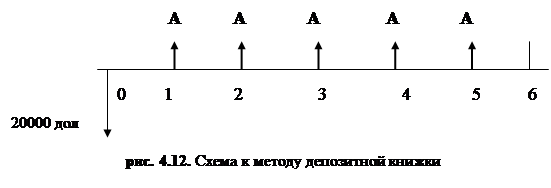

Если обозначить за А величину искомого годового платежа, то данный финансовый контракт можно представить в виде следующей схемы (рис. 4.12).

Для лучшего понимания логики метода депозитной книжки целесообразно рассуждать с позиции кредитора. Для банка данный контракт представляет собой инвестицию в размере 20000 дол., т.е. отток денежных средств, что и показано на схеме. В дальнейшем в течение пяти лет банк будет ежегодно получать в конце года сумму А, причем каждый годовой платеж будет включать проценты за истекший год и часть основной суммы долга. Так, поскольку в течение первого года заемщик пользовался ссудой в размере 20000 дол., то платеж, который будет сделан в конце этого года, состоит из двух частей: процентов за год в сумме 2600 дол. (13% от 20000) и погашаемой части долга в сумме (А — 2600) дол. В следующем году расчет будет повторен при условии, что размер кредита, которым пользуется заемщик, составит уже меньшую сумму по сравнению с первым годом, а именно: (20000—А + 2600). Отсюда видно, что с течением времени сумма уплачиваемых процентов снижается, а доля платежа в счет погашения долга возрастает. Из схемы на рис. 4.12 видно, что мы имеем дело с аннуитетом постнумерандо, о котором известна его текущая стоимость, процентная ставка и продолжительность действия. Поэтому для нахождения величины годового платежа А можно воспользоваться формулой (4.22)

20000 = FM4(13%,5) • А= 3,517 •А, т.е. А = 5687 дол.

Динамика платежей показана в табл. 4.1. Отметим, что данные в ходе вычислений округлялись, поэтому величина процентов в последней строке найдена балансовым методом.

Таблица 4.1

Дата добавления: 2016-03-04; просмотров: 2269;