ПОНЯТИЕ ПРИВЕДЕННОЙ СТОИМОСТИ

Оценивая целесообразность финансовых вложений в тот или иной вид бизнеса, исходят из того, является это вложение более прибыльным (при допустимом уровне риска), чем вложения в государственные ценные бумаги, или нет. Используя несложные методы, пытаются анализировать будущие доходы при минимальном, «безопасном» уровне доходности.

Основная идея этих методов заключается в оценке будущих поступлений F n (например, в виде прибыли, процентов, дивидендов) с позиции текущего момента. При этом, сделав финансовые вложения, инвестор обычно руководствуется тремя посылами:

а) происходит перманентное обесценение денег (инфляция);

б) темп изменения цен на сырье, материалы и основные средства, используемые предприятием, может существенно отличаться от темпа инфляции;

в) желательно периодическое начисление (или поступление) дохода, причем в размере, не ниже определенного минимума.

Базируясь на этих посылах, инвестор должен оценить, какими будут его доходы в будущем, какую максимально возможную сумму допустимо вложить в данное дело исходя из прогнозируемой его рентабельности.

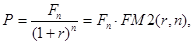

Базовая расчетная формула для такого анализа является следствием формулы (4.4):

(4.14)

(4.14)

где F n — доход, планируемый к получению в n - м году;

P — текущая (или приведенная) стоимость, т.е. оценка величины F n

с позиции текущего момента;

r — коэффициент дисконтирования.

Экономический смысл такого представления заключается в следующем: прогнозируемая величина денежных поступлений через n лет (Fn) с позиции текущего момента будет меньше и равна P (поскольку знаменатель дроби больше единицы). Это означает также, что для инвестора сумма Pв данный момент времени и сумма Fn через n лет одинаковы по своей ценности. Используя эту формулу, можно приводить в сопоставимый вид оценку доходов от инвестиций, ожидаемых к поступлению в течение ряда лет. Легко видеть, что в этом случае коэффициент дисконтирования численно равен процентной ставке, устанавливаемой инвестором, т.е. тому относительному размеру дохода, который инвестор хочет или может получить на инвестируемый им капитал.

Определяя коэффициент дисконтирования, обычно исходят из так называемого безопасного или гарантированного уровня доходности финансовых инвестиций, который обеспечивается государственным банком по вкладам или при операциях с ценными бумагами. При этом может даваться надбавка за риск, причем, чем более рисковым считается рассматриваемый проект или финансовый контракт, тем больше размер премии за риск. Иными словами, процентная ставкаr d, используемая в качестве коэффициента дисконтирования, будет в этом случае иметь следующий вид:

rd = rf +rr,

гдеrf ––безрисковая доходность;

rr ––премия за риск.

Пример

На вашем счете в банке 2 млн. руб. Банк платит 18% годовых, Вам предлагают войти всем капиталом в организацию венчурного предприятия. Представленные экономические расчеты показывают, что через шесть лет ваш капитал утроится. Стоит ли принимать это предложение?

Оценка данной ситуации может быть сделана либо с позиции будущего, либо с позиции настоящего. В первом случае анализ основан на сравнении двух сумм, получаемых от вложения в рисковое предприятие и в банковское учреждение с гарантированным доходом. Первая сумма равна 6 млн. руб., вторая находится по формуле (4.4):

F6 = P • (1 + 0,18) 6 = 2 • 2,7 = 5,4 млн. руб.

Приведенный расчет свидетельствует об экономической выгоде сделанного вам предложения. Однако при принятии окончательного решения необходимо по возможности учесть фактор риска.

Второй вариант анализа основан на дисконтированных оценках. Допустим, что финансовый консультант рекомендует оценить риск участия в венчурном предприятии путем введения премии в размере 5%. Таким образом, коэффициент дисконтирования будет равен 23%. Тогда по формуле (4.14) можно рассчитать приведенную стоимость PV ожидаемого поступления при участии в венчурном предприятии:

PV= 6 • 1 /(1 + 0,23) 6 = 1,73 млн. руб.

При таких исходных посылах предложение об участии в венчурном предприятии становится невыгодным.

Множитель FM2(r, k) = 1/(1 +r)k называется дисконтирующим множителем, его значения также табулированы (см. приложение 3). Экономический смысл дисконтирующего множителя FM2(r, k) = 1/(1 + r)k заключается в следующем: он показывает «сегодняшнюю» цену одной денежной единицы будущего, т.е. чему с позиции текущего момента равна одна денежная единица (например, один рубль), циркулирующая в сфере бизнеса k периодов спустя от момента расчета, при заданных процентной ставке (доходности) r и частоте начисления процента.

Дата добавления: 2016-03-04; просмотров: 1202;