Налогообложение предприятий и его влияние на эффективность создаваемого бизнеса

Все налоги, которые выплачивает предприятие-производитель продукции, можно разделить на две составляющие (сюда не относятся налоги, оплачиваемые потребителем продукции, к которым, например, относятся налог на продажу, различные акцизы, налог на добавленную стоимость и т.д.):

· налоги, связанные с производственно-хозяйственной деятельностью предприятия, с ее результатами —

o налог с выручки предприятия;

o налог с валового дохода предприятия;

o налог с балансовой прибыли предприятия.

Как правило, предприятие выплачивает только один или два из перечисленных налогов, которые для него установлены в качестве объекта налогообложения налоговой инспекцией в соответствии с действующим законодательством; величина налога устанавливается в процентах от достигнутого результата его производственной деятельности. Например, 35% от балансовой прибыли предприятия взимается в качестве налога в бюджет. Размер взимаемых процентов устанавливается законом, и на его величину предприятие оказать влияние не может.

По своей экономической сущности данный вид налога носит переменный характер, так как величина обложения будет тем больше, чем больше окажется результат производства и, наоборот, тем меньше, чем меньше будут балансовая прибыль, выручка или валовой доход;

· налоги, которые обусловлены имущественным состоянием предприятия —

o налог на имущество предприятия;

o налог на землю, которая закреплена за предприятием;

o налог с собственного дела (покупка патента, налог с вмененного дохода и т.п.);

o прочие имущественные налоги (например, налог с автотранспорта, дорожный налог и т.д.).

Указанные налоги могут действовать одновременно по каждой составляющей; как правило, это несколько видов налогов из представленных в данном перечне. Причем величина налога устанавливается в абсолютном выражении на данный период времени (как правило, на плановый год), хотя рассчитывается он в процентах от имущественного положения предприятия.

Так как имущественное положение предприятия на момент определения налога — величина фиксированная, то налог оказывается постоянной величиной, не зависящей от результатов деятельности предприятия в данном плановом году. Следовательно, на каждую единицу выпускаемой продукции доля этого налога будет тем меньше, чем больше предприятие произведет продукции. Этот фактор следует рассматривать как стимулирующий увеличение выпуска продукции и интенсификацию производства на современном предприятии.

C увеличением налогов значительно сокращается чистая прибыль предприятия, остающаяся в его распоряжении, что сокращает его дальнейшие возможности инвестировать расширение производства из собственных источников, расширять объемы выпуска продукции, улучшать ее качество, осваивать новые, более совершенные модели и т.д. Уменьшается конкурентоспособность предприятия на рынке, сужаются его перспективы, снижается стратегическая активность и под большим вопросом может оказаться сама выживаемость. Кроме того, у предприятия уменьшаются возможности выплат дивидендов акционерам, сокращаются вложения на социальное развитие трудового коллектива. Во-вторых, в связи с увеличением производственной программы самоокупаемости производства значительно сокращается надежность бизнеса; он становится более зависимым от складывающейся конъюнктуры рынка, может легко попасть в убыточную зону и даже оказаться банкротом. В-третьих, с ростом налогообложения существенно сокращаются возможности развития предпринимательской деятельности, ограничивается расширение бизнеса и существенно растет его теневая составляющая.

Все это свидетельствует о том, что необходимо тщательное экономическое обоснование налоговых ставок как в тактическом, так и в стратегическом планах. Другими словами, величина налогов должна быть оптимальной, учитывающей как интересы государства, так и интересы предпринимателей.

Рассмотрим количественные условия выгодности бизнеса при определенных размерах его налогообложения.

Введём обозначения:

— производственная программа самоокупаемости в условиях налогообложения;

— производственная программа самоокупаемости в условиях налогообложения;

— переменная составляющая налога, приходящаяся на единицу выпускаемой продукции;

— переменная составляющая налога, приходящаяся на единицу выпускаемой продукции;

— постоянная составляющая налога в абсолютном выражении.

— постоянная составляющая налога в абсолютном выражении.

Тогда балансовое выражение будет иметь вид:

где  — постоянные годовые затраты предприятия;

— постоянные годовые затраты предприятия;

— переменные затраты на единицу выпускаемой продукции.

— переменные затраты на единицу выпускаемой продукции.

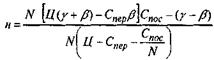

Произведем простейшие алгебраические преобразования данного балансового выражения и разрешим его относительно производственной программы самоокупаемости:

(2.31)

(2.31)

где

— коэффициент, отражающий соотношение постоянной доли налога и постоянных затрат;

— коэффициент, отражающий соотношение постоянной доли налога и постоянных затрат;

— величина налога с балансовой прибыли предприятия в долях от единицы;

— величина налога с балансовой прибыли предприятия в долях от единицы;

— величина налога с выручки предприятия в долях от единицы.

— величина налога с выручки предприятия в долях от единицы.

Указанные коэффициенты определяются по формулам:

(2.32)

(2.32)

— величина налога в процентах с балансовой прибыли предприятия, устанавливаемое в соответствии с действующим законодательством;

— величина налога в процентах с балансовой прибыли предприятия, устанавливаемое в соответствии с действующим законодательством;

— величина налога в процентах с выручки предприятия.

— величина налога в процентах с выручки предприятия.

Во всех представленных формулах под величиной N понимается текущая производственная программа предприятия, которая обеспечит получение планируемой прибыли (результат производства).

Помимо производственной программы самоокупаемости важную роль в оценке бизнеса играет показатель, характеризующий часть прибыли, остающуюся в распоряжении предприятия с каждого рубля его выручки. Такой показатель можно рассчитать по формуле:

(2.33)

(2.33)

где

Оп — доля выручки, остающаяся в распоряжении предприятия с каждого его рубля.

Если предприятие несет общие затраты на выпуск продукции в размере 500 тыс. руб., а его совокупные налоги (постоянные и переменные) составляют 250 тыс. руб., то, имея годовую выручку в размере 825 тыс. руб., предприятие будет оставлять у себя с каждого рубля выручки всего чуть больше 9 коп. Отсюда можно сделать и соответствующие выводы об эффективности самого бизнеса и прогрессивности действующей системы налогообложения.

Рассмотрим конкретный числовой пример оценки будущего бизнеса при следующих исходных данных:

· годовая программа производства продукции N=60 шт.;

· цена товара Ц=10 руб.;

· переменные затраты на единицу продукции  = 3 руб.;

= 3 руб.;

· постоянные годовые затраты  = 280 руб.;

= 280 руб.;

· годовой постоянный налог Нпос =60 руб.;

· налоговые отчисления с результата производства (балансовой прибыли) —  = 30%.

= 30%.

Определим производственную программу самоокупаемости по формуле (2.31), предварительно рассчитав налоговые коэффициенты по следующим формулам:

=0,9: 3 = 0,3;

=0,9: 3 = 0,3;  =30:100 = 0,3 (2.34)

=30:100 = 0,3 (2.34)

Тогда производственная программа самоокупаемости будет

Теперь определим остаточную часть на каждый рубль его выручки

Полученный результат говорит о том, что у предприятия с 1 руб. выручки остается всего 2,33 коп. А это значит, что такой бизнес будет явно низкоэффективным и заниматься им из-за очень высоких налогов, по-видимому, нецелесообразно.

Кроме рассмотренных показателей оценки бизнеса, можно предложить дополнительно еще один показатель, который будет характеризовать долю балансовой прибыли, изымаемой в виде налогов в бюджет.

Такой показатель рассчитывается по формуле

(2.35)

(2.35)

где н — доля балансовой прибыли, отчисляемая в бюджет в виде налога.

По формуле (2.35) подсчитаем отчисляемую прибыль с использованием условий рассматриваемого примера.

Таким образом, 90% из произведенной балансовой прибыли предприятие отчисляет в качестве налога в бюджет. Это во многом объясняет, почему так мало денежных средств остается из выручки у предприятия для использования в целях дальнейшего развития.

В заключение следует отметить, что налоги не только снижают чистую прибыль предприятия и тем самым значительно сокращают его возможности для дальнейшего социального и производственного развития, но и существенно повышают риск бизнеса, связанный с неопределенностью будущей рыночной ситуации. 'Поэтому для расширения предпринимательства и повышения его выживаемости следует ввести льготы по налогообложению нового дела, а также снизить величину налогов и, особенно, постоянной их доли.

Проведенный анализ позволить сделать вывод о том, что если при росте балансовой прибыли (валового дохода) чистая прибыль предприятия сокращается, то система налогообложения построена принципиально неверно. Она стимулирует сокращение вновь созданной стоимости и препятствует росту общественного богатства. Такую систему налогообложения надо срочно изменить, облегчив непосильное бремя действующих налогов.

Дата добавления: 2016-02-11; просмотров: 962;