Условия соизмерения затрат и результатов предпринимательского проекта

Реализация любого предпринимательского проекта предполагает осуществление производственного процесса, в рамках которого для получения некоторых результатов расходуются определенные ресурсы.

Используемые в процессе производства ресурсы весьма разнообразны. Это сырье и материалы, комплектующие изделия, различные виды топлива и энергии, технологическое и силовое оборудование, разнообразные транспортные средства, инструменты, рабочая сила разных профессий, специальностей и квалификации, денежные средства и т.д. К основным результатам производства относится продукция определенной номенклатуры, ассортимента, объема и качества, различные отходы производства, выручка от реализации изготовленной продукции потребителю, цены продаваемых на рынке товаров, издержки производства, прибыль, валовой доход, платежи в федеральный и местный бюджеты.

Приведенный перечень затрат ресурсов и результатов производства носит укрупненный характер; в детализированном виде на многих предприятиях этот перечень может включать десятки тысяч позиций.

Целесообразность реализации предпринимательского проекта, выгодность или, наоборот, невыгодность определяются путем соизмерения необходимых для его реализации затрат с получаемыми в процессе производства результатами.

Именно для этого и осуществляются расчетные операции по соизмерению затрат и результатов производства. Операции эти должны быть строго корректными с позиций экономической теории и, следовательно, соответствовать ряду условий.

Условие 1-е.Соизмеряемые затраты и результаты производства, т.е. соизмеряемые величины, должны иметь абсолютно одинаковую размерность.

Условие 2-е.Выражение затрат и результатов производств в стоимостной форме с целью дальнейшего соизмерения предполагает их исчисление в одинаковой валюте.

Условие 3-е.В период нестабильной экономики, когда цены на производственные ресурсы и на выпускаемую продукцию довольно быстро меняются, при соизмерении затрат и результатов производства необходимо учитывать инфляционные процессы. Такую расчетную операцию рекомендуется проводить в том случае, если темпы инфляции национальной валюты превышают 5—6% годовых. В пределах указанных темпов пересчеты затрат и результатов проводить нецелесообразно, так как погрешность в расчетных значениях соизмеряемых настолько мала, что практического значения не имеет.

Однако более высокие темпы инфляции (например, 10%, 15%, 20% и т.д.) могут оказать серьезное влияние на конечные результаты соизмерения используемых в расчетах величин. Поэтому их следует учитывать обязательно. При этом отдельно рассчитывается влияние инфляции национальной валюты, отдельно — изменение цен на используемые в производстве ресурсы (сырье, материалы, топливо, энергия, оплата труда и т.д.) и отдельно — изменение цен на выпускаемую и продаваемую на рынке продукцию.

Условие 4-е.Любой предпринимательский проект реализуется в течение определенного периода времени. Следовательно, чтобы не допустить серьезных погрешностей при соизмерении затрат и результатов производства, следует учитывать фактор времени, так как денежные средства, разделенные определенным временным интервалом, не эквивалентны между собой и чтобы их сопоставить, нужно провести особую расчетную операцию, которая называется дисконтированием.

Например, как соотносятся между собой 100 сегодняшних рублей со 120 рублями через год? Какая из двух сравниваемых величин больше, а какая меньше? Просто сравнить между собой две величины по их абсолютному значению в экономике нельзя, так как в соответствии с хорошо известной пословицей «Время — деньги!»это означает, что со временем определенная денежная сумма существенно изменяется, и, как правило, в большую сторону.

Так, 100 рублей через год, если они не лежат в шкафу без движения, могут превратиться в 105, или 110, или 115, или 120, или 125 и т.д. рублей. Все зависит от того, что стоят в данное время денежные ресурсы и как они используются или работают. В инфляционный период цена денежных ресурсов возрастает (что связано с их относительным обесценением), в стабильной экономике — цена денег минимальна (хотя покупательная их способность в этот период самая значительная).

Только дисконтирование затрат и результатов производства позволяет сопоставить их между собой. Принцип такого сопоставления сводится к следующему. Рассмотрим некоторый промежуток времени, внутри которого имеются и платежи (затраты), и результаты (доход) производства. Для этого произведем корректировку затрат и результатов производства с таким расчетом, чтобы они были экономически сопоставимы между собой.

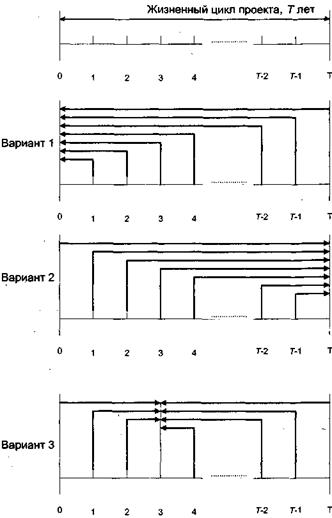

Операции дисконтирования предшествует выбор момента времени внутри известного периода, относительно которого будут корректироваться затраты и результаты производства. Существует три варианта дисконтирования денежных средств (см. рис.3.1).

В верхней части рисунка представлен весь период времени, внутри которого имеют место платежи и доходы. Условно будем считать, что этот период охватывает Т лет; разобьем его на одинаковые временные интервалы (например, на годы, полугодия, кварталы, месяцы и т.п.), в конце которых будут осуществляться соответствующие платежи или поступать доходы.

Обозначим величину тех и других одинаковой буквой с порядковым индексом, обозначающим номер временного интервала. Например, R0 — платеж или доход в начальный момент времени; R1 — то же, но в 1-й момент; R2 — то же, но во 2-й момент и т.д. до последнего.

Первый вариант. Все денежные средства приводятся к начальному моменту данного периода времени. В этом случае формула для расчета суммарных денежных средств (затрат или результатов, а также может быть взята разница между ними) имеет вид:

(3.1)

(3.1)

где R — суммарная величина денежных средств за весь рассматриваемый период времени, т.е. за время Т лет;

Ri — величина денежных средств в /-м временном интервале;

Ес — норма дисконтирования денежных средств, учитывающая величину временного интервала;

n — принятое количество временных интервалов за весь рассматриваемый период времени (например, если годовая норма дисконтирования принята на уровне Еc = 0,24, то для полугодия она составит 0,12, для квартала — 0,06, для месяца — 0,02 и т.д., т.е. годовая норма дисконтирования пересчитывается на конкретный временной интервал).

Рис. 3.1. Приведение затрат и результатов производства к одному моменту времени:

1 — к началу жизненного цикла проекта;

2 — к концу цикла;

3 — к промежуточному моменту

Данный вариант дисконтирования широко распространен в международной практике оценки инвестиционных проектов и в настоящее время применяется аналогичным образом в России.

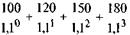

Произведем расчет исходя из следующих данных:

Еc = 0,1; n = 3; R0 = 100; R1 = 120; R2 = 150; R3 = 180.

R=  = 100 + 109,1 + 123,97 + 135,24 = 468,3

= 100 + 109,1 + 123,97 + 135,24 = 468,3

Если просто просуммировать все денежные средства, то получим 100+120+150+180=550, что несколько больше дисконтированной суммы. Экономический смысл произведенных расчетов заключается в том, чтобы определить, какое значение будут иметь будущие денежные средства относительно сегодняшнего дня. В нашем случае они будут иметь несколько меньшее значение. И в частности 550 руб., собранных за два года вперед, в соизмерении с деньгами настоящего момента эквивалентны только 468,3 руб.

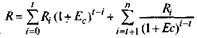

Второй вариант дисконтирования предполагает приведение всех денежных средств к концу рассматриваемого периода времени. Для этого случая формула для расчета суммы денежных средств несколько иная, несмотря на то, что все ее элементы имеют тот же экономический смысл, что и в формуле (3.1).

(3.2.)

(3.2.)

Произведем расчет суммы денежных средств с использованием исходных данных предыдущего примера:

R = 100-1,1°+ 120-1,11+150-1,12+180-1,13= 653,1

Полученный результат экономически означает, что в будущем надо иметь значительно больше денежных средств, чем в настоящее время, поскольку 653,1 руб. через два года будут эквивалентны 468,3 руб. в настоящий момент.

Данный вариант дисконтирования применяется в том случае, когда нужно привести к началу эксплуатации осуществленные ранее капитальные вложения по альтернативным проектам, а затем — сопоставить между собой разновеликие и разновременные затраты.

И, наконец, третий вариант дисконтирования состоит в том, что все затраты и результаты производства приводятся к определенному моменту внутри рассматриваемого периода (исключая начальный и конечный моменты, так как они уже рассмотрены), который будучи промежуточным, представляет интерес для проектантов и экономистов. В качестве такого момента, как правило, избирается начало эксплуатации будущего проектного решения.

Формула для расчета суммы дисконтированных денежных средств для этого варианта имеет вид:

(3.3)

(3.3)

где t — период времени от начала рассматриваемого периода до момента, к которому приводятся все денежные средства (в частном случае — до начала эксплуатации альтернативного проекта);

n — количество временных интервалов в рассматриваемом периоде.

После рассмотрения различных вариантов дисконтирования денежных средств остается уяснить еще ряд вопросов: как определить на практике величину нормы дисконтирования — Еc; как устанавливают эту норму конкретные фирмы; что принимается во внимание при решении сформулированного вопроса?

Предположим, что фирма имеет некоторую денежную сумму (скажем, 100 денежных единиц). Положив эти деньги в высоконадежный банк, через год можно получить назад вложенную сумму и плюс гарантированный банком дивиденд (скажем, 10 денежных единиц). Таким образом, сегодняшние деньги соответствуют той же сумме через год, но с учетом выплачиваемых дивидендов, т.е. в рассматриваемом периоде 100 денежных единиц в настоящий момент будут эквивалентны 110 денежным единицам через год. Причем 10 денежных единиц в данном случае можно (и нужно) принять в качестве основы для определения нормы дисконтирования.

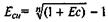

Чтобы ее определить, надо 10 денежных единиц разделить на величину положенной в банк денежной суммы; полученная величина и будет годовой нормой дисконтирования, и рассчитывают ее формуле:

(3.4)

(3.4)

где Ес — годовая норма дисконтирования денежных средств, принимаемая практически без риска на основе гарантированных годовых дивидендов, выплачиваемых вкладчику по истечении указанного периода высоконадежным банком;

r0 — денежная сумма вложения в высоконадежный банк в начальный момент времени;

r1— получаемая вкладчиком денежная сумма через год (включая причитающиеся дивиденды).

Представленная формула позволяет определить годовую норму дисконтирования, но эта норма является средневзвешенной величиной действующих норм в отдельные периоды (полугодия, кварталы, месяцы) данного рассматриваемого года.

В условиях стабильно функционирующей рыночной экономики нормы дисконтирования по отдельным временным периодам года практически не изменяются или изменяются очень незначительно.

Совсем иначе обстоит дело, когда экономика существует в условиях инфляции, стагнации, финансового кризиса и т.п., тогда высоконадежный банк в течение года меняет ставку банковского процента на вложенный капитал и нормы дисконтирования в отдельные временные интервалы рассматриваемого года следуют за этими ставками, т.е. подвержены изменениям довольно значительным.

Например, банк в первом квартале установил годовую норму дисконтирования — Еc = 0,4; во втором — Еc = 0,6; в третьем квартале Еc = 0,8 и в четвертом квартале — Еc = 1,0. Тогда средневзвешенная годовая норма дисконтирования составит — Еc = 0,7. Действительно, вложив в начальный момент 100 денежных единиц, по истечении первого квартала денежная сумма возрастет на 10 денежных единиц (0,4 : 4), во втором квартале прирост составит 15 денежных единиц (0,6 : 4), в третьем квартале — 20 денежных единиц (0,8 : 4), а в четвертом квартале 25 денежных единиц (1,0 : 4). Таким образом, конечная сумма достигнет 170 денежных единиц (100 + 10 + 15 + 20 + 25), а согласно формуле (3.4) среднегодовая норма дисконтирования составит — Еc = 0,7.

Из полученного результата находим среднюю за квартал рассматриваемого года норму дисконтирования — 17,5% или Еc = 0,7 : 4 = 0,175.

Такая норма дисконтирования называется нормой простого процента. Ее суть заключается в том, что проценты на вложенный капитал исчисляются и зачисляются на счет вкладчика до конца года. Причем проценты на зачисленные проценты в дальнейшем не начисляются, т.е. проценты не капитализируются; они только накапливаются за каждый квартал и выдаются вкладчику в конце года с общей суммой денежных средств. В этом случае средняя норма дисконтирования в одном временном интервале данного года определяется по формуле:

Еси = Еc : n, (3.5)

где Еси — средняя в интервале года норма дисконтирования средств;

n — количество временных интервалов в данном году (например, если определяется месячная норма, то n = 12; если квартальная норма, то n = 4; если полугодовая норма, то n = 2 и т.д.).

Как правило, банки устанавливают годовую учетную ставку процента в расчете капитализации начисленных за данный временной интервал дивидендов, т.е. норму дисконтирования рассчитывают с учетом сложного процента.

Если годовая норма дисконтирования будет определена (формула 3.4), то средневзвешенную норму дисконтирования по временным интервалам года можно рассчитать по формуле:

(3.6)

(3.6)

Воспользуемся исходными данными предыдущего примера и рассчитаем величину нормы — Еси и нормы за квартал с учетом сложных процентов. Итак, положив 100 денежных единиц в банк, вкладчик будет иметь:

через один квартал — 100 • 1,1 = 110;

через два квартала — 110 • 1,15 = 126,5;

через три квартала — 126,5 • 1,2 = 151,8;

через год — 151,8 • 1,25 = 189,75

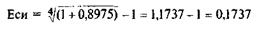

Следовательно, начисление дивидендов с учетом сложных процентов через год обеспечит вкладчику 189,75 денежной единицы (вместо 170 денежных единиц при начислении дивидендов с применением простых процентов). В этом случае норма дисконтирования за квартал в среднем составит

Как видно из полученного результата, нормы дисконтирования за квартал в рассматриваемых примерах очень близки между собой, но конечный результат выплачиваемых дивидендов при капитализации процентов значительно выше, в нашем случае на 28,2% (89,75 : 70).

Производя соответствующие расчеты по описанной выше методике, можно привести по фактору времени в сопоставимый вид разновременные денежные суммы. И это дает возможность с научно обоснованных позиций соизмерять затраты и результаты производства инвестиционных проектов за достаточно длительный срок.

3.2. Абсолютная, абсолютно-сравнительная и сравнительная эффективность инвестиций.

Любой предприниматель прежде, чем решится начать новое дело и вложить в него какие-то денежные средства, должен оценить, что это ему принесет, какую отдачу он получит от своей предпринимательской деятельности, какова будет эффективность его вложений.

Итак, прежде всего предприниматель определит, какой доход в каждую единицу времени (год, полугодие, квартал, месяц и пр.) будет приносить ему функционирование нового дела. Под доходом здесь следует понимать разницу между результатами и издержками производства как в абсолютном (например, прибыль, валовой доход или заработная плата), так и в относительном выражении (например, уровень рентабельности, валовой доход на единицу издержек производства, заработная плата на одного работающего и т.п.).

Получив информацию о будущем доходе, который будет приносить новое дело, можно сделать предварительный вывод о том, выгоден ли рассматриваемый проект, какой результат будет достигнут от реализации задуманного проекта, достаточна ли доходность будущего бизнеса?

Если окажется, что доходность проекта достаточна, то оценка нового дела продолжится. Завершенный же этап называется абсолютной оценкой доходностипроекта по какому-то конкретному показателю, который для предпринимателя в данном случае имеет решающее значение.

Однако ни один предприниматель не примет окончательного решения только на основе абсолютной оценки доходности проекта, поскольку она не отвечает в полной мере на вопрос о том, хорош проект или плох с точки зрения альтернативных возможностей вложений, а также в сравнении с существующим опытом предпринимательства и бизнеса.

Чтобы не поступить опрометчиво, предприниматель захочет сравнить абсолютную оценку проекта с такой же оценкой, но взятой в качестве ориентира на основе массового теоретически и практически обоснованного опыта инвестирования средств в новое дело. Другими словами, предприниматель захочет сравнить свою абсолютную оценку проекта с заранее установленным нормативом. Причем этот норматив предприниматель может либо установить для себя самостоятельно на основе каких-то критериев и приоритетов, либо воспользоваться общепринятым в существующей практике бизнеса. Решение этого вопроса полностью является прерогативой предпринимателя и никого более.

Оценка, основанная на сравнении абсолютной оценки проекта с принятым нормативом, называется абсолютно-сравнительной оценкой доходности проекта.Она имеет очень большое значение для любого предпринимателя, поскольку все познается в сравнении. Только после сравнения заранее установленного для себя норматива с нормой предприниматель может обоснованно принимать решение о выгодности проекта и Целесообразности его реализации.

Сравнив абсолютную оценку с нормой, проект может быть отвергнут как недостаточно доходный, либо признан и как высокоэффективный; все зависит от соотношения абсолютной оценки и норматива. Если абсолютная оценка доходности проекта выше, чем применяемый для сравнения норматив, то проект признается по данному показателю приемлемым и может быть реализован. В противном случае предприниматель от него откажется.

Однако и этого еще недостаточно для окончательной оценки выгодности проекта. Точнее сказать, достаточно при условии, что данный проект единственный и не имеет альтернативы вложений. Когда существует множество различных вариантов инвестирования, из них надо выбрать наилучший.

Например, у предпринимателя кроме решения о создании бизнеса по производству томатной пасты, удовлетворяющего его персональному нормативу эффективности, есть возможность выгодно вложить деньги в ценные бумаги фирмы, выплачивающей значительные дивиденды, есть предложение войти в корпорацию по изготовлению комбикормов для развития животноводства (тоже весьма доходное дело), можно просто положить деньги на депозит в надежный коммерческий банк под весьма привлекательные проценты и т.д. В этом случае, очевидно, следует сравнить показатели абсолютной оценки каждого проекта между собой и выбрать наилучший вариант. Такая задача встает перед предпринимателем сплошь и рядом; она настолько распространена в реальной предпринимательской деятельности, что проигнорировать ее было бы непростительной ошибкой. По сути дела, ее решение тоже сводится к сравнению. Но сравнение делается не на основе сопоставления абсолютной оценки проекта с нормативом, а путем сравнения вариантов проектов, прошедших отбор по нормативу, между собой и из рассматриваемых альтернатив выбирается лучшее решение. Такая оценка называется сравнительной оценкой доходности проектов.

Все три варианта оценки имеют право на существование, так как каждая из них решает свою задачу; каждый из этих вариантов позволяет однозначно и с минимальными затратами времени и средств осуществить выбор лучшего проекта с учетом всех имеющихся обстоятельств.

Итак, при оценке доходности проекта прослеживается определенная последовательность действий:

· отбор всех возможных вариантов вложений средств, которые могут быть реализованы предпринимателем;

· определение абсолютных оценок доходности каждого варианта вложений;

· отбор предпочтительных вариантов из всей их совокупности с экономической, социальной, экологической, политической и т.п. точек зрения; отвергнутые варианты в конкурсе не участвуют;

· когда после проведения предшествующей процедуры остается только один вариант, то его подвергают абсолютно-сравнительной оценке; если она окажется положительной, вариант принимается к реализации, в противном случае вариант отвергается и предприниматель ищет новые возможности для выгодного помещения своего капитала;

· если после абсолютной оценки остается несколько различных вариантов, то каждый из них подвергается абсолютно-сравнительной оценке по системе разных критериев;

· предприниматель устанавливает наиболее для него приоритетный критерий и проводит сравнительную оценку доходности альтернативных проектов по избранному критерию, и тот, который в наибольшей степени соответствует этому критерию, принимается.

Изложенная схема отбора вариантов для вложений капитала в новое предпринимательское дело прошла многолетнюю апробацию в странах с рыночной экономикой, а также частично в странах с плановой экономикой и показала свою высокую надежность.

Дата добавления: 2016-02-11; просмотров: 792;