Методы оценки платежеспособности предприятия

Под платежеспособностьюпонимается готовность предприятия своевременно и в полном объеме погасить свои обязательства.

В литературе достаточно часто платежеспособность отождествляется с понятием ликвидности, что является неправомерным, поскольку под ликвидностью понимается способность тех или иных элементов активов предприятия превращаться в наличные деньги.

Вместе с тем платежеспособность и ликвидность взаимосвязаны, так как реальная возможность погасить свои обязательства зависит от возможности предприятия вовремя получить свои деньги, а для этого его активы должны обладать способностью быть реализованными. Эта способность у разных групп активов неодинакова (например, у готовой продукции, пользующейся спросом, она выше, чем у незавершенного производства).

Для оценки платежеспособности предприятия сложилось два подхода:

Первый подход основан на анализе ликвидности баланса предприятия. Для построения баланса ликвидности активы и пассивы подразделяют на группы. При этом активы располагают по степени убывания их ликвидности (реализуемости), а пассивы в порядке возрастания сроков их погашения.

Баланс ликвидности имеет следующий вид:

| Группы активов | Группы пассивов | |

| А1. Наиболее ликвидные активы - денежные средства; - краткосроч. фин. вложения | ≥ | П1. Наиболее срочные обязательства - кредиторская задолженность - ссуды и кредиты, не погашенные в срок - расчеты по дивидендам - прочие краткосрочные обязательства |

| А2. Быстрореализуемые активы - краткосрочная дебиторская задолженность - прочие оборотные активы | ≥ | П2. Краткосрочные пассивы - краткосрочные кредиты и займы |

| А3. Медленнореализуемые активы - запасы (за минусом расходов будущих периодов) - НДС по приобретенным ценностям - долгосрочная дебиторская задолженность | ≥ | П3. Долгосрочные пассивы - долгосрочные кредиты и займы |

| А4. Труднореализуемые активы - внеоборотные. активы | ≤ | П4. Постоянные пассивы - статьи раздела «Капитал и резервы» - доходы будущих периодов; - резервы предстоящих расходов и платежей |

При выполнении этих условий, баланс предприятия считается абсолютно ликвидным, а само предприятия платежеспособным. При этом первые две группы активов и пассивов характеризуют текущую платежеспособность организации, а сопоставлением третьей группы активов и пассивов характеризуют перспективную платежеспособность.

Второй подход к оценке платежеспособности основан на расчете коэффициентов ликвидности. Различают:

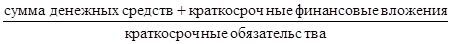

а) коэффициент абсолютной ликвидности. Он характеризует оперативную платежеспособность предприятия и исчисляется на основе данных о наиболее ликвидных активах:

Кабс. лик. =

Нижнее значение коэффициента − 0,2. То есть не менее 20 процентов своих текущих обязательств предприятие должно погасить немедленно.

Уровень коэффициента колеблется в пределах от 0,2 до 0,7 и зависит от отраслевой принадлежности предприятия.

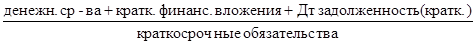

б) коэффициент промежуточной (критической) ликвидности:

К промеж. ликв. =

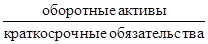

в) коэффициент текущей ликвидности (общего покрытия):

Ктек. ликв. =

Он показывает, в какой кратности оборотные активы покрывают краткосрочные обязательства. Чем больше величина оборотных активов по отношению к текущим обязательствам, тем больше уверенность, что существующие обязательства будут погашены.

Обосновать допустимое значение данного показателя весьма сложно. Его величина будет изменяться в зависимости от сферы деятельности предприятия, его отраслевой принадлежности. Так, для промышленных и строительных предприятий в силу объективных причин (значительный удельный вес незавершенного производства в составе оборотных средств, длительный производственный цикл) необходимо более высокое значение коэффициента покрытия, чем для предприятий сферы торговли, снабжения и сбыта.

Но в мировой практике идеальным считается соотношение в коэффициенте ликвидности 2 к 1, т.е. на каждый рубль текущих обязательств предприятие должно иметь 2 рубля ликвидных активов.

Несмотря на простоту расчетов коэффициентов ликвидности, они имеют ряд существенных недостатков:

1) носят статичный (моментный) характер, т.е. рассчитываются на определенную дату и не отражают динамизм экономической жизни предприятия;

2) возможность завышения значений коэффициентов за счет неликвидной части активов;

3) малая информативность для прогнозирования будущих денежных поступлений и платежей;

4) сложность обоснования допустимых значений коэффициентов.

Исходя из этого для повышения степени объективности и обоснованности выводов о состоянии платежеспособности предприятия необходимо:

- ориентироваться на среднеотраслевые значения коэффициентов ликвидности;

- выполнять следующие корректировки при расчете коэффициентов ликвидности:

| Виды активов и обязательств | Корректировки | Пояснения | ||

| Внешний анализ | Внутренний анализ | |||

| 1Оборотные активы: | данные статьи относятся к труднореализуемым активам | |||

| 1.1 Запасы | Исключается статья «расходы будущих периодов» | |||

| 1.2 НДС по приобретенным ценностям | статья исключается из расчета | |||

| 1.3 Дебиторская задолженность (долгосрочная) | статья исключается из расчета | |||

| 1.4 Дебиторская задолженность (краткосрочная) | исключается статья «задолженность участников (учредителей) по взносам в уставный капитал» | чем в меньшей степени участники оплатили свои обязательства, тем выше значение коэффициента промежуточной ликвидности, что противоречит здравому смыслу | ||

| исключается статья «авансы выданные» | данный вид задолженности погашается не денежными средствами, а материалами, товарами или услугами | |||

| исключается прос-роченная задол-женность, в том числе со сроком погашения более трех месяцев, и сомнительная | Данная задолженность относится к труднореализуемой (низколиквидной) части дебиторской задолженности | |||

| 1.5 Краткосрочные финансовые вложения | исключаются крат-косрочные инвес-тиции в зависимые общества, в цен-ные бумаги других организаций, предоставляемые займы | Данные суммы являются низколиквидной частью краткосроч-ных финансовых вложений | ||

| 2. Краткосрочные Обязательства: | ||||

| 2.1 авансы полученные | статья исключается из расчета | эта задолженность должна быть погашена продукцией предприятия, товарами или услугами, то есть относится к неденежной статье краткосрочных обязательств | ||

| 2.2 доходы будущих периодов | статья исключается из расчета | данные по этим статьям не являются обязательствами | ||

| 2.3 резервы предстоящих расходов | статья исключается из расчета | |||

Дата добавления: 2016-02-04; просмотров: 944;