Основной и оборотный капитал. В хозяйственной практике предприятия под капиталом обычно понимается стоимостная оценка всего принадлежащего ему имущества (активов)

В хозяйственной практике предприятия под капиталом обычно понимается стоимостная оценка всего принадлежащего ему имущества (активов). В состав капитала предприятия включаются: 1) стоимость рабочих машин, технологического оборудования, сооружений (плотина, труба, склад и т.д.); 2) стоимость нематериальных активов (интеллектуальная собственность, патенты и лицензии, торговые марки (бренды), гудвилл (репутация фирмы) и т.д.); 3) стоимость принадлежащих предприятию других факторов производства (например, земельных ресурсов, находящихся в собственности); 4) величина имеющихся у предприятия денежных средств и иных финансовых активов (акции, облигации, векселя других фирм).

В современной экономике существенно выросло значение нематериальных активов. Стоимость известных брендов (Apple, Coca-Cola, McDonald’s) составляет многие десятки и даже сотни млрд. долл.

Важнейшей целью современного бизнеса является максимизация капитализации фирмы, т.е. достижение максимальной величины стоимости капитала компании. Рейтинговые агентства постоянно публикуют данные по капитализации первых 100, 500, 1000 компаний в мире, стране. В 2011 г. этот список возглавляют американские «ExxonMobil» и «Apple». Очень сильны в этом рейтинге позиции российского «Газпрома» (15 место).

В процессе производства разные элементы капитала предприятия ведут себя по-разному. Одна его часть – основной капитал – функционирует и постепенно потребляется на протяжении нескольких производственных циклов (иногда многие десятилетия). Другая часть – оборотный капитал – используется однократно и полностью потребляется в ходе каждого цикла производства в течение года.

В России до сих пор, как и в СССР, используются термины «основные» и «оборотные фонды» (в СССР капитала не могла быть по определению), когда характеризуют материально-вещественную сторону капитала и термины «основные» и «оборотные средства», когда отражают их финансовое содержание.

К основному капиталу относят здания и сооружения, машины и оборудование, транспортные средства, дорогой инструмент. Основной капитал служит долго, подвергается физическому и моральному износу, т.е. теряет часть своей стоимости по мере эксплуатации (физический износ) или в связи с обесценением капитала из-за снижения цен предложения и появления более производительного и качественного нового оборудования (моральный износ).

Основной капитал подвергается амортизации, т.е. потере стоимости, перенесению ее на стоимость продукции и накапливании ее в рамках амортизационного фонда для последующего возмещения. На практике устанавливаются определенные нормы годовой амортизации в зависимости от срока эксплуатации конкретных видов основного капитала. Если эти нормы одинаковы для всего срока эксплуатации, то используется метод линейной амортизации, связанной с физическим износом. Моральный износ в отличие от физического приводит к реальным потерям фирмы, т.к. через амортизацию не удается полностью возместить стоимость основного капитала. Чтобы уменьшить потери морального износа используют разные методы ускоренной амортизации, которые регулируются государством и закрепляются нормативами бухгалтерского учета. Ускоренная амортизация позволяет, например, в первые 2-3 года «списать» через амортизацию до 70-80% первоначальной (балансовой) стоимости основного капитала, чтобы иметь экономическую возможность быстро обновлять оборудование, внедрять качественно новые и эффективные машины и технологии и успешно противостоять в конкурентной борьбе.

Основной капитал анализируется по следующим направлениям:

1. Динамика рыночных цен на машины и оборудование с учетом инфляции и изменений качественных характеристик. Выделение первоначальных цен, восстановительной оценки, ликвидационной стоимости капитала.

2. Анализ структуры основного капитала с выделением: а) производственной (отраслевой) структуры; б) технологической структуры, показывающей соотношение между активной частью основного капитала (рабочие машины, технологическое оборудование, непосредственно участвующие в выпуске конечной продукции) и пассивной (здания, сооружения и др.); в) возрастная структура, характеризующая основные фонды по сроку службы.

3. Анализ обновления, выбытия и износа основных фондов, которые характеризуются соответствующими коэффициентами (в процентах):

1) Кобновл=

где Кввед – стоимость введенных фондов (за год),

Кк – стоимость основных фондов (по балансу) на конец года

2) Квыб=

где Кликв – стоимость ликвидированных фондов (за год),

Кн – стоимость основных фондов (по балансу) на начало года

3) Кизн – доля тех фондов, возраст которых превышает нормативные сроки. Так, в российской речном и морском транспорте этот показатель достигает 70-80%.

4. Показатели технического уровня основного капитала по сравнению с главными конкурентами в стране и за рубежом.

5. Эффективность использования основного капитала (фондов) с помощью коэффициентов: а) интенсивного использования основных фондов во времени – коэффициент сменности работы оборудования; б) использования производственной мощности – фондоотдача; в) фондовооруженность труда в сопоставлении с показателем производительности труда.

Среди наиболее важных проблем, которыми занимаются финансовые менеджеры и финансовые директоры компаний в связи с основным капиталом выделяются следующие. Во-первых, использование финансового лизинга, т.е. долгосрочной аренды дорогостоящего оборудования, вычислительных комплексов, транспортных средств (суда, самолеты, автопоезда и т.д.). Лизинговая сделка, оставляя право собственности на оборудование за лизингодателем (лизинговая компания, банк) передает это оборудование в пользование на определенный срок лизингополучателю с условием уплаты лизинговых платежей и возможностью выкупить оборудование по остаточной стоимости по завершению срока сделки. Лизинг, в том числе международный, получил в последнее время широкое распространение (примерно 80% самолетов в мире находятся в лизинге). Это связано со следующими его преимуществами по сравнению с покупкой оборудования (за наличные или в кредит): а) не требуются очень большие средства для получения необходимого оборудования; б) лизинговые платежи более привлекательные, чем проценты по кредиту; в) арендодатель держит актив на своем балансе и принимает связанную с ним амортизацию, хотя также платит все налоги на имущество и оплачивает ремонт и техническое обслуживание; г) налоговые и таможенные льготы для лизингополучателя.

Во-вторых, финансовые менеджеры и директоры стремятся максимизировать использование имеющихся дорогостоящих производственных мощностей и избавиться от излишних мощностей. Для этого необходимы: а) анализ тенденций сбыта продукции; б) выявление технологически «узких мест», где тормозятся возможности достижения потенциального объема выработки; в) использование слияний и поглощений (M&A) вместо создания вновь требуемых производственных мощностей; г) оценка вероятностей использования дополнительного денежного потока, получаемого от продажи излишнего оборудования.

В-третьих, важной практической проблемой финансовых служб предприятий является управление амортизационными отчислениями. Хотя в России по правилам бухгалтерского учета не предусматривается создание специального амортизационного фонда и сумма амортизации после продажи продукции поступает на расчетный счет, с которого покрываются самые разнообразные расходы (инвестиционные, текущие), это не снимает необходимости грамотно учитывать амортизацию, направлять ее на возобновление изношенного оборудования и расширения капитальной базы фирмы. Амортизация является важнейшим источником самофинансирования крупных компаний.

К оборотному капиталу относятся сырье и материалы, запасы и незавершенное производство, малоценный и быстроизнашивающийся инструмент, денежные средства предприятия – все то, из чего изготовляется конечная продукция и что обеспечивает ее реализацию. Особенность оборотного капитала заключается в его изменчивости, мобильности. Оборотный капитал однократно (в течение года) используется в производстве, быстро меняет свою первоначальную форму (сырье→продукция→деньги), полностью возвращается предпринимателю в виде дохода по завершению производственного цикла и реализации.

Оборотный капитал (фонды) можно рассматривать как с точки зрения их материально-вещественного, так и финансового содержания.

С материально-вещественной стороны в структуре оборотного капитала прежде всего выделяют и анализируют материально-производственные запасы трех видов: 1) сырье, материалы, топливо и энергия; 2) незавершенное производство, полуфабрикаты; 3) готовая продукция. При этом важными показателями анализа являются материалоемкость, металлоемкость, энергоемкость продукции, которые рассчитываются по формуле:

μ=  , где

, где

μ – материало-, энерго-, металлоемкость,

М – стоимость сырья (материалов, энергии, металла) в рублях,

Q – стоимость выпущенной продукции, в рублях.

В производственном менеджменте широко используются модели, по которым рассчитываются оптимальные объемы материально-производственных запасов (текущий и резервный запас). В эту модель вносятся ожидаемые объемы продаж, цены сырья и материалов, текущие издержки производства, постоянные затраты на размещение заказа.

С финансовой стороны под оборотным капиталом (оборотными средствами) понимают такие текущие, мобильные активы предприятия, которые являются денежными средствами или могут быть обращены в них в течении года или одного производственного цикла. В финансовом менеджменте оборотный капитал (средства) рассматриваются как готовый источник недорого финансирования компании, состоящей из: дебиторская задолженность (задолженность покупателей фирме за проданную продукцию и оказанные услуги до поступления денег на расчетный счет) плюс товарно-материальные запасы минус кредиторская задолженность фирмы своим поставщикам, работникам (зарплата), бюджету (по налогам и взносам в социальные фонды).

Постоянное наличие достаточного объема оборотных средств является важнейшим условием нормального бизнеса, без которого невозможна закупка сырья, энергии, рабочей силы. Оборотные средства обеспечивают финансовую устойчивость предприятия. Чтобы обеспечить эту устойчивую и нормальную работу фирмы менеджер, финансовый директор должны держать часть капитала в денежной форме (собственные оборотные средства) или иметь открытые кредитные линии в банках (заемные оборотные средства). Причем необходимо оптимизировать структуру капитала: слишком малые оборотные средства грозят неплатежеспособностью и банкротством, а слишком большие заемные средства дороги и уменьшают прибыль. Наличные деньги, «зависающие» на счетах, также не приносят дохода.

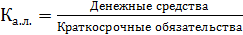

Управление оборотными средствами связано с определением целого ряда коэффициентов ликвидности, которые показывают способность средств компании превращаться в самый ликвидный актив – деньги (наличные – «кэш»). Например, коэффициент абсолютной ликвидности Ка.л. характеризует платежеспособность фирмы, показывает, какую часть краткосрочных обязательств можно по первому требованию погасить за счет имеющихся у фирмы в наличии денежных средств:  .

.

Рекомендуемое оптимальное значение этого коэффициента 0,2-0,5, т.е. свободные деньги на счетах фирмы в банках должны составлять 20-50% от объема краткосрочной задолженности.

3. Ссудный процент: сущность, ставка, значение в экономике

В экономической теории сущность ссудного процента как цены капитала, уплачиваемой собственнику за использование его средств в течение определенного времени, наиболее глубоко рассматривается с позиций временнόго предпочтения (Е. Бем-Баверк о трех причинах существования процента), концепций предельной производительности капитала и равновесия на рынке капитала (денег).

Капиталисты-предприниматели платят нынешние деньги (приобретая или арендуя землю и недра, нанимая рабочую силу, закупая машины и оборудование, сырье) ради приобретении ожидаемого будущего дохода от конечных продаж продукции. Долгосрочная норма прибыли и норма дохода на капитал выступает в специфической форме ставки процента на капитал. Причем в долговременном периоде наблюдается стремление экономики к состоянию общего равновесия, когда все ставки процента и нормы прибыли будут примерно равны, т.е. чистая предпринимательская прибыль и убытки будут отсутствовать. По Д. Кейнсу в этой ситуации будет наблюдаться равенство нормы процента на денежный капитал и величины предельной эффективности капитала (отношение ожидаемого дохода от дополнительной единицы капитального имущества к цене производства (предложения) этой единицы). «Более того, я определяю предельную эффективность капитала как величину, равную той учетной ставке, которая уравняла бы нынешнюю стоимость ряда годовых доходов, ожидаемых от использования капитального имущества в течении срока его службы, с ценой его предложения», - писал Д. Кейнс в 11 главе «Общей теории занятости, процента и денег» в 1936 г.

Е. Бем-Баверк, как и другие представители австрийской школы, связывали процентную ставку с концепцией (законом) временного предпочтения, по которому всегда настоящие блага ценятся дороже будущих, а ставка процента – это цена текущих благ, выраженная через будущие блага и определяющая соотношение между потреблением, сбережением и инвестициями. Процент связан по Бем-Баверку, во-первых, с психологией оптимизма хозяйствующих субъектов, которые оценивают, что будущие ресурсы будут менее редкими и менее ценными по сравнению с настоящими. Во-вторых, характерна «близорукость», т.е. психологическая недооценка будущих благ. Для устранения этих факторов и соответствующей недооценки необходимо доплачивать премию («ажио») – процент. В-третьих, существует феномен технического превосходства настоящих благ, связанных с окольными методами производства (вложение средств в производство приводит к цепочке последующих улучшений в технике и технологии и способствует росту производства и дохода, который можно трактовать как процент).

Дж. Кейнс существование процента и процентной ставки также связывал с психологией предпринимательства. Существует склонность к сбережению и накоплению, т.е. отказ от сегодняшнего потребления в пользу будущего. Процентная ставка как раз и стимулирует этот процесс предложения капитала. Но одновременно существует и спрос на капитал из-за предпочтения нынешних благ будущим. Процент – это также плата за риск потери капитала, за риск расставания с ликвидностью (деньгами).

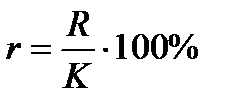

Процент необходимо отличать от ставки процента, которая характеризует эффективность использования ссудного капитала (или собственного капитала как альтернативного варианта) и количественно рассчитывается как отношение величины процента (процентного дохода) к величине авансируемого капитала. Эта величина дается в процентных пунктах и играет исключительную роль в экономике и финансах:  .

.

В финансовых операциях различают процентную (r) и дисконтную (d) или учетную ставку (отношение процентного дохода ко всей возвращенной вместе с процентами сумме). Например, берем кредит на 5 млн. руб. с обязательством вернуть через год 10 млн. руб. Процентная ставка в этом случае составит 100% (  ), а дисконтная (учетная) ставка 50 %(d=

), а дисконтная (учетная) ставка 50 %(d=  ).

).

Связь между процентной и дисконтной ставками можно показать так:

и

и  .

.

Если r и d небольшие, то разница между ними невелика и на практике часть их отождествляют (говоря просто или о процентной, или об учетной ставке).

Например, если r=0,08, т.е. 8%, то d=0,074, т.е. 7,4%, но если r=80%, то d=44,4%.

В банковской практике обычно используют учетную ставку, а в расчетах инвестиционных проектов процентную ставку.

Наконец, процентную ставку вычисляют как темп прироста первоначальной стоимости PV, когда известна будущая возвращаемая сумма (FV):

.

.

Тогда учетная (дисконтная) ставка подсчитывается как темп снижения:

.

.

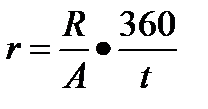

Процентная ставка имеет исключительное значение для расчета и сопоставления эффективности любых финансовых операций. Такая эффективность оценивается в процентах годовых по формуле:

,

,

где R – доход от операции, A – величина финансового актива, обеспечивающего этот доход, t – продолжительность операции в днях.

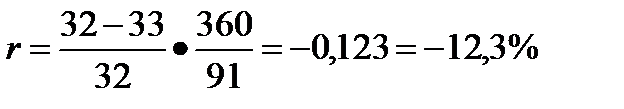

Например, валютный трейдер покупает сейчас доллары по спот-курсу USD/RUR=33 руб., а продает по трехмесячному форвардному курсу 32 руб. Тогда эффективность такой операции составит  годовых (убыток).

годовых (убыток).

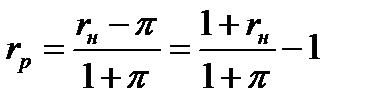

Различают номинальные и реальные процентные ставки. Номинальная ставка rн – это фактическая ставка, реальная rр – это ставка с учетом инфляции. По формуле И. Фишера:

,

,

где π – величина инфляции в долях за период.

Если номинальные ставки и инфляции небольшие, то rр≈ rн –π. При слишком большой инфляции бессмысленно рассчитывать rр.

4. Дисконтирование: принципы и роль в инвестиционных проектах

Инвестиционные проекты связаны с затратами в них средств сегодня с тем, чтобы через какое-то время получить доход. Проблема заключается в том, что эти получаемые доходы необходимо дисконтировать, т.е. приводить к текущему временному периоду – пересчитывать будущие (ожидаемые) деньги в нынешние. Сравнивая эти полученные дисконтированные доходы (за весь период проекта) с первоначальными инвестициями можно сделать заключение об эффективности (прибыльности или убыточности) проекта. В этом заключается суть критерия чистой приведенной стоимости – NPV.

Рассмотрим процессы наращивания и дисконтирования первоначальной суммы, инвестируемой в какой-то проект с ежегодной доходностью r (процентная ставка).

Процесс наращивания первоначальной стоимости (PV), т.е. переход от PV к будущей стоимости FV можно описать как:

PV → FV и FVn=PV(1+r)n,

где n – количество лет; r – годовая процентная ставка.

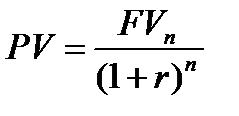

Дисконтирование – это обратный наращиванию процесс приведения будущей стоимости денег к первоначальной, т.е. FV → PV. Из предыдущей формулы вытекает, что  .

.

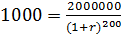

Для иллюстрации наращивания можно использовать классический пример П. Самуэльсона и Р. Мертона. В 1624 г. Питер Минит купил остров Манхэттен у индейцев за безделушки стоимостью в 24 долл. Если бы индейцы взяли эту сумму и, используя как капитал, инвестировали как банковский депозит под 6% годовых, то сколько бы денег было на их счете сейчас (через 380 лет)? По формуле сложных процентов получим, что искомая сумма должна составить 24*(1+0,06)380, т.е. примерно 100 млрд. долл. Точно также определялся капитал для фонда Франклина в 1990 г., который рассчитывался как наращенная стоимость завещанных 200 лет назад Б. Франклином 1000 долл. штату Пенсильвания и г. Филадельфия и 1000 долл. штату Массачусетсу и г. Бостону.

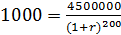

Для Пенсильвании наращенная стоимость завещания Франклина составила 2 млн. долл., а для Массачусетса – 4,5 млн. долл. Это объясняется разницей нормы доходности (процентной ставки) в этих штатах. Так как временной период составил 200 лет, то ставка r для Пенсильвании:  . Откуда (1+r)200=2000 и следовательно r=3,87% годовых. Ставка r для Массачусетса составила:

. Откуда (1+r)200=2000 и следовательно r=3,87% годовых. Ставка r для Массачусетса составила:  . Откуда (1+r)200=4500 и следовательно r= 4,3% годовых. Маленькая разница в процентной ставке дала за 200 лет большую разницу по завещанию для Бостона и Филадельфии.

. Откуда (1+r)200=4500 и следовательно r= 4,3% годовых. Маленькая разница в процентной ставке дала за 200 лет большую разницу по завещанию для Бостона и Филадельфии.

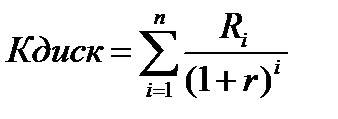

В инвестиционных проектах капитал оценивается сегодня как суммарный (кумулятивный) дисконтированный поток будущих доходов:

,

,

где Ri – доход i года; r – ставка банковского процента.

Допустим, необходимо принять решение о покупке станка, который будет служить три года, причем в первом году обеспечит прибыль в 2000 евро, во втором году – 3000 евро, а в третьем – 1500 евро. Банковская ставка 8 % годовых. Дисконтированная стоимость станка составит:

Эта дисконтированная стоимость определяет цену спроса фирмы. И если цена предложения будет ниже, то станок стоит приобретать. Но если цена предложения превысит дисконтированную стоимость станка, то приобретать станок не выгодно – выгоднее поместить эту сумму в банк под 8% на три года.

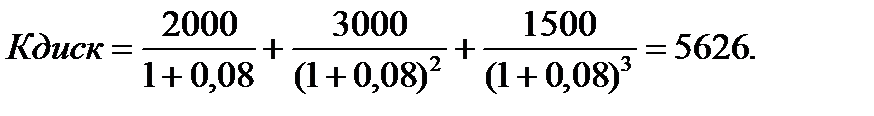

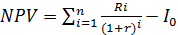

Критерий NPV по проекту рассчитывается по формуле:

, где

, где

Ri – годовой доход i года,

r – ставка процента, стоимость капитала, ставка дисконтирования (в долях),

I0 – первоначальные инвестиции в проект.

Ставка дисконтирования обычно рассчитывается как сумма безрисковой ставки по государственным долгосрочным облигациям, уровня инфляции (в процентах) и процентной оценки риска по данному проекту. Например, для современных российских условий и 5% риском проекта ставка дисконтирования ()стоимость капитала для проекта) составит: 4,5%+6,5%+5%=16% или 0,16.

В качестве примера рассмотрим следующую задачу.

Денежная выручка предприятия составляет 20000 долл. в год. Годовые затраты, включая налоги – 14000 долл. в год. Мы готовы через 8 лет продать предприятие по остаточной стоимости 2000 долл. Запуск предприятии потребовал первоначальные затраты в 30000 долл. Стоимость капитала 15%. Будет ли определенным этот проект? Для ответа необходимо найти суммарную дисконтированную стоимость чистого ежегодного денежного потока за 8 лет и вычесть из этой суммы первоначальные инвестиции.

Денежные потоки по проекту представлены в таблице 8. По правилам бухгалтерского учета затраты и инвестиции как расходные величины помещаем в скобки.

Таблица 8. Денежные потоки по проекту (тыс. долл.)

| Время (годы) | |||||||||

| Инвестиции | (30) | - | - | - | - | - | - | - | - |

| Выручка | - | ||||||||

| Затраты | - | (14) | (14) | (14) | (14) | (14) | (14) | (14) | (14) |

| Остаточная стоимость | - | - | - | - | - | - | - | - | |

| Чистый денежный поток (NCF) | (30) | ||||||||

| Дисконтированный денежный поток (DCF), r=15% | - | 5,22 | 4,54 | 3,68 | 3,20 | 2,78 | 2,42 | 2,10 | 3,64 |

Следовательно данный инвестиционный проект неэффективен, т.к. он не окупает первоначальные затраты с учетом приведенной стоимости ожидаемых доходов.

На основе критерия NPV подсчитываются другие важные показатели, используемые в инвестиционном анализе – внутренняя ставка доходности (IRR), индекс прибыльности, период окупаемости и другие.

Вопросы для контроля и задания

1. Предприниматель приобрел 12 станков по 10000 евро каждый, причем срок эксплуатации 10 лет. Через три года на рынке такие же станки стали стоить 7000 евро (новые). Определите физический и моральный износ оборудования.

2. Каким образом можно сократить потребность фирмы в оборотном капитале?

3. Предположим, что Вы положили в банк 1000 долл. сейчас и еще 2000 через год. Сколько денег у Вас будет через два года, если процентная ставка составляет 10% годовых?

4. Процентная ставка по обычной десятилетней облигации Казначейства США равна 7% годовых, а процентная ставка по TIPS (таким же бумагам, но с защитой от инфляции) составляет 3,5% в год. У Вас есть 10000 долл. для инвестирования в одну из этих бумаг и Вы ожидаете в этом году инфляцию в 4%. В какие из этих ценных бумаг Вам следует инвестировать?

5. В таблице приведены планируемые денежные потоки фирмы (млн. евро). По критерию NPV при требуемой доходности 15% определите целесообразность этого проекта.

| Год | |||||

| Денежный поток (NCF) | (100) |

6. Выдана ссуда в размере 5 млн. рублей на 1 месяц (30 дней) под 30% годовых. Определите размер платежа к погашению этой ссуды.

7. Рассмотрите экономическую целесообразность реализации проекта при следующих условиях: величина инвестиций 5млн. рублей; период реализации проекта 3 года; доходы по годам в тыс. рублей – 2000, 2000, 2500; текущий коэффициент дисконтирования (без учета инфляции) – 9,5%; среднегодовой индекс инфляции 5%. Сопоставьте NPV с учетом и без учета инфляции.

Тема 17. Рынок труда: спрос и предложение труда, заработная плата, человеческий капитал

Дата добавления: 2015-11-26; просмотров: 1809;