Анализ деловой активности.

Анализ с точки зрения менеджмента. Руководство предприятия заинтересовано в анализе финансово-экономического состояния по следующим причинам:

- необходимо оценить и прослеживать эффективность каждодневной деятельности фирмы;

- важно иметь суждение о том, полностью и эффективно ли используются ресурсы.

Анализ текущей операционной деятельности включает анализ прибыли и себестоимости реализованной (или произведенной продукции), доли прибыли в выручке, анализ вклада сферы деятельности или подразделения.

Анализ управления ресурсами. Здесь прежде всего необходимо интересоваться эффективностью неиспользования ресурсов (активов), доверенных их собственниками фирмы. При изучении данных бухгалтерской отчетности конкретного предприятия можно легко оценить размер и характер перечисленных активов, просмотреть соответствующие пропорции и на их основе вынести суждение относительно устойчивости бизнеса.

В целом для вынесения обоснованного суждения об общих тенденциях в использовании активов применяются различные соотношения, которые в значительной степени затрагивают различные аспекты оборота актива и выражают в той или иной форме относительную величину капитала, использованного на поддержание определенного уровня деятельности. В этот блок в основном входят показатели оборачиваемости активов, основных средств, оборотных средств и их элементов.

В разделе анализа рентабельности основным вопросом выступает эффективность использования активов всех типов, капитала, о чем можно судить определяемые различными методами прибыли (чистой, валовой, маржинальной) и затраченной на ее формирование ресурсов. Такой анализ может проводиться как для предприятия в целом, так и для его подразделений.

В контексте изучения и анализа деловой активности (лучше назвать текущей экономической активностью) больше всего интересует управление ресурсами (рис.10.2.), т.е. блок показателей оборачиваемости.

Деловая активность предприятия проявляется в динамичности ее развития, степенью достижения им поставленных целей, что выражаются в стоимостных и натуральных показателях результата, в эффективном использовании экономического потенциала и т.д.

Эта активность может измеряться системой качественных и количественных показателей.

Оценка деловой активности предприятия на качественном уровне может быть проведена только в сравнении с родственными по сфере приложения капитала. При этом в качестве критерия выступают: широта охвата рынков сбыта, имидж предприятия, конкурентоспособность продукции, (услуг), устойчивость связей с поставщиками и потребителями продукции и пр.

Количественная оценка и анализ деловой активности может быть произведена абсолютными и относительными показателями. Абсолютными показателями могут выступать объем выручки, прибыль, стоимость активов, авансированный капитал и др.

Количественная оценка и анализ деловой активности могут быть произведены с позиции:

- степени достижения ожидания (по основным плановым показателям, или заданных темпов роста);

- с позиции эффективности использования ресурсов.

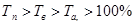

Наиболее информативные выводы можно сформулировать в результате сопоставления темпов изменения вышеперечисленных абсолютных показателей. Оптимальным считается следующее соотношение показателей:

где Тп – темп роста прибыли;

Тв – темп роста выручки;

Та – темп изменения собственного капитала;

Эти неравенства имеют логическую экономическую интерпретацию – прибыль должна увеличиваться более высокими темпами, чем темп роста выручки, а последняя более высокими темпами, чем темп роста экономического потенциала.

Приведенное соотношение, которое иногда называют «золотым правилом экономики» на практике может не соблюдаться, в частности, когда фирма усиленно развивается или модернизуется.

Понятие устойчивого роста (или коэффициент устойчивости экономического роста) определяется как такое развитие предприятия, которое может сохраняться довольно продолжительное время при стабильной политике руководства. Такой рост обычно выражается через прирост собственного капитала.

Если фирма финансируется только за счет собственного капитала и не осуществляет выплату дивидендов, тогда будет справедливо следующее выражение

q = r,

где q – темп роста собственного капитала;

r – уровень рентабельности необоротных активов, после налогообложения, до выплаты процентов. Из этого следует, ставка рентабельности, необоротных активов равна рентабельности капитала и ему же равен темп роста капитала.

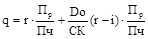

Когда в структуре капитала появляются долговые обязательства, т.е. когда надо отразить эффект финансового рычага, формула устойчивого роста (рост собственного капитала) приобретает следующий вид:

где Dо – долгосрочные обязательства;

СК – собственный капитал;

i – ставка процента после налогообложения;

Если ситуация усложняется еще выплатой процентов т.е. когда можно реинвестировать только нераспределенную прибыль, необходимо последнюю формулу откорректировать на величину доли реинвестированной прибыли

где Пр – реинвестированная прибыль;

Рассмотрим пример по пользованию этих формул для определения устойчивого роста фирмы. Ниже приведена информация о трех фирмах А, В и С.

| № п/п | А | В | С | |

| 1. | Долгосрочные обязательства в % в активах | 0% | 50% | 50% |

| 2. | Собственный капитал | |||

| 3. | Долгосрочные обязательства | |||

| 4. | Внеоборотные активы (чистые активы) | |||

| 5. | Прибыль от обычной деятельности (после налогообложения, но до уплаты процентов) | |||

| 6. | Рентабельность чистых активов (5:4)% | 10% | 10% | 10% |

| 7. | Процентная ставка по долгу (после налогообложения) | 4% | 4% | |

| 8. | Доля реинвестированной прибыли | 50% |

Требуется определить:

а) рентабельность активов по отношению к чистой прибыли;

б) рентабельность собственного капитала;

в) темп устойчивого роста (темп роста собственного капитала).

Решение

| № п/п | А | В | С | |

| 1. | Рентабельность активов ПН и П | |||

| 2. | Рентабельность собственного капитала | |||

| 3. | Темп устойчивого роста |

У – ПН и П – после налогообложения и выплаты процентов.

Рассмотрим факторы роста, неявно присутствующие в формуле устойчивого роста. Прежде всего это рентабельность Ra чистых активов (внеоборотные активы), которая является основным индикатором эффективности использования оборотных средств, основных средств и прочих активов, финансируемых за счет капитализации.

Следует отметить величину финансового левериджа, которая напрямую влияет на потенциал роста. Чем выше, тем больше потенциал роста. Чем шире применение этого эффекта, тем существеннее потенциал роста (при тщательном контроле за риском фирмы). И, наконец, следует отметить дивидендную политику и реинвестирование. Как это видно из примера (фирма С) устойчивый рост может существенно замедлиться, если придерживаться практики выплат высоких дивидендов.

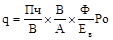

На устойчивый рост можно посмотреть также и с другой стороны, выразив факторы в явном виде жесткой детерминированной модели – через долю прибыли в цене (выручке), оборачиваемость активов, финансовый леверидж и долю реинвестирования. Измененное выражение формулы устойчивости роста будет выглядеть следующим образом.

здесь Пч – чистая прибыль т.е. прибыль после выплаты процентов и налогообложения;

В – выручка от реализации продукции (услуг);

А – сумма активов предприятия(нетто);

Е – собственный капитал.

В последней формуле факторы роста выражены через рентабельность продаж (Пч/В), оборачиваемости выраженную через скорость оборота (раньше это называлось фондоотдачей), величину финансового левериджа (А/Ев) и долю реинвестирования прибыли. Как видно, что поддержание устойчивого роста опять же сводится к эффективности использования ресурсов, правильного применения финансового рычага и выбору разумной дивидендной политики.

Убедиться в справедливости выводов можно на следующем примере. Ниже приведены плановые данные на два года и скудная информация за предшествующий год.

| № п/п | ||||

| 1. | Выручка от продажи | |||

| 2. | Внеоборотные активы | - | ||

| 3. | Собственный капитал | |||

| 4. | Чистая прибыль (после Н и П) | - | ||

| 5. | Выплата дивидендов | - |

Требуется определить темпы устойчивого роста

Решение

| № п/п | |||

| 1. | Доля прибыли в выручке | 16,3% | 12,8% |

| 2. | Оборачиваемость активов | 1,12 | 1,31 |

| 3. | Финансовый леверидж (рычаг) | 1,50 | 1,10 |

| 4. | Доля реинвестированной прибыли, % | 63,1% | 59,5% |

| 5. | Темпы устойчивого роста (расчет по формулах) | 7,3% | 11% |

| Справочно | |||

| Фактический рост выручки | 10,3% | 60,3% | |

| Фактический рост собственного капитала | 11,6% | 86,70% | |

| Рентабельность собственного капитала | 27,3% | 18,5% |

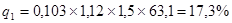

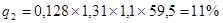

Рост по формуле:

Комментарии:

Устойчивый темп роста уменьшается:

- из-за снижения прибыли (38,3%), тогда как выручка увеличилась на 60,3%;

- высокие дивиденды выплаты (49,5% против 46,9%);

- уменьшение финансового ливериджа с 1,50 до 1,10.

Дата добавления: 2015-12-16; просмотров: 1161;