Линия рынка капитала

Линия рынка капитала применима только для особой категории портфелей: для таких, которые состоят из комбинации рыночного портфеля и активов, свободных от риска.

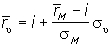

Из теоремы сепаратности теории портфеля следует, что у всех покупателей акций структура спроса одинакова; хотя размеры портфелей у инвесторов различны, все они хотят иметь одинаковый ассортимент рисковых активов. Для обеспечения равновесия на рынке рисковых ценных бумаг необходимо, чтобы структура предложения совпадала со структурой портфеля, определяемой на рис. 4.1. точкой M - точкой касания прямой, проходящей через i с линией области эффективного выбора портфеля. Отсюда вытекает исходное положение CAPM: при равновесии на рынке ценных бумаг рыночный портфель как совокупность всех обращающихся на рынке рисковых активов совпадает с оптимальным для инвесторов портфелем. Поэтому в состоянии равновесия ожидаемая доходность имущества (  ), определяемая по формуле (4.1), у любого инвестора равна

), определяемая по формуле (4.1), у любого инвестора равна

| . | (4.1) |

|

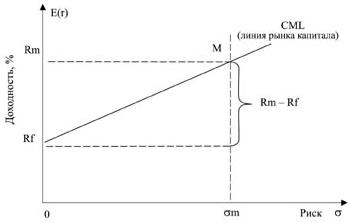

| Уравнение получило название уравнения линии рынка капитала CML (capital market line), которая показана на рис. 4.1. Она представляет множество эффективных структур финансовых вложений при равновесии на рынке рисковых ценных бумаг. Это означает, что при равновесии на финансовых рынках имущество рационального инвестора состоит из рыночного портфеля определенного размера и вложений или задолженности на денежном рынке.

Угол наклона CML отражает цену риска вложений на рынке рисковых активов: он показывает, насколько повышается доходность имущества инвестора при увеличении на единицу их риска, который изменяется прямо пропорционально изменению доли рисковых активов в общей сумме имущества. Иначе говоря, tg  - предельная доходность риска имущества при наличии на рынке рисковых и безрисковых активов - предельная доходность риска имущества при наличии на рынке рисковых и безрисковых активов  . .

|

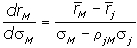

Можно доказать, что приведенное соотношение у рыночного портфеля акций определяется по формуле

| , |

где  - соответственно ожидаемая доходность, мера риска и коэффициент корреляции некоторого j-го вида рисковых активов.

- соответственно ожидаемая доходность, мера риска и коэффициент корреляции некоторого j-го вида рисковых активов.

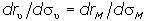

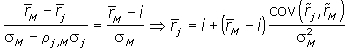

Поскольку структура рыночного портфеля определяется точкой касания прямой CML с эффективной областью выбора портфеля, то  . Поэтому

. Поэтому

| . | (4.2) |

Второе слагаемое в формуле (4.2) представляет премию за риск: ожидаемая доходность рискового актива j превышает доходность безрисковой ссуды. Если риск измерять посредством ковариации доходностей j-й акции и рыночного портфеля, то  есть цена риска.

есть цена риска.

При соблюдении определенных допущений (рациональность поведения инвесторов, тождество мышления, наличие безрисковых ставок и т.д.) инвесторами приняты оптимальные инвестиционные решения, а взаимосвязь между ожидаемой доходностью и риском может быть проиллюстрирована линией рынка капитала CML (рис. 4.1) на основе формулы (4.3):

, (4.3)

, (4.3)

где  – ожидаемая доходность портфеля, %;

– ожидаемая доходность портфеля, %;

– доходность рынка (рыночного портфеля), %;

– доходность рынка (рыночного портфеля), %;

– безрисковая ставка доходности, %;

– безрисковая ставка доходности, %;

– риск портфеля, для которого определяется уровень ожидаемой доходности, %;

– риск портфеля, для которого определяется уровень ожидаемой доходности, %;

– риск рыночного портфеля, %.

– риск рыночного портфеля, %.

Рисунок 4.1. Линия рынка капитала в модели САРМ

В состоянии рыночного равновесия на СML располагаются только эффективные портфели. Другие портфели и отдельные активы находятся под СML, которая учитывает весь риск актива (портфеля), а единицей риска выступает стандартное отклонение.

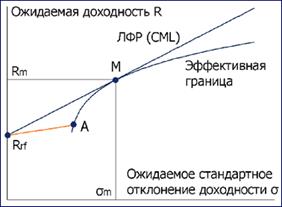

Риск, и доходность объединенного портфеля линейно зависят от соответствующих величин для рискованного портфеля. Поэтому на плоскости "доходность – риск" зависимость доходности объединенного портфеля от риска выглядит как прямая линия, соединяющая безрисковый актив с любым из рискованных портфелей, лежащих на эффективной границе (рис. 4.2, прямая RrfA). Точку касания принято обозначать через М (market).

Рис. 4.2 Линия рынка капитала (CML)

Очевидно, с учетом безрискового актива новой эффективной границей становится прямая RrfM (рис. 4.2), лежащая выше старой эффективной границы (для портфелей рискованных активов) везде, за исключением точки касания М. Эта прямая именуется линией рынка капитала, сокращенно ЛРК (CML – capital market line). Все инвесторы будут выбирать портфели именно на этой прямой, в соответствии с индивидуальной функцией полезности (в точке касания функции полезности и ЛРК). Портфели для разных инвесторов (с разным риском) будут при этом отличаться только долей безрискового актива.

А как быть, если инвестор желает взять риска больше, чем его имеется в точке М (σm)? В этом случае ему следует вложить в рискованный портфель М денег больше, чем у него есть, т.е. взять кредит под процент, равный Rrf. При этом доходность и риск портфеля выражаются теми же формулами, что и прежде, только Wrf становится отрицательной. И доходность, и ее стандартное отклонение продолжают оставаться линейными функциями соответствующих величин для рыночного портфеля, поэтому линия рынка капитала просто продолжается вправо-вверх. Взятию кредита соответствует смещение по этой линии правее точки М. Правда, сколь угодно далеко сместиться не удастся – регуляторы рынка (SEC в США и ФКЦБ в России) ограничивают размер кредита, который можно взять у брокера под залог уже имеющегося портфеля (маржинальное кредитование).

Рис. 4.3 Линия рынка капитала при отличии ставки кредитования от безрисковой

В реальной жизни, разумеется, ставка кредитования выше безрисковой (часто намного выше), и ЛРК становится ломаной линией – она состоит из отрезков ЛРК0 и ЛРК1. ЛРК1 строится исходя из точки Rcr (ставка кредитования) и касается эффективной границы не в "старой" точке М0, а правее и выше, в точке М1. Точка М "раздваивается" – для инвесторов, использующих кредитные средства, рыночный портфель должен быть несколько более рискованным, но обычно различиями пренебрегают. Пренебрегают и тем, что между точками М0 и М1 портфель должен выбираться на "старой" эффективной границе рискованных активов, и понятно, почему – касательная здесь проходит очень близко к эффективной границе, да и обычно если уж берут в долг, то много.

Рис. 4.4. Линия рынка капитала и граница эффективности

Если инвестиционный портфель на 100% адекватен портфелю в точке М, то доходность вложений инвестора будет равна rm, а риск s m. Если часть активов портфеля М заменить на безопасные ценные бумаги, то отрезок rf М определяет область допустимых комбинаций ожидаемой доходности и риска.

Дата добавления: 2015-11-26; просмотров: 1953;