Елементи оподаткування. Класифікація податків

Справляння податків засновується на виділенні таких елементів системи оподаткування: суб’єкт і носій податку, об’єкт і одиниця оподаткування, джерело сплати, податкова ставка і квота.

Суб’єкт податку – учасник процесу оподаткування (платник, держава,

державні установи). У більшості випадків в ролі суб’єкта податку виступає платник. Також до суб’єкта податку належать особи, які сприяють сплаті податків (банки та фінансові установи, податкові агенти, збирачі податків, зборі та мита), та які здійснюють обчислення податку (платники податку, податкові агенти, податкові органи).

Платник податків – юридичні особи, їх філії, відділення, інші

відокремлені підрозділи, що не мають статусу юридичної особи, а також фізичні особи, які мають статус суб’єктів підприємницької діяльності чи не мають такого статусу, на яких згідно із законами покладено обов’язок утримувати та/або сплачувати податки і збори (обов’язкові платежі), пеню та штрафні санкції.

Об’єкт оподаткування вказує на те, що саме оподатковується тим чи

іншим податком (доходи, прибуток, додана вартість, майно, використовувані

природні ресурси, певні юридичні дії (наприклад, нотаріальні – передача

права власності на майно) і ін. Об’єкт оподаткування має бути стабільним, піддаватись чіткому обліку, мати безпосереднє відношення до платника, відображати саме його (а не сторонніх юридичних чи фізичних осіб) вплив на даний об’єкт.

Податкова ставка – це законодавчо встановлений розмір податку чи збору на одиницю оподаткування. Існують два підходи до встановлення податкових ставок: універсальний і диференційований. При універсальному встановлюється єдина для всіх платників ставка, при диференційованому –кілька. Диференціація ставок може відбуватись

у двох напрямах. Перший – у розрізі платників, коли для більшості платників

виділяється основна ставка, а також знижені й підвищені ставки для окремих

платників. Другий – у розрізі різних характеристик і оцінок об’єкта оподаткування.

Одиниця оподаткування – це частина об’єкта оподаткування, стосовно якої відбувається встановлення нормативів і ставок обкладення,

тобто одиниця. Вона покладається в основу виміру об’єкта оподаткування та

може бути виражена як у грошовому так і у натуральному вимірі.

Джерело сплати податку – фонд, явище чи предмет, з якого сплачується податок.

База оподаткування – законодавчо встановлена частина доходів чи майна платника податків, яка враховується при розрахунку суми податку.

Податкові пільги – це законодавчо встановлені винятки із загальних

правил оподаткування, які надають платнику можливість зменшити суму

податку, що підлягає сплаті, або звільняють його від виконання окремих

обов’язків та правил, пов’язаних з оподаткуванням.

Податкова квота – це частка податку в доході платника. Її може бути

визначено в абсолютному розмірі й у відносному виразі. Значення податкової

квоти полягає у тому, що вона характеризує рівень оподаткування. З позицій

соціальної справедливості механізм оподаткування обов’язково має включати податкову квоту. Проте при цьому значно зменшуються податковий вплив і можливості використання податків як фінансових регуляторів. Тому у практиці оподаткування податкові квоти законодавчо не встановлюються.

Податковий період – це законодавчо встановлений період, на протязі

якого визначається база оподаткування.

Податкова ставка – це законодавчо встановлений розмір податку на

одиницю податкової бази. Існують два підходи до встановлення податкових

ставок: універсальний і диференційований. При універсальному

встановлюється єдина для всіх платників ставка, при диференційованому –кілька. Диференціація ставок може відбуватись у двох напрямах. Перший – у розрізі платників, коли для більшості платників виділяється основна ставка, а також знижені й підвищені ставки для окремих платників. Другий – у розрізі різних характеристик і оцінок об’єкта оподаткування.

Тверді ставки встановлюються у грошовому виразі на одиницю

оподаткування у натуральному обчисленні. Вони можуть бути двох видів: фіксовані – встановлені у конкретних сумах, відносні – визначені відносно до певної величини (наприклад, у процентах до мінімальної заробітної плати).

Процентні ставки встановлюються тільки щодо об’єкта оподаткування, який має грошовий вираз (адже сума податку має тільки

грошовий вираз, за винятком натуральних податків). Вони поділяються на три види: пропорційні, прогресивні та регресивні.

Пропорційні – це єдині ставки, що не залежать від розміру об’єкта

оподаткування. Вони спрощують податкову роботу та найбільш відповідають

принципу рівності платників.

Прогресивні – це такі ставки, розмір яких зростає у міру збільшення обсягів об’єкта оподаткування.

Регресивні ставки, на відміну від прогресивних, зменшуються у міру зростання об’єкта оподаткування. Вони необхідні тоді, коли держава намагається стимулювати подібне зростання. У такій політиці є свій резон, адже багатство суспільства – це сукупність багатства його членів, а регресивні ставки стимулюють створення і зростання багатства.

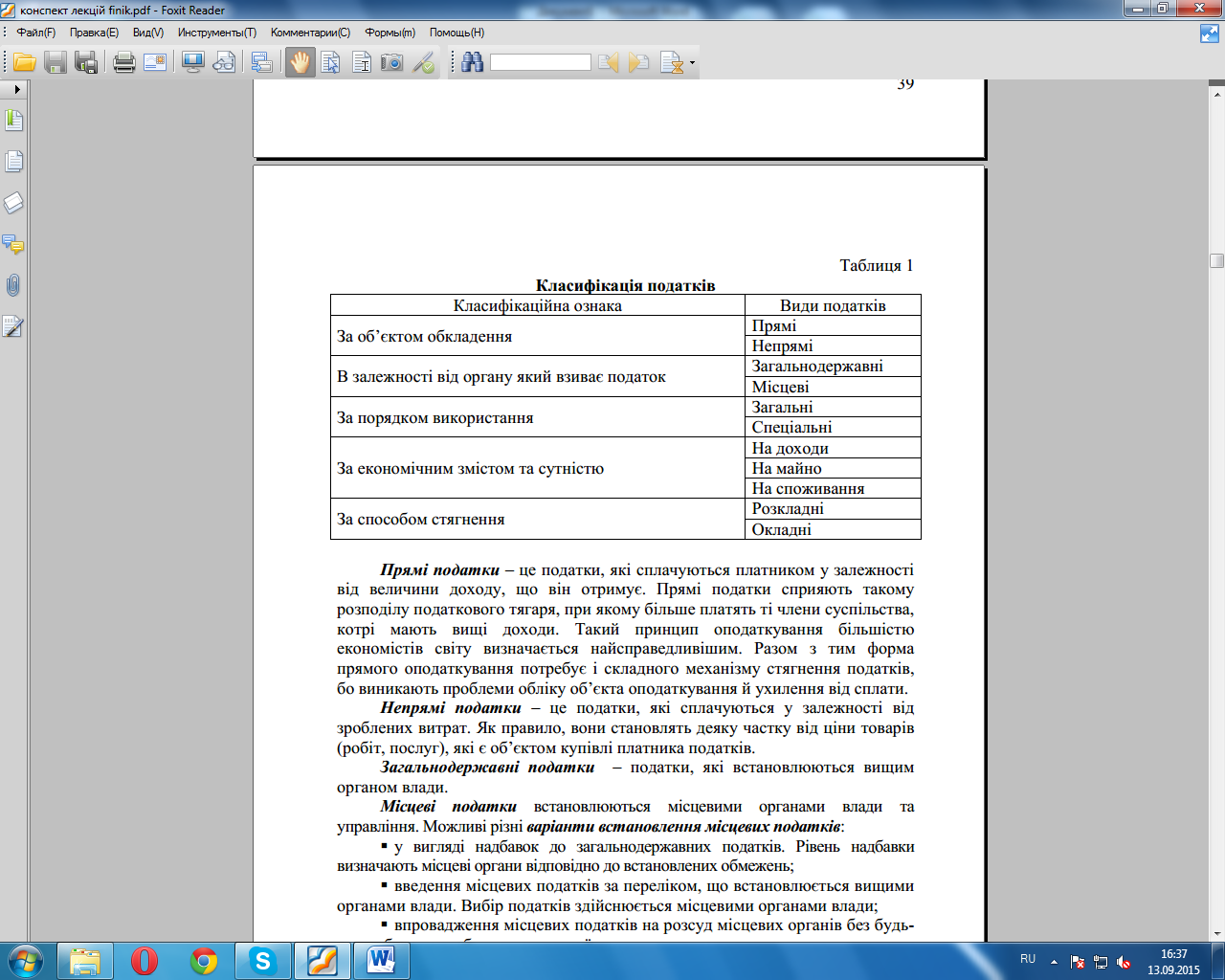

В залежності від різних ознак податки розділяють на декілька груп:

Прямі податки – це податки, які сплачуються платником у залежності від величини доходу, що він отримує.

Непрямі податки – це податки, які сплачуються у залежності від

зроблених витрат. Як правило, вони становлять деяку частку від ціни товарів

(робіт, послуг), які є об’єктом купівлі платника податків.

Загальнодержавні податки – податки, які встановлюються вищим

органом влади.

Місцеві податки встановлюються місцевими органами влади та

управління. Можливі різні варіанти встановлення місцевих податків:

Ø у вигляді надбавок до загальнодержавних податків. Рівень надбавки

визначають місцеві органи відповідно до встановлених обмежень;

Ø введення місцевих податків за переліком, що встановлюється вищими

органами влади. Вибір податків здійснюється місцевими органами влади;

Ø впровадження місцевих податків на розсуд місцевих органів без будь

яких обмежень з боку центральної влади.

Загальні податки – податки, які сплачує платник оподаткування у звичайних умовах. Більшість податків відносяться до цієї групи податків.

Спеціальні податки – це податки, які сплачуються на випадок стихійного лиха, зумовлені війною та іншими надзвичайними діями.

Податок на доходи – податки, які сплачуються у залежності від рівня прибутку чи доходу, що отримує платник податків. Вони можуть бути єдиними (податок на прибуток підприємств) чи диференційованими (прибутковий податок).

Податок на споживання (на витрати) – це обов’язковий платіж, що

сплачується покупцем при покупці того чи іншого товару (робіт чи послуг).

Податок на майно – це платіж, який сплачує власник майна.

Розкладні податки спочатку встановлюються у загальній сумі відповідно до потреб держави у доходах, потім цю ж суму розкладають на окремі частини по територіальних одиницях, а на низовому рівні – між платниками.

Окладні податки передбачають встановлення спочатку ставок,а відтак і розміру податку для кожного платника окремо. Загальна величина податку формується як сума платежів окремих платників.

Дата добавления: 2015-12-10; просмотров: 1665;