Показатели эффективности управления портфелем.

Одним из самых традиционных подходов определения эффективности портфельного управления является сравнение доходности портфеля с доходностью рынка. При этом эффективным будет считаться то управление, которое демонстрирует доходность портфеля выше доходности рынка.

- Для оценки эффективности управления портфелем используют относительные показатели, учитывающие как доходность, так и риск.

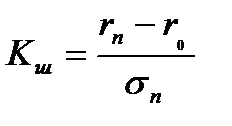

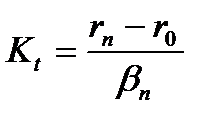

К ним относятся коэффициенты Шарпа и Трейнора

где,  - доходность портфеля

- доходность портфеля

- безрисковая доходность

- безрисковая доходность

- ср. квадр. отклонение портфеля

- ср. квадр. отклонение портфеля

Коэффициент Шарпа используется для определения того, насколько хорошо доходность актива компенсирует принимаемый инвестором риск. При сравнении двух активов с одинаковым ожидаемым доходом, вложение в актив с более высоким коэффициентом Шарпа будет менее рискованным.

Данный показатель иллюстрирует доходность портфеля, полученного сверх безрисковой доходности и весь риск, как системный, так и несистемный. Его следует использовать инвестору, портфель которого не является широко диверсифицируемым.

В отличие от коэффициента Шарпа, в данном показателе доходность соотносится не с общим риском, а только с систематическим (недиверсифицируемым).

Данный показатель оценивает единицу доходности на единицу общерыночного риска.

Лучше применять лицам с широко диверсифицируемым портфелем.

Чем выше значения коэффициентов, тем лучше результаты управления.

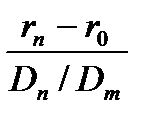

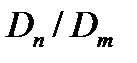

Коэффициент эффективности для портфеля облигаций. В качестве меры риска используется относительная дюрация.

КD =

отношение дюрации портфеля облигаций к дюрации рыночного портфеля облигаций.

отношение дюрации портфеля облигаций к дюрации рыночного портфеля облигаций.

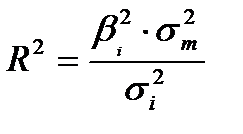

Кроме того, при оценке эффективности портфельного управления, помимо стандартного отклонения и  - коэффициента как показатель риска, может быть рассчитан и показатель коэффициент детерминации

- коэффициента как показатель риска, может быть рассчитан и показатель коэффициент детерминации  .

.

- коэффициент актива

- коэффициент актива

- ст. отклонение доходности рынка

- ст. отклонение доходности рынка

- ст. отклонение доходности актива

- ст. отклонение доходности актива

Данный показатель позволяет разложить риск на системный и несистемный. Чем ближе  к 1, тем в большей степени движения рынка определяет изменение доходности актива.

к 1, тем в большей степени движения рынка определяет изменение доходности актива.

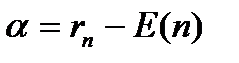

3) Оценка портфеля на основе значения альфы.

Для определения  - коэффициента может быть использован следующий подход.

- коэффициента может быть использован следующий подход.

E (n) - ожидаемая доходность портфеля.

- портфеля

- портфеля

- ожидаемая доходность рынка

- ожидаемая доходность рынка

В данной модели используются ожидаемые (прогнозируемые) величины.

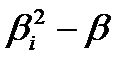

Данный  - коэффициент получил название коэффициент Дженсена. Чем больше

- коэффициент получил название коэффициент Дженсена. Чем больше  тем более недооценен актив рынком.

тем более недооценен актив рынком.

Чем выше  как отклонение фактической доходности от ожидаемой, тем выше умение менеджера предвидеть экономическую конъюнктуру, т.к. в отношении активного менеджера положительное

как отклонение фактической доходности от ожидаемой, тем выше умение менеджера предвидеть экономическую конъюнктуру, т.к. в отношении активного менеджера положительное  будет говорить о его умении выбрать недооцененные активы.

будет говорить о его умении выбрать недооцененные активы.

Дата добавления: 2015-10-09; просмотров: 1276;