ЭФФЕКТЫ ФИНАНСОВОГО РЫЧАГА И НАЛОГОВОГО ЗОНТИКА

Для анализа взаимосвязи способов финансирования проекта с уровнем его доходности для различных участников (в том числе государства) необходимо проводить детальный анализ эффектов финансового рычага и налогового зонтика[50].

Введем следующие обозначения:

NI – чистый доход (равный нераспределенной прибыли, если дивиденды не выплачиваются);

P - операционная прибыль (по-другому данный показатель часто обозначают EBIT, означающий аббревиатуру стандартного термина на английском языке: Прибыль До выплаты Процентов и Налогов);

t - налоговая ставка;

KD - процентная ставка;

A - общая сумма активов;

d - доля заемных средств в активах (величина заемных средств тогда равняется произведению d A).

Чистый доход можно представить как последовательный вычет из выручки от реализации продукции операционных издержек (и соответственно получения операционной прибыли), и последующий вычет из операционной прибыли P сначала процентов KDP (соответственно, получения прибыли к налогообложению P - KD P), затем налогов t (P - KD P) (и соответственно получения чистой прибыли) и дивидендов (соответственно, получения нераспределенной прибыли). Остановимся на этапе расчета чистой прибыли, или чистого дохода NI (совпадающего с нераспределенной прибылью для случая, когда дивиденды не выплачиваются). При сравнении сумм выплачиваемых налогов в двух вариантах финансирования отличия возникали только в связи с одним налогом. Поэтому для упрощения изложения предположим сначала, что предприятие выплачивает только налог на прибыль. В дальнейшем включим в данный показатель P прибыль, не зависящую от финансирования проекта (т.е. операционную прибыль за вычетом всех остальных налогов, кроме налога на прибыль).

Рассмотренный процесс определения чистого дохода описывается следующим равенством:

NI = P - KD d A - t (P - KD d A) (14)

Соотношение (14) по-другому можно представить, разделяя распределение прибыли без учета и с учетом влияния заемного капитала:

NI = P (1-t) - KD d A + t KD d A . (15)

В случае финансирования проекта только за счет собственного капитала коэффициент d равняется нулю, и формулу (15) можно представить в следующей форме:

NI = P (1-t) .

Т.е. чистый доход теперь зависит лишь от величины операционной прибыли (характеризующей способность проекта обеспечивать дополнительную прибыль независимо от условий финансирования и соответствующих перераспределительных эффектов), а также от уровня налоговой ставки (задающей перераспределение части дохода в форме налогов между предприятием, осуществляющим проект, и государством).

В случае финансирования проекта за счет привлечения заемных средств возникает два эффекта – финансового рычага и налогового зонтика (щита). Эффект финансового рычага зависит от разницы между доходом от использования заемных средств и платой за их использование, эффект налогового зонтика появляется за счет снижения налоговых платежей при использовании заемных средств. Для вычисления названных эффектов представим сначала прибыль после налогообложения P(1-t), получаемую от использования активов независимо от способов финансирования, в следующей форме:

P (1-t) = (1- d) P (1-t) + d P (1-t) (16)

Первое слагаемое (1- d) P (1-t) можно интерпретировать как результат использования собственного капитала, а второе слагаемое d P (1-t) - как результат использования заемного капитала.

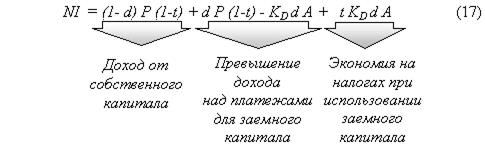

Подставим полученное выражение (18) в соотношение (15), которое будет теперь выглядеть следующим образом:

Привлечение в качестве источника финансирования заемного капитала и соответствующее ненулевое значение коэффициента финансового рычага d приводят к появлению наряду с доходом от собственного капитала двух дополнительных составляющих чистого дохода:

· превышения дохода от заемного капитала над процентными платежами, выступающими в качестве платы за использование заемного капитала, или эффекта финансового рычага;

· экономии на налогах за счет заемного капитала, возникающей из-за возможности снизить сумму уплачиваемых налогов за счет уменьшения величины налогооблагаемой прибыли на сумму выплачиваемых процентов, или эффекта налогового зонтика.

Названные эффекты обычно измеряют в относительном выражении, прежде всего в расчете на собственный капитал. Разделим обе части соотношения (17) на собственный капитал ( Е = (1- d)А ). Получим, что доходность собственного капитала в случае заемного финансирования складывается из двух составляющих: доходности собственного капитала без привлечения заемного капитала и общего прироста доходности из-за использования заемного капитала (включая и превышение дохода над процентными платежами, и снижение налогов):

.

.

Упростим полученное выражение:

|  |

(18)

(18)

Эффект налогового зонтика всегда неотрицателен: для его появления необходимо установление налога на прибыль и платность заемных средств (т.е. положительные величины налоговой и процентной ставки, а также наличие заемного финансирования). Эффект финансового рычага может быть как положительным, так и отрицательным. Если доход от использования заемного капитала превышает процентные платежи (возникает положительная величина эффекта финансового рычага), появляется возможность увеличить доходность собственного капитала за счет использования заемных средств. Заметим, что доходность собственного капитала без привлечения заемного капитала равняется доходности активов, поскольку в случае финансирования только за счет собственного капитала чистый доход равняется доходу за вычетом налогов. Тогда доходность собственного капитала в случае заемного финансирования превышает доходность собственного капитала в ситуации без привлечения заемного капитала (равную доходности активов) на величину общего эффекта использования заемного капитала, включая эффект финансового рычага и налогового зонтика.

Для проектного анализа отдельную проблему представляет способ расчета величины активов и собственного капитала, связанный с общей проблемой потоков и запасов в экономическом анализе. Если показатели прибыли, выручки от продажи, процентных платежей, погашения основной суммы долга определяются за период времени, то показатели активов, собственного и заемного капитала, финансового рычага отражают состояние на определенную дату. Поэтому при сопоставлении показателей двух названных типов возникает проблема их соизмерения. Например, при расчете коэффициентов доходности в стандартном финансовом анализе обычно используют среднеарифметические величины абсолютных показателей на начало и конец каждого периода. Для предприятий, осуществляющих проект, выбор момента времени оказывает большое влияние на показатели финансового состояния. В частности, при анализе способов финансирования важно соблюдать соответствие между условиями финансирования и способами расчета финансовых коэффициентов.

Расчеты, анализирующие изменение прибыли при изменении способов финансирования проекта, удобно представить в форме специальной таблицы 16.1.. Первые три строки таблицы носят вспомогательный характер и приводятся для простоты изложения. В остальной части таблицы устанавливается соответствие между финансовыми результатами (в форме соответствующей части прибыли) и ресурсами, позволившими их достичь.

Поскольку предприятие в проекте наряду с налогом на прибыль выплачивает другие налоги, в качестве прибыли Р, из которой вычитаются процентные платежи при определении налогооблагаемой базы для налога на прибыль, используется операционная прибыль за вычетом прочих налогов (учитываемых в отчете о прибыли, но сохраняющихся на прежнем уровне при изменении финансирования проекта, соответственно, наряду с операционной прибылью выступающих в качестве заданной величины). Учет наряду с налогом на прибыль еще двух групп налогов (уменьшающих и не уменьшающих налоговую базу) принципиально ничего в анализе не изменяет. Налоги, снижающие базу, позволяют получать аналогичные выводы при использовании вместо операционной прибыли величину, уменьшенную на эти налоги. Налоги, не снижающие базу, в анализе не участвуют и вычитаются лишь при итоговом расчете чистой прибыли.

Рассмотрим расчеты распределения прибыли в соответствии с различными источниками финансирования для сквозного проекта. Отличие ситуации в проекте от рассмотренной в теоретической связано с выплатой кроме налога на прибыль других налогов. Прочие налоги, не снижающие налоговую базу, включают только местные налоги и сборы, ежегодно составляющие 1 млн. руб. Они показываются отдельной строкой в таблице 16.1. Налоги, снижающие базу, вычитаются из операционной прибыли, и полученная прибыль показывается в первой строке таблице 16.1. Например, во 2-м году она равняется 62 млн. руб. (из 83 млн. руб. операционной прибыли вычитаются прочие налоги в размере 21 млн.).

Рассмотрим расчеты распределения прибыли в соответствии с различными источниками финансирования для сквозного проекта. Отличие ситуации в проекте от рассмотренной в теоретической связано с выплатой кроме налога на прибыль других налогов. Прочие налоги, не снижающие налоговую базу, включают только местные налоги и сборы, ежегодно составляющие 1 млн. руб. Они показываются отдельной строкой в таблице 16.1. Налоги, снижающие базу, вычитаются из операционной прибыли, и полученная прибыль показывается в первой строке таблице 16.1. Например, во 2-м году она равняется 62 млн. руб. (из 83 млн. руб. операционной прибыли вычитаются прочие налоги в размере 21 млн.).

В варианте проекта с финансированием только за счет собственного капитала рассмотренная прибыль представляет собой налогооблагаемую прибыль, которая используется для расчета налога на прибыль (см. таблицу 8* Приложения к главе 4).[51] После вычета из нее налога на прибыль получается прибыль, приведенная во второй строке таблицы и являющаяся основным результатом реализации проекта, не зависящим от финансирования (полностью он определяется после вычета налогов, не уменьшающих налоговую базу, и тогда измеряется чистой прибылью). Как уже показывалось выше, в случае финансирования только за счет собственного капитала весь этот результат принадлежит акционерам предприятия, осуществляющего проект, соответственно, совпадает с расчетами при таком способе финансирования.

Вычет налога на прибыль из прибыли в первой строке позволяет рассчитать основной показатель чистого дохода от операционной деятельности, не зависящий от финансирования. Он показывается во второй строке. Если вычесть из него налоги, не снижающие базу, получается чистая прибыль при финансировании за счет собственного капитала (другими словами, показатели второй строки ежегодно на 1 млн. руб. отличаются от итоговых показателей чистой и нераспределенной прибыли в таблице 8* Приложения к 4-й главе, т.е. на величину налогов, не снижающих налоговую базу).

Вычет налога на прибыль из прибыли в первой строке позволяет рассчитать основной показатель чистого дохода от операционной деятельности, не зависящий от финансирования. Он показывается во второй строке. Если вычесть из него налоги, не снижающие базу, получается чистая прибыль при финансировании за счет собственного капитала (другими словами, показатели второй строки ежегодно на 1 млн. руб. отличаются от итоговых показателей чистой и нераспределенной прибыли в таблице 8* Приложения к 4-й главе, т.е. на величину налогов, не снижающих налоговую базу).

Для распределения прибыли в соответствии с источниками финансирования необходима также информация о доле заемных средств по отношению к общему финансированию (пассивам), или к активам предприятия, осуществляющего проект.

Для расчета доли заемного капитала используется информация балансового отчета (поступающая из таблицы 14 Приложения к главе 3). Соответствующие показатели определяются в результате деления суммы заемного капитала на общую сумму пассивов (или активов). Например, для 2-го года доля заемных средств составляет 0,74 ((600)/ 1106). Как видно из таблицы, по мере погашения долга данный показатель снижается и приближается к нулю к 6-му году (ненулевые значения связаны с сохранением нормируемых краткосрочных обязательств).

Для расчета доли заемного капитала используется информация балансового отчета (поступающая из таблицы 14 Приложения к главе 3). Соответствующие показатели определяются в результате деления суммы заемного капитала на общую сумму пассивов (или активов). Например, для 2-го года доля заемных средств составляет 0,74 ((600)/ 1106). Как видно из таблицы, по мере погашения долга данный показатель снижается и приближается к нулю к 6-му году (ненулевые значения связаны с сохранением нормируемых краткосрочных обязательств).

Перейдем к основной части расчетов. Прежде всего, основной результат от операционной деятельности, не зависящий от финансирования, разделяется на две составные части. Доход, связанный с собственным капиталом, определяется в соответствии с удельным весом собственного капитала в финансировании (т.е. с величиной (1- d)) и показывается отдельной строкой в таблице 16.2. Аналогично рассчитывается доход, связанный с заемным капиталом, но из него сразу вычитаются процентные платежи. Кроме того, в связи с привлечением заемного капитала всегда возникает положительный эффект экономии платежей по налогу на прибыль.

Для получения сопоставимых данных необходимо использовать показатель доли заемных средств для того же момента времени, к которому накапливалась сумма основного долга при начислении процентов.

Поскольку схема финансирования проекта предполагает начисление процентов по отношению к сумме долга на начало каждого период, соответствующая доля заемного капитала также рассчитывается к сумме активов на начало года. Например, для 2-го года при разделении двух частей прибыли используется доля заемного капитала на начало этого года, т.е. на конец 1-го года.

Поскольку схема финансирования проекта предполагает начисление процентов по отношению к сумме долга на начало каждого период, соответствующая доля заемного капитала также рассчитывается к сумме активов на начало года. Например, для 2-го года при разделении двух частей прибыли используется доля заемного капитала на начало этого года, т.е. на конец 1-го года.

Тогда доход, связанный с собственным капиталом (см. таблицу 16.1.) составляет 66 млн. руб. ((1-0,538)*142). В дальнейшем он возрастает по мере роста доли собственного капитала и становится равным распределяемому доходу в 6-м периоде.

Одновременно доход, связанный с заемным капиталом, во 2-м году равняется 76 млн. руб. (0,538*142). Поскольку в этот период процентные платежи составляют 75 млн. руб., после их вычета из дохода от заемного капитала остается лишь 1 млн. руб. (76 – 75). В следующем году процентные платежи возрастают, а доходы от заемного капитала сохраняются практически на том же уровне. Поэтому возникает отрицательное значение разности доходов и платежей для заемного капитала (см. таблицу 16.1.). В дальнейшем выплата процентов снижается, но одновременно производятся платежи в погашение основной суммы долга, в результате уменьшается доля заемных средств в активах, следовательно, и в распределяемой прибыли. Снижение дохода, связанного с заемным капиталом, приводит к сохранению отрицательного значения разности доходов и платежей в 4-м году. Только в 7-м году для заемного капитала появляется превышение доходов над расходами.

Для расчета экономии на налогах ставка налога на прибыль умножается на величину процентных платежей. Так, для 2-го года применение заемного капитала в качестве источника финансирования позволяет сэкономить 18 млн. руб. (0,24*75). В течение всех лет, когда выплачиваются налоги, соответствующая экономия значительна, в частности, позволяет компенсировать отрицательные значения разности доходов и платежей. В результате в течение реализации проекта возникает положительный общий доход от привлечения заемного капитала.

Таблица 16. 1. Распределение прибыли в соответствии с собственным и заемным капиталом (млн. руб.).

| Годы | |||||

| Операционная прибыль за вычетом налогов, снижающих налоговую базу (Р) | 186 | 189 | 192 | 195 | 199 |

| Операционная прибыль за вычетом налогов, снижающих налоговую базу и налога на прибыль (Р(1-t)) | 142 | 144 | 146 | 149 | 151 |

| Доля заемных средств (d) | 0,54 | 0,54 | 0,48 | 0,30 | 0,05 |

| Доход, связанный с собственным капиталом ((1-d) P (1-t)) | |||||

| Разность дохода и платежей для заемного капитала (d P (1-t)-Kd dA) | -9 | -5 | |||

| Экономия на налогах за счет заемного капитала (t Kd dA) | |||||

| Чистый доход, связанный с заемным капиталом (d P (1-t)) | |||||

| Налоги, не снижающие налоговую базу | -1 | -1 | -1 | -1 | -1 |

| Итого чистая прибыль (NI) | 84 | 77 | 88 | 119 | 150 |

Рассмотренный расчет по существу является другой формой представления отчета о прибыли. При этом переход от операционной к чистой прибыли показывается в соответствии с источниками финансирования предприятия, осуществляющего проект. При этом не зависящий от финансирования доход, равный операционной прибыли за вычетом налогов, снижающих налоговую базу, представляет собой сумму дохода, связанного с собственным капиталом, и чистого дохода, связанного с заемным капиталом. После вычета из него налогов, не снижающих налоговую базу, образуется чистая прибыль. При финансировании за счет только собственного капитала все составляющие, связанные с заемным капиталом, равны нулю. Поэтому рассмотренный анализ имеет значение для вариантов смешанного финансирования.

При таком представлении отчета о прибыли обосновывается целесообразность предложенной схемы финансирования. В качестве критерия обоснованности привлечения заемного капитала выступает требование положительных значений чистого дохода, связанного с заемным капиталом. Особое значение имеет сопоставление любого варианта смешанного финансирования с вариантом привлечения только собственного капитала (поскольку распределяемый доход совпадает с доходом владельцев предприятия при таком способе финансирования).

Более точная оценка привлекательности использования заемного капитала для финансирования проекта связана с использованием относительных показателей эффектов собственного и заемного капитала (см. таблицу 16.2.). По существу вся таблица 16.1. носит вспомогательный характер по сравнению с основной таблицей 16.2. В ней определяются эффекты привлечения различных типов финансирования в расчете на собственный капитал. Для показателей активов, собственного и заемного капитала используются значения на начало каждого периода, до погашения основного долга.

Таблица 16.2. Эффекты привлечения заемного капитала ( % ).

| Годы | |||||

| Доходность собственного капитала (ROE) | 19,5 | 15,1 | 15,1 | 17,8 | 19,0 |

| Доходность активов (ROA) | 15,2 | 13,0 | 13,0 | 15,5 | 18,2 |

| Эффект финансового рычага | 0,3 | -1,8 | -0,8 | 1,1 | 0,9 |

| Эффект налогового зонтика | 4,2 | 4,1 | 3,1 | 1,3 | |

| Общий эффект заемного капитала | 4,5 | 2,3 | 2,3 | 2,4 | 0,9 |

Определяющий финансовый показатель прибыльности, доходность собственного капитала, для рассматриваемого проекта достигает достаточно высокого уровня. В основном этот результат достигается за счет доходности активов. Тем не менее привлечение заемного капитала по предложенной схеме обосновано, поскольку общий эффект заемного капитала положителен и обеспечивает заметный вклад в доходность собственного капитала. Так, во 2-м году доходность собственного капитала в размере 15,1% складывается из доходности активов (13%) и общего эффекта заемного капитала (4,5%). Однако положительный итог вклада заемного капитала главным образом связан с налоговым зонтиком. Условия привлечения кредитов характеризуются относительно высокой процентной ставкой по сравнению с доходностью от операционной деятельности, что в течение двух лет приводит отрицательному эффекту финансового рычага. В частности, во 2-м году отрицательный вклад в доходность за счет финансового рычага составил 1,8%, что компенсировалось эффектом налогового зонтика, равным 4,1%. В результате общий эффект заемного капитала стал положительным (2,3 = - 1,8 + 4,1).

Определяющий финансовый показатель прибыльности, доходность собственного капитала, для рассматриваемого проекта достигает достаточно высокого уровня. В основном этот результат достигается за счет доходности активов. Тем не менее привлечение заемного капитала по предложенной схеме обосновано, поскольку общий эффект заемного капитала положителен и обеспечивает заметный вклад в доходность собственного капитала. Так, во 2-м году доходность собственного капитала в размере 15,1% складывается из доходности активов (13%) и общего эффекта заемного капитала (4,5%). Однако положительный итог вклада заемного капитала главным образом связан с налоговым зонтиком. Условия привлечения кредитов характеризуются относительно высокой процентной ставкой по сравнению с доходностью от операционной деятельности, что в течение двух лет приводит отрицательному эффекту финансового рычага. В частности, во 2-м году отрицательный вклад в доходность за счет финансового рычага составил 1,8%, что компенсировалось эффектом налогового зонтика, равным 4,1%. В результате общий эффект заемного капитала стал положительным (2,3 = - 1,8 + 4,1).

Для большинства проектов влияние заемного капитала на доходность особенно значительно в первые годы эксплуатации проекта, когда удельный вес заемных средств наиболее высок, затем оно постепенно уменьшается по мере погашения кредита. Эффект финансового рычага может превышать эффект налогового зонтика, что свидетельствует об относительно высоком уровне операционной прибыли по сравнению с процентными платежами. К концу жизненного цикла проекта по мере погашения задолженности значение привлечения заемных средств (как общего эффекта, так и эффектов финансового рычага и налогового зонтика) снижается. Это характерно для всех проектов с использованием кредитных ресурсов.

Дата добавления: 2015-09-07; просмотров: 1162;