Без государственного участия, млн. руб.

| Годы | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| П р и т о к ДС | |||||||

| Доход от реализации | |||||||

| Другие доходы | |||||||

| О т т о к ДС | |||||||

| Инвестиции без НДС | -800 | -60 | |||||

| Операционные издержки без амортизации, ЕСН и и НДС | -455480 | -455480 | -455480 | -455480 | -455480 | ||

| Сальдо ДС | -800 | ||||||

| Накопленное сальдо ДС | -800 | -313340 | 233180 | 780700 | 13271220 | 18731740 | 19331800 |

4.2.2. Вариант финансирования за счет и собственного, и заемного капитала. Весь комплекс таблиц финансового анализа для рассматриваемого способа финансирования, в том числе информация об отдельных денежных потоках участников проекта и их взаимосвязи, приводится в Приложении к главе 3. При финансирования за счет и собственного, и заемного капитала общий ДП определяется с учетом денежных потоков не только для собственного капитала, но и разных форм заемного капитала.

Денежный поток для государства (см. таблицу 11 Приложения к главе 3) в большинстве проектов состоит только из притока денежных средств за счет налоговых поступлений в каждый период жизненного цикла проекта. Изменение данного потока существенно зависит от государственной политики и соответствующих форм налогообложения, в частности, предоставления налоговых льгот. Кроме того, применение практически любого инструмента государственной поддержки проекта приводит к появлению соответствующего оттока денежных средств, например, в форме бюджетного финансирования и предоставления государственных гарантий по кредитам и займам других экономических субъектов, а также выплачиваемых государством дотаций, субсидий, пособий, трансфертов. Поступления денежных средств могут быть связаны с другими доходами, например, от государственной собственности.

Денежный поток для собственного капитала (см. таблицу 12 Приложения к главе 3) В дальнейшем будем рассматривать в качестве предприятия, осуществляющего проект, акционерное общество. При использовании других форм организации предприятий анализ лишь упрощается. При этом термин «акционерный капитал» заменяется на «собственный капитал».

Заметим, что предприятие не относится к участникам проекта, выделяемым по способам финансирования. Поэтому определение финансового ДП носит вспомогательный характер для расчета общего ДП, представляя собой промежуточную стадию определения ДП для акционеров - собственников возникающего в результате осуществления проекта положительного сальдо денежных средств.

Основной приток денежных средств для собственного капитала обычно связан с сальдо денежного потока для финансового планирования. Тем самым акционеры преумножают свое богатство за счет роста активов предприятия, осуществляющего проект. Кроме того, в долгосрочном плане еще более важный приток денежных средств определяется дивидендами, выплачиваемыми акционерам. Отток денежных средств возникает при финансировании инвестиций за счет собственного капитала (не только акционерного капитала, но и накопленного сальдо денежных средств).

Для каждого вида заемного финансирования рассчитывается свой денежный поток. Для наглядности и полноты представления информации можно построить отдельную таблицу для каждого участника, указав характерные для него конкретные виды притока, оттока и сальдо денежных средств. Обычно это излишне, поскольку в таблице 6 достаточно подробно представлены денежные потоки от финансовой деятельности для каждого типа финансирования, как правило, соответствующего определенному участнику. Если же таблицы для других участников показываются отдельно, их номера показываются как дополнительные к таблице 13 (соответственно 13.1, 13.2 и т.д.).

Взаимосвязь денежных потоков проекта (см. таблицу 13 Приложения к главе 3)прослеживается в специальном информационном блоке, в котором все связанные с проектом потоки денежных средств сводятся вместе. При этом результаты инвестиционного и финансового анализа, соответственно, денежные потоки для анализа эффективности проекта и для анализа эффективности участия в проекте, четко разделяются.

В верхней части таблицы 13 (в первых двух строках) показываются результаты собственно инвестиционного анализа и соответствующие инвестиционные денежные потоки проекта (или денежные потоки по проекту), рассчитанные с учетом и без учета государственного участия в форме установления налогов. Следует подчеркнуть, что государственное участие в общем случае не сводится к налогообложению, и при использовании широкого набора инструментов государственной поддержки денежный поток по проекту формируется с учетом многообразной роли государства. Поэтому в общем случае более точное название двух инвестиционных потоков можно определить как денежный поток с учетом и без учета государственного вмешательства в реализацию проекта.

В нижней части (в остальных строках) приводятся денежные потоки для каждого из участников проекта. Последняя строка представляет собой сумму денежных потоков всех участников проекта. Ее удобно использовать для проверки правильности сделанных расчетов. При отсутствии ошибок значения в этой строке должны в точности совпадать с инвестиционным денежным потоком (или денежным потоком по проекту) без включения налогов. Используя терминологию подготовки балансового отчета, можно утверждать, что равенство двух потоков: инвестиционного без налогов и суммарного (общего) для всех участников – обеспечивает своеобразную сходимость денежных потоков. При этом согласование инвестиционного и финансового анализа выступает в форме совпадения двух итоговых строк основных частей таблицы (третьей и последней).

Аналогичное заключение можно сделать относительно обычного инвестиционного потока, используемого для расчета коммерческой эффективности (представленного во второй строке). В каждый период осуществления проекта величина денежного потока по проекту равняется сумме, распределяемой между частными участниками, т.е. суммой строк для собственного капитала и заемного капитала (5-й, 6-й и 7-й).

Рассмотренная взаимосвязь потоков денежных средств соответствует взаимосвязи показателей эффективности. В последних столбцах таблицы 13 показаны значения чистого дисконтированного дохода, рассчитанного на основе каждого из потоков, при разных ставках дисконтирования (например, 0% и 10%). Поскольку удельный вес государства в большинстве проектов значителен, важно более детально показать, как налоговые поступления распределяются между бюджетами разных уровней. Значение такого анализа последствий реализации инвестиционных проектов возрастает для стран с развитой системой бюджетного федерализма, к которым относится Россия.

Чистый дисконтированный доход проекта, рассчитанный для инвестиционного денежного потока без включения налогов и составляющий при 10%-й ставке дисконтирования 1138 1046 млн. руб., определяет размеры того «пирога», который служит основой заинтересованности в его осуществлении различных участников (рассматриваемых в масштабах всего общества).

Чистый дисконтированный доход проекта, рассчитанный для инвестиционного денежного потока без включения налогов и составляющий при 10%-й ставке дисконтирования 1138 1046 млн. руб., определяет размеры того «пирога», который служит основой заинтересованности в его осуществлении различных участников (рассматриваемых в масштабах всего общества).

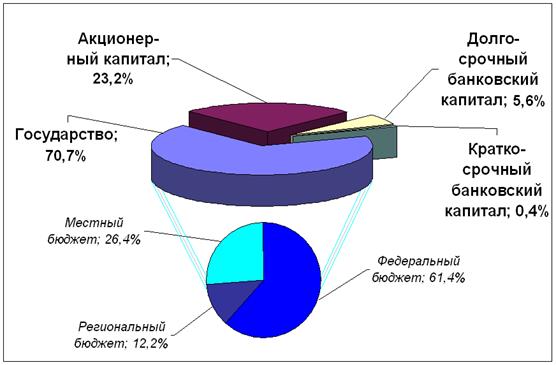

Рис. 4.1. Распределение общего чистого дисконтированного дохода между участниками проекта (r = 10%).

Он распределяется между участниками следующим образом (см. рисунок 4.1): 23,2% составляет чистый доход для акционерного капитала, 0,4% – для краткосрочного банковского капитала и 5,6% – долгосрочного капитала, 70,7 % – для государства. На рисунке показывается также распределение ЧДД государства по бюджетам разных уровней. При традиционном доминировании отчислений в федеральный бюджет, доля которого в налоговых поступлениях составляет 61,7%, удельный вес местных налогов достигает высокого уровня в 26,4% (за счет отчислений НДС, налога на имущество предприятий).

Чистый дисконтированный доход, рассчитанный на основе денежного потока с включением налогов и являющийся наиболее важным показателем коммерческой эффективности данного проекта, при 10%-й ставке дисконтирования составляет 332 млн. руб., или 31,8% от общего чистого дисконтированного дохода. Он равняется сумме чистых дисконтированных доходов частных участников (267263,3+64,3+4,5 млн. руб., или 25,3%+0,4%+6,1%, соответственно).

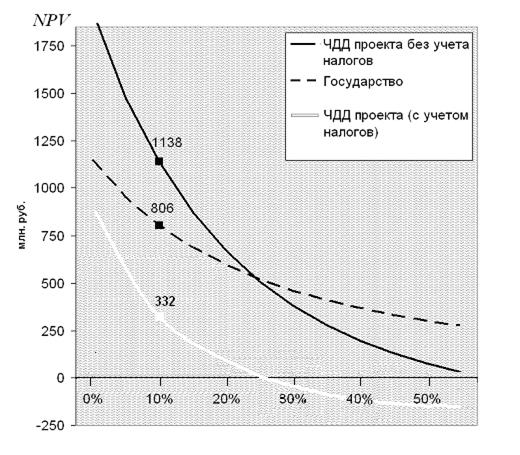

Аналогичная зависимость эффективности проекта и эффективности участия в проекте характерна для других показателей, в частности, внутреннего нормы доходности (IRR). Рассмотрим взаимосвязь показателей чистого дисконтированного дохода (ЧДД) для различных денежных потоков при дисконтировании. Сначала в графическом представлении проанализируем два основных показателя эффективности проекта: ЧДД без учета и с учетом государственного участия в проекте. Представим на графике зависимость величин чистого дисконтированного дохода, рассчитываемого на основе соответствующих денежных потоков, от ставки дисконтирования. При вертикальном суммировании линий ЧДД с учетом государства в качестве участника проекта и ЧДД государства получается линия ЧДД проекта без учета государства (см. рис. 4.2).

Поскольку в рассматриваемом проекте государственное участие в проекте сводится к сбору налогов, соответствующие линии чистого дисконтированного дохода обозначаются как линии ЧДД с учетом и без учета налогов. На рисунке представлена взаимосвязь двух инвестиционных денежных потоков для (представленных на графике черной и белой сплошными линиями без учета и с учетом налогов, соответственно). При любой ставке дисконтирования определение размеров «пирога», который будет распределяться между возможными частными участниками проекта, зависит от применяемой системы налогообложения и соответствующего ЧДД государства (представленного на графике штриховой линией). Однако общие размеры «пирога», или ЧДД проекта, в конечном счете оцениваются в масштабах всего общества, без учета налогов, и определяются характеристиками самого проекта (а не внешней по отношению к проекту налоговой политикой). На рисунке приведены значения соответствующих функций для 10-й ставки дисконтирования, при этом ЧДД проекта без включения налогов равняется

Поскольку в рассматриваемом проекте государственное участие в проекте сводится к сбору налогов, соответствующие линии чистого дисконтированного дохода обозначаются как линии ЧДД с учетом и без учета налогов. На рисунке представлена взаимосвязь двух инвестиционных денежных потоков для (представленных на графике черной и белой сплошными линиями без учета и с учетом налогов, соответственно). При любой ставке дисконтирования определение размеров «пирога», который будет распределяться между возможными частными участниками проекта, зависит от применяемой системы налогообложения и соответствующего ЧДД государства (представленного на графике штриховой линией). Однако общие размеры «пирога», или ЧДД проекта, в конечном счете оцениваются в масштабах всего общества, без учета налогов, и определяются характеристиками самого проекта (а не внешней по отношению к проекту налоговой политикой). На рисунке приведены значения соответствующих функций для 10-й ставки дисконтирования, при этом ЧДД проекта без включения налогов равняется

Рис. 4.2. Влияние налогов на чистый дисконтированный доход проекта при различных ставках дисконтирования (финансирование за счет собственного и заемного капитала).

сумме ЧДД с учетом налогов в качестве затрат и дисконтированной суммы налоговых поступлений в бюджет, или ЧДД государства (1138 1046,0 = 332,1 + 806 713,9 млн. руб.). Аналогичные соотношения выполняются при любой другой ставке дисконтирования.

Перейдем к представлению в графических терминах взаимосвязи эффективности проекта и эффективности участия в проекте. Зависящая от ставки дисконтирования линия ЧДД проекта без учета налога совпадает с линией общего, суммарного ЧДД и представляет собой результат вертикального суммирования линий ЧДД всех участников проекта. Аналогично, линия ЧДД с учетом налогов соответствует результату суммирования по вертикали линий ЧДД частных участников проекта.

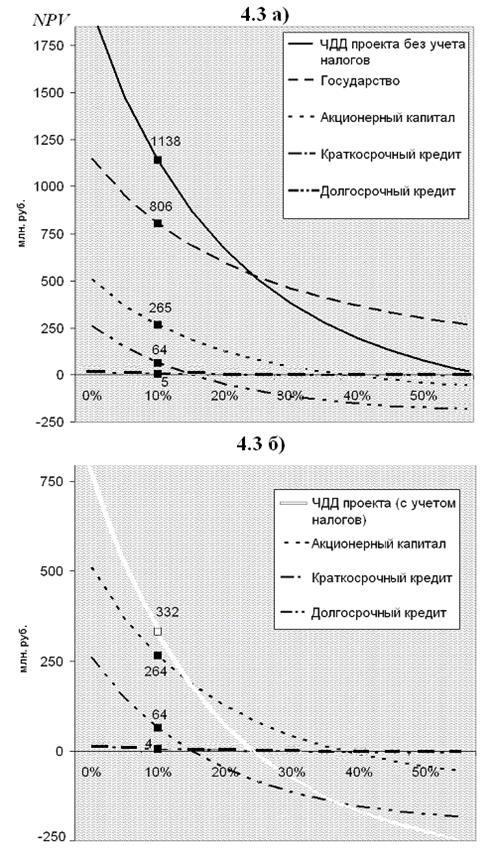

На рисунке 4.3 проиллюстрированы оба утверждения на примере рассматриваемого проекта. В части 4.3а). показаны ЧДД для денежных потоков всех участников, включая государство, в части 4.3б). – только для частных участников (акционерного капитала, краткосрочного и долгосрочного банковского капитала). Одновременно в каждой части указан соответствующий источник перераспределения – ЧДД для инвестиционного денежного потока с учетом и без учета налогов, который может быть представлен как результат вертикального суммирования соответствующих участников (в рамках всего общества и частного сектора, соответственно). В частности, на обоих графиках приводятся данные при 10%-й ставке дисконтирования, поэтому можно легко убедиться в соотношении соответствующих ЧДД, в том числе для уже упоминавшихся 1138 1046 млн. руб. в случае без учета налогов и для 322 млн.руб. в случае учета налогов (322 = 264 +64 +4).

На рисунке 4.3 проиллюстрированы оба утверждения на примере рассматриваемого проекта. В части 4.3а). показаны ЧДД для денежных потоков всех участников, включая государство, в части 4.3б). – только для частных участников (акционерного капитала, краткосрочного и долгосрочного банковского капитала). Одновременно в каждой части указан соответствующий источник перераспределения – ЧДД для инвестиционного денежного потока с учетом и без учета налогов, который может быть представлен как результат вертикального суммирования соответствующих участников (в рамках всего общества и частного сектора, соответственно). В частности, на обоих графиках приводятся данные при 10%-й ставке дисконтирования, поэтому можно легко убедиться в соотношении соответствующих ЧДД, в том числе для уже упоминавшихся 1138 1046 млн. руб. в случае без учета налогов и для 322 млн.руб. в случае учета налогов (322 = 264 +64 +4).

Перейдем к обсуждению показателей внутреннего уровня доходности. При минимальном участии государства в проекте в роли сборщика налогов IRR для него не существует, поскольку дисконтированная сумма налогов всегда положительна (при любом значении ставки дисконтирования). Графически это означает, что линия зависимости NPV от r не пересекает горизонтальной оси. Именно такой случай характерен для рассматриваемого проекта. Для других участников IRR обычно существует и относится ко второму по значимости показателю эффективности участия в проекте (по сравнению с NPV).

Определение внутреннего уровня доходности для рассматриваемого проекта показано на рисунке. Линия ЧДД проекта с учетом налогов пересекает горизонтальную ось при ставке дисконтирования 24,3%, представляющей собой IRR, второй по значимости показатель коммерческой эффективности проекта. Он существенно превышает нормативный уровень отдачи вложений, или альтернативную стоимость капитала, оцененную на уровне 10%, что свидетельствует о высокой эффективности проекта. Как видно из рисунка, для денежного потока без учета налогов соответствующий показатель составляет 59,1%, что в 2,4 раза выше даже по сравнению с коммерческой эффективностью проекта, тем более по сравнению с альтернативной стоимостью капитала.

Определение внутреннего уровня доходности для рассматриваемого проекта показано на рисунке. Линия ЧДД проекта с учетом налогов пересекает горизонтальную ось при ставке дисконтирования 24,3%, представляющей собой IRR, второй по значимости показатель коммерческой эффективности проекта. Он существенно превышает нормативный уровень отдачи вложений, или альтернативную стоимость капитала, оцененную на уровне 10%, что свидетельствует о высокой эффективности проекта. Как видно из рисунка, для денежного потока без учета налогов соответствующий показатель составляет 59,1%, что в 2,4 раза выше даже по сравнению с коммерческой эффективностью проекта, тем более по сравнению с альтернативной стоимостью капитала.

С помощью показателя внутреннего уровня доходности можно оценить и эффективность участия в рассматриваемом проекте для каждого из участников. Графически на рисунке 4.3б. для этого необходимо определить, при какой ставке дисконтирования линия ЧДД соответствующего участника пересекает горизонтальную ось (или становится равным нулю соответствующий ЧДД). Для акционерного капитала IRR составляет 37,7%, для банковского капитала он совпадает с величиной процентной ставки по соответствующим кредитам и равняется 20% и 17% для краткосрочного и долгосрочного кредита, соответственно.

Как уже подчеркивалось, изменение условий финансирования влияет не только на перераспределение результатов проекта между частными участниками, но и инвестиционный денежный поток, соответственно, на величину ЧДД проекта с учетом налогов (в связи с зависимостью налогов от финансирования). Однако инвестиционный денежный поток без учета налогов и соответствующие показатели эффективности проекта останутся неизменными.

Предположим, что условия привлечения кредитов в рассматриваемом примере ужесточаются. Например, долгосрочный кредит предоставляется под 20% годовых, а краткосрочный – 25% годовых. Тогда сумма выплачиваемых налогов снижается (в связи с сокращением налогооблагаемой базы, следовательно и налога на прибыль. Соответственно, удельный вес ЧДД государства в общем ЧДД сокращается на 2,3%. Одновременно общая величина ЧДД с учетом налогов возрастает до 348 млн. руб. Однако в новых условиях заметно возрастают расходы на обслуживание долга, и происходит перераспределение ЧДД проекта с учетом налогов в пользу банковского капитала. Так, удельный вес акционерного капитала в общем ЧДД сокращается на 3,9% (так что суммарное сокращение доли государства и акционерного капитала составляет 6,2%), а удельный вес банковского капитала, наоборот, возрастает на 6,2%, в том числе на 6,0% для долгосрочного кредита и на 0,2% для краткосрочного кредита. Следует подчеркнуть, что ЧДД проекта без учета налогов остается на прежнем уровне.

Предположим, что условия привлечения кредитов в рассматриваемом примере ужесточаются. Например, долгосрочный кредит предоставляется под 20% годовых, а краткосрочный – 25% годовых. Тогда сумма выплачиваемых налогов снижается (в связи с сокращением налогооблагаемой базы, следовательно и налога на прибыль. Соответственно, удельный вес ЧДД государства в общем ЧДД сокращается на 2,3%. Одновременно общая величина ЧДД с учетом налогов возрастает до 348 млн. руб. Однако в новых условиях заметно возрастают расходы на обслуживание долга, и происходит перераспределение ЧДД проекта с учетом налогов в пользу банковского капитала. Так, удельный вес акционерного капитала в общем ЧДД сокращается на 3,9% (так что суммарное сокращение доли государства и акционерного капитала составляет 6,2%), а удельный вес банковского капитала, наоборот, возрастает на 6,2%, в том числе на 6,0% для долгосрочного кредита и на 0,2% для краткосрочного кредита. Следует подчеркнуть, что ЧДД проекта без учета налогов остается на прежнем уровне.

Эффективность участия в проекте определяет заинтересованность участников в его осуществлении. Перераспределение чистого дохода между участниками может существенно различаться при разных способах финансирования проекта. Однако для привлечения инвесторов необходимо, чтобы выполнялись стандартные требования к критериям эффективности при оценке участия в проекте: чтобы для каждого величина ЧДД участника была неотрицательной, внутренний уровень доходности был выше альтернативной стоимости капитала и т. д., иначе проект в целом будет нежизнеспособным. Создание льготных условий финансирования отдельных проектов может выражаться в существенном снижении и даже негативных значениях критериев эффективности. Например, бюджетная эффективность проекта может резко уменьшаться при предоставлении проектам государственной поддержки по сравнению с вариантом реализации проекта без такой поддержки. Или

Рис. 4.3. Взаимосвязь денежных потоков проекта (финансирование за счет собственного и заемного капитала).

привлечение долгосрочных кредитов на льготных условиях, характерных для банков развития, также может приводить к крайне низким и даже негативным результатам оценки участия банковского капитала в таких проектах.

Предположим, что для рассматриваемого проекта используется льготное финансирование банком развития, предполагающее привлечение и долгосрочного, и краткосрочного кредита под 7,5% годовых. В результате происходят аналогичные изменения, но в противоположном направлении. За счет роста налогов на 3,7% возрастает удельный вес ЧДД государства. Одновременно общая величина ЧДД проекта снижается до 308 млн. руб. Удельный вес акционерного капитала в общем ЧДД возрастает на 6,1%, а удельный вес банковского капитала, наоборот, снижается на 9,8%, в том числе на 9,3% для долгосрочного кредита и на 0,5% для краткосрочного кредита. Банковский капитал при этом несет чистые убытки в размере 33 млн. руб.

Предположим, что для рассматриваемого проекта используется льготное финансирование банком развития, предполагающее привлечение и долгосрочного, и краткосрочного кредита под 7,5% годовых. В результате происходят аналогичные изменения, но в противоположном направлении. За счет роста налогов на 3,7% возрастает удельный вес ЧДД государства. Одновременно общая величина ЧДД проекта снижается до 308 млн. руб. Удельный вес акционерного капитала в общем ЧДД возрастает на 6,1%, а удельный вес банковского капитала, наоборот, снижается на 9,8%, в том числе на 9,3% для долгосрочного кредита и на 0,5% для краткосрочного кредита. Банковский капитал при этом несет чистые убытки в размере 33 млн. руб.

4.2.3. Вариант финансирования проекта только за счет собственного капитала. Данный способ финансирования всегда рассматривается при проведении полных расчетов по финансовому анализу (даже при использовании для финансирования проекта заемного капитала он применяется при определении финансовых эффектов и финансовых коэффициентов). Комплекс таблиц финансового анализа для варианта финансирования только за счет собственного капитала приведен в Приложении к данной главе 4. Номера аналогичных таблиц совпадают с таблицами Приложения к главе 3, однако к ним добавляется знак *.

Характеристика изменения таблиц. Сначала обсудим представление информации в случае финансирования только за счет собственного капитала и сравним его с исходным вариантом (предполагавшим привлечение также заемного капитала). При задании новой схемы финансирования проекта происходят изменения во всех таблицах кроме базовых расчетов.

Прежде всего, изменяются таблицы способов финансирования проекта. В соответствующей вспомогательной таблице 6*.а. Приложения к главе 4 «Источники финансирования» выделяется один основной источник - акционерный капитал, а также носящий технико-экономический характер источник краткосрочных заемных средств - прирост нормируемых краткосрочных пассивов (в соответствии с зарубежной терминологией для его обозначения в дальнейшем будет также использоваться понятие кредиторской задолженности). В основной таблице 6*. «Денежные потоки от финансовой деятельности» заполняются лишь строки, связанные с собственным капиталом и бюджетным финансированием, а в части заемного капитала указывается лишь прирост нормируемых краткосрочных пассивов.

Отчет о прибыли при финансировании за счет собственного капитала (см. таблицу 8* Приложения к главе 4) вплоть до расчета налога на прибыль не отличается от варианта с заемным финансированием, соответственно не отличается и величина операционной прибыли. В связи с отсутствием процентных платежей растет налогооблагаемая база и возрастает величина налога на прибыль, что приводит к снижению чистой и нераспределенной прибыли прибыли. Вслед за ростом налога на прибыль изменяются и все итоговые суммы выплачиваемых налогов и их распределение по уровням бюджетной системы в пользу регионального, а также федерального бюджетов (см. таблицу 7* Приложения к главе 4). В результате денежный поток по проекту (см. таблицу 9* Приложения к главе 4) при новом способе финансирования характеризуется возросшей суммой выплачиваемых налогов, а остальные составляющие остаются прежними. Это приводит к ухудшению основных показателей эффективности проекта.

Перейдем к обсуждению ДП для финансового планирования (см. таблицу 10* Приложения к главе 4). Поскольку в данном случае платный заемный капитал не привлекается, а дивиденды не выплачиваются, инвестиционный и финансовый ДП различаются лишь на величину поступлений за счет источников финансирования.

ДП для государства (см. таблицу 11* Приложения к главе 4) по рассмотренным выше причинам включает возросшие суммы выплачиваемых налогов в каждый период жизненного цикла проекта. Одновременно ДП для собственного капитала (см. таблицу 12* Приложения к главе 4) в части расходов полностью совпадает с инвестиционным ДП проекта (поскольку все инвестиции финансируются только за счет собственного капитала, а эксплуатационные расходы покрываются текущими доходами). Если дивиденды не выплачиваются, ДП для собственного капитала и инвестиционный ДП совпадают и в части доходов (поскольку все генерируемые проектом денежные средства принадлежат предприятию, осуществляющему проект, и могут рассматриваться его собственниками в качестве потенциального дохода, в частности, они могли бы целиком распределяться на дивиденды). Если дивиденды выплачиваются, то часть денежных средств уже не потенциально, а реально используется для выплаты дивидендов. В этом случае доходы в ДП для собственного капитала представлены двумя составляющими: дивиденды и сальдо ДП для финансового планирования. Однако последняя составляющая меньше соответствующего сальдо инвестиционного ДП на величину дивидендов (поскольку нет иных участников, кроме акционеров и государства, и нет иных причин для различия двух потоков). Таким образом, хотя формально, по составу показателей, доходы двух рассматриваемых потоков различаются, величины получаемых сальдо совпадают. Поэтому практически можно делать вывод о совпадении ДП для собственного капитала и инвестиционного ДП в случае финансирования проекта только за счет собственного капитала.

Взаимосвязь денежных потоков (см. таблицу 13* Приложения к главе 4) заметно упрощается в случае финансирования только за счет собственного капитала из-за сокращения числа участников проекта и отсутствия ДП для разных видов заемного капитала. Общий ДП определяется в данном случае в результате суммирования двух потоков: для акционеров и для государства, и по определению совпадает с инвестиционным ДП без учета государственного участия, или ДП без учета налогов в большинстве проектов.

На практике такое единое представление инвестиционных и финансовых потоков происходит при построении финансового плана предприятия, осуществляющего проект, когда суммируются все виды доходов и расходов по проекту, связанные с движением денежных средств, за единственным исключением – сальдо ДС показывается лишь один раз в качестве результата инвестиционного потока и не указывается в качестве направления распределения дохода для акционеров. Заметим, что ДП различных участников проекта представлены в финансовом плане с противоположным знаком по сравнению с ДП каждого участника, поскольку расходы инвесторов по финансированию представляют собой доходы для предприятия, осуществляющего проект, и наоборот, обслуживание долга и распределение дохода акционерам (потенциальное в форме увеличения накопленного сальдо ДС или реальное в форме дивидендов) представляют собой доходы для инвесторов и одновременно расходы для предприятия, осуществляющего проект.

Если налоги не выплачиваются, инвестиционный ДП полностью совпадает с ДП для единственного участника проекта – для собственного капитала. Если налоги выплачиваются, появляется два участника проекта, и общий ДП определяется суммированием ДП для собственного капитала и ДП для государства. Соотношение (10) иллюстрируется равенством величин инвестиционного ДП без налогов и общего ДП. Инвестиционный ДП с учетом налогов (обычно обозначаемый термином инвестиционный ДП) определяется как инвестиционный ДП без налогов за вычетом ДП для государства и при финансировании за счет собственного капитала совпадает с ДП для собственного капитала.

Фактор времени в большей степени сказывается на ЧДД для собственного капитала, поскольку более заметно обесцениваются доходы в конце проектного цикла в отличие от капитальных затрат в его начале. Государство же получает налоги достаточно равномерно со второго года осуществления проекта и не несет никаких затрат.

Дата добавления: 2015-09-07; просмотров: 1156;