Тема 6. Система банковского маркетинга

1. Элементы банковской системы маркетинга

2. Система маркетинговых исследований

3. Анализ рынка банковских услуг и продуктов

4. Прогнозирование рынка банковских услуг и продуктов

1. Элементы банковской системы маркетинга

Банк, как любой хозяйствующий субъект, функционирует в постоянно меняющихся условиях.

Совокупность отношений между различными субъектами экономики составляет среду маркетинга, определяющую характер его деятельности.

Процесс анализа среды маркетинга включает:

анализ микросреды;

анализ макросреды.

Микросреда

Микросреда банка состоит из взаимоотношений внутри самого банка, а также с поставщиками, посредниками, конкурентами, клиентами и контактными аудиториями.

Внутрибанковские отношения основаны на внутренней культуре, формальной и неформальной организационной структуре.

Отношения с поставщиками строятся на договорной основе, нерегулярность которых не должна сказываться на качестве взаимоотношений с ними. Целями этих взаимоотношений является снижение издержек, налаживание долгосрочных отношений, создание для поставщиков гарантированного рынка в ответ на гарантированную доставку ресурсов, необходимых банкам.

Для достижения этих целей необходима конкуренция между поставщиками и подрядчиками, сбалансированность этапов предоставления банковских услуг, проведение консультаций и других форм сотрудничества между ними.

Отношения с посредниками включают отношения с организациями, оказывающими маркетинговые услуги, и кредитно-финансовыми посредниками, осуществляющими страхование операций, предоставление кредитных ресурсов, операции с ценными бумагами. Посредники являются связующим звеном рынка, они появились с момента установления товарно-денежных отношений. Различают товарных и финансовых посредников, но в последнее время происходит совмещение этих видов деятельности. Выбор посредника зависит от методов реализации банковских услуг. Посредниками могут выступать физические и юридические лица: брокеры, дилеры, агенты, комиссионеры, консигнаторы.

Отношения с конкурентами строятся на основе их анализа и выработки тактики действий банка в отношении главных соперников, что порой бывает более эффективно, чем существенный рост в данном сегменте. Конкуренты– это физические и юридические лица, производящие товары (услуги)-аналоги и осуществляющие свою деятельность на том же рынке. Слово «конкуренты» происходит от латинского «concure», что означает «бежать к цели». Наличие конкуренции вызывает необходимость расширения спектра оказываемых услуг, регулирования цен, стимулирует переход к более эффективным способам предоставления услуг. Во всех странах с рыночной экономикой существует законодательство о поддержки конкуренции.

Отношения с клиентами, их развитие и взаимовыгодность во многом определяют успех деятельности банка и строятся на принципах, определяющихся предпочтениями банка в обслуживании тех или иных клиентов.

Клиенты обычно делятся:

на розничных (частные лица, некоторые представители малого бизнеса);

на оптовых (организации).

Отношения с контактными аудиториями – это отношения с любыми индивидами, проявляющими реальный и потенциальный интерес к банку-производителю, оказывающими влияние на его деловую активность. Выделяют пять основных контактных аудиторий:

другие финансово-кредитные организации;

средства массовой информации;

государственные учреждения;

общественность;

собственные служащие банка.

Характер отношений банка с контактными аудиториями определяется организационной культурой и не отличается от подобных отношений в других сферах деятельности.

Макросреда

Понятие макросреды банка слагается из широкой гаммы отношений организации с силами, составляющими внешнюю среду, оказывающую соответствующее влияние на деятельность банка.

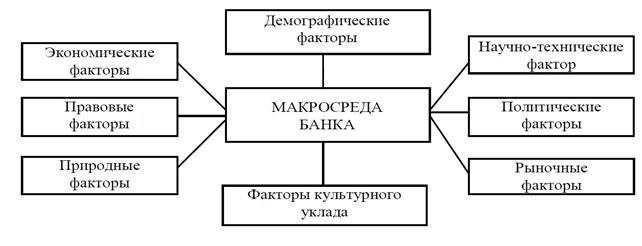

Масштабность рассматриваемой макросреды обеспечивается за счет учета действия основных факторов (рис. 5).

м

Отношения, складывающиеся между субъектами среды и банком, разнообразны, и по характеру влияния на них со стороны банка они могут быть контролируемыми и неконтролируемыми. Например, банк не может напрямую контролировать конкурентов, государство и т.п. Поэтому задача руководства банка заключается в снижении до минимума неконтролируемых факторов среды и выявлении возможностей опосредованного влияния на них.

2. Система маркетинговых исследований

Окружающая кредитную организацию маркетинговая среда - это «совокупность субъектов и сил (факторов), активно действующих и влияющих на конъюнктуру рынка и эффективность деятельности субъектов маркетинга»

Все эти факторы (силы) требуется тщательно анализировать при оценке рыночной ситуации, при SWOT-анализе и т.д.

Окружающая маркетинговая среда в свою очередь подразделяется на внешнюю и внутреннюю, а внешняя на макро- и микросреды (рис.4).

Рис.4. Структура внешней маркетинговой среды финансово-кредитного учреждения

Макросреда является общей для всех субъектов маркетинга и включает факторы, которые не замыкаются на одно или несколько юридических или физических лиц, а обладают глобальным, обще-рыночным действием. Это политические, экономические, правовые, природные, демографические, национальные, социально-культурные, морально-этические, научно-технические факторы, на которые субъекты рынка не могут воздействовать, но влияние которых должны учитывать в своей деятельности. Современные условия характеризуются чрезвычайной подвижностью перечисленных факторов, в связи с чем компании вынуждены проводить гибкую маркетинговую политику, адаптируясь к часто меняющимся условиям макросреды. Факторы (силы) макросреды оказывают сильное влияние на конъюнктуру рынка компании, поэтому их требуется тщательно анализировать.

Микросреда представлена силами (конкретными организациями и лицами), имеющими непосредственное отношение к данному субъекту маркетинга и его возможностям. Субъект маркетинга способен контролировать и регулировать свои отношения с этими факторами, к которым Ф. Котлер относит саму компанию (в нашем случае банк), посредников, поставщиков, конкурентов, целевых потребителей (клиентов) и контактные аудитории. Стрелка между компанией и конкурентами не обозначена - в рамках цивилизованного рынка процесс конкуренции не является прямым столкновением конкурентов. Конкуренция может протекать не только в отношении потребителей (конкуренция за спрос), но и в отношении ресурсов (конкуренция за ресурсы). Отношения с каждой из этих групп строятся на принципах, которые во многом определяются акцентами банка в обслуживании тех или иных клиентов.

3. Анализ рынка банковских услуг и продуктов

С точки зрения маркетинга под рынком понимается совокупность существующих и потенциальных продавцов покупателей, испытывающих потребность в определенных товарах и имеющих возможность ее удовлетворить.

Различают оптовый и розничный рынок банковских услуг. Оптовый рынок – рынок крупных предприятий и организаций, розничный – физических лиц и субъектов малого предпринимательства.

В основе дифференциации оптового и розничного рынка лежит объем величины торгового или индивидуального оборота клиента, отсюда и потенциальные услуги: для мелких фирм и физических лиц - предлагается например персональное финансовое обслуживание, специальные стартовые кредиты, расчетно-кассовое обслуживание. Средние фирмы - предлагаются платежные операции, пластиковые карты для работников фирмы, лизинговые и факторинговые операции, среднесрочные и долгосрочные кредиты для пополнения основного и оборотного капитала. Крупные фирмы - операции по выплате заработной платы, консультации по вопросам бизнеса, услуги по экспорту и импорту, долгосрочное кредитование. В деятельности предприятий также бывают переломные точки, в этих случаях могут быть предложены соответствующие банковские продукты. При организации новой фирмы может быть дан стартовый кредит, при увеличении объемов производства - финансирование инвестиций и т.д. С началом экспортных операций целесообразно предложить консультирование по вопросам внешнеэкономической деятельности, экспортные кредиты, переводы, аккредитивы и т.д.

Концепция пяти сил конкуренции

Классическим подходом к анализу отрасли является разработанная Портером концепция пяти сил конкуренции:

соперничество между имеющимися конкурентами (the intensity of intra-firm rivalry);

влияние покупателей, или их способность торговаться (the bargaining power of buyers);

влияние поставщиков, или их способность торговаться (the bargaining power of suppliers);

угроза со стороны новых конкурентов (the threat of new entrants);

угроза со стороны товаров-субститутов (the threat of substitute products or services).

Значение каждой из пяти сил меняется в зависимости от отрасли и предопределяет прибыльность отраслей за счет того, что пять сил конкуренции влияют на цены, расходы и на размеры капиталовложений, необходимые для того, чтобы успешно конкурировать в этой отрасли.

Первая сила конкуренции – соперничество между имеющимися конкурентами. Если его интенсивность высока, это понижает уровень цен (косвенно– через увеличение предложения, а также непосредственно– через «войну цен») и отраслевую рентабельность. Интенсивность конкуренции может варьироваться от вежливых джентльменских форм до самых жестких приемов.

Характер и интенсивность существующей конкуренции определяются следующими факторами:

1. Число конкурентов. Чем больше число конкурентов, тем выше интенсивность конкуренции. Наибольшее число участников банковской конкуренции в нашей стране наблюдается в таких отраслях, как сберегательное дело, инвестиционное посредничество, расчетно-кассовое обслуживание, валютное обслуживание, агентское обслуживание. Наименьшим числом конкурентов характеризуются кредитование (особенно косвенное), доверительное управление, консультационное и информационное обслуживание, хранение, охрана и транспортировка ценностей.

2. Соотношение сил конкурентов. Чем более ровный по силам состав конкурентов наблюдается в отдельной отрасли, тем больше будет интенсивность конкуренции между ними. В случае значительного неравенства сил, напротив, интенсивность конкуренции незначительна.

3. Темпы роста отрасли. При быстром росте отрасли спрос постоянно опережает предложение, что дает возможность организациям получать прибыль, не ущемляя интересы конкурентов. При замедлении роста или спаде производства конкуренция усиливается.

4. Степень дифференциации предлагаемых услуг. Дифференциация– это индивидуализация продуктов и услуг, придание им характеристик, отличающих их от аналогичных продуктов и услуг других организаций. Чем меньше услуги конкурентов отличаются друг от друга, тем больше интенсивность конкуренции. Высокая степень дифференциации ставит конкурентов в«неравное положение», т.е. действует аналогично фактору неравенства сил конкурентов.

5. Уровень издержек конверсии. Издержки конверсии– это затраты производителей, связанные с изменениями ассортимента выпускаемой продукции и целевой группы потребителей. Сюда входят расходы на переподготовку сотрудников, новое оборудование, его испытания и освоение, издержки по дизайну продукта, психические издержки в связи с разрывом сложившихся деловых отношений с прежними поставщиками и потребителями.

Низкие издержки конверсии позволяют организациям «уходить» от конкуренции, быстро перестраивая свое производство и тем самым ослабляя накал конкурентной борьбы.

Чем эти издержки больше, тем выше интенсивность конкуренции в отрасли.

6. Степень доступности рыночной информации для производителей. Чем доступнее информация, тем более интенсивное соперничество возникает между действующими конкурентами.

В большинстве отраслей российского банковского рынка информация является в настоящий момент сколь важным, столь и весьма труднодоступным экономическим ресурсом (наиболее ярко это проявляется в такой ключевой отрасли, как кредитование). Это один из наиболее существенных факторов, ослабляющих банковскую конкуренцию в России, но быстрое развитие рыночных процессов позволяет прогнозировать повышение доступности банковской информации в недалеком будущем.

7. Стратегическая значимость отрасли. Чем сильнее стратегические интересы конкурентов в той или иной отрасли, тем больше интенсивность конкуренции. Стратегическая значимость отдельных отраслей варьируется в соответствии с фазами жизненного цикла различных видов услуг. Банковское дело является одной из наиболее стратегически значимых сфер экономики, что ведет к высокой потенциальной интенсивности конкуренции.

8. Высота выходных барьеров. Выходные барьеры– это препятствия для попыток организаций, действующих на рынке, уйти с него. Чем сложнее выход из отрасли, тем интенсивнее будет конкуренция внутри нее. Они имеют не только экономический, но и социально-политический, и даже эмоциональный характер.

В качестве выходных барьеров в производственных отраслях могут выступать: необходимость списания крупных инвестиций, большие затраты по ликвидации или конверсии производства, нежелание утратить сложившийся имидж, честолюбие менеджеров, противодействие правительства, противодействие профсоюзов, протесты поставщиков, клиентов, дилеров и др.

Практика показывает, что добровольно банковское дело практически никто не покидает. Это говорит о довольно значительной высоте выходных барьеров из банковских отраслей.

Факторы, определяющие интенсивность конкуренции в банковских отраслях, наиболее сильно действуют в таких отраслях, как сберегательное дело, инвестиционное посредничество расчетно-кассовое обслуживание, выпуск и обслуживание банковских карт, валютное и агентское обслуживание.

Наименее сильно их действие выражено в кредитовании и косвенном кредитовании.

Вторая сила конкуренции – влияние покупателей, их чувствительность к цене и способность торговаться. Потребители вступают в своеобразную конкуренцию с предприятиями отрасли, стремясь снизить цены, приобрести товары более высокого качества и тем самым сталкивая конкурентов друг с другом. Все это отражается на прибыли и привлекательности отрасли.

Влияние потребителей определяют следующие факторы:

1. Соотношение объема предложения и объема спроса. При дефиците услуг определенного вида влияние потребителей невелико, при товарном избытке– может быть достаточно большим.

2. Наличие товаров-субститутов. Чем больше заменяемость различных товаров, тем больше возможностей выбора оказывается у потребителей и тем значительнее их влияние на рыночные условия.

Взаимозаменяемыми являются в основном продукты разных банковских отраслей. Например, заменителем внесения денежных средств на срочный вклад может быть отдача банку поручения вложить их в ценные бумаги или драгоценные металлы в виде монет или слитков и т.п. Но по отношению к банковскому делу в целом эта заменяемость является внутренней, так как в большинстве случаев предложение услуг-заменителей сосредоточивается«в одних руках».

3. Способность потребителя обойтись без продукции отрасли. Чем эта способность больше, тем больше влияние, которым обладают потребители. Вероятность отказа потребителей от приобретения целого ряда услуг значительна. Коммерческим банкам и другим институтам банковского рынка еще предстоит сформировать спрос на них. В то же время от таких ключевых услуг, как кредитование и расчетно-кассовое обслуживание, клиенты отказаться не в состоянии.

Учитывая, что банковские услуги не имеют конкуренто-способных заменителей, возможность отказа потребителей от банковских услуг невелика, и это повышает привлекательность банковской сферы для предпринимательства.

4. Способность потребителей проникнуть в отрасль путем вертикальной интеграции. Если потребители банковских услуг способны«перейти на самообеспечение», они обладают значительным влиянием. Чем меньше эта их способность, тем меньше и влияние.

Анализ показывает, что частные лица практически не обладают способностью вертикальной интеграции в банковские отрасли. Предприятия же способны проникать в отдельные банковские отрасли, но охватить весь комплекс банковских услуг потребители не в состоянии.

5. Соотношение издержек конверсии потребителей и производителей. Издержки конверсии потребителей представляют их затраты, связанные со сменой поставщика. Влияние потребителей будет значительным в том случае, если разрыв их отношений с поставщиками будет сказываться на них меньше, чем на поставщиках.

6. Доля цены в бюджете потребителя. Чем выше доля расходов на данный товар в бюджете потребителя, тем выше его чувствительность к цене товара, а значит, и его влияние на рынок. Если потребитель расходует на данный товар незначительную часть своего бюджета, ему не нужно изменять свои привычки и пристрастия при изменении цен.

7. Зависимость качества собственной продукции или услуг потребителей от продукции отрасли. В случае большой зависимости потребители оказываются в неравном положении с предприятиями отрасли (в данном случае– с финансовыми институтами) и не могут оказать существенного влияния на рыночные условия. Чем меньше эта зависимость, тем больше влияние потребителей.

8. Соотношение степени концентрации потребителей и производителей. Если потребители обладают значительными капиталами и организованы (например, объединены в отраслевой союз или союз потребителей), а предприниматели отрасли обладают небольшими капиталами и разрознены, то влияние потребителей большое, и наоборот.

9. Степень дифференциации предлагаемых услуг. Низкая степень дифференциации препятствует формированию потребительских предпочтений и тем самым– квазимонопольного положения продавцов дифференцированных услуг. А это, в свою очередь, усиливает влияние потребителей.

10. Уровень информированности потребителей. Чем лучше информированы потребители об услугах конкурентов, тем более чувствительно они относятся к ценам и качеству обслу-живания.

Третья сила конкуренции– влияние поставщиков. Они могут оказать давление путем поднятия цены или снижения качества товаров и услуг. Условия, которые делают поставщиков сильными, сходны с теми, которые придают силу группам покупателей. Система банковских производственных ресурсов включает: финансовые, трудовые, информационные, технологические и материальные ресурсы. Рассмотрим особенности выделенных групп ресурсов и состав их поставщиков.

Наиболее значимой группой банковских факторов производства являются финансовые ресурсы. По поводу того, следует ли считать фактором производства банковских услуг деньги, нет единой точки зрения. Известно, что любой ресурс потребляется в процессе производства, его количественные и качественные характеристики меняются(убывают). Однако при оказании банковских услуг количество денег не уменьшается, а потребляется ограниченная во времени возможность их использования. Следовательно, потребляются не платежные средства как воплощенный капитал, а кроющиеся в них возможности использования.

Поставщиками финансовых ресурсов могут быть различные юридические и физические лица, являющиеся клиентами банка по сберегательным, инвестиционным и расчетно-кассовым услугам, а также центральный банк и другие кредитные организации.

Четвертая сила конкуренции– угроза со стороны новых конкурентов. Факторы, определяющие угрозу со стороны новых конкурентов:

1. Наличие и высота входных барьеров включают препятствия для проникновения на отраслевой рынок новых конкурентов.

Важной особенностью входных барьеров в банковских отраслях является отсутствие патентной защиты нововведений. В связи с этим любая финансовая инновация, любая новая банковская услуга, внедренная одним кредитным институтом, может быть в течение короткого времени воспроизведена его конкурентами. Это усиливает интенсивность конкуренции.

Для банков в настоящее время не существует препятствий по сбыту услуг, т.к. их производство и сбыт совпадают во времени и организованы в помещении банковского отделения. Наиболее существенными банковскими входными барьерами являются: ограниченность доступа к источникам кредитных ресурсов; потребность в значительном капитале; дифференциация банковского продукта; издержки конверсии потребителей; лицензионные ограничения; экономия на масштабах производства.

2. Ожидаемая реакция действующих организаций на вновь входящих в отрасль. Готовность организации к преодолению перечисленных выше барьеров и присоединению к рынку может поколебаться, из-за реакции действующих конкурентов. Конкуренты могут позволить «новичку» получить свою долю на рынке или будут бороться до последнего, используя разные методы конкуренции.

Отечественные банки обычно не проявляют агрессивности в конкурентной борьбе с«новичками». Спрос на банковские услуги достаточно велик, а выходные барьеры относительно низки. Поэтому угроза появления новых конкурентов на банковском рынке значительна, процесс создания новых банков будет продолжаться. Доступ к финансовым ресурсам для«новичков» становится все сложнее, т.к. наиболее выгодная клиентура «поделена» между существующими конкурентами.

Пятая сила конкуренции– угроза со стороны товаров-субститутов. Появление товаров и услуг-заменителей ограничивает возможность получения прибыли в отрасли.

К внешним (небанковских) заменителям банковских услуг относятся товарный кредит и бюджетный кредит. Угрозу со стороны товаров-субститутов определяют следующие факторы:

1. Соотношение потребительского эффекта товаров-субститутов и заменяемых товаров. Если первый больше второго, то угроза со стороны товаров-субститутов значительна. В банковском деле потребительский эффект заменяющих и заменяемых услуг идентичен, т.к. эффективность кредита определяется не его источником, а характером его использования.

2. Уровень издержек конверсии потребителей. Чем ниже издержки конверсии, тем больше вероятность переключения потребителей на субституты. Переключение потребителей дифференциация банковского продукта; издержки конверсии потребителей; лицензионные ограничения; экономия на масштабах производства.

2. Ожидаемая реакция действующих организаций на вновь входящих в отрасль. Готовность организации к преодолению перечисленных выше барьеров и присоединению к рынку может поколебаться, из-за реакции действующих конкурентов. Конкуренты могут позволить«новичку» получить свою долю на рынке или будут бороться до последнего, используя разные методы конкуренции.

Отечественные банки обычно не проявляют агрессивности в конкурентной борьбе с «новичками». Спрос на банковские услуги достаточно велик, а выходные барьеры относительно низки. Поэтому угроза появления новых конкурентов на банковском рынке значительна, процесс создания новых банков будет продолжаться. Доступ к финансовым ресурсам для «новичков» становится все сложнее, т.к. наиболее выгодная клиентура «поделена» между существующими конкурентами.

Конкурентная позиция банка

Наряду с анализом банковских отраслей маркетинговое исследование банковского рынка обязательно должно включать и анализ конкурентной позиции банка в каждой из этих отраслей.

Конкурентная позиция – это положение, которое организация занимает в своей отрасли в соответствии с результатами своей деятельности и со своими преимуществами и недостатками по сравнению с другими. К основным характеристикам конкурентной позиции банков относятся:

абсолютная и относительная доля на рынке;

конкурентоспособность организации.

Важнейшей количественной характеристикой конкурентной позиции является доля на рынке, но этого показателя бывает недостаточно при определении устойчивости позиции банка.

Конкурентоспособность банковского продукта– это совокупность его качественных и стоимостных характеристик, обеспечивающая удовлетворение конкретной потребности покупателя.

Конкурентоспособность продукции К в общем виде определяется отношением полезного эффекта (Эп) к цене потребления (Цп):

Дата добавления: 2015-09-11; просмотров: 3273;