Оценка финансовой состоятельности инвестиционного проекта

Обеспеченность проекта финансовыми ресурсами в процессе его осуществления имеет исключительное значение. Оценка финансовой состоятельности инвестиционного проекта основывается на трех формах финансовой отчетности, называемых базовыми формами финансовой оценки: отчет о прибыли, отчет о движении денежных средств и балансовый отчет. Основное отличие базовых форм финансовой оценки от существующих форм финансовой (бухгалтерской) отчетности в том, что они представляют будущее прогнозируемое состояние предприятия (инвестиционного проекта).

Все три формы основываются на одних и тех же исходных данных и должны корреспондироваться друг с другом. Каждая из форм

представляет информацию в законченном виде, но со своей, отличной от других, точкой зрения.

Для акционеров будущего предприятия наибольший интерес представляет отчет о прибыли, тогда как для кредиторов более важными будут отчет о движении денежных средств и балансовый отчет.

Отчет о прибыли.Назначение этой формы — иллюстрация соотношения доходов, получаемых в определенный промежуток времени с расходами (табл. 10.1). Отчет о прибыли необходим для

Таблица 10.1 Отчет о прибыли

| Показатели | Обозна- | Интервал планирования | |||

| чение | |||||

| Выручка от реализации | Вр | — | 500,0 | 1000,0 | 2000,0 |

| продукции | |||||

| Общие эксплуатационные | — | 335,0 | 470,0 | 790,0 | |

| затраты: | |||||

| амортизационные | Зам | — | 50,0 | 50,0 | 50,0 |

| условно-переменные | Зпер | — | 160,0 | 320,0 | 640,0 |

| прочие | Зпр | — | 125,0 | 100,0 | 100,0 |

| Балансовая прибыль | Пб | — | 165,0 | 530,0 | 1210,0 |

| Льготы по налогу на | Пл | _ | — | 265,0 | 324,8 |

| прибыль* | |||||

| Налогооблагаемая | Пнал | — | 165,0 | 265,0 | 885,2 |

| прибыль | |||||

| Налог на прибыль | Н | — | 57,8 | 92,8 | 309,8 |

| Чистая прибыль | Пч | — | 107,2 | 437,2 | 900,2 |

| Проценты за кредит | Кпроц | — | 48,0 | 51,2 | 27,8 |

| Дивиденды | Д | — | — | — | 100,0 |

| Нераспределенная чистая | Пнер | — | 59,2 | 386,0 | 772,4 |

| прибыль | |||||

| То же нарастающим итогам | ∑Пнер | 59,2 | 445,2 | 1217,6 | |

При исчислении налога на прибыль, облагаемая прибыль уменьшается на суммы, направленные на финансирование капиталовложений, погашение кредитов банка, полученных и использованных на эти цели. Эта льгота предоставляется при условии полного использования организациями сумм начисленного износа (амортизации). Общая сумма льгот не должна снижать налог на прибыль более чем на 50 %.

При исчислении налога на прибыль, облагаемая прибыль уменьшается на суммы, направленные на финансирование капиталовложений, погашение кредитов банка, полученных и использованных на эти цели. Эта льгота предоставляется при условии полного использования организациями сумм начисленного износа (амортизации). Общая сумма льгот не должна снижать налог на прибыль более чем на 50 %.

определения эффективности текущей хозяйственной деятельности. Анализ соотношения доходов с расходами позволяет оценить резервы увеличения собственного капитала. Еще одна функция этой формы — расчет величин налоговых выплат и дивидендов.

определения эффективности текущей хозяйственной деятельности. Анализ соотношения доходов с расходами позволяет оценить резервы увеличения собственного капитала. Еще одна функция этой формы — расчет величин налоговых выплат и дивидендов.

Выручка от реализации продукции — это цена всего объема продукции, реализованной за определенный промежуток времени (без налогов на добавленную стоимость, акцизов и таможенных сборов).

Общие эксплуатационные затраты (себестоимость всего объема продукции) — издержки, связанные непосредственно с производством реализованной продукции; регламентируются соответствующим законодательством и нормативными актами.

Балансовая прибыль представляет собой величину прибыли до ее налогообложения. В зависимости от законодательства налогооблагаемая прибыль может быть уменьшена на величину льгот по прибыли.

Налог на прибыль рассчитывается с учетом системы льгот (например, на реинвестирование прибыли). В некоторых случаях часть прибыли может направляться на создание резервов или фондов специального назначения.

Величина дивидендов определяется условиями эмиссии акций предприятия. Акции делятся обычно на два типа: обыкновенные и привилегированные. Основное отличие между ними в соотношении права и ответственности: обыкновенные акции имеют право голоса, а привилегированные — нет. Зато держателям последних гарантируется выплата дивидендов (как правило, по фиксированной ставке), а держателям простых акций дивиденды начисляются в случае решения правления (или собрания акционеров) при условии наличия прибыли.

Чистая прибыль за вычетом дивидендов и расходов по обслуживанию внешней задолженности представляет собой нераспределенную прибыль, которая может формировать так называемый «дополнительный» капитал проекта (в отличие от «основного», т.е. оплаченного акционерного капитала).

На основе этой формы выполняется анализ прибыльности проекта с использованием различных коэффициентов, которые будут рассмотрены ниже.

Отчет о движении денежных средств(отчет о формировании и использовании источников финансирования). Этот отчет является важнейшей формой оценки инвестиционного проекта. Необходимость его подготовки обусловлена тем, что понятия «доходы» и«расходы», используемые в отчете о прибыли, не отображают напрямую действительного движения денежных средств: затраты на реализованную продукцию не всегда относятся к тому же временному интервалу, в котором она была отпущена потребителю. Кроме того, в отчете о прибыли отсутствует информация о других направлениях деятельности предприятия, кроме производствен-

ной (хозяйственной). Отчет о движении денежных средств представляет информацию, характеризующую операции, связанные, во-первых, с образованием источников финансовых ресурсов, а во-вторых, с использованием этих ресурсов

Таблица 10.2 Отчет о движении денежных средств

| Показатели | Обозначение | Интервал планирования | |||

| Увеличение собственного капитала (акционерный капитал) | Ка | 400,0 | |||

| Увеличение долгосрочной задолженности (заемный капитал) | Кз | 600,0 | 40,0 | ||

| Увеличение текущих пассивов (подлежащие оплате счета) | Кт.п | 30,0 | 30,0 | 60,0 | |

| Выручка от реализации продукции | Вр | — | 500,0 | 1000,0 | 2000,0 |

| Доходы (прибыль) от прочей реализации | Пп.р. | — | — | — | — |

| Итого приток наличности | — | 1000,0 | 570,0 | 1030,0 | 2060,0 |

| Увеличение постоянных иставов (капиталовложения) | Кп | 1000,0 | |||

| Увеличение минимально необходимых текущих активов | Кт.а.м | 179,0 | 122,0 | 254,2 | |

| Эксплуатационные затраты (без амортизации) | 3' | — | 285,0 | 420,0 | 740,0 |

| Выплаты процентов | Кпроц | — | 48,0 | 51,2 | 27,8 |

| Выплаты по кредитам | Ккр | — | — | 293,0 | 347,0 |

| Налоги | н | — | 57,8 | 92,8 | 309,8 |

| Дивиденды | д | — | — | — | 100,0 |

| Итого отток наличности | — | 569,8 | 979,0 | 1778,8 | |

| Денежная наличность | Кнал | — | 0,2 | 51,0 | 281,2 |

| Нарастающим итогом | ∑Кнал | — | 0,2 | 51,2 | 332,4 |

В качестве источников средств в проекте выступают:

В качестве источников средств в проекте выступают:

увеличение собственного (акционерного) капитала (за счет эмиссии новых акций);

увеличение задолженности (получение новых займов, кредитов);

увеличение текущих (краткосрочных) пассивов (подлежащих оплате счетов);

выручка от реализации продукции;

прочие доходы (например, при ликвидации основных фондов — продаже), причем в случае выкупа акций или убытков от прочей реализации (списании несамортизированных основных фондов) в соответствующих позициях могут появиться отрицательные цифры.

К основным направлениям использования денежных средств

относятся:

инвестиции в постоянные активы (капиталовложения); пополнение оборотного капитала (увеличение текущих активов);

издержки, связанные с производственной деятельностью; обслуживание внешней задолженности — уплата процентов и погашение основного долга (кредита);

расчеты с бюджетом (налоговые платежи); выплата дивидендов на акции.

Важным моментом является то, что в качестве оттока средств при подготовке данной формы выступают эксплуатационные затраты без отчислений на амортизацию (реновацию). Амортизационные отчисления, являясь одной из статей затрат, не означают в действительности уменьшения денежных средств проекта. Напротив, накопленный износ постоянных активов — это один из источников финансирования развития проекта. Отсюда следует один из простейших способов оценки объема свободных денежных средств, которым располагает проект: он равен сумме чистой прибыли и амортизационных отчислений за установленный промежуток времени.

При составлении таблицы движения потоков наличности обязательным условием является неотрицательное сальдо баланса денежной наличности, т. е. ни в одном году расчетного периода не должно быть превышения оттока над притоком. В противном случае принимаются меры по изысканию дополнительных источников финансирования, например краткосрочного кредита.

Балансовый отчет.Эта форма представляет собой традиционный бухгалтерский баланс. Для удобства анализа, а также в силу отсутствия необходимости и возможности большей степени подробности в проектной практике используется баланс в агрегати-рованной (укрупненной) форме. Назначение данной формы финансовой оценки инвестиционного проекта заключается в иллюстрации динамики изменения структуры имущества проекта (активов) и источников его финансирования (пассивов). При

Таблица 10.3 Балансовый отчет

| Показатели | Обозна- | Интервал планирования | |||

| чение | |||||

| Актив | |||||

| Постоянные активы: | |||||

| балансовая стоимость | Сб | 1000,0 | 1000,0 | 1000,0 | 1000,0 |

| начисленная амортизация | А | — | 50,0 | 100,0 | 150,0 |

| остаточная стоимость | Сост | 1000,0 | 950,0 | 900,0 | 850,0 |

| Текущие активы: | |||||

| запасы товарно-материаль- | Кзап | __ | 30,0 | 60,0 | 120,0 |

| ных ценностей | |||||

| незавершенное производство | Кнез | — | 12,4 | 24,9 | 49,8 |

| расходы будущих периодов | Кб.п | — | — | __ | __ |

| готовая продукция | Кгот | — | 57,0 | 84,0 | 148,0 |

| прочие запасы и затраты | Кпр.з | — | — | __ | __ |

| дебиторская задолженность | Кдеб | — | 65,5 | 114,8 | 222,0 |

| краткосрочные финансовые | Кц.б | __ | _ | ||

| вложения (ценные бумаги) | |||||

| денежные средства | — | 14,3 | 68,5 | 347,8 | |

| Итого текущих активов | Кт.а | — | 179,2 | 352,2 | 887,6 |

| Убытки | Куб | __ | __ | _ | |

| Балан с(итого активов) | С | 1000,0 | 1129,2 | 1252,2 | 1737,6 |

| Пассив | |||||

| Источники собственных | |||||

| средств: | |||||

| акционерный капитал | Ка | 400,0 | 400,0 | 400,0 | 400,0 |

| нераспределенная прибыль | Пнер | 0,0 | 59,2 | 445,2 | 1217,6 |

| Итого собственных средств | Кс | 400,0 | 459,2 | 845,2 | 1617,6 |

| Долгосрочный заемный | К3 | 600,0 | 640,0 | 347,0 | |

| кал и тал | |||||

| Текущие (краткосрочные) | |||||

| массивы: | |||||

| краткосрочная задолженность | Ккр.з | __ | __ | __ | _ |

| кредиторская задол- | Ккр | __ | 30,0 | 60,0 | 120,0 |

| женность (счета к оплате) | |||||

| авансы полученные | Кав | — | __ | __ | __ |

| прочие текущие пассивы | Кпр.т.п. | __ | __ | _ | |

| Итого текущих пассивов | Кт.п. | — | 30,0 | 60,0 | 120,0 |

| Баланс (итого пассивов) | С | 1000,0 | 1129,2 | 1252,2 | 1737,6 |

этом появляется возможность расчета общепринятых показателей, характеризующих финансовое состояние проекта, например коэффициентов ликвидности, оборачиваемости, платежеспособности и т.д.

этом появляется возможность расчета общепринятых показателей, характеризующих финансовое состояние проекта, например коэффициентов ликвидности, оборачиваемости, платежеспособности и т.д.

К постоянным активам (постоянному капиталу) относятся основные фонды и нематериальные активы, тогда как к краткосрочным или текущим активам — оборотные средства. Источники финансирования постоянного капитала (долгосрочных инвестиций) подразделяются на собственные и заемные. Собственные источники финансирования чаще всего представлены акционерным капиталом, который делится на основной и дополнительный капитал, представляющий собой накопленную нераспределенную прибыль. Заемные источники — это долгосрочные кредиты банков, займы. Текущие пассивы соответствуют краткосрочным пассивам или обязательствам, куда относятся и краткосрочные займы.

Чистый оборотный капитал представляет собой разность между текущими активами и текущими пассивами. В то же время разность между нормируемыми текущими активами и нормируемыми текущими пассивами представляет собой минимальную потребность в оборотном капитале или нормируемый оборотный капитал.

Коэффициенты финансовой оценки проекта.В процессе своего осуществления инвестиционный проект должен обеспечивать достижение двух главных целей бизнеса: получение приемлемой прибыли на вложенный капитал и поддержание устойчивого финансового состояния. Анализ этого может быть выполнен с помощью коэффициентов финансовой оценки. Ценность использования финансовых коэффициентов для оценки инвестиционных проектов заключается в применении системы стандартизированных критериев, которые могут выступать в качестве целевых функций при выборе оптимального сочетания исходных параметров.

Коэффициенты могут быть разбиты на четыре основные категории: показатели рентабельности, оценки использования инвестиций, оценки финансового положения, привлечения заемных средств (табл. 10.4).

Коэффициент рентабельности активов показывает, каким является уровень отдачи общих инвестиций в проект за установленный промежуток времени. Второй показатель — рентабельность постоянного или инвестированного капитала аналогичен первому, только из знаменателя исключены текущие активы, для того чтобы сгладить колебания, связанные с изменениями в текущей хозяйственной деятельности. Показатель рентабельности акционерного капитала представляет наибольший интерес для владельцев (акционеров) проектируемого предприятия. Рентабельность продаж показывает долю прибыли в общей выручке. Однако трактовать данный показатель как критерий успешности было бы не-

Таблица 10.4 Коэффициенты финансовой оценки

| Расчетная | Интервал | |||

| Показатели | Обозна- | формула | планирования | |

| чение | ||||

| Показатели рентабель- | ||||

| ности: | ||||

| рентабельность активов | Rc | пч/с | 0,367 | 0,602 |

| рентабельность капиталовложений | Rк | пч/сб | 0,437 | 0,900 |

| рентабельность акцио- | Ra | пч/ка | 1,093 | 2,250 |

| нерного капитала | ||||

| рентабельность продаж | Rпр | пч/вр | 0,437 | 0,450 |

| стоимость (себестои- | S | з/вр | 0,470 | 0,395 |

| мость) продаж | ||||

| Оценка использования | ||||

| инвестиций: | ||||

| оборачиваемость активов | ns | Вр/С | 0,840 | 1,338 |

| оборачиваемость капи- | nф | вР/с6 | 1,000 | 2,000 |

| таловложений (показатель | ||||

| фондоотдачи) | ||||

| оборачиваемость | nф.а.к | вР/ка | 2,500 | 5,000 |

| акционерного капитала | ||||

| i оборачиваемость чистого | nоб | Вр/(Кта - Ктп) | 4,531 | 3,774 |

| оборотного капитала | ||||

| Оценка финансового | ||||

| положения: | ||||

| коэффициент общей | Kо.л | К т. а/К-т. п | 5,870 | 7,397 |

| ликвидности | ||||

| коэффициент мгновен- | Kм.л | (Кден + Кцц б)/Ктп | 1,142 | 2,898 |

| ной ликвидности | ||||

| коэффициент покрытия | Kпок | (К,зк+Кт.п)/С | 0,342 | 0,080 |

| i платежеспособности) | ||||

| Привлечение заемного | ||||

| капитала: | ||||

| коэффициент автономии | Kaв | кс/с | 0,675 | 0,931 |

| коэффициент соотно- | Кз | Кз/кс | 0,411 | 0,000 |

| шения заемных и собст- | ||||

| венныхсредств |

жрно,так как при его расчете не учитываются капитальные вложения.Этот показатель дополняется оценкой отношения полной

себестоимости к величине выручки от реализации, которая может использоваться при анализе затратной политики.

себестоимости к величине выручки от реализации, которая может использоваться при анализе затратной политики.

Вторая группа финансовых коэффициентов — показатели использования инвестированного капитала, называемые иногда коэффициентами трансформации. Из расчетных формул можно вывести, что рентабельность общих активов равна произведению рентабельности продаж на оборачиваемость общих активов. Указанное соотношение подсказывает два основных пути повышения рентабельности активов: повышение рентабельности продаж, увеличение оборачиваемости капитала. Это может быть достигнуто за счет увеличения объема реализации при неизменной стоимости активов или, напротив, за счет снижения объема инвестиций, необходимых для поддержания заданного уровня реализации.

Группа показателей оборачиваемости может использоваться для определения скорости движения денежных средств по различным текущим счетам действующего предприятия (запасы материалов, незавершенное производство и т.д.).

В силу специфики подготовки исходных данных для оценки инвестиционного проекта подобная информация не будет иметь какой-либо особой ценности. Определенный интерес вызывают коэффициенты оборачиваемости оборотного капитала и фондоотдачи. Эти показатели характеризуют эффективность использования постоянного и оборотного капитала.

Показатели первых двух групп отображают успешность предполагаемой производственной и маркетинговой политики.

Третья группа включает в себя индикаторы устойчивости финансового состояния предприятия и его кредитоспособности: показатели ликвидности и платежеспособности. Критерием ликвидности является способность предприятия (проекта) покрывать текущие обязательства. Для измерения этой способности используются два показателя: коэффициент общей ликвидности и показатель мгновенной ликвидности.

Коэффициент общей ликвидности представляет собой отношение текущих активов к текущим пассивам, уровень которого рекомендуется поддерживать не ниже 2.

Коэффициент мгновенной (абсолютной) ликвидности — это отношение высоко ликвидных активов (денежных средств и рыночных ценных бумаг) к краткосрочным обязательствам (текущим пассивам). Допустимым признается его значение в пределах от 0,5 до 1,2. Смысл данного показателя заключается в оценке возможности проекта в сжатые сроки погасить имеющиеся текущие обязательства. Этот коэффициент является одним из наиболее распространенных критериев надежности предприятия с точки зрения оплаты поставок и краткосрочных банковских кредитов.

Коэффициенты оценки платежеспособности относятся к показателям, характеризующим финансовый риск. Под платежеспо-

собностью при этом понимается степень покрытия имеющихся внешних обязательств имуществом (активами) проекта. Коэффициент общей платежеспособности (коэффициент общего покрытия) рассчитывается как отношение всей суммы задолженности к общим активам.

Выбор оптимального сочетания акционерного и заемного капитала представляют собой выбор между относительно более низкой стоимостью кредитов (по сравнению с дивидендами) и риском, связанным с обязательствами по обслуживанию внешней задолженности, не допускающими отсрочки платежей. При этом надо учитывать так называемый «эффект рычага», заключающийся в том, что при увеличении доли заемных средств уровень доходности собственного (акционерного) капитала растет. Однако высокий удельный вес внешних источников финансирования снижает маневренность проекта с точки зрения привлечения дополнительных финансовых ресурсов.

Учет фактора неопределенности и оценка риска. На всех стадиях прединвестиционных исследований в той или иной степени присутствует фактор неопределенности. Поэтому общая оценка инвестиционного проекта должна выполняться с учетом возможных изменений внешних и внутренних параметров при его осуществлении.

В качестве внешних влияющих факторов обычно рассматриваются:

будущий уровень инфляции;

изменение цен и спроса на продукцию;

изменение цен на сырье;

изменение ссудных или банковских процентов;

изменение налоговых ставок.

К внутренним параметрам проекта относятся:

изменение сроков и стоимости строительства;

темпы освоения производства продукции;

изменение потребности в различных видах сырья и материалов;

динамика сбытовых расходов и т.д.

Существуют следующие методы учета неопределенности при оценке эффективности инвестиционных проектов:

включение рисковой надбавки в величину нормы дисконтирования;

вероятностный анализ;

расчет критических точек;

анализ чувствительности;

«сценарный» подход.

Рассмотрим подробнее указанные выше методы.

Включение рисковой надбавки в величину нормы дисконтирования является распространенным, наиболее простым, но ассьма приближенным и достаточно грубым способом учета неопределенности. Более точным (но и наиболее сложным с техни-

ческой точки зрения) способом учета фактора неопределенности является вероятностный анализ. Его суть заключается в том, что для каждого влияющего фактора строится кривая вероятности значений (по 3...5 точкам). Последующий анализ может проводиться по одному из двух вариантов: либо путем определения и использования в расчетах средневзвешенных величин, либо путем построения «дерева вероятностей» и выполнения расчетов по каждому из возможных сочетаний варьируемых значений, в результате которого строится график вероятности результирующих показателей (ЧДД, ВИД). В первом случае ожидаемое значение ЧДД определяется по формуле математического ожидания:

ческой точки зрения) способом учета фактора неопределенности является вероятностный анализ. Его суть заключается в том, что для каждого влияющего фактора строится кривая вероятности значений (по 3...5 точкам). Последующий анализ может проводиться по одному из двух вариантов: либо путем определения и использования в расчетах средневзвешенных величин, либо путем построения «дерева вероятностей» и выполнения расчетов по каждому из возможных сочетаний варьируемых значений, в результате которого строится график вероятности результирующих показателей (ЧДД, ВИД). В первом случае ожидаемое значение ЧДД определяется по формуле математического ожидания:

где Эi —_чистый дисконтированный доход при /-м условии реализации; Pt — вероятность реализации этого условия.

Несомненно, что проведение вероятностного анализа инвестиционного проекта требует выполнения значительного объема вычислений, особенно во втором случае.

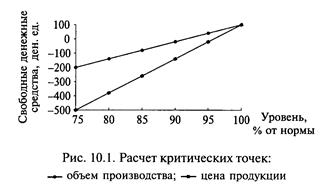

Расчет критических точек проекта обычно представлен вычислением точки безубыточности, применяемой по отношению к объемам производства или реализации продукции. Смысл метода заключается в определении минимально допустимого (критического) уровня производства, при котором проект становится безубыточным. Таким образом, критический объем производства представляет собой минимальный объем производства продукции, обеспечивающий равенство выручки от реализации продукции и издержек на ее производство. Для аналитического расчета точки безубыточности необходимо разделить все затраты на условно-переменные (связанные с объемом производства) и условно-постоянные (фиксированные) и подставить эти значения в следующую формулу:

где Vкр — критический объем производства, %; Зпост — условно-постоянные затраты; Зпер — условно-переменные затраты.

Для использования этого метода должен быть выбран интервал планирования (год t), в котором достигается полное освоение производственных мощностей. Проект признается устойчивым, если найденная величина не превышает 75... 80 % от нормального уровня. Несмотря на простоту и высокую интерпретационную ценность, метод расчета точки безубыточности имеет существенный недостаток, заключающийся в использовании исходных данных только по одному году для заключения об устойчивости проекта на всем протяжении срока жизни. Кроме расчета точки безубы-

точности можно определять другие критические точки, в которых изменяемыми параметрами могут быть разные факторы (например, цена продукции, кредитные ставки, налоговые выплаты и т.д.), а критериями — сумма накопленных денежных средств, ВНД, ЧДД. На рис. 10.1 представлен расчет двух критических точек. На графике видно, что рассматриваемый инвестиционный проект будет в состоянии погасить внешнюю задолженность только при условии достижения объемов производства не ниже 92 % от запланированных и цене реализации продукции не ниже 96 %, чем предполагается в исходном варианте.

Если речь идет о финансировании за счет кредитов, то анализируемым фактором может быть величина кредитной ставки, при которой проект будет не в состоянии погасить задолженность. В дальнейшем может быть получено и-мерное (по числу критических точек) описание поля допустимых значений, в пределах которого проект оказывается состоятельным с финансовой и экономической точек зрения.

Другим методом решения этой задачи является анализ чувствительности или устойчивости инвестиционного проекта к изменениям внешних факторов и параметров самого проекта. Его суть заключается в измерении степени влияния отклонения того или иного параметра от номинального или среднего (базового) значения на результирующие показатели проекта. Анализ чувствительности позволяет определить ключевые с точки зрения устойчивости проекта параметры исходных данных, а также рассчитать их критические, т. е. предельно допустимые с точки зрения экономической эффективности значения. Существенно важным является то, что при анализе чувствительности охватывается весь срок жизни проекта, а не отдельно взятый интервал планирования (как при определении точки безубыточности).

Факторы, варьируемые в процессе анализа, можно разделить на две основные группы: влияющие на объем поступлений и влияющие на объем затрат.

Обычно в качестве варьируемых факторов принимаются:

Обычно в качестве варьируемых факторов принимаются:

показатели инфляции;

физический объем продаж как следствие емкости рынка, доли предприятия на рынке и потенциала роста рыночного спроса;

цена продукции и тенденции ее изменения;

переменные затраты и тенденции их изменений;

постоянные затраты и тенденции их изменений;

требуемый объем инвестиций;

стоимость привлекаемого капитала (проценты по кредитам, норма дисконтирования).

Эти факторы непосредственно влияют на объемы поступлении и затраты. Кроме того, имеются факторы, косвенно влияющие как на объем поступлений, так и на затраты. К ним относятся так называемые временные факторы, особенно значимые в условиях инфляции, а именно:

длительность строительства и выхода на режим нормальной эксплуатации;

длительность технологического цикла изготовления продукции;

время, затрачиваемое на реализацию продукции;

время задержки платежей.

В качестве оценочных показателей (критериев) при выполнении анализа чувствительности могут выступать внутренняя норма доходности, чистый дисконтированный доход, срок окупаемости, сумма накопленных к концу жизни проекта свободных денежных средств.

На первой стадии анализа чувствительности производится попеременно варьирование факторов на ±10... 20 % при базовых значениях остальных. Определяется показатель чувствительности критерия как отношение отклонения его к базовой величине. Далее производится ранжирование факторов в порядке убывания показателя чувствительности. Пример такого анализа чувствительности показан в табл. 10.5 и 10.6.

В зависимости от степени влияния фактора на величину критерия их можно условно разделить на три группы чувствительности: высокую, среднюю и низкую. Для принятия правильного решения большое значение имеет также уровень надежности и точности прогноза (достоверности) исходной информации, который тоже можно оценить как высокий, средний и низкий. Существуют следующие правила:

при высокой чувствительности и низком уровне надежности и точности прогноза проводят повторную проверку исходной информации, уточнение ее и исследование показателей эффективности проекта повторно, а при среднем уровне надежности необходим анализ всех отклонений рассматриваемого фактора от расчетных параметров в процессе осуществления проекта и постоянный контроль за ним;

Таблица 10.5 Ранжирование влияющих факторов

| Оцениваемые факторы, X | Шаг изменения ∆X; % | Базовое значение критерия, Y6 | Значение критерия, У | Изменение критерия, ∆Y = Y6-Y | Относительное изменение, % δУ=∆У/Уб, | Показатель чувствительности, δY/∆X | Рейтинг |

| Норма дисконтирования | 5,32 | 4,52 | 0,50 | 9,40 | 0,94 | ||

| Объем инвестиций | 5,32 | 4,67 | 0,65 | 12,22 | 1,22 | ||

| Затраты: | |||||||

| переменные | 5,32 | 3,15 | 2,17 | 40,79 | 4,08 | ||

| постоянные | 5,32 | 3,61 | 1,71 | 32,14 | 3,21 | ||

| Объем производства | 5,32 | 2,37 | 2,95 | 55,45 | 5,55 | ||

| Цена реализации | 5,32 | 3,78 | 1,54 | 28,95 | 2,89 |

Таблица 10.6 Факторы для анализа чувствительности

| Факторы | Показатель чувствительности | Степень важности | Точность прогноза |

| Норма дисконтирования | 10,94 | Очень высокая | Средняя |

| Объем производства | 5,55 | Высокая | Высокая |

| Затраты: | |||

| переменные | 4,08 | Средняя | Средняя |

| постоянные | 3,21 | » | » |

| Цена реализации | 2,89 | » | Низкая |

| Объем инвестиций | 1,22 | Низкая | Средняя |

при средней чувствительности и низком уровне надежности рекомендуется отслеживать отклонения рассматриваемого пара-

метра, а при высокой надежности и точности прогноза про этот фактор можно забыть;

метра, а при высокой надежности и точности прогноза про этот фактор можно забыть;

при низкой чувствительности и низком уровне точности прогноза еще есть необходимость контроля данного параметра, а при высоком уровне точности прогноза можно про этот фактор забыть.

В результате анализа чувствительности можно не только уточнить те факторы, которые в наибольшей степени влияют на показатели эффективности проекта, но и наметить мероприятия по устранению их негативного воздействия. Например, если цена является критическим фактором, то имеет смысл по-новому оценить качество маркетинговых исследований, рассмотреть возможность снижения стоимости проекта и т.д. Задача анализа может быть усложнена, а результаты стать более интересными, если учитывать наличие взаимосвязей между различными факторами, например между ценой на продукцию и объемом продаж. Полученная информация используется для определения оптимального или наиболее вероятного сочетания таких параметров.

В некоторых случаях при анализе чувствительности не на единичные факторы, а на их совокупность возникает необходимость в составлении сценариев. Такой «сценарный» метод довольно широко используется на Западе. Рассматриваются обычно три сценария: оптимистический (при самом благоприятном стечении обстоятельств), пессимистический (при самом неблагоприятном развитии событий) и нормальный. Пример сценарного подхода представлен в табл. 10.7. Такой анализ неопределенности позволяет определить степень устойчивости проекта к вероятному негативному воздействию внешних факторов. Если проект достаточно устойчив, это серьезно повышает его привлекательность в глазах

Таблица 10.7 Метод сценарного подхода

| Изменение значений по сравнению с базовыми | ||

| Показатели | пессимистический | оптимистический |

| прогноз | прогноз | |

| Объем производства | ↓10% | ↑5% |

| Цена продукции | ↓15% | Прежняя |

| Переменные затраты | ↑10% | ↓10% |

| Потребность в оборотном | ↑ 10% | ↓5% |

| капитале | ||

| Источники образования | 50 % собственного | 100 % собственного |

| капитала | ||

| чдд | -1380 | |

| внд | 7,6 | 27,8 |

инвестора. И наоборот, проект, имеющий высокие показатели эффективности, может (и должен) быть отвергнут, если будет установлена его слишком сильная зависимость от благоприятного стечения обстоятельств.

Контрольные вопросы

1. Как определяется величина средней нормы дисконтирования?

2. Каким образом учитывается риск при определении эффективности

проекта?

3. Как учесть инфляцию при расчете показателей эффективности?

4. Как влияет источник финансирования на внутреннюю норму доходности? В чем заключается эффект «рычага»?

5. Что характеризует предельный срок возврата банковских кредитов?

6. Какие основные группы коэффициентов финансовой оценки проекта вы знаете?

7. В чем заключается «сценарный» метод оценки риска осуществления

проекта?

Глава 11 БИЗНЕС-ПЛАН ИНВЕСТИЦИОННОГО ПРОЕКТА

Задачи составления бизнес-плана и требования к нему

Бизнес-план представляет собой документ, в котором формулируются цели предлагаемого к реализации проекта (на базе уже существующего или создаваемого предприятия), определяется необходимый комплекс мер в области производства, маркетинга и организационных структур, конечные результаты реализации проекта и необходимые для этого средства. Результатом этой работы должен быть документ, который позволил бы лучше организовать работу на начальном этапе становления предприятия и содержал бы убедительные аргументы при контактах с потенциальными инвесторами.

Бизнес-план разрабатывается на перспективу — его готовят аа несколько лет вперед. При этом данные по первому году реализации бизнес-плана детализируются обычно с разбивкой по месяцам, а на последующие годы приводятся в годовом исчислении. Разработка бизнес-плана позволяет решить следующие влачи:

представить перспективную рыночную идею;

определить конкретные цели предприятия и количественно их оценить;

установить конечные сроки и составить график работ;

установить конечные сроки и составить график работ;

разработать комплекс программ в различных сферах деятельности предприятия (НИОКР, производство, маркетинг, организационные меры), которые обеспечат реализацию проекта;

определить систему контроля за реализацией проекта;

оценить общую стоимость проекта, его доходность и рентабельность;

подготовить предложения по объемам и формам внешнего финансирования;

выявить трудности реализации проекта и заранее к ним подготовиться;

убедить потенциальных инвесторов в перспективности и надежности проекта.

Бизнес-план должен отвечать требованиям, сформировавшимся в ходе мировой практики, он должен быть:

полным, т.е. содержать всю информацию, которая необходима инвестору для принятия решений;

разработан на срок, достаточный для завершения проекта или вывода на запланированный уровень производства и сбыта;

доказательным, т.е. опираться на реальные и обоснованные предложения;

комплексным, т. е. содержать систему взаимосогласованных мер в различных областях деятельности фирмы;

перспективным, т.е. предоставлять возможность его дальнейшего развития;

достаточно гибким, чтобы в него можно было вносить коррективы с учетом хода реализации;

инструментом контроля, позволяющим отслеживать по системе конкретных показателей и сроков график работ и соответствие фактических результатов плановым заданиям;

понятным, т.е. написан простым и ясным языком с четкими формулировками;

компактным, не превышая 20... 25 страниц даже для масштабных и сложных проектов.

Перечисленные задачи бизнес-плана и требования к нему с достаточной степенью определенности формируют общую структуру этого документа. Рекомендуемая структура бизнес-плана является типовой, но содержание конкретных бизнес-планов зависит от характера реализуемого проекта. Объем документа, степень соответствия его типовой структуре, детализация информации и характер ее представления не могут в полной мере совпадать для различных проектов.

Предлагаемый макет следует рассматривать в качестве своеобразного перечня вопросов, на которые необходимо дать ответы при подготовке документов, по своему характеру соответствующих бизнес-плану. Конкретные показатели, которые содержатся в

тех или иных его разделах, будут иметь специфический характер в каждом отдельном случае.

Содержание бизнес-плана (проекта)

Типовая структура бизнес-плана включает в себя следующие разделы:

Общая характеристика проекта (резюме).

Цели разработки проекта.

Анализ рынков сбыта.

Стратегия маркетинга.

План производства.

Организационный план.

Юридический план.

Экологическая информация.

Социальная реакция.

Финансовый план.

Показатели финансово-экономической эффективности инвестиций.

Стратегия финансирования.

Приложения.

Дата добавления: 2015-08-01; просмотров: 1860;