Норма дисконтирования затрат

При выборе нормы дисконтирования ориентируются на существующий или ожидаемый уровень ссудного процента. Рекомендуется применять так называемую минимально привлекательную ставку доходности. Практически выбирают конкретные ориентиры (доходность определенных видов ценных бумаг, банковских операций и т.д.) с учетом условий деятельности соответствующих предприятий и инвесторов. Норма дисконтирования в значительной мере зависит от хозяйственной конъюнктуры, перспектив экономического развития страны, мирового хозяйства и является предметом серьезных исследований и прогнозов.

|

| где αi— доля i-го капитала; Ei — норма (доходность) i-го капитала. |

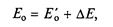

Наиболее часто при анализе эффективности применяют три варианта нормы: усредненный показатель доходности акций, существующие ставки по кредиту (средне- и долгосрочному), субъективные оценки, основанные на опыте руководства предприятия. При финансировании проекта за счет различных источников средняя норма дисконтирования определяется следующим образом:

10.3. Учет риска вложения капиталов в величине нормы дисконтирования

10.3. Учет риска вложения капиталов в величине нормы дисконтирования

Даже в условиях стабильной экономики при развитых рыночных отношениях учет риска вложений является одним из важнейших элементов при определении экономической эффективности инвестиций.

Риск в инвестиционном процессе независимо от его конкретных форм, в конечном счете, предстает в виде возможного уменьшения реальной отдачи капитала по сравнению с ожидаемой. Очевидно, что вложения капиталов, связанные с большим или меньшим риском получения ожидаемого эффекта, в полном размере могут быть оправданы лишь в тех случаях, если расчетная норма доходности на вложенный капитал будет превышать аналогичный показатель при условии вложения капитала в менее рисковые мероприятия. И наоборот, желание получить как можно более высокие дивиденды связано с необходимостью вложения средств в мероприятия, характеризующиеся некоторой степенью риска. Так, при оговоренных стабильных условиях к менее рисковым мероприятиям может быть отнесено вложение капитала в государственные ценные бумаги с ожидаемой нормой дохода Е'о без учета инфляции.

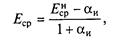

Вложение средств в сооружение объекта, работающего по традиционной технологии, с точки зрения инвестора может быть целесообразным лишь в случае некоторого превышения ожидаемых доходов в сравнении с вариантом вложения капиталов в государственные ценные бумаги:

где ∆Е — расчетный прирост численного значения нормы дисконтирования, учитывающий возможное недополучение ожидаемого эффекта в полном размере.

|

При решении вопроса об инвестировании мероприятий, связанных с внедрением новой техники в сооружаемые объекты, численная величина АЕ должна возрасти в сравнении с вариантом традиционных, освоенных технических решений. Источником риска может служить недостаточная определенность: ожидаемой динамики стоимости сырья, материалов, топлива, включая транспорт; уровня цен и тарифов; стоимости строительства проектируемых объектов и т.д.

В качестве первого приближения расчетные уровни риска (∆Е) при определении экономической эффективности инвестиций рекомендуется принимать в следующих размерах: 0,02 ...0,03 — для объектов с традиционными техническими решениями; 0,03...0,1 — для объектов, внедряющих новую технику.

При этом меньшая величина относится к случаю внедрения лишь отдельных элементов новой техники, а большая — к случаю сооружения объекта нового типа.

При конкретном проектировании рекомендуется численные значения ∆Е принимать вариантно для проверки полученных результатов на устойчивость. В условиях недостаточно стабильной экономики диапазон численных значений величины ∆Е должен быть значительно расширен.

Дата добавления: 2015-08-01; просмотров: 1155;