СТОИМОСТЬ И ЦЕНА ИНВЕСТИЦИОННЫХ РЕСУРСОВ

Привлечение любого источника инвестиций связано с определен-

ными затратами, например выплатами дивидендов акционерам, про-

центов банкам, доходов по облигациям и др. Общая сумма средств,

которую нужно заплатить за использование определенного объема

финансовых ресурсов, выраженная в процентах по отношению к это-

му объему, называется стоимостью капитала.

Концепция стоимости капитала является одной из базовых в тео-

рии капитала. Она характеризуется двумя аспектами. С одной сторо-

ны. капитал как фактор производства и инвестиционный ресурс име-

ет определенную стоимость, которую следует учитывать в случае его

привлечения для инвестирования. С другой стороны, стоимость капи-

тала характеризует тот уровень доходности инвестированного капи-

тала, который нужно обеспечить предприятию, чтобы не уменьшить

свою рыночную стоимость.

Стоимость капитала представляет собой цену выбора или аль-

тернатионую стоимость их использования. Это вызвано тем, что

деньги как экономический ресурс ограничены: направление их на

финансирование, например, инвестиций, делает невозможным использо-

вание этих средств в других видах деятельности. Поэтому вложение

инвестиций в некоторый проект оказывается оправданным, если они

приносят доход больший, чем альтернативные проекты с таким же

уровнем риска.

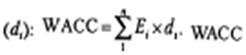

В большинстве случаев средства для инвестирования привлека-

ются из нескольких источников, поэтому обычно стоимость капитала

формируется исходя из необходимости обеспечения некоторого сред-

него уровня доходности. Средневзвешенная стоимость капитала

(weighted average cost of capital, WACC) - средневзвешенная цена,

которую инвестор платит за использование совокупного капитала,

сформированного из различных источников. Она определяет уровень

доходности инвестиционного проекта, который обеспечивает получе-

ние всеми инвесторами требуемого ими дохода. Средневзвешенная

стоимость капитала определяется по формуле

Рассмотрим формирование стоимости инвестиционных ресурсов,

поступающих из различных источников.

Определение стоимости отдельных источников инвестиций осно-

вывается на концепции фондового рынка, в соответствии с которой

ресурсы, представленные на рынке капитала, требуют определенную

норму дохода, зависящую от соотношения спроса и предложения. Тре-

буемая инвестором норма доходности инвестиций — это цена инве-

стора за право предприятия использовать его деньги. Стоимость капи-

тала конкретного источника для предприятия является стоимостью его

долга, и ее следует рассчитывать на посленалоговой основе. Это свя-

зывает стоимость капитала с потоками денежных средств инвестици-

онного проекта, которые также формируются после налоговых выплат

(чистая прибыль + амортизационные отчисления).

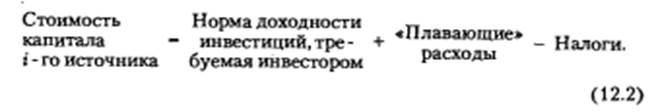

Взаимосвязь стоимости капитала для конкретного источника

и требуемой инвесторами нормы доходности инвестиций выражается

следующей принципиальной формулой

«Плавающие» расходы (флотационная стоимость) связаны с за-

тратами на размещение ценных бумаг, подготовку кредитных докумен-

тов и т.п.

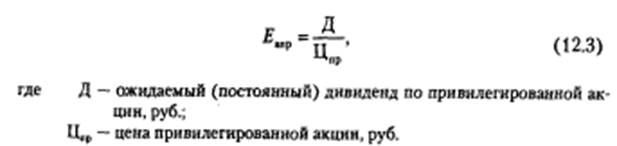

Стоимость привилегированных акций. Требуемая норма доход-

ности по привилегированным акциям определяется по формуле

Дивиденды по привилегированным акциям выплачиваются из

чистой прибыли, поэтому стоимость привилегированных акций как

источника инвестиций корректировать на величину- налоговых выплат

не требуется.

Стоимость привилегированных акций как элемента капитала оп-

ределяется по формуле

Стоимость обыкновенных акций. В отличие от привилегирован-

ных по обыкновенным акциям дивиденды не являются постоянными.

Как правило, владельцы обыкновенных акций ожидают роста диви-

дендов, поэтому для оценки нормы доходности обыкновенных акций

можно использовать модель постоянного роста дивидендов:

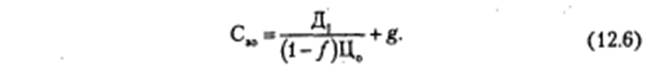

Стоимость обыкновенных акций как элемента капитала опреде-

ляется по формуле

Стоимость нераспределенной прибыли. Нераспределенная при-

быль — остаток чистой прибыли после выплаты дивидендов по при-

вилегированным и обыкновенным акциям, сохраненной для финан-

сирования новых проектов или выплаты дополнительных доходов

акционерам.

В основе расчета стоимости источника «нераспределенная при-

быль» лежит принцип альтернативной стоимости. Чистая прибыль

предприятия принадлежит акционерам, являясь формой компенсации

за предоставление капитала фирме. Собственники предприятия мо-

гут либо выплатить ее в форме дивидендов, либо реинвестировать.

Принимая решение не распределять прибыль, собственники как бы

предполагают, что для них выгоднее вложить прибыль в свое предприя-

тие, поскольку доходность при реинвестировании будет не ниже до-

ходности реинвестирования дивидендов в другие активы. Эта ситуа-

ция равносильна приобретению ими новых акций.

Исходя из этого норма доходности источника «нераспределенная

прибыль» приравнивается к норме доходности источника «обыкновен-

ные акции» (формула 12.5). При оценке стоимости нераспределен-

ной прибыли не учитывается плавающая (флотационная) стоимость:

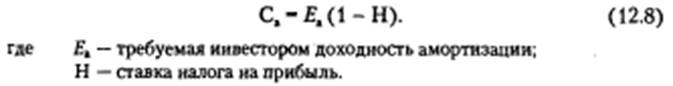

Стоимость амортизации. Амортизация, являясь средством на-

копления. относится на себестоимость продукпии, т.е. уменьшает на-

логооблагаемую прибыль. Поэтому ее стоимость как источника инве-

стиций должиа быть определена на посленалоговой основе. С другой

стороны, ее использование не связано с флотационными расходами,

поэтому корректировка на этот показатель не делается. Отсюда сто-

имость амортизации как источника инвестиций для предприятия оп-

ределяется по формуле

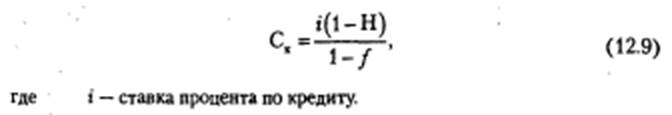

Стоимость банковского кредита. Специфическая стоимость

долговых обязательств — финансовые издержки (выплаты процентов).

При оценке стоимости банковского кредита необходимо учитывать,

что проценты включаются в состав себестоимости (уменьшают нало-

гооблагаемую прибыль), а для получения займа могут потребоваться

некоторые дополнительные затраты (получение гарантии, оформле-

ние залога, страхование и др.). Отсюда стоимость кредита для пред-

приятия определяется по формуле

Стоимость корпоративных облигаций. При расчете стоимости

вновь планируемого выпуска облигационного займа необходимо учиты-

вать возможную разницу между нарицательной стоимостью облигаций и

пеной их реализации за счет расходов по выпуску облигаций и продажи

на условиях дисконта С учетом этого стоимость инвестиций, привлека-

емых за счет эмиссии облигаций, определяется по формуле

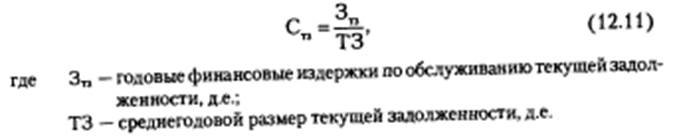

Стоимость текущей задолженности. Текущая задолжен-

ность - это краткосрочные обязательства, возникающие при ведении

обычных ежедневных операций предприятия. К ней относятся креди-

торская задолженность поставщикам, векселя к оплате, неоплаченные

налоги, задолженность по заработной плате работников, обязательства

по аренде и др.

Предприятие для финансирования инвестиционной деятельности

может использовать и текушую задолженность. Это свидетельствует

об агрессивной политике управления активами и встречается не ча-

сто но такую возможность предусмотреть необходимо

' Большинство составляющих текущей задолженности не предпо-

лагают явных расходов, если эти обязательства не являются просро-

ченными. Образование просроченной кредиторской задолженности

приводит к штрафам, пеням и т.п. Стоимость текущей заложенное™

определяется на основе расходов по ее обслуживанию (пени, штрафы,

проценты по векселям, проценты за покупку в рассрочку и др.).

Пример 12.1. Предприятие в течение года финансировало инве-

стиционную деятельность за счет следующих источников:

— нераспределенная прибыль — 300 д.е.;

- амортизационные отчисления - 400 де.;

_ банковский кредит - 500 д е. под 16% годовых (ставка ре-

финансирования 13%). расходы по привлечению кредита - 8%.

_ эмиссия обыкновенных акций обьемом 100 д-е.. окидаемыи

дивиденд 0.02 д.е.. рыночная цена акции 0.1 д.е.. темп р^та диви-

лендов - 3% ежегодно, затраты на размещение - 6% от ооъема

эмиссии

Рассчитаем средневзвешенную стоимость капитала, использу-

емого для финансирования инвестиций.

Норму доходности и стоимость источников финансирования ин-

вестиций рассчитаем по формулам 12.7. 12.8. 12.9. 12.5. 12.6. Рас-

четы сведены в табл. 12 3.

| Расчет структуры и стоимости источников капитала |

| Источник | Объем, | Доля | Норма | Стоимость |

| д.е. | источника, | доходности | источника, | |

| % | инвестиций, % | % | ||

| Нераспределенная прибыль | 23,1 | 23,0 | 23,0 | |

| Амортизационные отчисления | 30,8 | 23,0 | 17,5 | |

| Банковский кредит | 38,4 | 16,0 | 13,2 | |

| Обыкновенные акции | 7,7 | 23,0 | 24,3 | |

| ИТОГО | 1 300 | — | — |

Средневзвешенную стоимость капитала определяем по формуле (12.1)

WACC = 23,0 х 0,213 + 17,5 х 0,308 + 13,2 х 0,384 + 24,3 х 0,077 =

= 17,2%.

КОНТРОЛЬНЫЕ ВОПРОСЫ

1. Что такое инвестиционные ресурсы?

2. Каковы особенности инвестиционных ресурсов предприятия?

3. Что относится к внешним источникам инвестиций, внутренним,

собственным, заемным, привлеченным?

4. Достоинства внутренних и внешних источников инвестиций.

5. Недостатки внутренних и внешних источников финансирова-

ния инвестиций.

6. Назовите источники государственных инвестиций.

7. Назовите источники инвестиций предприятия.

8. Какие факторы влияют на выбор источников инвестиций?

9. Что понимается под методом финансирования инвестиций?

10. Какие методы финансирования инвестиций вы знаете?

11. Что такое стоимость капитала?

12. Что такое средневзвешенная стоимость капитала?

13. Как определяется стоимость акций привилегированных, обык-

новенных?

14. Как определяется стоимость прибыли, амортизации?

ЗАКЛЮЧЕНИЕ

В учебном пособии рассмотрены основные вопросы курса «Экономическая оценка инвестиций»: понятие инвестиций и их экономическая сущность, роль инвестиций как источника экономического роста, понятие инвестиционного процесса и инвестиционного рынка, инвестиционная политика и инвестиционная деятельность предприятия, понятие инвестиционного проекта, основные принципы инвестиционного анализа и методы оценки эффективности инвестиций, виды эффективности инвестиционных проектов и способы их расчета, влияние инфляционных процессов на оценку эффективности инвестиций, формирование и оценка инвестиционного портфеля предприятия, оценка эффективности инвестиционных проектов с учетом факторов риска и неопределенности, источники и методы финансирования инвестиционных проектов и др.

Проблема выбора эффективного инвестиционного решения достаточно сложная и требует глубоких знаний в области финансового и инвестиционного анализа. В российских условиях экономическая оценка инвестиций усложняется вследствие необходимости учета множества изменяющихся факторов: инфляции, налогообложения, специфических рисков, нестабильности экономики, сложности прогнозирования денежных потоков ит.п. Поэтому эффективность инвестиционных проектов следует оценивать по нескольким критериям и несколькими методами.

Авторы учебного пособия полагают, что оно поможет студентам в изучении курса «Экономическая оценка инвестиций», и проработавший его студент будет иметь представление о терминах дисциплины, видах инвестиций и источниках их финансирования, принципах инвестиционного анализа и методах оценки эффективности инвестиций. Учебное пособие поможет студентам принимать решения по выбору эффективных инвестиционных проектов, самостоятельно приобретать новые знания по теории и практике экономической оценки инвестиций, формировать портфель инвестиций предприятия с учетом финан-

совых ограничений. Формой самоконтроля качества усвоения мате-

риала могут стать ответы на вопросы самоконтроля.

Авторы надеются, что рассмотренные в учебном пособии методы

экономической оценки инвестиций позволят будущему специалисту

квалифицированно выполнить эту оценку и выбрать более эффектив-

ный инвестиционный проект. Если проблема оценки эффективности

инвестиций заинтересует читателя и он испытает потребность в более

глубоком изучении отдельных тем и всего курса, он может воспользо-

ваться списком рекомендуемой литературы. Поскольку список лите-

ратуры достаточно объемный и постоянно пополняется, авторы реко-

мендуют обратить внимание на следующую литературу (7, 9, 15. 17,

18, 23,49].

ТЕРМИНОЛОГИЧЕСКИЙ СЛОВАРЬ

А

Акселератор — модель, в которой объем капитальных вложений зависит от изменения объема производства.

Анализ конъюнктуры инвестиционного рынка (conjuncture analysis of investment market) — изучение особенностей инвестиционного рынка (или его сегментов) и происходящих в нем изменений в настоящий момент в сравнении с предыдущим периодом.

Анализ чувствительности проекта (sensetiviti analysis) — оценка степени влияния отдельных факторов на изменение изучаемого показателя путем поэтапной подстановки различных значений этих факторов. Используется для опенки инвестипионного риска.

Аннуитет (annuity) — равномерные платежи или поступления денежных средств через одинаковые периоды времени по одинаковой ставке процента.

Б

Базовый год — год, принимаемый за основу при расчете базисных индексов пен при сравнении пен, действующих в разные годы.

Безрисковая норма доходности (risk-free rate of return) — норма доходности инвестиций без риска потери капитала и дохода. Используется как основа для расчета нормы дисконта при расчете чистого дисконтированного дохода.

Безрисковые инвестиции (risk-free investment) — помещение капитала в объекты инвестирования, по которым отсутствует риск возможных финансовых потерь.

Бета-козффициент (beta-coefficient) — показатель измерения систематического риска. Позволяет опенить риск индивидуального инвестипионного проекта по отношению к уровню риска инвестипионного рынка в пелом.

Бизнес-план инвестиционного проекта (business-plan) — документ, позволяющий обосновать и оценить возможности проекта, определить доходы и расходы, рассчитать поток реальных денег и объем финансирования проекта, проанализировать безубыточность, окупаемость и прочие показатели. Бизнес-план призван убедить инвестора в эффективности намечаемых инвестиций.

Будущая стоимость денег (future value) — сумма инвестированных в настоящий момент средств, в которую они превратятся через некоторый период времени Тс учетом определенной ставки процента Е: FV =PV(1 + Е)Т.

Валовые инвестиции (gross investment) — инвестиции, направляемые на поддержание и увеличение основного капитала; общий объем инвестируемых средств в определенном периоде. Величина валовых инвестиций определяется суммой чистых инвестиций и амортизационных отчислений.

Внешние источники инвестиций (external sourses of investment) — заемные и привлеченные источники финансирования инвестапионных проектов (ссуды банков, кредиты и кредитные линии, выпуск облигаций, эмиссия акпий и др.).

Внутренние источники инвестиций (internal sourses of investment) — собственные источники финансирования инвестипионных проектов (прибыль, остающаяся в распоряжении предприятия, амортизапионные отчисления и др.).

Внутренняя норма доходности (internal rate of return, IRR) — норма дисконта E, при которой величина дисконтированных доходов от инвестиционного проекта равна дисконтированной стоимости инвестиций, т.е. чистый дисконтированный доход равен О (NPV = 0) и инвестиции являются окупаемой операцией.

Г

График инвестиционных возможностей — графическое изображение анализируемых инвестипионных проектов, расположенных в порядке снижения внутренней нормы доходности.

График предельной стоимости капитала — графическое изображение средневзвешенной стоимости капитала как функции объема привлекаемых инвестипионных ресурсов.

Д

Денежный поток (cash flow, CF) — поступления (положительный денежный поток) или расходование (отрицательный денежный поток) денежных средств в процессе реализации инвестиционного проекта. Различают денежный поток по операционной (operating cash flow), инвестиционной (investment cash flow) и финансовой (financing cash flow) деятельности.

Дерево решений — графическое представление системы принятия решений в условиях риска, когда задаются состояния проекта, вероятности их появления и возможные варианты действий с сопутствующими доходами, расходами и потерями.

Диверсификация инвестиций (diversification of investment) — вид инвестиционной стратегии предприятия, направленной на расширение или изменение ее инвестиционной деятельности. Различают отраслевую, региональную и другие формы диверсификации инвестиций.

Дисконтирование (discounting) — процесс приведения будущей стоимости денег к их стоимости в текущем периоде (к настоящей стоимости денег) путем изъятия из их будущей величины соответствующей суммы процентов (дисконта), осуществляемый по простым или сложным процентам.

Дисконтная ставка (discount rate) — ставка процента, по которой будущая стоимость денег приводится к их настоящей стоимости, т.е. осуществляв ется процесс дисконтирования.

Доходность (прибыльность) инвестиций (return of investment) — показатель, определяемый отношением среднегодовой суммы прибыли (дохода) к объему первоначальных инвестиций; характеризует размер прибыли, получаемый на 1 руб. инвестиций.

Ж

Жизненный цикл инвестиций (investment life cycle) — период времени от начала вложения средств в реальный инвестиционный проект до последующего существенного инвестирования в действующий объект. Обычно он разделяется на три стадии: период инвестирования до начала эксплуатации объекта, период эксплуатации до возврата первоначальных ин-> вестиций (период возврата инвестиций), период эксплуатации до начала последующего существенного инвестирования (реконструкция, техническое перевооружение, модернизация).

З

Заемные источники инвестиций (debt sourses of investment) — привлекаемые для реализации инвестиционного проекта на кредитной основё денежные средства и другое имущество (кредиты, эмиссия облигаций, лизинг й др.).

И

Избежание рисков (risks avoidance) — способ снижения рисков инвестиционного проекта, заключающийся в разработке системы мероприятий, полностью исключающих конкретный вид инвестиционного риска.

Инвестиции(invest — вкладывать) — все виды имущественных и интеллектуальных ценностей, которые вкладываются в объекты инвестиционной сферы с целью получения экономического (прибыль) или иного полезного эффекта.

Инвестиционная деятельность (investment business) — вложение инвестиций и осуществление практических действий в целях получения, прибыли и (или) достижения иного полезного эффекта.

Инвестиционная инфраструктура (investment infrastructure) — наиболее важные отрасли экономики, организации и средства, непосредственно обеспечивающие процесс непрерывного осуществления инвестиций.

Инвестиционная политика (investment policy) — система мероприятий, определяющих наиболее приоритетные направления инвестирования с целью развития производства, получения прибыли или других результатов.

Инвестиционная привлекательность(investment preference) — обобщающая характеристика преимуществ и недостатков отдельных объектов инвестирования с позиций конкретного инвестора по формируемым им критериям.

Инвестиционная стратегия (investment strategy) — формирование системы долгосрочных целей инвестиционной деятельности предприятия и выбор наиболее эффективных путей их достижения.

Инвестиционный климат страны (investment climate of country) — система правовых, экономических и социальных условий инвестиционной деятельности в стране (регионе), оказывающих существенное влияние на доходность инвестиций и уровень инвестиционных рисков.

Инвестиционный проект (investment project) — программа решения экономической проблемы, обладающая тем признаком, что вложение средств в такую программу приводит к их отдаче (получению дохода, прибыли, социальных эффектов) только после прохождения определенного срока с начала осуществления проекта, вложения средств в него.

Инвестиционный портфель (portfolio of investment) — целенаправленная совокупность объектов реального и финансового инвестирования, предназначенных для осуществления инвестиционной деятельности в среднесрочном периоде в соответствии с инвестиционной стратегией предприятия.

Инвестиционный риск (investment risk) — вероятность возникновения непредвиденных финансовых потерь (потери доходов, капитала и т.п.) в условиях неопределенности инвестиционной деятельности.

Инвестиционный рынок (investment market) — совокупность экономических отношений между продавцами и покупателями инвестиционных товаров и услуг, а также объектов инвестирования всех форм.

Инвестор(investor) — субъект инвестиционной деятельности, который принимает решение о вложении собственных, заемных и привлеченных финансовых, имущественных и интеллектуальных ценностей в объекты инвестирования.

Индекс доходности (jprofito bility index, PI) — отношение приведенных доходов к приведенным на ту же дату инвестициям! Он позволяет определить, в какой мере возрастают средства инвестора в расчете на 1 руб. инвестиций.

Иццекс цен базисный — отношение стоимости определенного набора товаров (ресурсов, услуг) в текущий момент времени к стоимости аналогичного набора в некотором базовом периоде.

Иццекс цен цепной — отношение стоимости определенного набора товаров (ресурсов, услуг) в текущий момент времени к стоимости аналогичного набора в предыдущем периоде.

Инфляционная премия (inflation premium) — дополнительный доход, выплачиваемый инвестору с целью возмещения его потерь от обесценения денег в связи с инфляцией. Размер премии обычно соответствует темпу инфляции.

К

Капитал (capital) — основной вид инвестиционных ресурсов в форме материальных и денежных средств, различных видов финансовых инструментов.

Капитализация (capitalization) — перевод прибыли, остающейся в распоряжении предприятия (в полном объеме или частично), в капитал, т.е. ее реинвестирование.

Капитальные вложения (capital investment) — инвестиции в воспроизводство основных фондов в форме нового строительства, расширения, реконструкции и технического перевооружения.

Консервативный инвестиционный портфель (conservative portfolio) — инвестиционный портфель, сформированный по критерию минимизации риска. Уровень доходности такого портфеля невысокий.

Конъюнктура инвестиционного рынка (conjuncture of investment market) — система факторов (условий), характеризующих текущее состояние спроса, предложения, цен и уровня конкуренции по инвестиционным товарам и услугам, а также объектам инвестирования.

Л

Лаг времени (строительный лаг) — период времени между средним моментом осуществления инвестиций и получением эффекта в виде конечной строительной продукции.

Ликвидационная стоимость активов (salvage value) — цена продажи полностью амортизированных активов (оборудования, машин, механизмов и др.) при их замене новыми.

Ликвидность инвестиций (liquidity of investment) — потенциальная способность инвестиций в короткое время и без существенных финансовых потерь (без потери своей реальной стоимости) трансформироваться в денежные средства.

«Линия надежности рынка» (security market line, SML) — графический метод определения зависимости между уровнем систематического риска по конкретной ценной бумаге и уровнем доходности по ней с учетом премии за риск.

М

Методы финансирования инвестиций (methods of investment financing) — принципиальные подходы к финансированию отдельных инвестиционных проектов или программ. К числу основных методов финансирования инвестиций относятся: самофинансирование, акционирование, кредитное финансирование, бюджетное финансирование, лизинг, смешанное финансирование.

Мониторинг инвестиционного рынка (monitoring of investment market) — механизм осуществления предприятием постоянного наблюдения макроэкономических факторов развития инвестиционного рынка и отдельных его сегментов с целью оценки инвестиционного климата и текущей его конъюнктуры.

Мультипликатор инвестиционных расходов (capital expenditures multiplier) — коэффициент, показывающий, во сколько раз сумма прироста национального дохода превысит сумму прироста чистых инвестиций в экономику страны. Модель этого мультипликатора разработана Д. Кейисом.

Н

Наращение (advance), компаундинг (compaunding) — процесс приведения настоящей стоимости денег к их стоимости в предстоящем периоде путем присоединения к их первоначальной величине начисленной суммы процентов.

Необходимая норма дохода (required rate of return, RRR) — минимальный размер будущего дохода, который инвестор ожидает получить, вкладывая капитал (инвестиции).

Несбалансированный инвестиционный портфель (unbalanced portfolio) — портфель, состоящий из инвестиционных проектов, в значительной мере не соответствующих целям его формирования. Разновидностью несбалансированного портфеля является «разбалансированный портфель», который представляет собой ранее оптимизированный портфель, уже не удовлетворяющий цели инвестора в связи с изменением факторов внешней инвестиционной среды (ставки ссудного процента, конъюнктуры финансового рынка и др.) или внутренних факторов.

Несистематический (специфический) риск (unsystematic risk) — вид риска, присущий конкретному объекту инвестирования или деятельности конкретного инвестора. Он связан с внутренними факторами, отрицательные последствия которых в значительной степени могут быть предотвращены диверсификацией.

Номинальная ставка процента (nominal interest rate) — ставка процента, устанавливаемая без учета изменения покупательной способности денег в связи с инфляцией.

Норма (ставка) дисконта — минимальный размер прибыли на 1 руб. инвестиций, при котором инвестиции считаются инвестором прибыльными

О

Объекты инвестирования (object of investment) — реальные инвестиционные проекты, объекты недвижимости, разнообразные финансовые инсгрумен- ты, являющиеся предметом инвестирования, характерной чертой которых является способность приносить прибыль в будущем.

Оптимизация инвестиционного портфеля (portfolio optimization) — формирование портфеля реальных и финансовых инвестиций по избранному инвестором критерию соотношения доходности, риска и ликвидности с использованием «портфельной теории».

Оптимизация структуры инвестиционных ресурсов (investment sources optimization) — процесс определения соотношения внутренних и внешних, собственных и заемных источников инвестиционных ресурсов по критерию минимизации стоимости привлекаемых средств с целью обеспечения наиболее высокой их доходности и финансовой устойчивости инвестора

Оценка эффективности реальных инвестиций (real investment effectiveness estimate) — система принципов и показателей, определяющих эффективность выбора для реализации отдельных реальных инвестиционных проектов.

П

Портфель дохода (income portfolio) — инвестиционный портфель, сформированный по критерию максимизации текущего дохода вне зависимости от показателей роста капитала и уровня риска.

Портфель реальных активов (portfolio of real assets) — часть инвестиционного портфеля предприятия, состоящаяиз реализуемых инвестиционных проектов и других форм материальных активов.

Портфель роста (growth portfolio) — инвестиционный портфель, сформированный по критерию максимизации прироста капитала в долгосрочной перспективе вне зависимости от показателей текущей доходности и риска.

Портфельная теория (portfolio theory) — основанный на статистических методах механизм оптимизации формируемого инвестиционного портфеля по избранному критерию соотношения дохода и риска. Эта теория состоит из следующих разделов: 1) оценка инвестиционных качеств объектов инвестирования; 2) формирование инвестиционных решений; 3) оптимизация портфеля с целью снижения его риска при заданном уровне прибыльности (доходности); 4) совокупная оценка портфеля по соотношению доходности и риска.

Предельная эффективность капитала (capital's marginal efficiency) — отношение прироста ожидаемого дохода, приносимого дополнительной единицей инвестиций, к цене привлечения этой единицы инвестиционных ресурсов.

Премия за ликвидность (liquidity premium) — дополнительный доход, выплачиваемый инвестору с целью возмещения его рисков, связанных с низкой ликвидностью объектов инвестирования. Размер премии зависит от уровня ликвидности инвестиций: чем ниже ликвидность инвестиций, тем выше размер премии.

Премия за риск (risk premium) — дополнительный доход, выплачиваемый инвестору сверх уровня, который может быть получен по безрисковым инвестициям. Премия за риск возрастает пропорционально увеличению уровня систематического (рыночного) риска, который определяется с помощью бета-коэффициента. Основу этой зависимости составляет график «линии надежности рынка».

Прибыльность инвестиций (return of investment, ROI) — показатель, характеризующий отношение среднегодовой суммы чистой прибыли к объему инвестиций. Он показывает роль чистой прибыли в формировании общей доходности инвестиций.

Процент — сумма дохода от предоставления капитала в долг или плата за пользование ссудным капиталом во всех его формах (депозитный процент, кредитный процент, процент по облигациям и т.п.).

Процент простой — сумма дохода, начисляемого к основной сумме капитала в каждом интервале. Применяется, как правило, при краткосрочных инвестиционных операциях.

Процентная ставка (interest rate) — ставка, по которой в установленные сроки выплачивается сумма процента. Размер этой ставки обычно устанавливается в годовом исчислении по отношению к единице используемого капитала (суммы долга). Процентная ставка используется также в процессе наращения стоимости.

Процентный риск (interest risk) — один из видов инвестиционных рисков, характеризующий вероятность возникновения финансовых потерь, связанных с изменением средней ставки процента на финансовом рынке.

Прямые инвестиции (direct investment) — инвестиции в уставный капитал предприятия, имеющие целью не только получение прибыли, но и участие в управлении предприятием.

Р

Реальная ставка процента (real interest rate) — ставка процента, устанавливаемая с учетом изменения покупательной способности денег в связи с инфляцией.

Реальные инвестиции (real investment) — вложения капитала в воспроизводство основных фондов, в инновационные нематериальные активы, в прирост запасов товарно-материальных ценностей и в другие объекты инвестирования, непосредственносвязанныес осуществлением операционной (производственной) деятельности предприятия.

Реинвестирование(reinvestment) — вложение всей чистой прибыли предприятия (или ее части) в объекты инвестиционной деятельности.

Риск (risk) — неопределенность, связанная с возможностью возникновения в ходе реализации инвестиционного проекта неблагоприятных ситуаций и последствий (например, увеличение инвестиционных затрат, снижение прибыли и т.п.)

Риск ликвидности инвестиций (investment liquidity risk) — особый вид инве-; стиционного риска, связанный с низкой ликвидностью отдельных объек- то в инвестирования на рынке или с высокой продолжительностью ин-, вестиционного цикла.

Рисковый портфель (risk portfolio) — агрессивный инвестиционный портфель , с высоким уровнем текущего дохода или высокими темпами прироста капитала, имеющий высокий общий уровень риска.

Риск потери выручки (risk of income loss) — один из уровней риска, называемый «критическим», критерием которого выступает возможность потери ожидаемой суммы выручки от реализации по инвестиционному проекту.

Риск потери капитала (risk of capital loss) — самый высокий уровень риска, называемый «катастрофическим», критерием которого выступает возможность потери всех собственных активов в результате банкротства после реализации инвестиционного проекта.

Риск потери прибыли (risk of profit loss) — уровень риска, называемый «допустимым», критерием которого выступает возможность потери ожидаемой чистой прибыли.

С

Самофинансирование (self-financing) — метод финансирования инвестиций, предусматривающий формирование инвестиционных ресурсов за счет внутренних источников (чистая прибыль и амортизационные отчисления).

Сбалансированный инвестиционный портфель (balanced portfolio) — портфель, состоящий из инвестиционных проектов и финансовых инструментов, в полной мере соответствующих целям его формирования, исходя из разработанной инвестором инвестиционной стратегии и критерия соотношения доходности, риска и ликвидности.

Систематический (рыночный) риск (systematic risk) — риск, связанный с изменениями инвестиционного климата в стране, конъюнктуры инвестиционного рынка. Он возникает для всех участников инвестиционной деятельности и форм инвестирования. Систематический риск не может быть устранен путем диверсификации инвестиционного портфеля.

Сложный процент — сумма дохода, начисляемого в каждом интервале, которая не выплачивается, а присоединяется к основной сумме капитала и в следующем периоде на нее начисляется доход. Применяется, как правило, при долгосрочных инвестиционных операциях.

Соотношение уровня доходности и ликвидности инвестиций — одна из базовых концепций базовая концепция инвестиционного анализа, в соответствии с которой снижение уровня ликвидности инвестиций должно сопровождаться при прочих равных условиях повышением необходимого уровня их доходности, и наоборот.

Соотношение уровня доходности и риска — базовая концепция инвестиционного анализа, в соответствии с которой рост уровня доходности инвестиционных операций при прочих равных условиях всегда сопровождается повышением уровня их риска, и наоборот.

Средневзвешенная стоимость капитала (weighted average cost of capital, WACC) — средневзвешенная цена, которую инвестор платит за использование совокупного капитала, сформированного из различных источников. Это показатель суммы стоимости каждой из составных частей источников капитала (Еi), умноженной на удельный вес каждого источ-

ника в общей сумме капитала  не учиты-

не учиты-

вает фактор инвестиционного риска.

Срок возврата (окупаемости) инвестиций (payback period) — период времени, за который ожидается возврат первоначальных инвестиций за счет доходов от реализации инвестиционного проекта.

Срок возврата инвестиций с дисконтированием — период времени, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме наращенных инвестиций.

Стоимость денег во времени (time value of money) — концепция, основанная на том, что стоимость денег с течением времени изменяется с учетом нормы прибыли (ставки ссудного процента) на финансовом рынке. В процессе оценки стоимости денег во времени используются два основных понятия: будущая стоимость денег и их настоящая стоимость.

Стоимость капитала (cost of capital, СС) — цена, которую предприятие платит за использование инвестиционных ресурсов (капитала), привлекаемых из различных источников для реализации инвестиционного проекта.

Структура инвестиционных ресурсов (structure of investment sources) — пропорция формирования отдельных источников финансирования инвестиционного проекта в разрезе собственных, привлеченных и заемных средств. Структура инвестиционных ресурсов влияет на доходность и риск инвестиционной деятельности.

Субъекты инвестиционной деятельности (investment persons) — совокупность физических и юридических лиц, состоящая из непосредственных инвесторов и участников инвестиционной деятельности.

Т

Текущая (современная, настоящая) стоимость (present value) — сумма будущих денежных поступлений, приведенных с учетом определенной ставки процента Е (дисконтной ставки) к настоящему периоду:

Тонка Фишера — точка пересечения графиков зависимости NPV - /(£) двух альтернативных проектов, показывающая значение нормы дисконта, при которой оба проекта имеют одинаковый NPV.

Трендовый анализ инвестиционного рынка (trend analysis of investment market) — метод анализа и прогнозирования конъюнктуры инвестиционного рынка (или отдельных его сегментов), в основе которого лежит построение графиков динамики отдельных показателей в рассматриваемом периоде, нахождение соответствующей тенденции (тренда) и ее распространение на ближайший прогнозный период.

Ф

Финансовые инвестиции (financial investment) — вложение средств в различные финансовые инструменты (активы), среди которых наибольшую часть составляют ценные бумаги.

Фундаментальный(факторный) анализ инвестиционного рынка (fundamental analysis of investment market) — метод анализа и прогнозирования конъюнктуры инвестиционного рынка (или отдельных его сегментов), в основе которого лежат исследование влияния отдельных факторов на динамику основных показателей в рассматриваемом периоде, прогнозирование значений этих факторов в перспективном периоде и построение соответствующих моделей расчета (моделей регрессии) изучаемых показателей на перспективу.

ц

«Ценовая модель капитальных активов» (capital assets pricing model, САРМ) — модель определения необходимого уровня доходов с учетом ожидаемого уровня систематического риска, рассчитываемого с помощью бета- коэффициента. САРМ учитывает необходимый размер премии за риск: Е= Е6 + ß(Ет - Е6), где Е6 — безрисковая норма доходности инвестиций; Ет — среднерыночная норма доходности инвестиций; ß — бета-коэффициент; (Ет - Е6) — рыночная премия за вложения в рискованный инвестиционный проект.

Ценность фирмы (value of the firm) — это то реальное богатство, которым владеют и которое могут получить в денежной форме владельцы фирмы (предприятия), если продадут свою собственность. «Ценность фирмы» складывается из рыночных стоимостей собственного капитала и обязательств фирмы.

Ч

Чистые инвестиции (net investment) — вложения капитала с целью увеличения, наращивания основных средств посредством строительства зданий и сооружений, производства и установки нового дополнительного оборудования, модернизации действующих производственных мощностей.

Их величина определяется суммой валовых инвестиций, уменьшенной на сумму амортизационных отчислений в рассматриваемом периоде.

Чистый дискоитироваииый доход, ЧДД; чистая текущая стоимость (net present value, NPV) — разница между приведенными к настоящей стоимости суммой денежного притока за период реализации инвестиционного проекта и суммой инвестиций по проекту. Он характеризует общий абсолютный результат реализации проекта, величину, на которую может измениться «ценность фирмы» в результате реализации инвестиционного проекта.

э

Эквивалентный аннуитет (equivalent annuity, ЕА) — это уровневый (унифицированный, стандартный) аннуитет, который имеет ту же продолжительность, что и оцениваемый инвестиционный проект, и ту же величину текущей стоимости, что и NPV данного проекта.

Эффект (effect) — результат, достигаемый за счет осуществления инвестиций, который может выражаться в дополнительном объеме продаж, сумме выручки от реализации, величины чистой прибыли, денежного потока и пр.

Эффективность (efficiency, effectiveness) — соотношение показателей результатов и затрат на их осуществление. В инвестиционном анализе в качестве основного показателя результатов выступает сумма приведенного денежного потока, а в качестве затрат — объем инвестированного капитала.

Эффект мультипликатора — процесс возрастания суммы доходов темпами, значительно превышающими темпы роста объема чистых инвестиций

СПИСОК РЕКОМЕНДУЕМОЙ ЛИТЕРАТУРЫ

1. Абрамов СИ. Управление инвестициями в основной капитал /

С.И. Абрамов. М.: Эюамен. 2002.

2. Ачексанм Д.С. Экономическая опенка инвестиций/Д.С. Алекса-

нов. В.М. Кошелен М.: Колос-Пресс. 2002.

3. Анъшин В.М. Инвестиционный анализ : учебно-практ. пособие /

В.М. Аньшин. М : Дело.2002.

4. Бард В С. Финансово-инвестиционный комплекс: теория и практика

в условиях реформирования российской экономики / B.C. Бард. М.:

Финансы и статистика. 1998.

5. Бард В С. Инвестиционные проблемы российской экономики /

B.C. Бард. М.: Экзамен. 2000.

6. Бард B.C. Инвестиционный потенциал российской экономики /

B.C. Бард, С.Н. Бузулуков. И.Н. Дорогобыцкий. С.Е. Щепотова.

М.. Экзамен. 2003.

7 Беренс В. Руководство по оценке эффективности инвестиций /

В Беренс. П.М. Хавраиек; пер. с англ. М. : Интерэксперт.

ИНФРА-М. 1995.

8. Бирман Г. Экономический анализ инвестиционных проектов /

Г. Бирман. С. Шмидт М.: Банки и биржи, ЮНИТИ. 1997.

9. Бяяхк И А Инвестиционный менеджмент: учебный курс/ И, А Бланк

Киев : Эльта-Н. Ника-Центр. 2002.

10. Бланк НА. Управление инвестициями предприятия / И.А. Бланк.

Киев: Ника-Центр. Эльга.2003.

11. Богатин Ю.В. Инвестиционный анализ: учеб. пособие / Ю 8 Бо-

гатин, В.А Швандар. М.: ЮНИТИ-ДАНА 2000.

12. Бочаров В В. Финансово-кредитные методы регулирования рын-

ка инвестиций / В.В. Бочаров М.: Финансы и статистика, 1993

13. Бочаров В.В. Инвестиционный менеджмент/ В.В. Бочаров. СПб.:

Питер. 2000.

14. Бочары В.В Инвестиции / В В Бочаров. СПб.: Питер. 2002.

15. Бромпич М. Анализ экономической эффективности капиталовло-

жений : пер. с англ. / М. Бромвич. М : ИНФРА-М. 1996.

16. Бузова И.А. Коммерческая оценка инвестиций / И.А. Бузова,

Г.А. Маховикова, В В. Терехова СПб.: Питер. 2003.

17. Виченсхий ПЛ. Оценка эффективности инвестиционных проектов

учебно-пракг. 1юсобие / П Л. Виленский, В.Н. Лившиц. Е Р. Ор-

лова. С.А. Смоляк. М.: Дело. 1998.

18. Воронцовым А В. Инвестиции и финансирование. Методы оцен-

ки и обоснования / А.В. Воронцовский. СПб.: СпбГУ. 1998.

гРа»аЩРОв В.М. Экономический риск Сущность, методы измере-

ния. пути снижения учеб. пособие / В.М. Граиатуров. М, Дело

и Сервис, 1999.

20 Дегтяренко В Н. Оптика эффективности инвестиционных проек-

тов / В.Н. Дегтяренко. М : Экспертное бюро-.М, 1997

21. Д>еваАЖ Инвестиции:учеб пособис/А.И. Деета. М.Экямен. 200-1

22. ЛоланЭЛж^Макроэкономика, пер. с англ./ ЭДж Долан. Д. Л иид-

сей. СПб.: Литера-плюс. 1994.

23 ЕыЬтцкийДА. Комплексный анализ и контроль инвл тнционной

деятельное™: методология и практика/Д А Еидовицкий. М.: Фи-

нансы и статистика, 2001.

24 ЕшЫицкийДА. I (ракгикум по инвестиционному анализу учеб по-

собие/ Д.А. Ендовицкий. Л.С. Коробейников, Е.Ф. Сысоева М

Финансы и статистика. 2001.

25' SSEM.S™^""" /НА»—R:

26 Золотогоров ВТ. Инвестиционное проектирование учеб. пособие /

В.Г. Золотогоров Минск : Экоперспектива. 1998

27. Иванов Г.И Инвестиции: сущность, виды, механизм функциони-

рования / Г.И. Иванов. Ростов-на-Дону: Феникс 2002

28. ИгошшЛЛ. Инвестиции: Учеб. пособие/Л.Л. Игоиина: подред

проф. В.А Слепова М.: Юристь. 2002.

29. Инвестиции : учебник / под рел В.В. Ковалева. В.В. Иванова

В А Лялина. М.: ТК Велби. 2003

30. Инвестиции:учеб. пособие/Г.П Подшиваленко. НИ. Лахметки-

на. М.В. Макарова М.: КНОРУС, 2004

31. Ипотечно-инвестиционный анализ : учеб. пособие / под ред

B E. Есипов^СИб.:СПб-й гос. ун-т экономики и финансов. 1998.

Кеин^Лж. Общая теория занятости, процента и денег // Антоло-

гия экономической классики. М.: 1993.

33. Кикотъ И И. Финансирование и кредитование инвестиций : учеб

пособие / И И. Кикоть Минск: Высш. шх. 2003.

34. Ковачев В В. Финансовый анализ: Управление капиталом. Выбор

инвестиций. Аналю отчетности / В.В. Ковалев М г Финансы и ста-

тистика, 1997.

35. Ко*а.гев В.В Методы оценки инвестиционных проектов / В.В Ко-

валев М.: Финансы и статистика. 1998.

36. Колтинюх Б А. Инвестиционные проекты: учебник / Б.А Кочты-

нюк. СПб.: Изд-во Михайлова В.А.. 2000.

37. КрутикА.Б Инвестиции и экономический рост предприниматель

сгва / АБ. Крутик. Е.Г. Никольская, СПб : Лаиь, 2000.

38. Курс экономики: учебник /под ред. В.А. Райзберга. М.: ИНФРА-М,

39 Мш ИВ Инвестиционный проект: методы подготовки и аиа-

лизгкучсбно-справ. пособие/ И В. Липсиц. В.В. Коссов. М.: БЕК,

40 mL*»К Р.Экономикс. Ч. 2/ К.Р Макконел.СЛ. Брю. М.: Рес-

4, :£Г1,?1я^лс>пмент(ра:1ьитиенедвижимости)/С.Н.Мак-

42 2ЕЖГ.ьГетоды инвестиционного менеджмента /

Ю.А. Маленков СПб.: Бизнес-пресса. 2002

43. Шрго^АМ Э^ои^ои^^^^/^

45.

46. ГА. Инвестиционный процесс на предприятии /

ГА Маховикова. В.Е. Кантор. СПб : Питер. 2001.

47 mSЭкономическая опенка эффективности инвестиций

Х-ирование инвестиционных проектов/Я.С Мелкумов. М..

48.

пособие ' Я.С. Мелкумов. М.: ИНФРА-М. 200U.

49. Методические рекомендации по оценку^^^

циониых проектов / М-во экономики ^.^фн^^-^

по строительству, архит. и жилищной политике; рух аэт ко*,

В.В. Коссов. В.Н. Лившиц, А.Г. Шахназаров. М.: Экономика. 2000

50 Шсеетае* ЮА. Экономическая оценка инвестиции . учеб. посо

бие / Ю.А. Несветаев. М.: МГИУ. 2003.

51. Об инвестииио деятельности в РФ. ^^SSSifLSSZ

капитальных вложений. Федеральный закон, *»-ФЗ от »

р*,я 1999 г.//Собраниезаконодательства РФ.

52. Организация к финансирование инвестиций : учеб. пособие/ под

оед Т.КСавчук Минск: ЬГЭУ.2002.

53. O^L F..P. Инвестиции: курс лекций /Е Р Орлова М.: Омега-Л.

54 Панов А Н Инвестиционное проектирование и У'Ф^ление проек-

т^Тучеб пособие/А.Н. Панов. М. - Экономика и финансы, 2002.

55. экономия : словарь / под ред. О.И. Ожерелье.а М.:

56. ^СН^анизация и финансирование инвестиций / В.П. Пол-

ков в П. Семенов. СПб.: Питер. 2001.

57 IMri ВН. Экономический аналю и расчет инвестиционных

: учеб пособие / В.И. Рспкпкий Калининград: Янтар-

ный сказ. 2001.

58. Риски «современномбизнесе / ПГ. Грабовый, С.Н Петрова. СИ. Пол-

тавцев, К.Г Романова М.: Аламс, 1994

59. Розенберг Дж.М. Инвестиции: терминологический словарь /

Дж.М. Розенберг. М.: ИНФРА-М. 1997.

60. Савчук В.П. Анализ и разработка инвестиционных проектов: учеб

пособие / В.П. Савчук. С.И. Прилипко, Е.Г. Величко Киев: Абсо-

лют-В, Эльга. 1999.

61. Самуэлъсон ПЛ. Экономика : пер. с англ. / П.А. Саыуэльсон.

ВД. Нордхаус. М.: ВИНОМ, 1997.

62. Сергеев И.В. Организация и финансирование инвестиций : учеб.

пособие/ И В. Сергеев. И И. Веретеиникова. М.: Финансы и стати-

стика, 2000.

63. Серов ВМ Инвестиционный менеджмент: учеб. пособие/ В.М. Се-

ров. М.: ИНФРА-М. 2000.

64. Скыренко В.К. Экономика предприятия (в схемах, таблицах, рас-

четах): учеб. пособие/В.К. Склярснко. В.М. Прудников. Н.Б. Аку-

ленко. А.И. Кучеренко. М.: ИНФРА-М, 2002.

65. Старик ДЭ. Как рассчитать эффективность инвестиций / Д.Э. Ста-

рик. М.: Фиистатииформ. 1996.

66. Стешин ЛЛ. Оценка коммерческой состоятельности инвестици-

онного проекта/А.И. Стешии. М.: Статус-Кво-97,2001.

67. Тарасова ЕЗ. Инвестиционное проектирование: конспект лекций /

Е В. Тарасова М.: ПРИОР. ИВАКО Аналитик. 1998.

68. Ту.мусов Ф.С. Инвестиционный потенциал региона теория, пробле-

мы, практика /Ф.С. ТУмусов. М.: Экономика, 1999.

69. Управление инвестициями: В 2 т. Т.1 / В.В. Шеремет. В.М. Павлю-

чеико, ВД. Шапиро. М.: Высш. шк. 1998

70. Управление инвестициями: В 2т.Т.2/В.В. Шеремет. В.М. Павлю-

чеико. ВД. Шалиро. М.: Высш. шк, 1998

71. Финансово-кредитный словарь/под ред. В.Ф. Гарбуэова. М.: Фи-

нансы и статистика, 1984

72. Холт РН. Планирование инвестиций : учеб. пособие / Р.Н. Холт.

С.Б. Барнес. М.: Дело, 1994

73. Чернов В Л. Инвестиционная стратегия: учеб. пособие для вузов /

В.А. Чернов. М.: ЮНИТИ-ДАНА. 2003.

74. Четыркин Е.М. Методы финансовых и коммерческих расчетов /

Е.М. Четыркин. М.: Дело ЛТД. 1995.

75. Шагшро В Д. Управление проектами / В Д. Шапиро Спб" ДваТрИ,

1996.

76. Экяунд К. Эффективная экономика - шведская модель, пер. со

швед / К. Эклунд. М.: Экономика. 1991.

77. Экономическая теория : учеб. для вузов / под ред. А.И. Добрыни-

на, Л.С. Тарасевича, СПб.: СПбГУЭФ, Питер Ком. 1999.

78. Экономическая энциклопедия Политическая экономия / гл. ред.

A.M. Румянцев, М.: Энциклопедия. 1979. Т. 3.

Дата добавления: 2015-07-18; просмотров: 3161;