VI. Метод расчета поправки на риск нормы дисконта

Реализация реального инвестиционного проекта всегда связана

с определенной долей риска, за который инвестор потребует дополни-

тельную плату («премию за риск»), т.е. «цена» капитала (норма дис-

конта) увеличится по сравнению с безрисковыми инвестициями.

Премия за риск представляет собой дополнительный доход, тре-

буемый инвестором сверх того уровня, который могут принести без-

рисковые инвестиции. Этот дополнительный доход должен возрастать

пропорционально уровню риска инвестиционного проекта. При этом

следует иметь в виду, что премия за риск должна возрастать пропор-

ционально росту не общего уровня риска проекта, а только рыночного

(систематического) риска, который определяется с помощью р-ко-

эффициента (так как несистематический риск связан в основном

с действиями субъективных факторов). Основу такой зависимости со-

ставляет так называемая линия надежности рынка (рис. 11.8).

Структура формулы чистого дисконтированного дохода предполагает постоянный экспоненциальный рост рисковой премии по годам реализации проекта. Это соответствует гипотезе о том, что генерация денежных потоков с годами является все более рискованной. Однако существуют серьезные аргументы в пользу иного предположения, что большая неопределенность параметров проекта характерна для начального периода его осуществления (например, в случае выхода на рынок с новым продуктом).

Алгоритм метода:

а) определяется исходная норма дисконта («цена» капитала), соответствующая безрисковым инвестициям — В,

б) определяется риск, ассоциируемый с данным проектом, и рассчитывается норма дисконта с учетом премии за риск — Е:

— премия за риск устанавливается экспертным путем, тогда

ЕР = Е+ПР, (11.12)

— премия за риск устанавливается на основе ^-коэффициента, тогда

EP = E+(R-E)xß, (11.13)

где Пр — премия за риск проекта;

R — среднерыночная норма доходности инвестиций;

в) рассчитывается чистый дисконтированный доход при ставке дисконта Ер.

если NPV > 0, инвестиции эффективны,

— при сравнении проектов лучшим считается проект с большим чистым дисконтированным доходом.

11.4. СПОСОБЫ СНИЖЕНИЯ СТЕПЕНИ РИСКА

Средства разрешения рисков:

избежание риска — уклонение от мероприятия, связанного с риском (но это часто и отказ от прибыли);

удержание риска — оставление риска за инвестором (на его ответственность). Например, вкладывая рисковый капитал, инвестор должен иметь средства, чтобы покрыть его потерю;

передача риска (страхование) — инвестор передает ответственность за риск кому-то другому (страховой фирме);

снижение степени риска — сокращение вероятности потерь и их объема.

При выборе конкретного способа разрешения риска необходимо руководствоваться следующими принципами:

1) нельзя рисковать больше, чем может позволить собственный капитал, т.е. до принятия решения об участии в инвестиционном проекте инвестору следует:

— определить максимально возможный объем убытка по данному риску,

— сопоставить его с объемом вкладываемого капитала,

— сопоставить его со всеми собственными финансовыми ресурсами,

— определить на основе расчета коэффициента риска, не приведет ли потеря этого капитала к банкротству инвестора

2)нельзя рисковать многим ради малого, т.е. инвестор не должен принимать на себя риск, если размер убытка относительно велик по сравнению с экономией на страховой премии (следует риск передать страховой компании).

Способы снижения степени риска:

1. Диверсификация — распределение инвестиций между различными объектами вложений (между разнообразными видами деятельности), которые непосредственно не связаны между собой. Диверси-

фикация позволяет избежать части риска при распределении инвестиций между разными видами деятельности (формирование инвестиционного портфеля).

2. Получение большей информации о выборе и результатах. Решения, принимаемые в условиях неопределенности, основаны на ограниченном доступе к информации. Если информация более доступна, инвесторы могут сделать лучший прогноз и снизить риск. Повышение качества информации требует дополнительных расходов, поэтому точность данных выступает своего рода компромиссом между возможностью повышения достоверности характеристик проекта и необходимыми для этого затратами.

Стоимость полной информации — это разница между ожидаемой прибылью (стоимостью) какого-то приобретения, когда имеется полная информация, и ожидаемой прибылью (стоимостью), когда информация неполная.

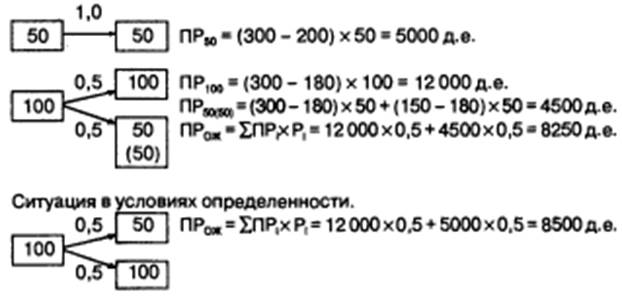

Пример 11.11. Предприниматель стоит перед выбором, следует ли увеличить объем производства с 50 шт. до 100 шт.

При объеме 50 шт. расходы составляют 200 д.е./шт., при объеме 100 шт. они снизятся до 180 д.е./шт. Продавать продукцию предполагается по 300 д.е./шт. Нереализованная продукция сдается во вторсырье за 50% первоначальной цены (150 д.е./шт.).

Определим стоимость информации.

Ситуация в условиях неопределенности.

Максимальная стоимость информации 8500 - 8250 = 250 д.е. Таким образом, чтобы получить точный прогноз сбыта, следует заплатить не более 250 д.е

3. Распределение риска между участниками проекта.

Обычная практика распределения риска заключается в том, чтобы сделать ответственным за риск того участника проекта, который в состоянии лучше всех рассчитывать и контролировать риски. При этом следует помнить, что чем большую степень риска участники проекта собираются возложить на инвесторов, тем Труднее будет их найти.

4. Создание резервов. Этот способ предусматривает установление соотношения между потенциальными рисками и размером расходов, необходимых для преодоления сбоев в выполнении проекта. Самая сложная проблема в этом способе — оценка сумм на покрытие непредвиденных расходов, которая обычно решается с помощью методов анализа риска (например, «дерева решений»). Необходимо также определить структуру резерва. При этом существуют два подхода:

1) деление резервов на общие и специальные (на рост цен, на иски по контрактам);

2) деление резервов по категориям затрат — рабочая сила, материалы, оборудование, накладные расходы и др.

5. Страхование рисков — передача определенных рисков страховой компании. Зарубежная практика использует полное страхование инвестиционных рисков. В России риски инвестиционного проекта страхуются частично.

КОНТРОЛЬНЫЕ ВОПРОСЫ

1. Какие виды рисков вы знаете?

2. Что такое проектный риск? Каковы его особенности?

3. Какие существуют методы измерения инвестиционных рисков?

4. Что такое ß-коэффициент? Какой риск он измеряет?

5. Сущность анализа чувствительности инвестиционного проекта.

6. Что такое допустимый, критический и катастрофический риски?

7. Что такое дерево решений? Последовательность его построения.

8. Что такое премия за риск? Как ее можно определить?

9. От чего зависит риск инвестиционного проекта?

Дата добавления: 2015-07-18; просмотров: 2987;