КОММЕРЧЕСКАЯ (ФИНАНСОВАЯ) ЭФФЕКТИВНОСТЬ ИНВЕСТИЦИОННОГО ПРОЕКТА

Коммерческая (финансовая) эффективность учитывает финан-

совые последствия реализации инвестиционного проекта для его не-

посредственных участников, причем для каждого отдельно. Расчет

коммерческой эффективности обычно включает три этапа:

— построение потока реальных денег и определение на его основе

необходимого объема финансирования проекта;

— расчет показателей коммерческой эффективности;

— оценка устойчивости проекта (анализ чувствительности).

В общем случае денежные потоки традиционного предпринима-

тельского проекта классифицируются по трем категориям:

— первоначальные инвестиции (капитальные вложения);

— различные потоки в операционном (производственном) перио-

де жизни проекта, т.е. операционные доходы (выручка от реализации

или объем продаж) и операционные расходы (текущие затраты или

издержки);

— завершающий денежный поток (остаточная стоимость активов).

При осуществлении проекта выделяются три вида деятельности:

—инвестиционная; ∫ реальная,

— операционная (производственная); ∫ вещественная

— финансовая.

В рамках каждого вида деятельности происходит приток Пti и от-

ток Oti денежных средств (рис 8 3).

При оценке коммерческой эффективности проекта в качестве

эффекта на t-м шаге распета выступает поток реальных денег Фt,

который определяется как сумма потоков денежных средств от инве-

стиционной фt1 и операционной Фt2 деятельности в каждом году осу-

ществления инвестиционного проекта:

Рис. 8.3. Денежные потоки при реализации инвестиционного проекта

Фt= фt1+ Фt2 (8.1)

Поток денежных средств по каждому виду деятельности опреде-

ляется как разность притоков Пti и оттоков Оti, денежных средств по

каждому виду деятельности:

Ф ti =П ti -О ti. (8.2)

Денежный поток от инвестиционной деятельности Фti опре-

деляется по формуле

Ф ti -=(П зм + П зд+ П об + П на + Ум ок) - (3 зм + З зд + 3 об + 3 на+ Ув ок) (8.3)

где 3 - затраты на приобретение активов (земля, здания, оборудование,

нематериальные активы);

Ум ок — уменьшение оборотного капитала;

Пi - поступления от продажи (сдачи в аренду) активов:

Ув ок - прирост (увеличение) оборотного капитала.

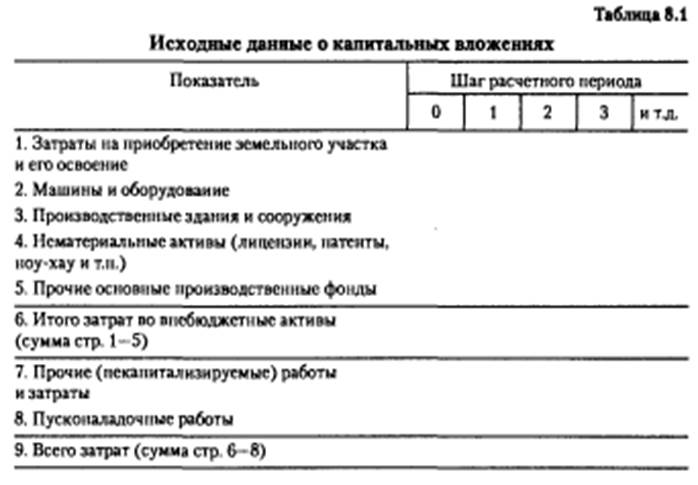

Сведения об инвестиционных затратах включают информацию,

классифицированную по видам затрат (табл. 8.1). Распределение ин-

вестиций по шагам расчетного периода должно быть увязано с кален-

дарным планом строительства.

Если по окончании реализации инвестиционного проекта пред-

полагается реализовать оборудование или другой вид актива, его чи-

сто ликвидационная стоимость учитывается как приток денежных

средств на последнем шаге расчетного периода.

Денежный поток от операционной деятельности Фt1 (чистый

приток от операций).

В период производства (операционного процесса) предприятие

оплачивает текущие ресурсы. Соответствующие расходы называются

текущими (операционными) затратами или издержками, которые

включат в себя материальные, трудовые, накладные, сбытовые, ад-

министративно-управленческие и некоторые другие расходы. Основ-

ной формой текущих поступлений для предприятия выступает выруч-

ка от реализации его продукции или услуг. Именно в этот период

каждый инвестиционный проект должен обеспечить соответствующую

отдачу в форме чистого денежного потока.

Чистый приток от операций на шаге t расчетного периода:

Ф t2=ЧП t+ Аt (8.4)

Где ЧПt - проектируемый чистый доход (чистая прибыль);

Аt - амортизационные отчисления

Чистая прибыль определяется по формуле

Д t=ПР t-Н t (8.5)

где ПРt - прибыль до вычета налогов (налогооблагаемая прибыль);

Нt — налоги и сборы

Налогооблагаемая прибыль определяется по формуле

ПРt=(Вt + Двнt)-(ИПtАздt + Аoбt+ФИt). (8.6)

где Вt - выручка от реализации продукции или услуг;

Двн - внереализационные доходы;

ИПt — издержки производства;

Aздt, Аобt- амортизация зданий и оборудования;

ФИt — финансовые издержки (проценты по кредитам).

Издержки производства в инвестиционном анализе делят на пе-

ременные и постоянные:

ИПt= Зперt +Зпостt (8.7)

где Зпеpt— переменные затраты:

3постt - постоянные затраты;

тогда

ПРt = (Вt + Двнt) - (3перt + 3постt+ Аздt, + ФИt). (8.8)

Издержки производства включают следующие затраты:

ИПt =Мt + Эt+ ЗПt + РМt+ ЗНРt + АНРt + СБt. (8.9)

где Мt - затраты па сырье, материалы, комплектующие;

Эt — затраты на топливо, тепло, пар. электроэнергию и т.п.;

ЗПt— расходы на оплату производственного персонала, включая отчис-

ления на социальные нужды;

РМt- затраты на обслуживание и ремонт оборудования (без заработ-

ной платы), включая затраты на запчасти;

ЗНРt - заводские накладные расходы;

АНРt - административные накладные расходы;

СБt — издержки сбыта и распределения.

Иногда в издержках производства выделяется две группы из-

держек:

- заводские издержки ЗИt =Мt + Эt+ РМt+ЗНРt;

- эксплуатационные затраты ЭЗt =ЗИt+ АНРt + СБt

При формировании потоков реальных денежных средств про-

екта необходимо соблюдать следующие принципы.

1. Денежные потоки должны адекватно отражать экономические

интересы участников проекта. Поэтому для каждого участника дол-

жен быть определен специфический состав притоков и оттоков, по

которому будет оцениваться эффективность.

2. Методика расчета каждой статьи денежного потока должна

отражать требования действующего хозяйственного механизма на-

циональной экономики, определенные в законодательных актах,

а также принятой на предприятии учетной политики.

3. В пределах шага расчетного периода каждый элемент денеж-

ного потока должен быть отнесен к одному из трех состояний: нача-

лу шага (получение кредита), концу шага (платежи по обслуживанию

кредита), равномерным поступлениям или затратам (выручка от реа-

лизации).

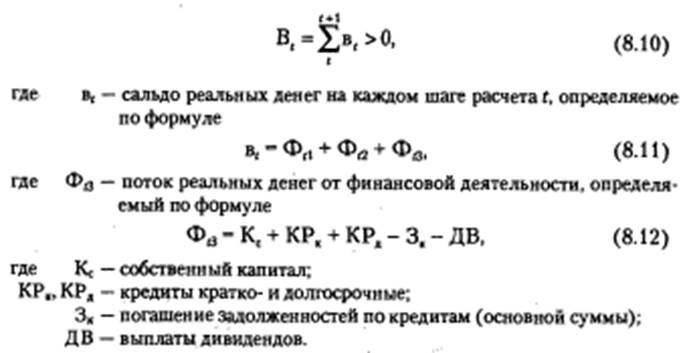

Необходимым критерием принятия инвестиционного проек-

та с точки зрения коммерческой эффективности является положи-

тельное сальдо накопленных реальных денег В, на любом шаге рас-

чета t.

Сальдо накопленных реальных денег В, определяется по формуле

Положительное значение сальдо накопленных реальных денег

(Вt > 0) составляет свободные денежные средства на t-м шаге. Отри-

цательная величина сальдо накопленных реальных денег (Вt < 0) сви-

детельствует о необходимости привлечения дополнительных соб-

ственных или заемных средств и отражения этих средств в расчетах

эффективности.

Для расчета сальдо накопленных реальных денег на t-м шаге расче-

та необходимо к рассчитанному ранее значению этого сальдо на (t-1)

шаге прибавить сальдо реальных денег на t-м шаге:

Вt - Вt-1 + вt (8.13)

Начальное значение Вo принимается равным реальному значению

текущего счета участника инвестиционного проекта на начальный момент.

С целью сравнимости результатов расчета и повышения надежно-

сти оценки эффективности инвестиционного проекта рекомендуется.

- определять поток реальных денег в прогнозных ценах,

- вычислять интегральные показатели эффективности в расчетных ценах;

- производить расчет при разных вариантах набора значений ис-

ходных данных (анализ чувствительности).

Кроме того, для сравнения инвестиционных проектов рекоменду-

ется рассчитывать показатели чистого дисконтированного дохода, ин-

декса доходности, внутренней нормы доходности, срока окупаемости

инвестиций, принимая в качестве Иt → Фt1. а в качестве Дt → Фt2.

Дата добавления: 2015-07-18; просмотров: 1705;