СРАВНИТЕЛЬНЫЙ АНАЛИЗ ПРОЕКТОВ РАЗЛИЧНОЙ ПРОДОЛЖИТЕЛЬНОСТИ

Кроме нормы дисконта Е, на результаты выбора лучшего инвести-

ционного проекта могут заметно влиять различия в сроках жизни ин-

вестиций. На практике вполне вероятна ситуация, когда необходимо

сравнить инвестиционные проекты разной продолжительности.

При сравнении альтернативных проектов различной продолжитель-

ности и выборе лучшего из hioc можно использовать следующие методы.

Метод наименьшего общего кратного (НОК), имеющий следу-

ющий алгоритм.

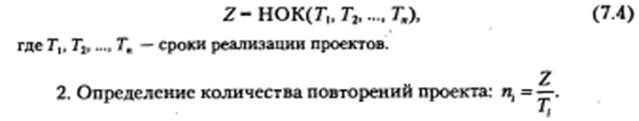

1. Определение наименьшего общего кратного, сроков реализации

инвестиционных проектов:

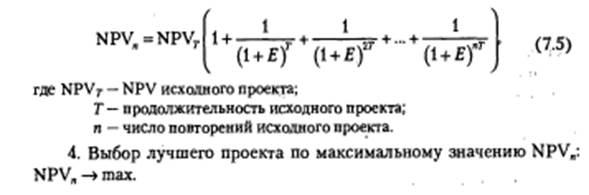

3. Расчет суммарного значения N'PV, повторяющегося инвести-

ционного проекта, т.е. исходя из предположения, что проект повторя-

ется я раз в соответствии с величиной Z. NPV, можно считать:

а) по формуле NPV для повторяющегося потока;

б) по формуле NPVп

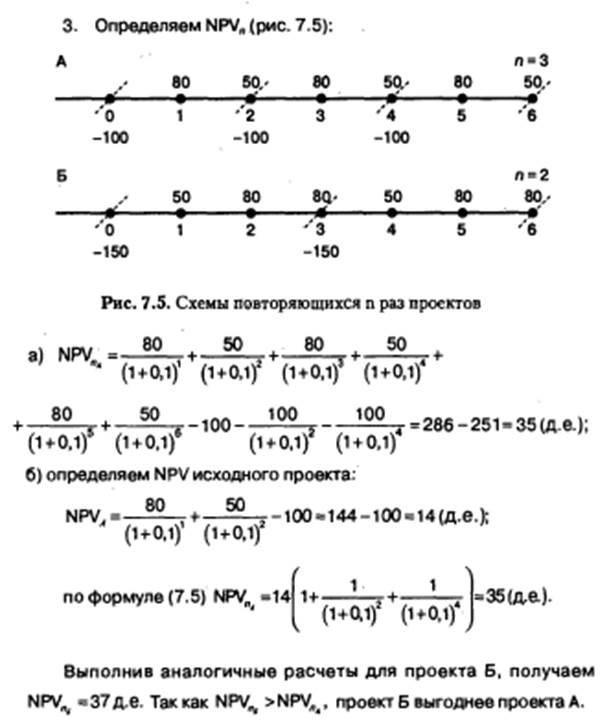

Пример 7.5. Выберем наиболее предпочтительный инвестиционный

проект из двух альтернативных, если «цена» капитала 10% (Е = 10%):

проект А: -100; 80; 50; проект Б: -150; 50; 80; 80.

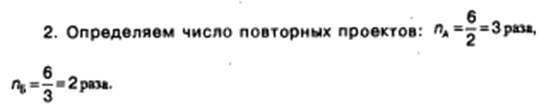

1. Определяем НОК для прооктов: Z = НОК(2,3) = 2x3 = 6.

Существенный недостаток данного метода — трудоемкость вы-

числений. Так, если анализируются несколько проектов, существенно

различающихся по продолжительности реализации, расчеты могут

быть достаточно утомительными.

Пример 7.6. Имеем три проекта А, Б и В со сроками реализации,

соответственно, TA» 3; ТБ=4; Тв = 5 лет. Тогда НОК = 60→ пА =20; nБ =15;

nв = 12 раз.

В таких случаях рекомендуется использовать упрощенные мето-

ды расчета.

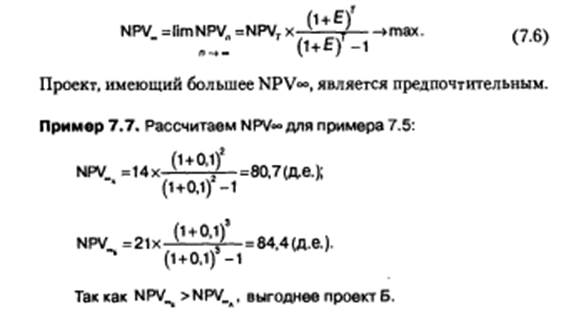

Метод бесконечного повторения сравниваемых проектов. В этом

методе предполагается, что каждый из проектов реализуется неогра-

ниченное число раз (до бесконечности). Тогда в формуле (7.5) число

слагаемых в скобке будет стремиться к бесконечности, а значение

NPV ∞ может быть найдено по формуле бесконечно убывающей гео-

метрической прогрессии:

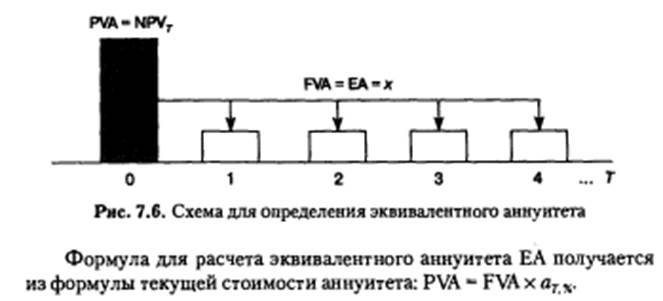

Метод эквивалентного аннуитета (определение NPV в годовом

исчислении).

Эквивалентный аннуитет ЕA (equivalent annuity) — это уров-

невый (унифицированный. стандартный) аннуитет, который имеет ту же

продолжительность, что и оцениваемый инвестиционный проект, и ту же

величину текущей стоимости, что и NPV этого проекта (рис. 7.6).

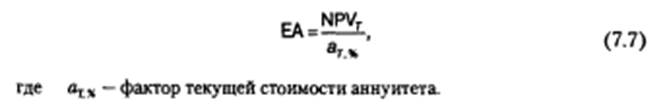

PVA = NPVт; FVA =EA = x, отсюда величина эквивалентного ан-

нуитета определяется по формуле

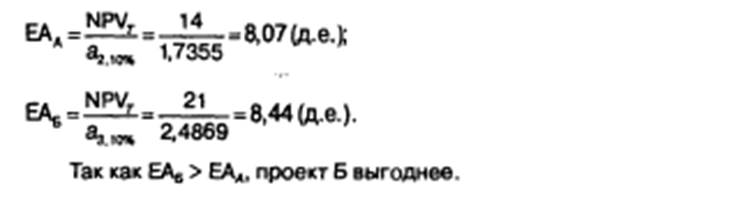

Пример 7.8. Рассчитаем эквивалентный аннуитет по инвестицион-

ным проектам из примера 7.5:

КОНТРОЛЬНЫЕ ВОПРОСЫ

1. Перечислите условия сопоставимости вариантов инвестицион-

ных проектов.

2. Назовите виды конкурирующих инвестиций.

3. Что такое альтернативные инвестиции?

4. Назовите статические методы оценки альтернативных инве-

стиций.

5. В чем заключается сущность метода сравнения издержек? На-

зовите достоинства и недостатки этого метода.

6. Какие показатели используются в методе сравнительной эф-

фективности инвестиций?

7. Что такое точка Фишера? Назовите ее характеристики

8. Каким образом рассчитывается значение точки Фишера?

9. Как сравниваются альтернативные инвестиционные проекты

с различной продолжительностью?

10. В чем заключается сущность метода наименьшего общего крат-

ного? Назовите его основной недостаток.

11. Что такое эквивалентный аннуитет?

Дата добавления: 2015-07-18; просмотров: 3037;